Dividendenaktien: Nach der Saison ist vor der Saison

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

Investoren haben es aktuell alles andere als leicht. Erst Anfang Juni senkte die europäische Zentralbank erneut den Leitzinssatz auf ein Rekordtief bei 0,15 Prozent. Die Anlagezinsen werden dadurch weiter eher sinken. So bringt der aktuelle Tagesgeldvergleich beim Topanbieter eine Verzinsung von 1,4 Prozent, welche damit nur marginal über der derzeitigen Inflationsrate in der Eurozone liegt. Bei Festgeld sieht es kaum besser aus. Verzinsungen über zwei Prozent sucht man hier vergeblich. Einige Anbieter haben diese Anlagemöglichkeit daher bereits komplett aus ihrer Produktpalette gestrichen. Wenige Tage vor dem EZB-Zinsschritt wurde zudem bekannt, dass der Garantiezins für Lebensversicherungen ab dem Jahr 2015 von 1,75 auf 1,25 Prozent gesenkt wird.

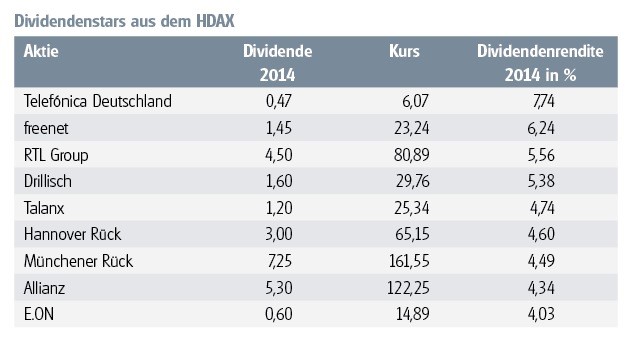

Was den Anleger schmerzt, freut den Schuldner. So notieren die Bauzinsen auf historischen Tiefs. Der Run auf Immobilien hat die Preise gerade in den Städten aber so hoch getrieben, dass auch diese Anlagemöglichkeit größtenteils unrentabel geworden ist. Was bleibt also noch? Auch wenn der Aktienmarkt bereits eine mehrjährige Hausse hinter sich hat, sind viele Papiere gemessen an ihren Dividendenrenditen noch passabel bewertet. Wie die Tabelle zeigt, sind bei den Top-Dividendenwerten im HDAX immer noch Renditen von 4 bis knapp 8 Prozent möglich.

Performanceindex schlägt Kursindex deutlich

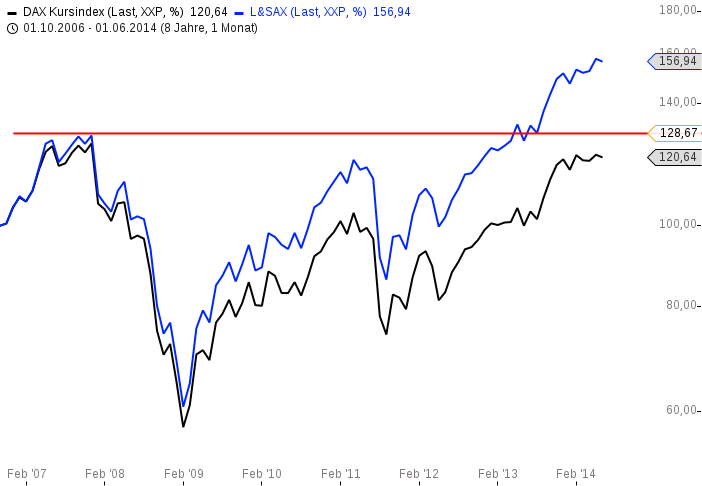

Zwar ist die Dividendensaison nahezu beendet. Doch lohnt es gerade in den ruhigeren Sommermonaten, sich eine Strategie zurecht zu legen, um taktisch ein Depotfundament mit ausgewählten Dividendenaktien aufzubauen. Denn, was oftmals unterschätzt wird: Studien haben ergeben, dass Dividenden im langfristigen Bild rund 40 Prozent zur Gesamtperformance von Aktien beitragen. Deutlich ist dies am DAX-Performanceindex zu sehen, der inklusive Dividenden berechnet wird und bereits mehr als 20 Prozent über seinem Hoch aus dem Jahr 2007 notiert. Der DAX-Kursindex ohne Dividenden hat das 2007er-Hoch indes noch nicht einmal erreicht.

Dividendenabschlag berücksichtigen

Eines wird allerdings oft vergessen: Die Dividende erbringt natürlich zunächst keine Rendite. Sie wird als Teil des Unternehmensgewinns in Deutschland meist am Tag nach der Hauptversammlung (HV) ausgeschüttet. Anleger, die in den Genuss der Ausschüttung kommen wollen, müssen die Aktie spätestens am Tag der HV erwerben, um dividendenberechtigt zu sein. Allerdings wird am sogenannten ex-Dividendentag der Kurs um die gezahlte Dividende bereinigt. Denn der Barbestand und damit der Wert des Unternehmens sinken logischerweise um den ausgezahlten Betrag. Was auf den ersten Blick als Nullsummenspiel erscheint, ist aber oftmals keines.

Denn Studien haben gezeigt, dass der Dividendenabschlag in der Regel relativ zügig wieder aufgeholt wird. Im DAX passiert dies im Schnitt in zwei Handelsmonaten. In extremen Haussephasen wie im Jahr 2009 wurden die Dividendenlücken im Chart bereits nach wenigen Tagen wieder geschlossen. Eine Garantie, dass die Gaps geschlossen werden, gibt es natürlich nicht. Eine breite Streuung im Depot auf mehrere Werte minimiert allerdings das Kursrisiko. Auch kann es lohnen, nach der in der Mai-Ausgabe vorgestellten Momentumstrategie Aktien vorzufiltern und anschließend auf hohe Dividenden zu untersuchen. Trendstarke Titel sollten Dividendenabschläge schnell aufholen können.

„Abstauben“ am Ex-Dividenden-Tag

Noch ein anderer Aspekt ist interessant: Bei hohen Dividendenabschlägen wird das Unternehmen auch nach weiteren fundamentalen Bewertungskennziffern wieder attraktiver, beispielsweise unter KGV-Aspekten. Daher können Anleger gerade bei Dividendenrenditen im mittleren bis hohen einstelligen Prozentbereich die Abschläge nutzen, um sich vergleichsweise günstig mitsamt anderer fundamental orientierter Investoren neu zu engagieren. Man könnte diese Vorgehensweise auch als Abstauber-Strategie bezeichnen. Ziel ist es, den Dividendenabschlag zu „verdienen“, also zu warten, bis die Dividendenlücke wieder geschlossen wird. Rein statistisch sollten damit im Jahresdurchschnitt Renditen im mittleren einstelligen Prozentbereich erzielbar sein.

Positionieren vor der Hautversammlung

Eine andere Herangehensweise beim Handel mit Dividendenaktien ist die Neupositionierung im Vorfeld der HV. Ein geeigneter Zeitpunkt hierfür ist die Veröffentlichung des Geschäftsberichts für das abgelaufene Geschäftsjahr, also der Monat März. Denn dort werden auch die Dividenden angekündigt, welche, eine Zustimmung der Aktionäre auf der anschließenden HV vorausgesetzt, meist zur Dividendenhochsaison im Mai/Juni wenige Monate später ausgeschüttet werden. Damit ergibt sich eine grobe Haltedauer für die Position von rund zwei Monaten. Verkauft werden die Aktien spätestens am Tag der Hauptversammlung. Der Hintergrund ist folgender: Um die Dividende zu erhalten, positionieren sich viele Anleger im Vorfeld der Ausschüttung und treiben damit den Kurs in die Höhe. Verstärkt wird dieser Effekt durch Hinweise in Anlegerpublikationen, die gerade in den Wochen vor der Hauptversammlung gehäuft auftreten. Werden hohe Sonderdividenden gezahlt, ist diese Herangehensweise besonders lukrativ. Im Vorfeld von Sonderausschüttungen kann es bei Nebenwerten durchaus zu der ein oder anderen Fahnenstange im Kursverlauf kommen.

Langfristiger Aspekt im Vordergrund

Natürlich können beide Strategien, Abstauber- wie Frühpositioniererstrategie, auch verbunden werden. So können Anleger sich weit im Vorfeld der Hauptversammlung engagieren, die Aktie über den Ex-Dividenden-Tag hinaus halten und auf ein Schließen der Kurslücke danach spekulieren. Gerade der langfristige Effekt von Dividenden sollte nicht unterschätzt werden. Denn die Dividendenrenditen bleiben nicht konstant, sondern orientieren sich am Kurs. Ein Anleger, der beispielsweise die BASF-Aktie im Jahr 2010 zu 45 Euro gekauft hat, bekam in diesem Jahr eine Dividende von 2,70 Euro ausgezahlt. Das entspricht bereits einer Rendite von 6 %. Diese Dividenden kann er wieder reinvestieren und somit vom Zinseszinseffekt profitieren.

Dividenden unterliegen im Übrigen wie Aktiengewinne der Abgeltungsteuer. Allerdings gibt es auch Unternehmen, die die Dividenden steuerfrei ausschütten, zum Beispiel die Deutsche Telekom, die Deutsche Post oder auch Freenet. In der Praxis erhält der Anleger die Dividende brutto gleich netto gut geschrieben, sie wird allerdings vom Einstandspreis abgezogen. Versteuert wird sie erst, wenn der Anleger seine Position verkauft. Bleibt er langfristig engagiert, ja vererbt er die Aktien eventuell sogar, fallen keine Steuern an. Zudem können die von der Steuer befreiten Beträge sofort reinvestiert werden.

Mit dem SPDR® S&P® Euro Dividend Aristocrats ETF (ISIN IE00B5M1WJ87) können Anleger an der Wertentwicklung von bestimmten hochrentierlichen Aktienwerten aus der Eurozone partizipieren. Der ETF ist bestrebt, die Wertentwicklung des S&P Euro High Yield Dividend Aristocrats Index so genau wie möglich nachzubilden. Dieser Index bildet die Wertentwicklung der 40 Unternehmen der Eurozone mit der höchsten Dividendenrendite im S&P Europe Broad Market Index (BMI), die eine kontrollierte Dividendenpolitik mit steigenden oder beständigen Dividenden für mindestens 10 aufeinander folgende Jahre befolgt haben, nach. Damit wird in Unternehmen investiert, die eine kontinuierlich hohe Dividende ausschütten.

Fazit: Dividendenaktien dienen als solide Basis eines langfristig angelegten Aktiendepots. Auch Positionstrader können sich den Dividendeneffekt zunutze machen und sich mit Blick auf die Hauptversammlungen strategisch engagieren. Wenngleich keine Renditewunder erwartet werden sollten, sind rein statistisch jährliche Depotzuwächse im mittleren einstelligen Prozentbereich bei dieser Herangehensweise erzielbar.

Mehr zu interessanten Dividendenaktien erfahren Sie auf dem Guidants-Expertendesktop von Bastian Galuschka. Der Technische Analyst von GodmodeTrader führt dort auch ein Musterdepot mit ausgewählten deutschen Dividendentiteln.

Jetzt mit dem comdirect Depot über stock3 handeln

Profitiere von unserem aktuellen Angebot 2 Jahre nur 3,90 Euro je Trade zu zahlen und sichere dir zusätzlich 100 Euro Prämie. Starte den Handel mit stock3!

✔️ Aktion bis 31.05.2026: 100 Euro Prämie

✔️ Zusätzlich: 2 Jahre ab 3,90 Euro pro Trade handeln

✔️ Kostenlose Depotführung ohne Bedingungen

✔️ ETF- und Fonds-Specials zu günstigen Konditionen

✔️ Handel direkt über stock3

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.