USA noch weit entfernt von Normalität

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die US Wirtschaft hat – daran gibt es nichts zu rütteln – in diesem Jahr eine gute Performance gezeigt. Im Gesamtjahr dürfte die Wirtschaft um knapp 3% wachsen. Unter den Industrienationen ist das mit Abstand das schnellste Wachstum. Ob dieses Tempo beibehalten werden kann ist fraglich, denn der private Konsum beginnt schon wieder zu lahmen. Das wird momentan von anziehenden Exporten und erhöhten Staatsausgaben aufgefangen. Das sind allerdings Effekte, die vorübergehend sind. Noch ist die US-Wirtschaft auf den Privatkonsum stark angewiesen. Geht dieser zurück, dann kann die Regierung das kaum auffangen.

In den kommenden Monaten dürfte der private Konsum von geringeren Kosten für Energie gestützt werden. Zudem ist das Weihnachtsquartal das stärkste Konsumquartal. Aber dann? Dann dürften die Probleme des US Konsumenten wieder so langsam zutage treten.

In früheren Jahren ist der Konsum vor allem durch Kreditwachstum getragen worden. Das funktionierte, solange die Werte (meist Immobilien) an Wert zulegten. Die Preise haben sich nach der Krise wieder erholt, allerdings schwächt sich die Bewegung ab. Zudem geht die Zahl an Hausbesitzern nach wie vor zurück. Immer weniger Menschen können sich eine Immobilie kaufen und bei Wertsteigerung einfach den Kredit ausweiten.

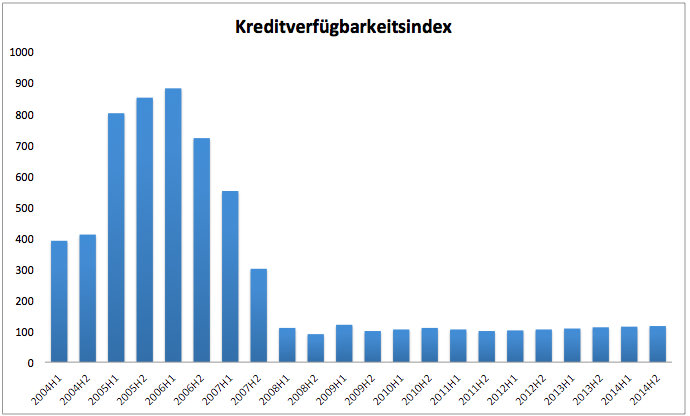

Dafür gibt es vielerlei Gründe. Zuallererst sind Banken noch immer vorsichtig. Betrachtet man den Kreditverfügbarkeitsindex, der anzeigt, wie leicht es ist einen Immobilienkredit zu bekommen, dann sieht man schnell, wo das Problem liegt. Der Index bewegt sich seit 2008 kaum. Das bedeutet, dass die Anforderungen, die Banken an die Bonität der Schuldner haben, seit der Krise kaum gelockert wurden.

Banken wollen nicht wieder in die gleiche Falle tappen und bleiben vorsichtig. Die Fed ist dagegen machtlos. Auch die mächtige Housing Association, die lockere Standards propagiert, war bisher erfolglos. Einerseits wollen Banken ihre Bilanzen sauber halten, anderseits fürchten sie sich vor einer neuen Klagewelle. In der Vergangenheit wurden zahllose Hypotheken an Freddie und Fannie verkauft. Das sind die beiden Immobilienkreditgiganten. Aufgrund der hohen Zahl fauler Kredite gab es eine nicht unbeträchtliche Klagewelle gegen die verkaufenden Banken. Diese zahlen immer noch Milliardenbeträge. Solange solche Klagen drohen werden sich Banken hüten ihre Bonitätsstandards zu lockern.

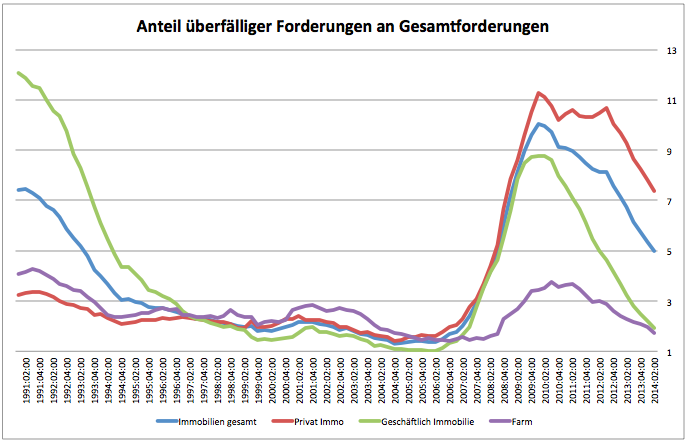

Man darf auch nicht vergessen, dass trotz Aufschwungs die Verzugsraten für Kreditzahlungen noch immer hoch sind. Seit 2010 sinken sie wieder von den Rekordständen von 11% für Privatimmobilien, sind 2014 mit über 7% aber immer noch überdurchschnittlich hoch. Banken wollen bei diesen hohen Leveln nicht unbedingt Schrottkredite vergeben. Das wäre in der nächsten Rezession die Grundlage für uferlose Verluste.

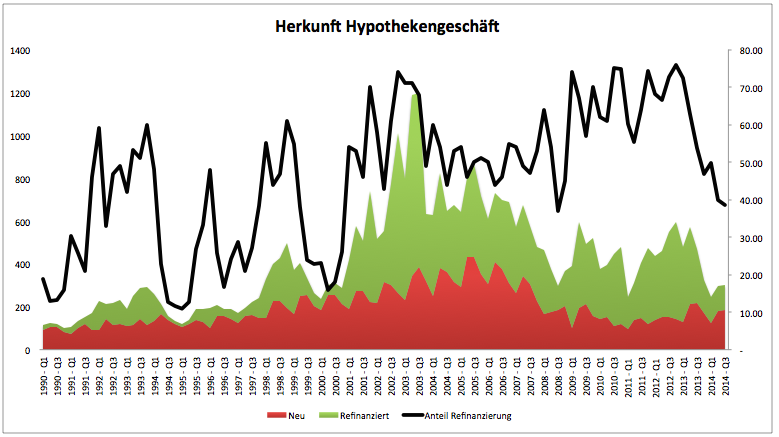

Für Banken ist die Zurückhaltung auf Dauer nicht wirklich befriedigend. Das Kreditgeschäft schwächelt. Einerseits sind die Zinsen sehr niedrig, die Marge ist klein. Andererseits wächst das Gesamtvolumen kaum. Wirklich neue Kredite werden pro Quartal im Volumen von ca. 150 Mrd. vergeben. Vor der Krise waren es einmal 400 Mrd. Der Großteil der als Neugeschäft deklarierten Kredite kommt aus Refinanzierungen. In den vergangen Wochen sind die Zinsen wieder gesunken. Das hat viele motiviert ihren Kredit zu refinanzieren, um von den niedrigeren Zinsen zu profitieren. In den vergangenen Jahren machten Refinanzierungen 60% des Gesamtvolumens aus. In den Vorkrisenjahren waren es lediglich 30%.

Die Einnahmen der Banken werden früher oder später sinken. Viele auf das Kreditgeschäft spezialisierte Institute dürften ihren Ertragszenit überschritten haben. Das durch laxere Vergabestandards zu kompensieren hat momentan noch keine Bank vor. Für Konsumenten heißt das nach wie vor, dass sie schwer an Immobilienkredite herankommen. Dadurch ist auch kein neuer Immobilienboom zu erwarten. Das wird den Preisanstieg moderat halten, was wiederum den Konsum langfristig schwächt. Ohne Wertsteigerung der Immobilien haben Banken ein noch größeres Risiko bei der Kreditvergabe. Solange die Preise nicht weiter anziehen, fehlen die Argumente für die Vergabe für Kredite. Regierung, Fed und die Housing Association versuchen seit Jahren diesen Kreis zu durchbrechen. Was ihnen in den vergangenen Jahren nicht gelungen ist, wird wohl kaum in den kommenden Monaten gelingen.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Danke für die Hintergrundinfos. Machen Sie bitte weiter so !