US-Notenbank Fed: Warum der Zinsschritt um 75 Basispunkte kommen wird

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Powells Ankündigung, dass ein Zinsschritt von 75 Basispunkten nicht zur Debatte steht, war unglücklich. Seine Kollegen und Kolleginnen ruderten bereits zurück. Auch Powell selbst präzisierte seine Aussage (sprich, er nahm sie zurück). Ein so großer Zinsschritt ist nicht ausgeschlossen, er wurde nur nicht akut diskutiert, hieß es. Festlegen will sich kein Notenbanker, auch das aus guten Gründen. Keiner weiß, was in einem halben Jahr sein wird. Die denkbaren Szenarien reichen von einer Rezession bis hin zu Ölpreisen von mehr als 200 Dollar. Die Bandbreite an Szenarien und Unsicherheit in einer der dynamischsten Zeiten der letzten Jahrzehnte macht eine Festlegung fast unmöglich.

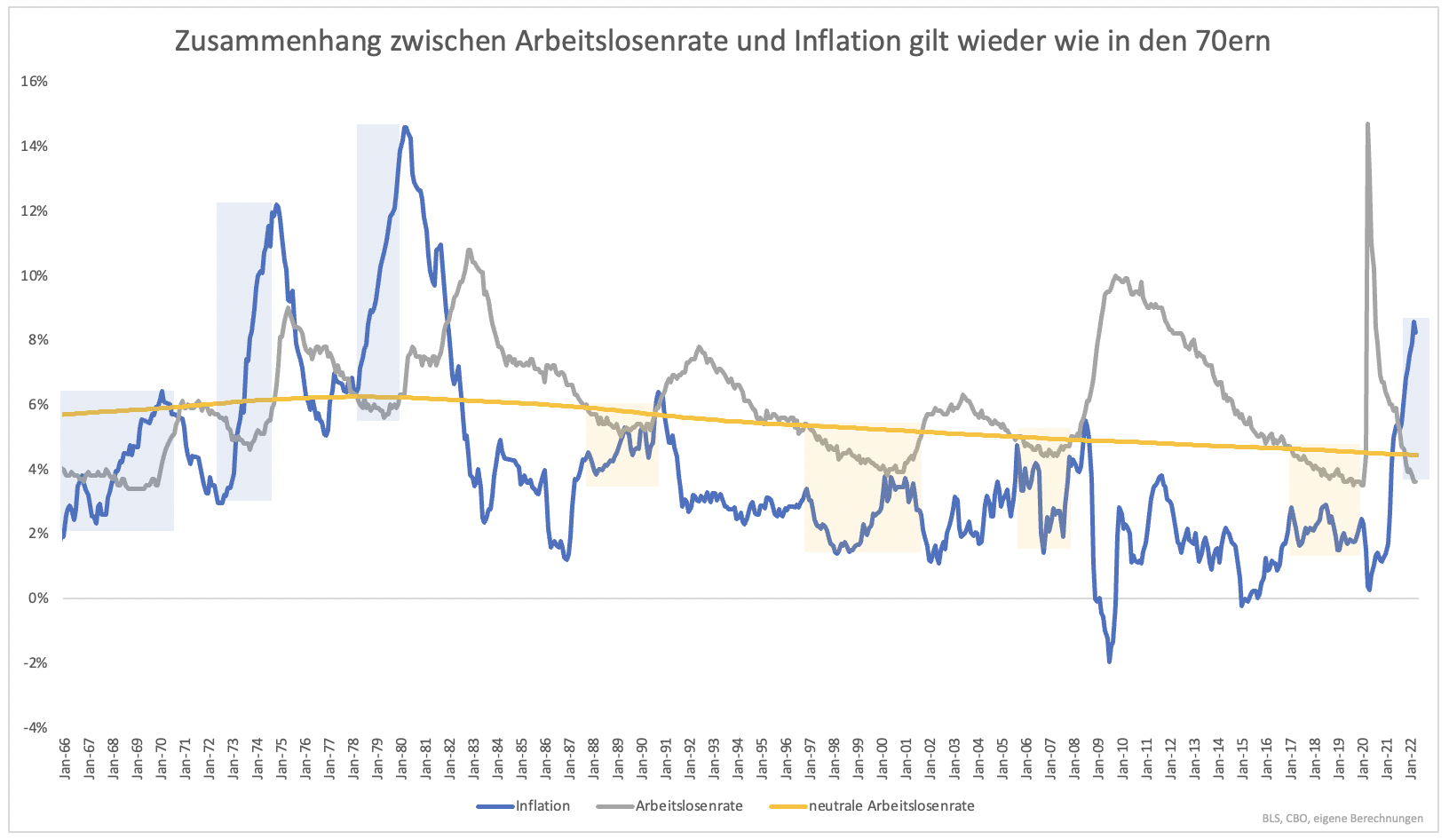

Entwickeln sich die Dinge jedoch so, wie sie sich andeuten, ist eine noch schnellere Straffung der Geldpolitik kaum vermeidbar. Es beginnt mit dem Arbeitsmarkt. Lange Zeit galt, dass eine Arbeitslosenrate, die unterhalb der neutralen Rate (hohe Beschäftigung ohne Inflationsgefahr) lag, zu Inflation führt. Der Glaube daran setzte sich nicht zuletzt wegen der Erfahrungen von 1966 bis 1980 fest (Grafik 1, blaue Rechtecke).

Von 1980 bis 2020 war der Zusammenhang schwach. Notenbanken begannen den Glauben an die Korrelation zu verlieren (Grafik 1, gelbe Rechtecke). Nun ist sie plötzlich wieder da. Dabei hinterfragen Notenbanken nicht, ob vielleicht etwas anderes die Inflation der 60er und 70er verursachte und nicht die niedrige Arbeitslosenrate. Sie sind nach wie vor überzeugt, dass dies der Fall ist. Die Fed wird nicht müde zu betonen, dass die Arbeitsmarktsituation zu angespannt ist.

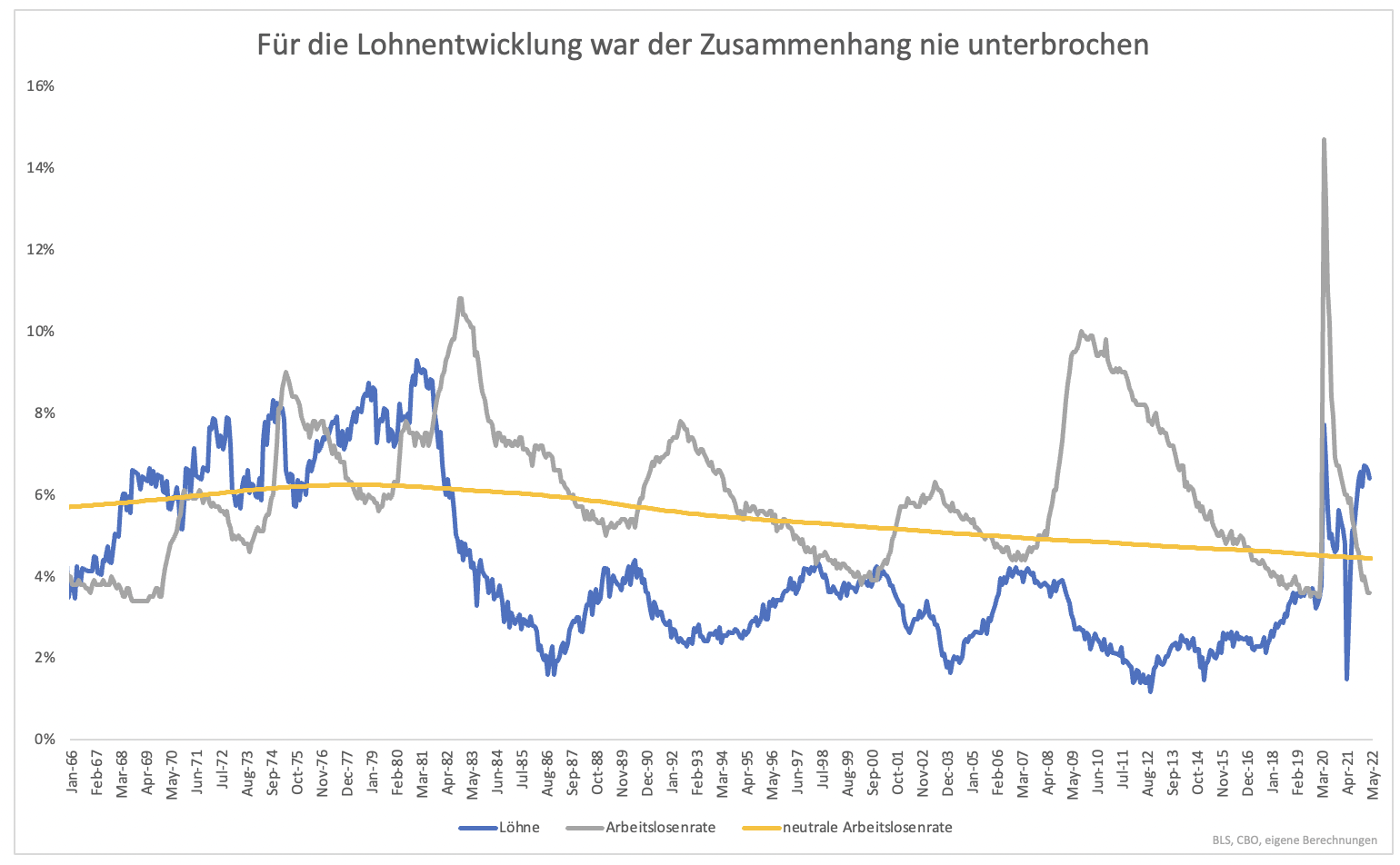

Niedrige Arbeitslosigkeit hilft bei der Inflationsbekämpfung tatsächlich nicht. Je mehr Menschen Arbeit haben, desto mehr Einkommen steht für den Konsum zur Verfügung. Da die Inflation derzeit höher ist als das Lohnwachstum, sinken die Reallöhne seit einigen Monaten. Generell steigen die Löhne jedoch immer schneller, wenn die Arbeitslosenrate unter dem neutralen Niveau liegt (Grafik 2). Das galt ausnahmslos.

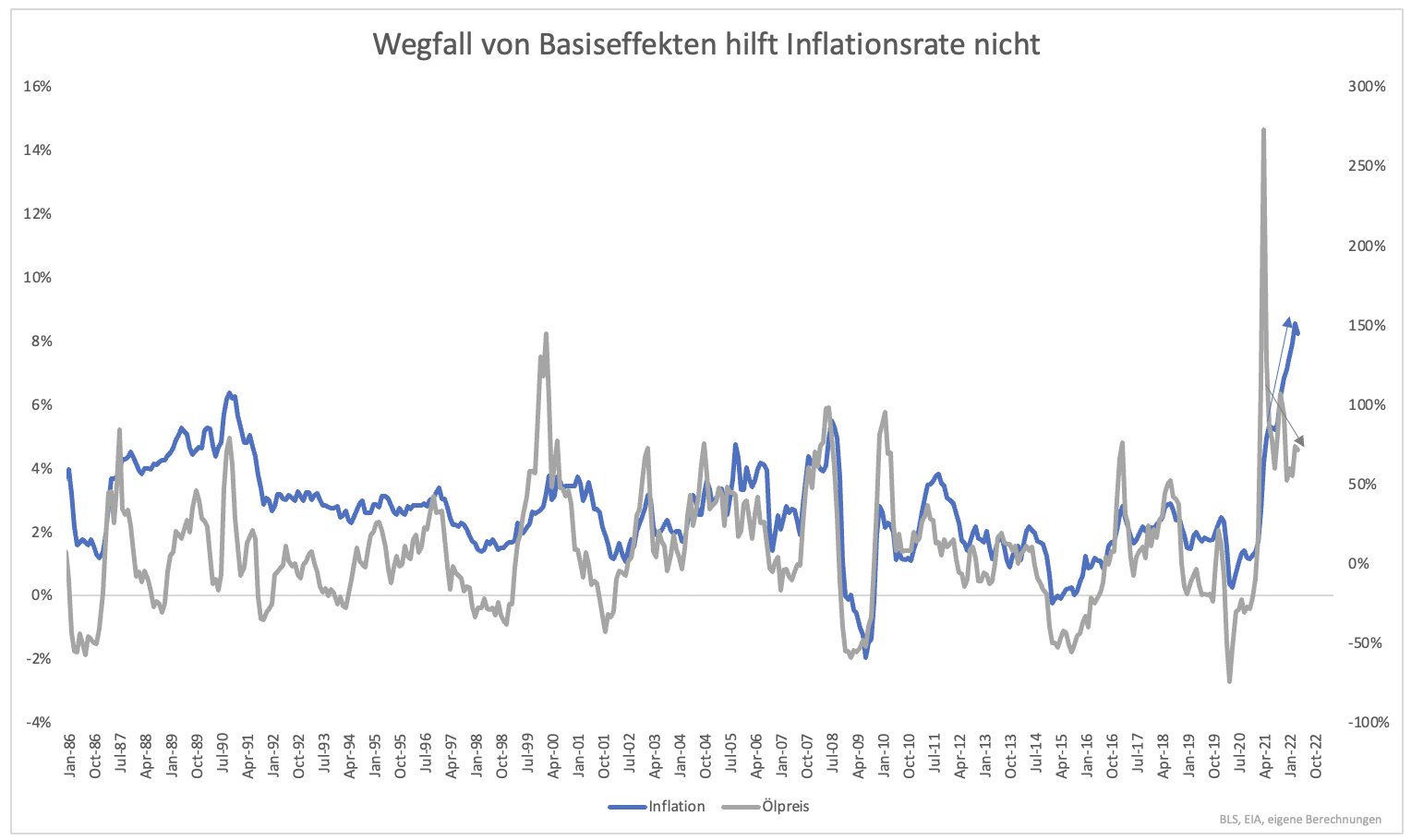

Arbeitsmarkt und Lohnentwicklung sprechen für nachhaltig hohe Inflation. Dabei dürfte es sich noch um das kleinste Problem handeln. Lange Zeit hielten Notenbank Inflation für vorübergehend, weil es viele Sonderfaktoren gab. Dazu zählten Basiseffekte. Wegen tiefer Vorjahreswerte erschien der Preisanstieg horrend. Bei Öl ist das besonders deutlich (Grafik 3).

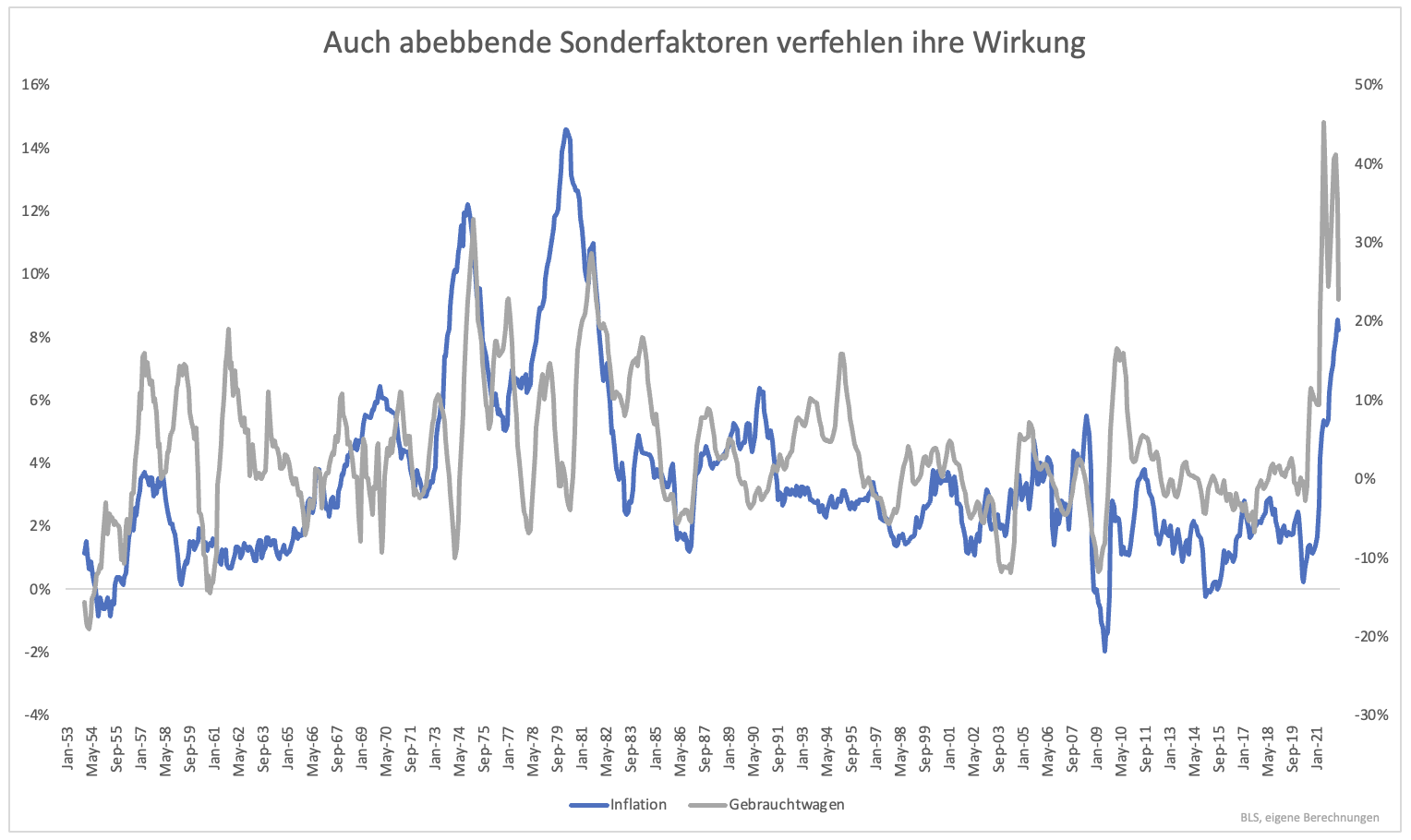

Nun fallen die Basiseffekte weg. Der Preisanstieg bei Öl flacht ab, trotz Ukrainekrieg, doch die Inflationsrate selbst steigt weiter an. Basiseffekte lösen das Inflationsproblem nicht. Auch andere Sonderfaktoren wie Lieferengpässe, die zu einem nie dagewesenen Anstieg bei Gebrauchtwagenpreisen führten, zeigen in der Tendenz nach unten (Grafik 4). Auch hier gilt: Die Inflationsrate steigt weiter an, trotz Rückenwind durch verschwindende Sonderfaktoren.

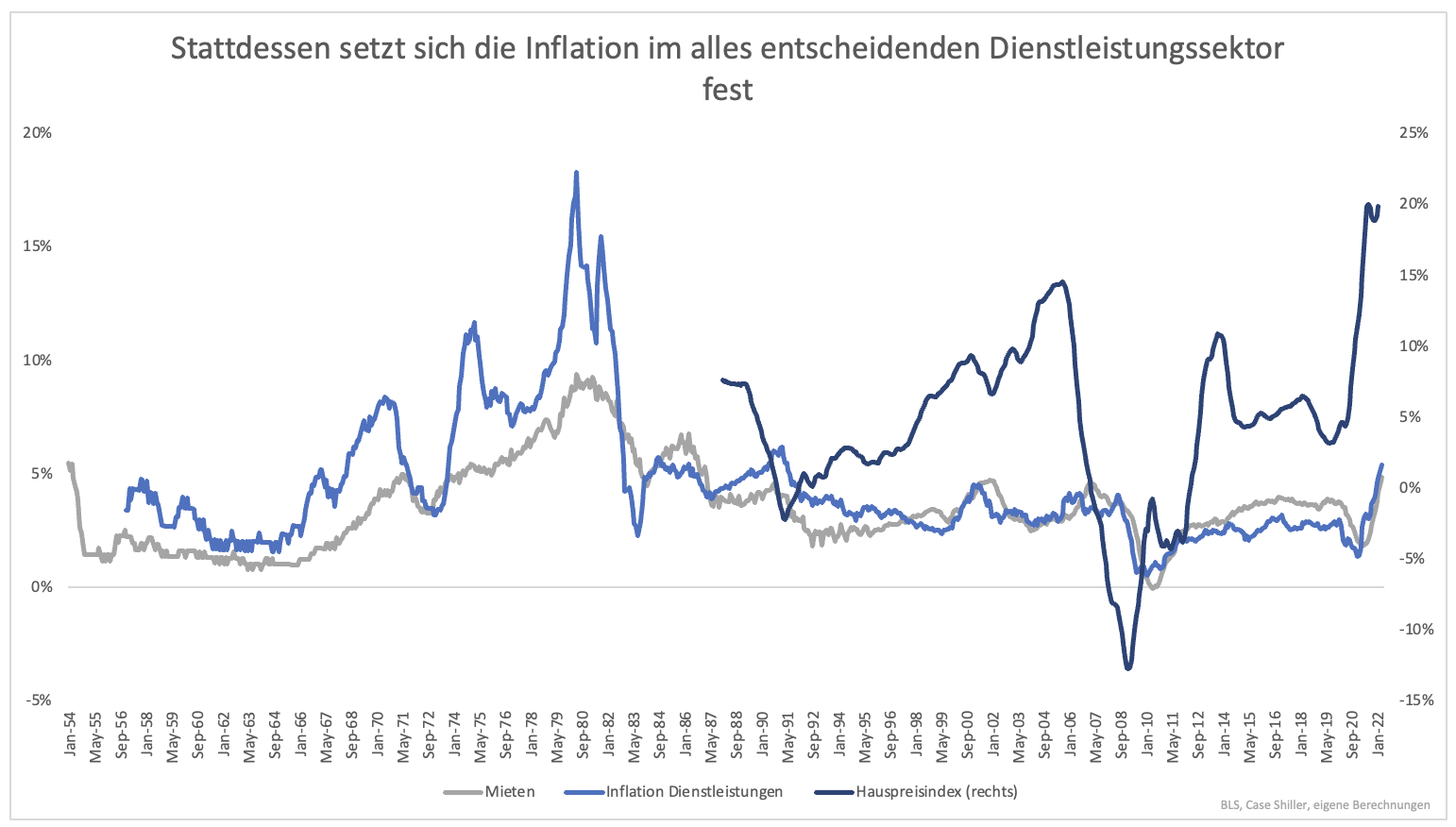

Wenn die Inflation nicht durch Basiseffekte und Sonderfaktoren getragen wird, muss es etwas anderes geben. Das sind z.B. Dienstleistungen. Dienstleistungskonsum macht 60 % der Wirtschaftsleistung aus. Steigt die Dienstleistungsinflation an, hat man insgesamt ein Problem. Genau das ist der Fall. Ein Grund für den Anstieg sind immer höhere Mieten, die einfach den höheren Immobilienpreisen folgen (Grafik 5).

Mieten allein machen fast ein Drittel des Warenkorbes aus, aus dem die Inflation berechnet wird. Der Immobilienmarkt impliziert, dass die Mieten bis ins Jahr 2023 hinein weiter und schneller steigen werden. Damit hat die Inflation inzwischen auf alle Bereiche übergegriffen und ist breit angelegt. Hat sich Inflation erst in allen Bereichen festgesetzt, ist sie nur sehr schwer loszuwerden.

Die Inflationsrate kann in den kommenden Monaten zwar Richtung 5 % fallen. Das ist jedoch weit vom Ziel von 2 % entfernt. Wegen der breit angelegten Teuerung wird die Notenbank wohl die Straffung der Geldpolitik weiter beschleunigen müssen.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.