US-Markt nach der Fed-Sitzung: Aktien hoch, Aktien runter: Was nun?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Zunächst nahmen Anleger die Aussagen der Fed positiv auf. Bei den kommenden Zinsentscheiden dürfte der Leitzins um je 0,5 Prozentpunkte steigen. Das war keine Überraschung und lag im Rahmen der Erwartung. Ursprünglich erwarteten Anleger für den nächsten Entscheid im Juni bereits einen Anstieg um 0,75 Prozentpunkte. Dem erteilte Powell eine Absage, was die Rally ausgelöst haben dürfte. Einen Tag später ist von positiver Stimmung nichts mehr zu bemerken. Die Kursgewinne vom Mittwoch wurden am Donnerstag wieder komplett abgegeben. Anleger trauen den Aussagen nicht. Nachdem die Wahrscheinlichkeit für einen Zinsschritt von 0,75 Prozentpunkten im Juni am Mittwoch von 90 % auf 70 % fiel, stieg sie am Donnerstag wieder auf 83 %. Anleger fürchten also, dass die Fed nicht Wort hält. Es ist mehr eine Ahnung als Fakt. Weder die Fed noch der Markt wissen, wie sich die Situation weiter entwickeln wird. Man entscheidet Tag für Tag. Ein Ende der Volatilität ist nicht absehbar. Am Ende lässt sich die alles entscheidende Frage benennen: Führt die Fed eine Rezession herbei oder nicht?

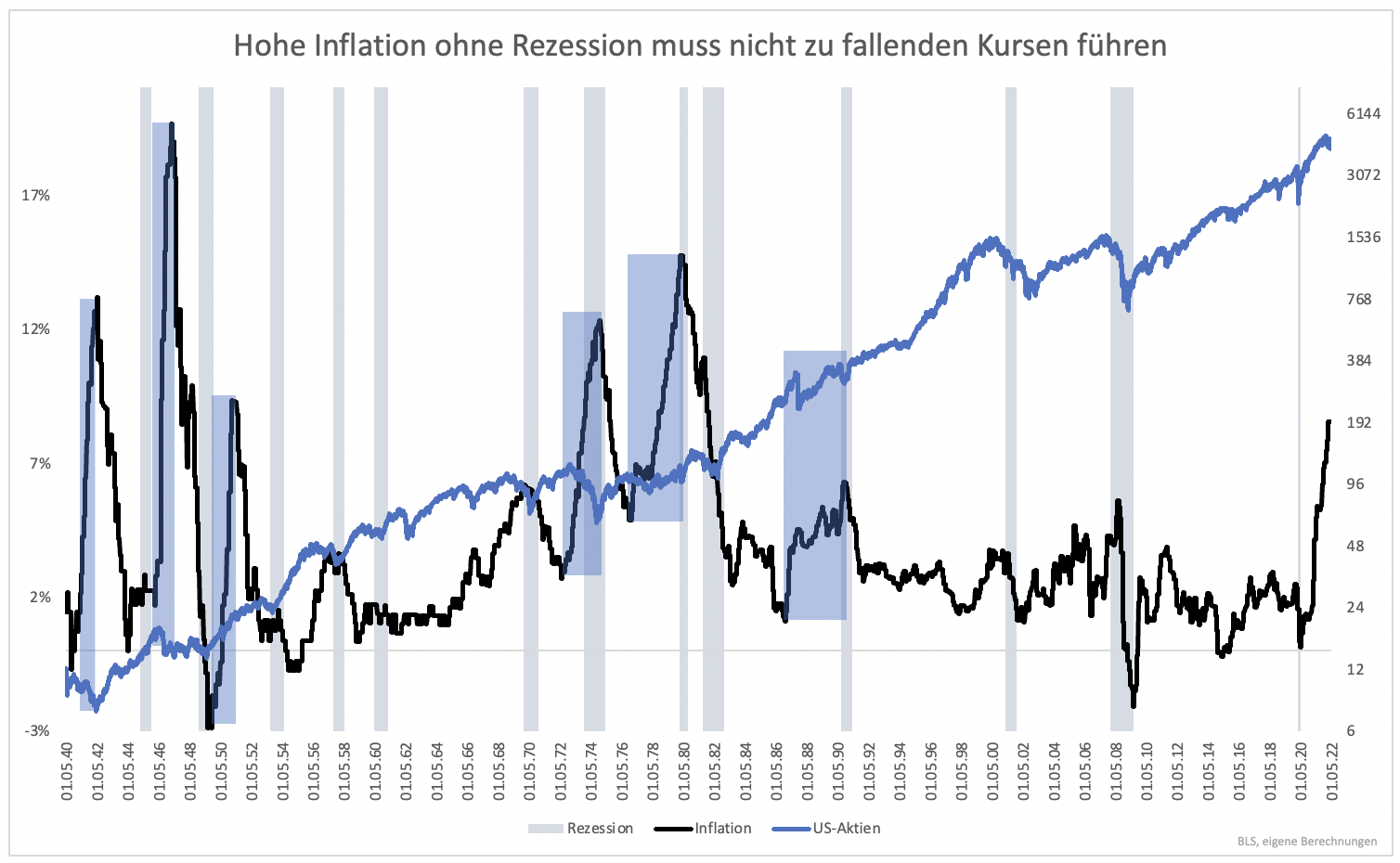

Keiner kennt die Antwort darauf. Anleger können sich aber auf die möglichen Szenarien vorbereiten. Hohe Inflation allein muss nämlich nicht zu nachhaltig tieferen Kursen führen. Oft wird die heutige Entwicklung mit den 70er Jahren verglichen, aber es gibt weitere Anhaltspunkte. So stieg die Inflation von 1941 bis 1952 drei Mal auf über 7 %.

1941 fielen die Kurse. Das dürfte jedoch mit dem Kriegseintritt der USA in den Zweiten Weltkrieg zusammenhängen. Nach dem Krieg stieg die Inflation auf fast 20 %. Die Kurse fielen. Nur fünf Jahre später konnte davon keine Rede mehr sein. Trotz hoher Inflation stieg der Aktienmarkt (Grafik 1).

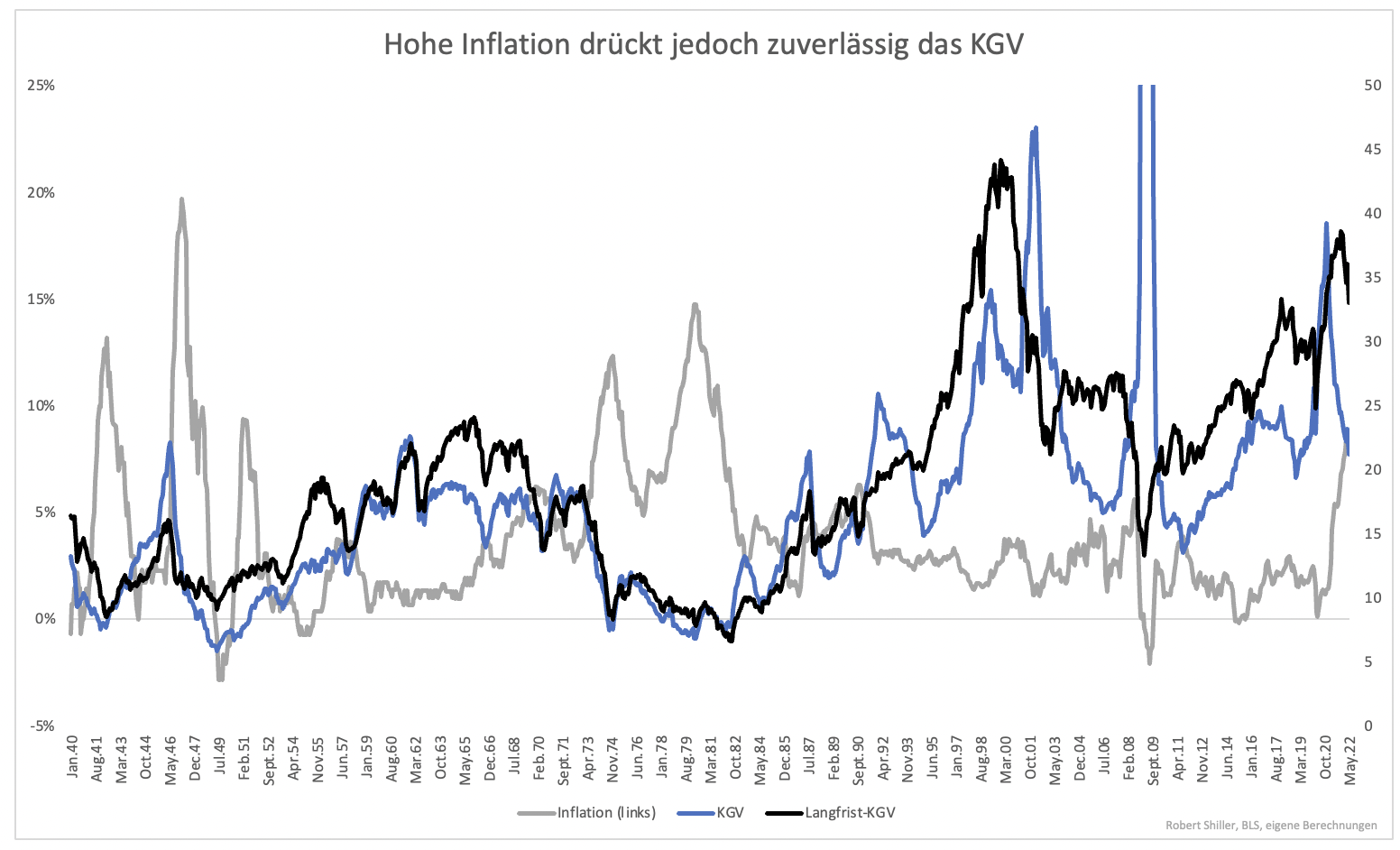

Vereinfacht kann man sagen, dass es nicht unbedingt die Inflation selbst war, die den Markt korrigieren ließ, sondern Konjunkturschwäche. Inflation ohne drohende Rezession führt nicht in eine Bärenmarkt. Grundsätzlich steigen die Umsätze von Unternehmen zumindest mit der Inflationsrate. Aktienkurse sollten mit der Inflation theoretisch steigen. Das gelingt nicht immer, denn die Bewertung fällt zuverlässig, wenn die Inflation hoch ist (Grafik 2).

Die Bewertung ist bereits deutlich gesunken, allerdings im langjährigen Vergleich immer noch hoch. Würden die Kurse nun stagnieren, sorgt die hohe Inflation vermutlich bis Jahresende 2023 ganz automatisch dafür, dass die Bewertung plötzlich niedrig ist. Die Umsätze und Gewinne der Unternehmen sollten ja mit der Inflation steigen. Das gilt natürlich nur, wenn eine Rezession ausbleibt.

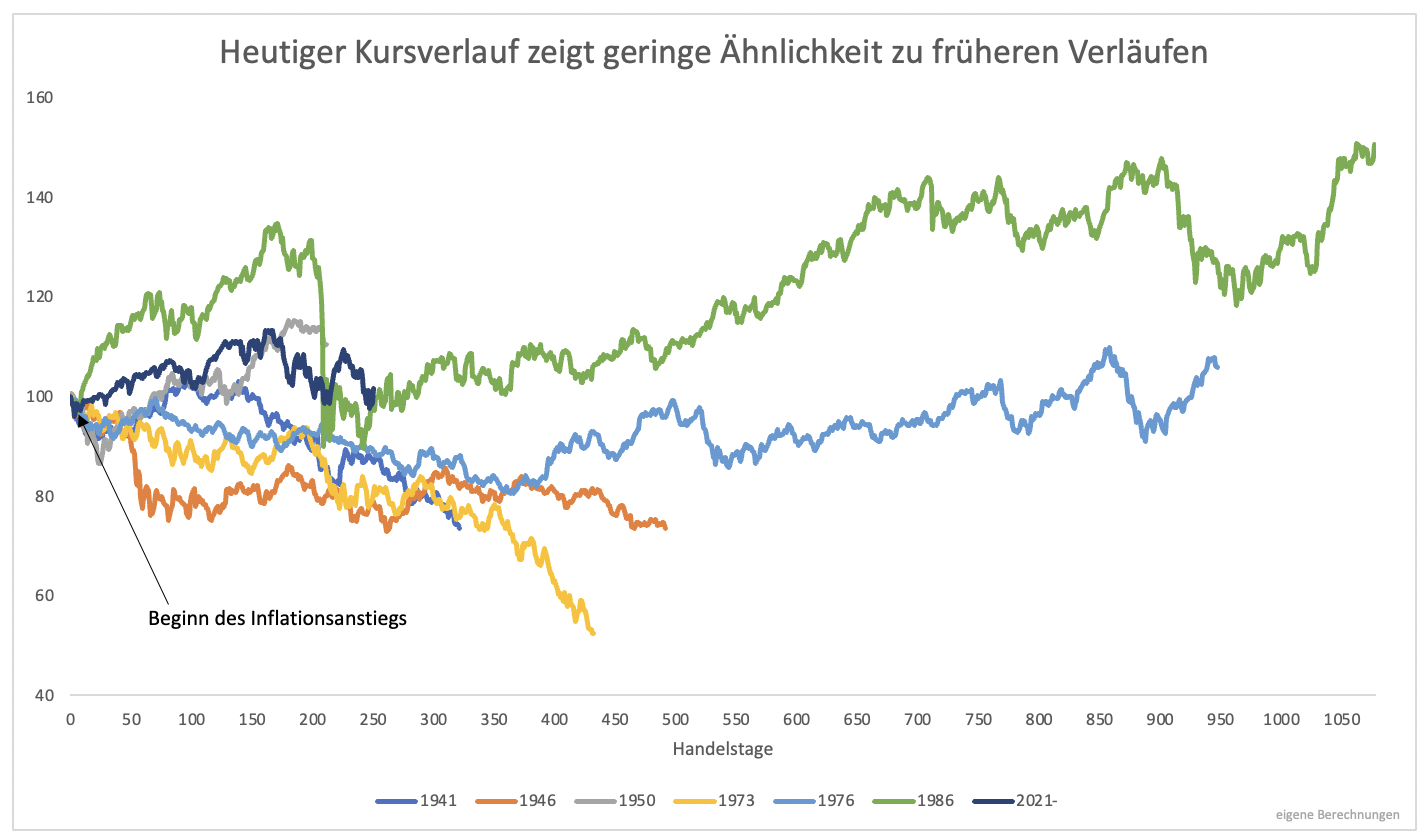

Vergleicht man den heutigen Kursverlauf mit früheren Perioden stark ansteigender Inflation, erkennt man nur bedingt Parallelen (Grafik 3).

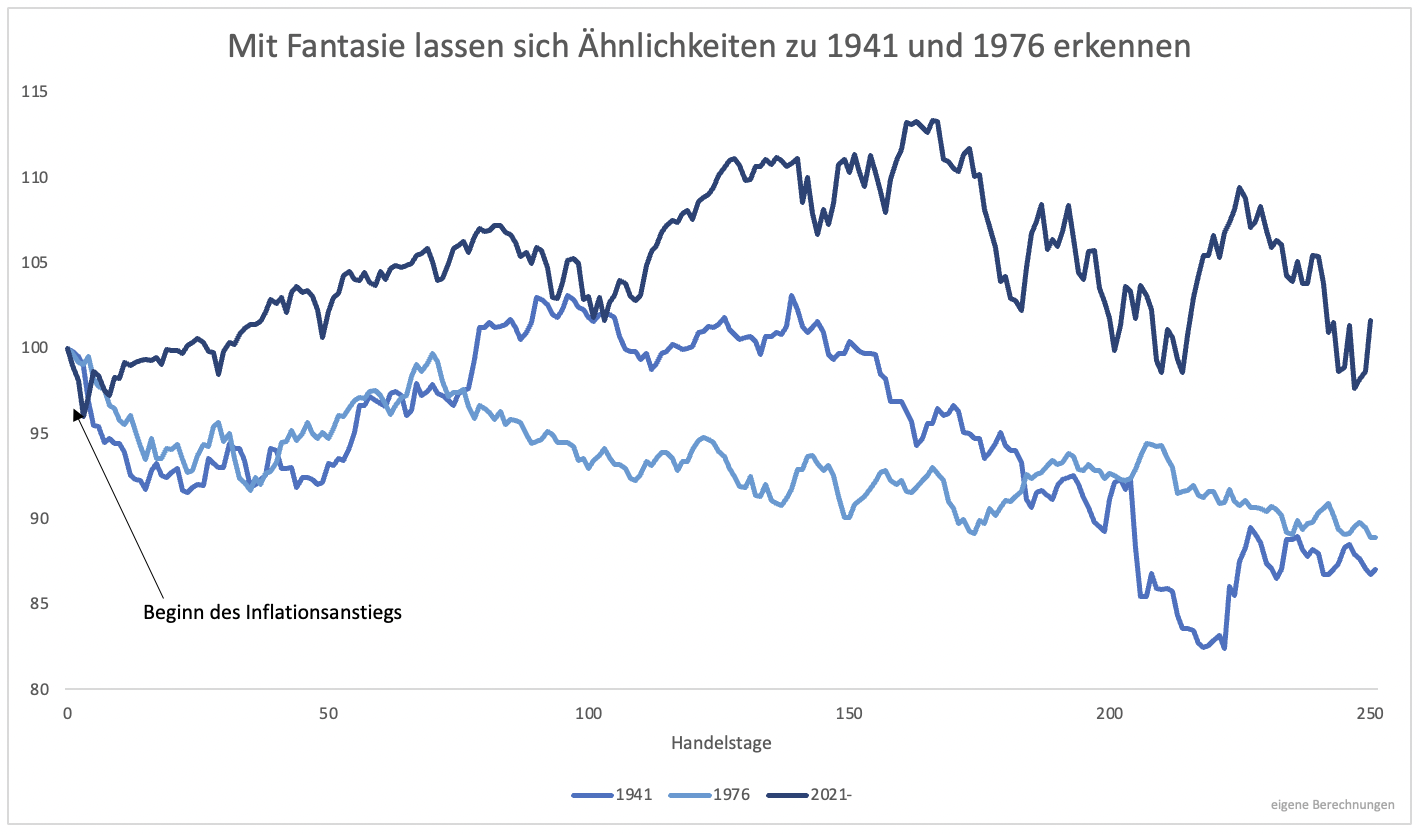

Mit etwas Fantasie lässt sich eine Ähnlichkeit zu 1941 und 1976 feststellen (Grafik 4). Die mangelnde Ähnlichkeit ist Ausdruck dafür, dass die Entwicklung sehr unsicher ist. Weder Notenbanker und Ökonomen noch Anleger haben eine klare Vorstellung davon, wie sich die Dinge entwickeln werden.

Persönlich gehe ich weiterhin davon aus, dass ein Abschwung auf uns zukommt. Weil die Unsicherheit hoch ist, wird der Markt nicht wie in den letzten Bärenmärkten und Korrekturen schnell fallen und gleich danach wieder rapide steigen. Vielmehr wird es eine lange und zähe Korrektur.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.