US-Aktienmarkt: War das alles erst der Anfang?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

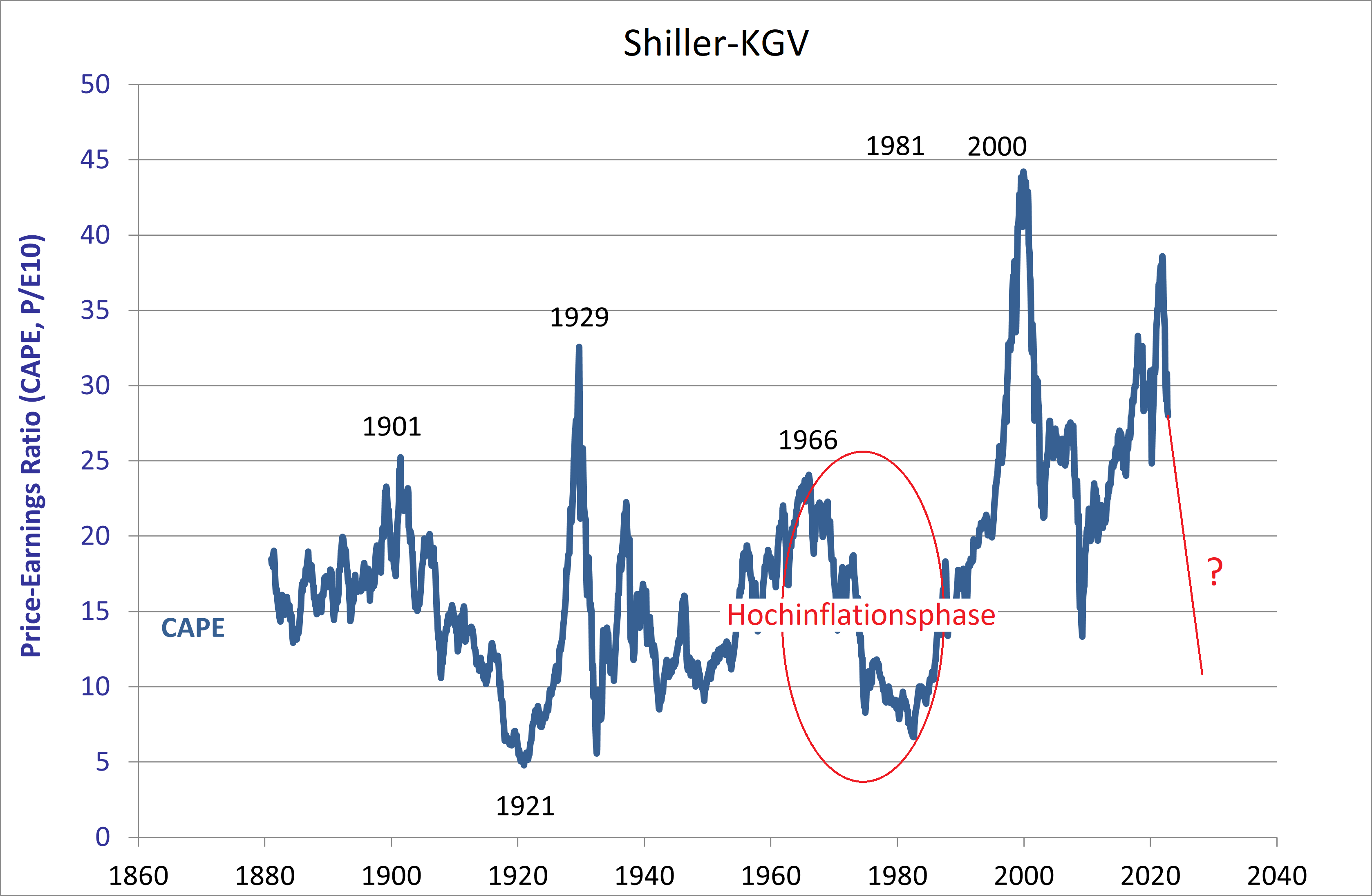

Um einzuschätzen, wie "billig" oder "teuer" der US-Aktienmarkt aus fundamentaler Perspektive ist, hat sich das sogenannte Shiller-KGV bewährt. Wie das normale KGV setzt das Shiller-KGV den Kurs (in diesem Fall den Kurs des breiten US-Large-Caps-Index S&P 500) ins Verhältnis zu den Unternehmensgewinnen. Im Gegensatz zum normalen KGV wird beim Shiller-KGV allerdings der inflationsbereinigte Durchschnittsgewinn der vergangenen zehn Jahre verwendet.

In Boom-Phasen steigen in der Regel nicht nur die Kurse, sondern auch die Unternehmensgewinne in ungeahnte Höhen, nur um dann bei der nächsten Krise wieder steil abzustürzen. Durch die Verwendung des Durchschnittsgewinns der vergangenen zehn Jahre gleicht das Shiller-KGV die durch den Konjunkturzyklus verursachten Schwankungen des Gewinniveaus der Unternehmen aus.

Ein Blick auf den Verlauf des Shiller-KGVs zeigt, wie sich die Bewertung des S&P 500 durch den jüngsten Kursrutsch bereits verringert hat. Im Vergleich mit dem langfristigen Durchschnitt befindet sich das Shiller-KGV allerdings weiterhin auf einem sehr hohen Niveau.

Durch den Kursrutsch der vergangenen Quartale hat sich das Shiller-KGV bereits von 39 auf ca. 27 verringert. Damit befindet sich die Bewertung aber weiterhin auf einem Niveau, das in den vergangenen 140 Jahren nur in drei Perioden erreicht wurde, und zwar im Vorfeld der Weltwirtschaftskrise ab 1929, rund um die Internetblase zur Jahrtausendwende sowie in den vergangenen fünf Jahren.

Würde die Bewertung auch nur auf das langfristige Durchschnittsniveau (Shiller-KGV von ca. 17,3) zurückfallen, müsste der S&P 500 auf rund 2367 Punkte sinken, was einem Minus von noch rund 36 % gegenüber dem aktuellen Niveau entsprechen würde.

Noch deutlich größere Kursverluste müssten eingeplant werden, wenn der S&P 500 wieder auf die historischen Bewertungstiefs der vergangenen Jahrzehnte fallen sollte:

- Während der Finanzkrise von 2008 ermäßigte sich das Shiller-KGV auf 13,3. Dies würde aktuell einem Kursniveau von rund 1.819 Punkten im S&P 500 und einem Minus von rund 51 % entsprechen.

- Anfang der 1980er Jahre und damit während der letzten Hochinflationsphase stürzte das Shiller-KGV auf 6,7 ab. Dies würde heute einem Niveau im S&P 500 von nur 917 Punkten entsprechen. Um dieses Niveau zu erreichen, müsste der Index um rund 75 % einbrechen.

| Vergleichsniveau für Shiller-KGV | Shiller-KGV | Kurs im S&P 500 | Veränderung |

| langfristiger Durchschnittswert | 17,3 | 2.367 Punkte | - 36 % |

| Finanzkrise von 2008 | 13,3 | 1.819 Punkte | - 51 % |

| letzte Hochinflationsphase bis Anfang der 80er Jahre | 6,7 | 917 Punkte | - 75 % |

Besonders der Vergleich mit der letzten Hochinflationsphase mahnt zur Vorsicht. Zwischen Mitte der 60er und Anfang der 80er Jahre und damit genau während der Phase der hohen Inflation brach das Shiller-KGV von rund 24 auf 6,7 ein. Würde die Bewertung anhand des Shiller-KGVs auf dasselbe Niveau sinken, würden dem S&P 500 weitere Kursverluste von 75 % drohen.

Es gibt natürlich keinerlei Anhaltspunkte dafür, dass der US-Aktienmarkt bewertungstechnisch tatsächlich wieder die Niveaus vergangener Jahrzehnte ansteuert. Dagegen spricht auch, dass die US-Notenbank Fed die geldpolitischen Zügel zumindest bisher nicht so drastisch anzieht wie Anfang der 80er Jahre unter Paul Volcker.

Andererseits besteht bewertungstechnisch durchaus noch viel Spielraum nach unten. Mit Blick auf die fundamentale Bewertung ist noch keinerlei Entwarnung angesagt.

Tipp: Testen Sie jetzt PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch stock3 PLUS ist inklusive. Jetzt PROmax 14 Tage kostenlos testen!

Das ist ein interessanter Punkt, ja. Danke für den Hinweis.

Der Vergleich mit Hochzinsphase, sagt aber auch noch etwas anderes. Nämlich dass sich die hohe Bewertung über einen langen Zeitraum, gut 10 Jahre, abbaut. Und man sollte von Idee Abstand nehmen, dass sich die hohe Bewertung in einem großen Crash entlädt und dies man so einen idealen Einstiegspunkt vorfindet. Die nächsten 10 Jahre werden zäh und die Auswahl der Aktien sowie Timing wichtiger denn je. Der Gesundheitssektor wird eine der wenigen Branchen sein, die von dem schwierigen Umfeld wenig berührt werden. Firmen wie Biontech, die einen medizinischen Durchbruch verkörpern, denen Inflation, Konjunktur und hohe Energiekosten ziemlich egal sein können, werden zu den Profiteueren gehören.