US-Aktienmarkt: Nein, der "Fed-Put" ist nicht wieder da

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Nasdaq-100Kursstand: 12.886,89 Pkt (Nasdaq) - Zum Zeitpunkt der Veröffentlichung

- Nasdaq-100 - WKN: A0AE1X - ISIN: US6311011026 - Kurs: 12.886,89 Pkt (Nasdaq)

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 4.147,22 Pkt (S&P)

Tendenziell fiel der Markt nach einer Pressekonferenz mit Jerome Powell. Gestern war das ganz anders. Am Ende stieg der S&P 500 um 3 %. Der Grund: Zinsschritte in der Höhe von 0,75 Prozentpunkten wurden vorerst ausgeschlossen. Die Erleichterung war groß. Ob die Erleichterung anhält, wird man sehen. Oftmals relativieren sich Erstreaktionen wieder.

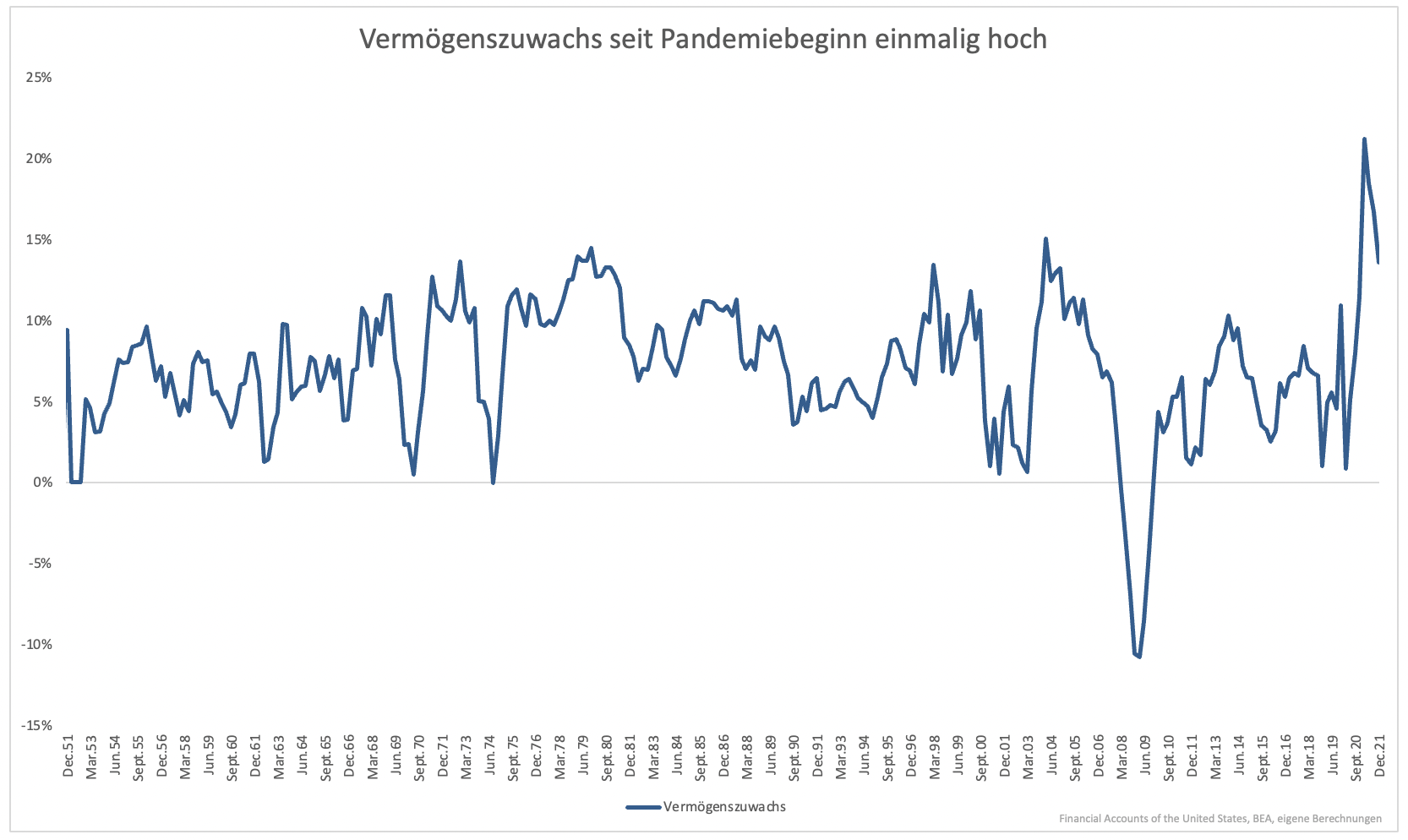

Für die Wirtschaft hat die Erleichterung durchaus große Bedeutung, denn nach Beginn der Pandemie hat sich vor allem in den USA eine ungewöhnliche Entwicklung ergeben. Das Vermögen privater Haushalte wuchs so schnell wie nie. Zwischen dem ersten Quartal 2020 und dem letzten Quartal 2021 (letztes Quartal, für welches es Daten gibt), stieg das Vermögen um 42 Billionen Dollar.

42 Billionen Dollar sind eine unglaublich große Zahl und sie entspricht der doppelten jährlichen Wirtschaftsleistung. Wenn Vermögen jedes Jahr um den Betrag der Wirtschaftsleistung wachsen, kann es nicht mit rechten Dingen zugehen. So viel Wert wurde schlichtweg nicht geschaffen. Stattdessen handelt es sich um Preiseffekte.

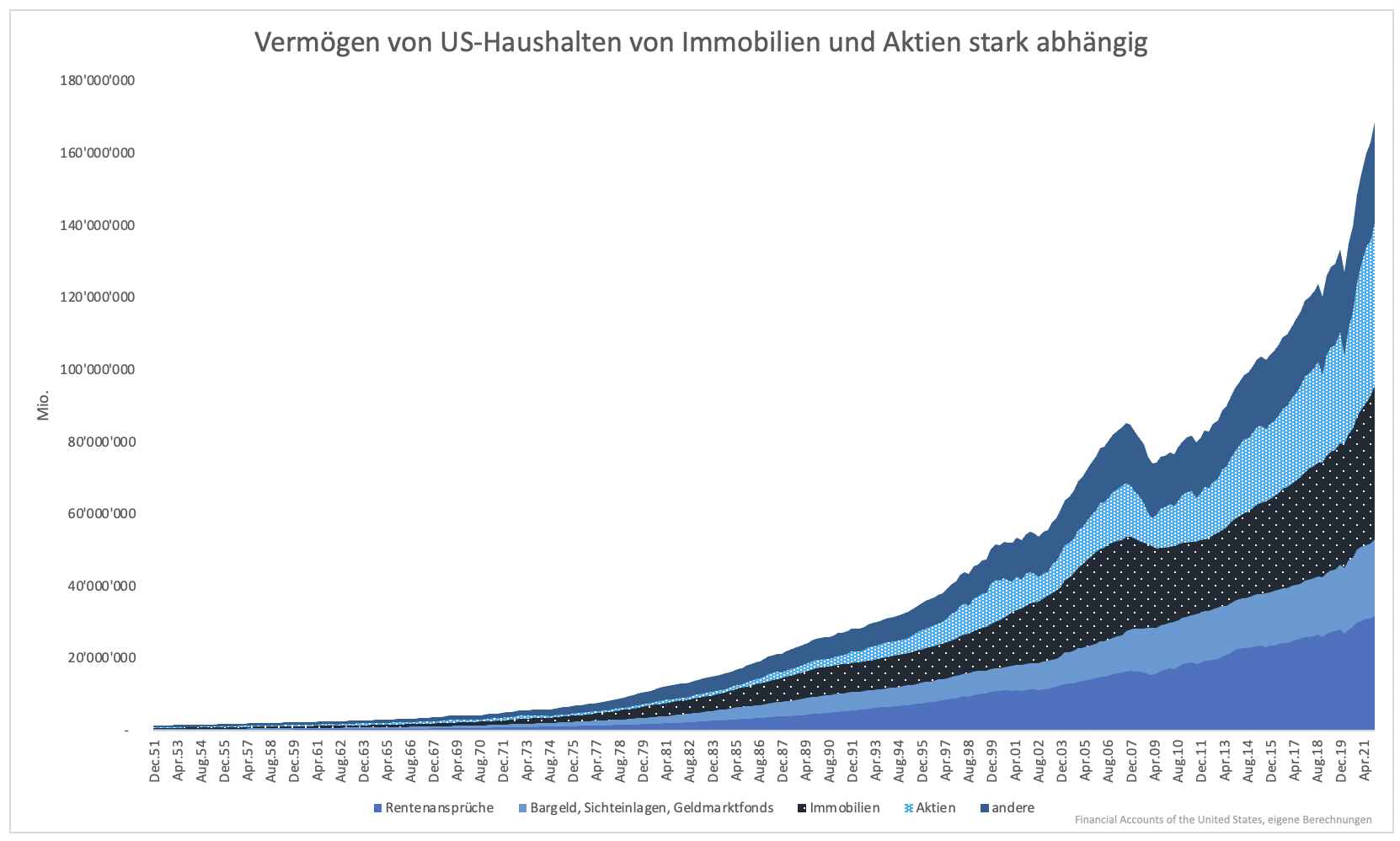

Immobilienpreise stiegen in den USA zuletzt mit einer Jahresrate von 20 %. Jedem ist klar, dass der Wert von Immobilien nicht für lange Zeit jedes Jahr um 20 % steigen kann. Auch der Aktienmarkt ist keine Einbahnstraße. Das ist spätestens 2022 klar geworden. Dennoch sind es vor allem Aktien und Immobilien, die das Vermögen haben ansteigen lassen (Grafik 1).

Der Vermögenszuwachs verlangsamt sich gerade. Das ist auch dringend notwendig, denn nachhaltig ist die Entwicklung nicht. Zeitweise konnte das Vermögen auf Jahressicht um mehr als 20 % ansteigen. Das war der schnellste Vermögenszuwachs seit Datenerhebungsbeginn (Grafik 2).

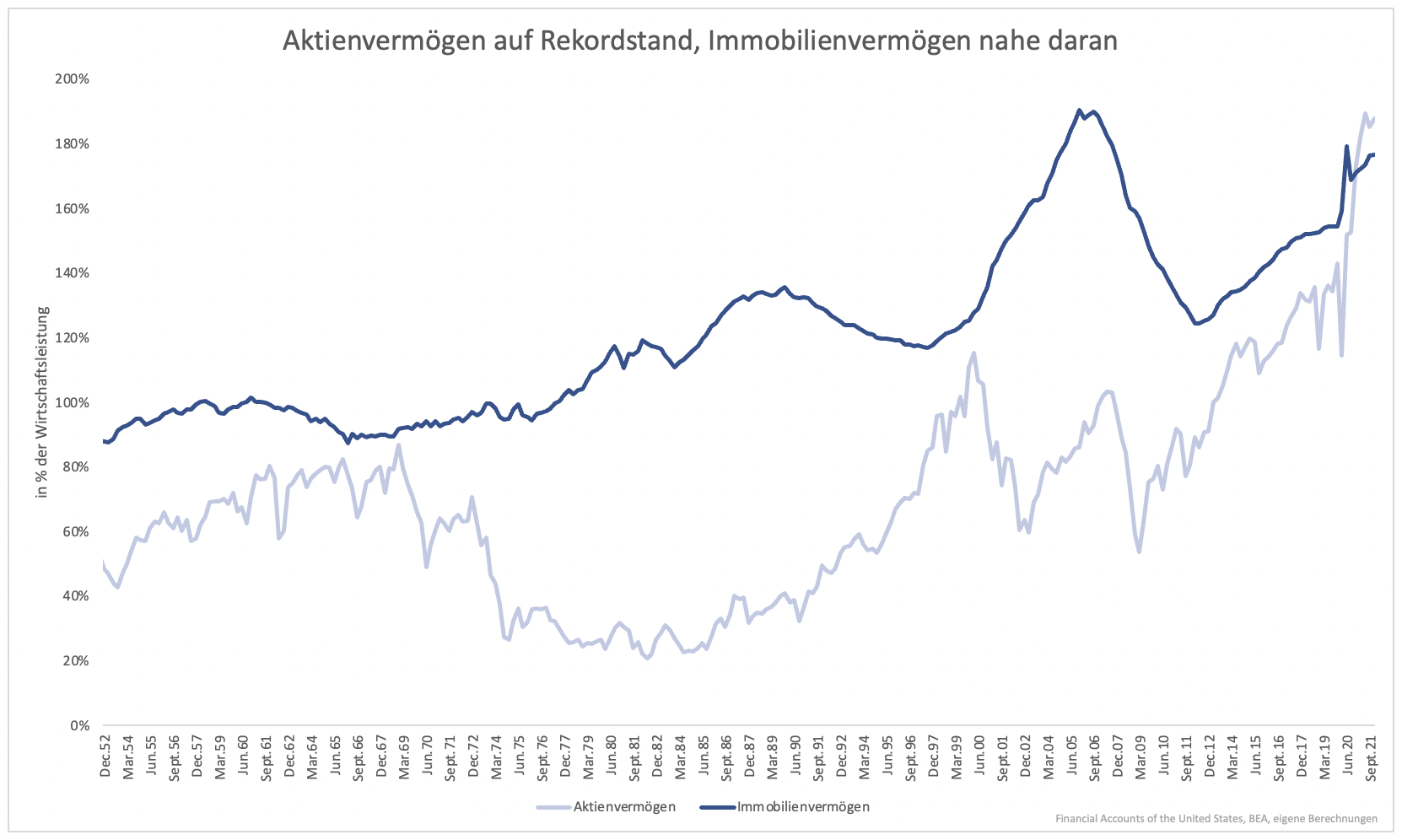

Trotz der Verlangsamung ist das Wachstum immer noch sehr hoch. Bei einem boomenden Immobilienmarkt ist das kein Wunder. Das Immobilienvermögen liegt derzeit bei 177 % der Wirtschaftsleistung. Nur vor dem Platzen der Immobilienblase lag es einmal für wenige Quartale höher und erreichte einen Rekordwert bei 190 %.

Bei Aktien wurde ein neues Allzeithoch erreicht (Grafik 3). Ob Immobilien oder Aktien, das Schicksal des Vermögens der Haushalte hängt an diesen beiden Säulen. Ist die Geldpolitik zu straff, droht eine schmerzhafte Korrektur. Der Vermögenseffekt, der durch die lockere Geldpolitik positiv wirkte, würde abgewickelt.

Fühlen sich Haushalte reicher, weil Immobilien und Depots an Wert gewinnen, hilft es dem Konsum. Ein negativer Vermögenseffekt sollte folglich zu einem wirtschaftlichen Abschwung führen. Nicht zuletzt aus diesem Grund haben viele die Hoffnung, dass die Fed im Ernstfall doch wieder zur Hilfe kommt.

Wird zu viel Vermögen vernichtet, droht eine erneute Krise. Die Folgen einer Krise zu beseitigen ist schwierig und erfordert mehr Anstrengungen als eine Krise zu vermeiden. Nun will die Fed die Wirtschaft aber abkühlen, jedoch ohne das Wachstum komplett abzuwürgen. Das hat historisch selten funktioniert. Das hält die Notenbank jedoch nicht davon ab, es zu versuchen.

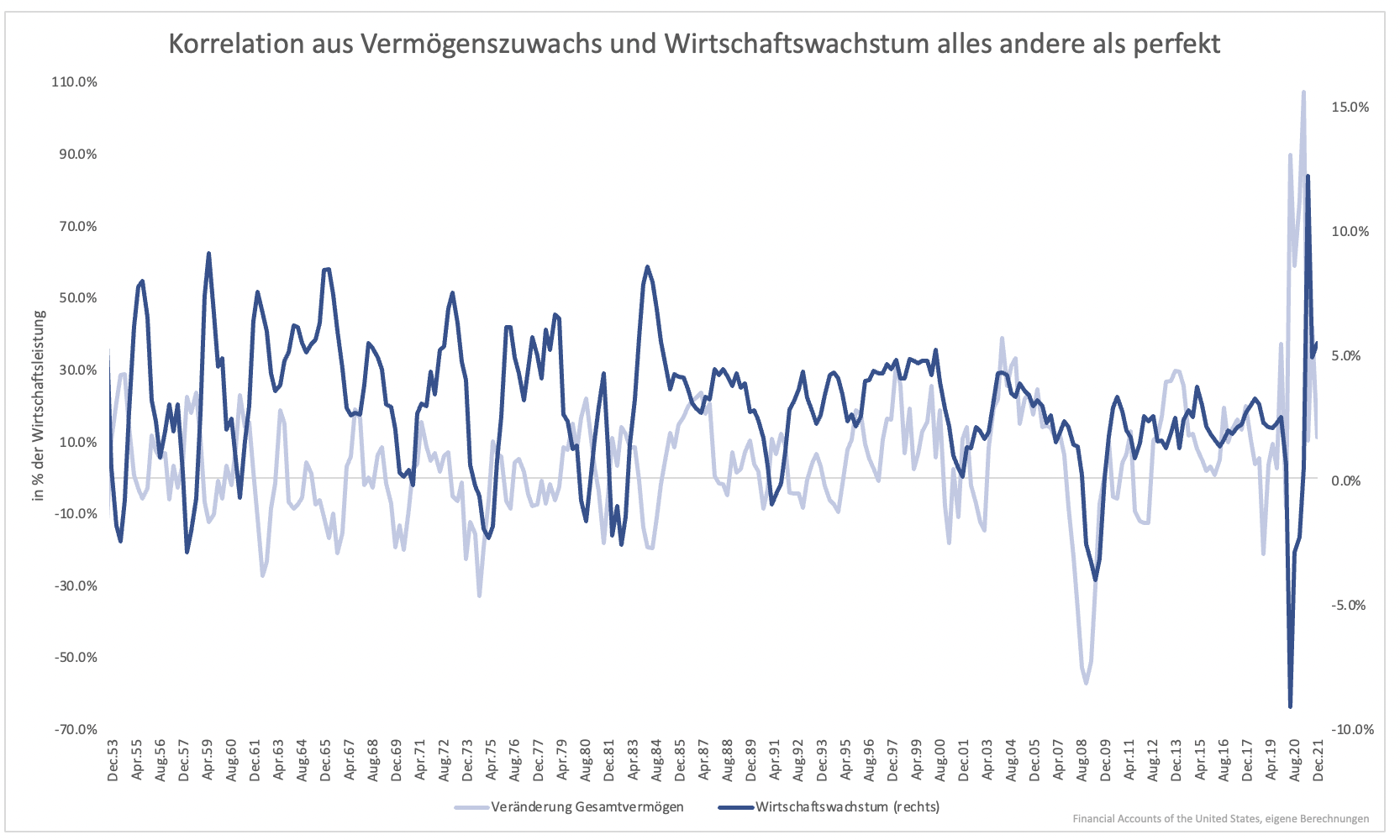

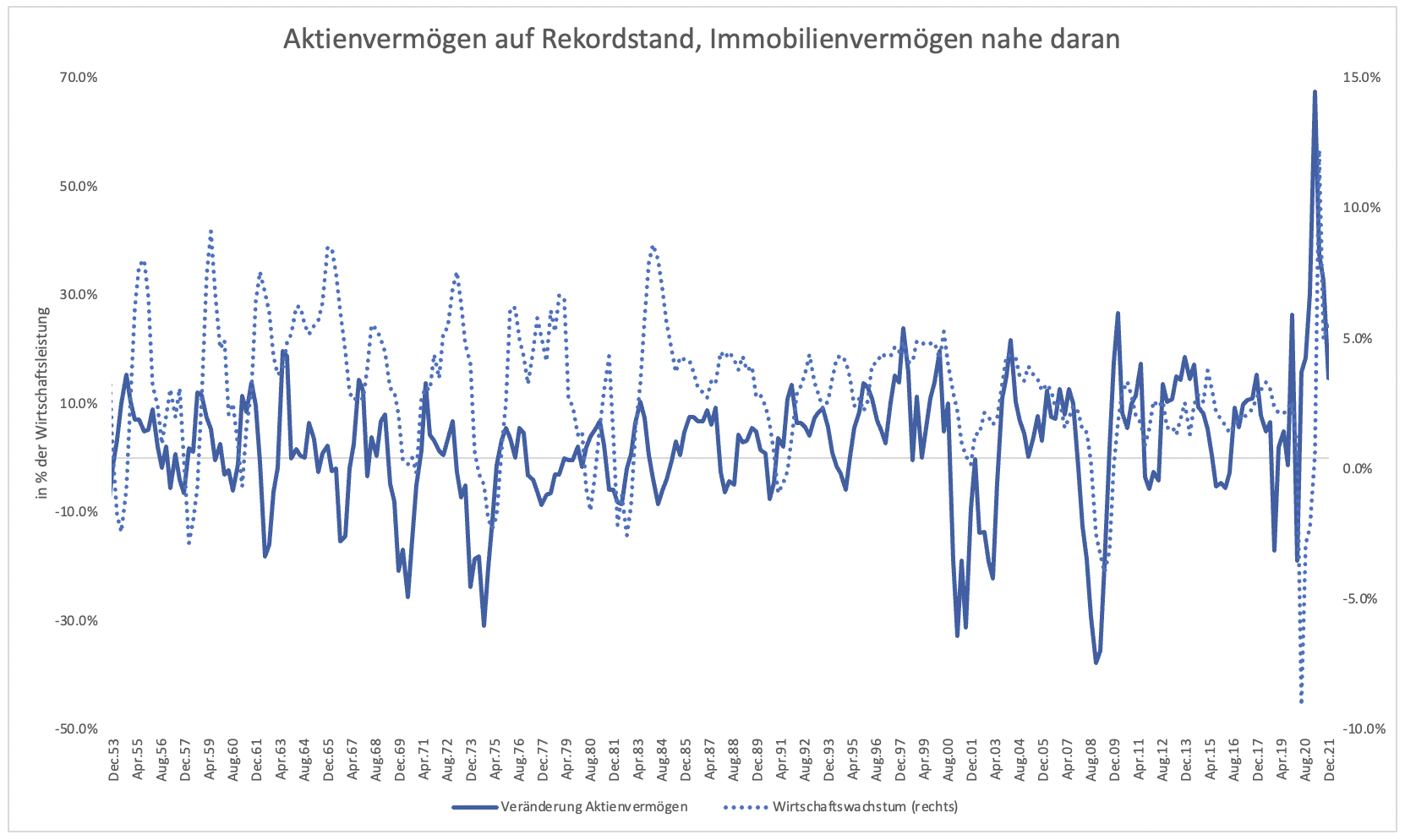

Angst vor Vermögenseffekten scheint die Fed dabei bisher nicht zu haben. Tatsächlich ist die Korrelation aus Vermögensveränderungen und Wirtschaftswachstum nicht besonders hoch (Grafik 4). Wenn straffere Geldpolitik zu einer Vermögensreduktion führt, muss das nicht das Wachstum abwürgen.

Die Hoffnungen auf die Rückkehr des Fed-Puts schwinden bei dieser Erkenntnis. Einen Hoffnungsschimmer gibt es dann aber doch. Veränderungen des Aktienvermögens und nicht des Gesamtvermögens zeigen seit der Jahrtausendwende eine höhere Korrelation zum Wirtschaftswachstum (Grafik 5). Der Fed-Put dürfte zurückkommen, wenn der Markt nur ausreichend fällt. Das Risiko für die Wirtschaft ist andernfalls zu groß.

Der gestrige Zinsentscheid, so positiv er vom Markt auch zunächst aufgenommen wurde, war nicht die Rückkehr des Fed-Puts. Es handelte sich eher um ein Versehen seitens Powell, größere Zinsschritte auszuschließen. Der Aktienmarkt hat einfach noch nicht ausreichend korrigiert, um über Vermögenseffekte die Wirtschaft abzuwürgen.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.