US-Aktienmarkt bleibt historisch teuer

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

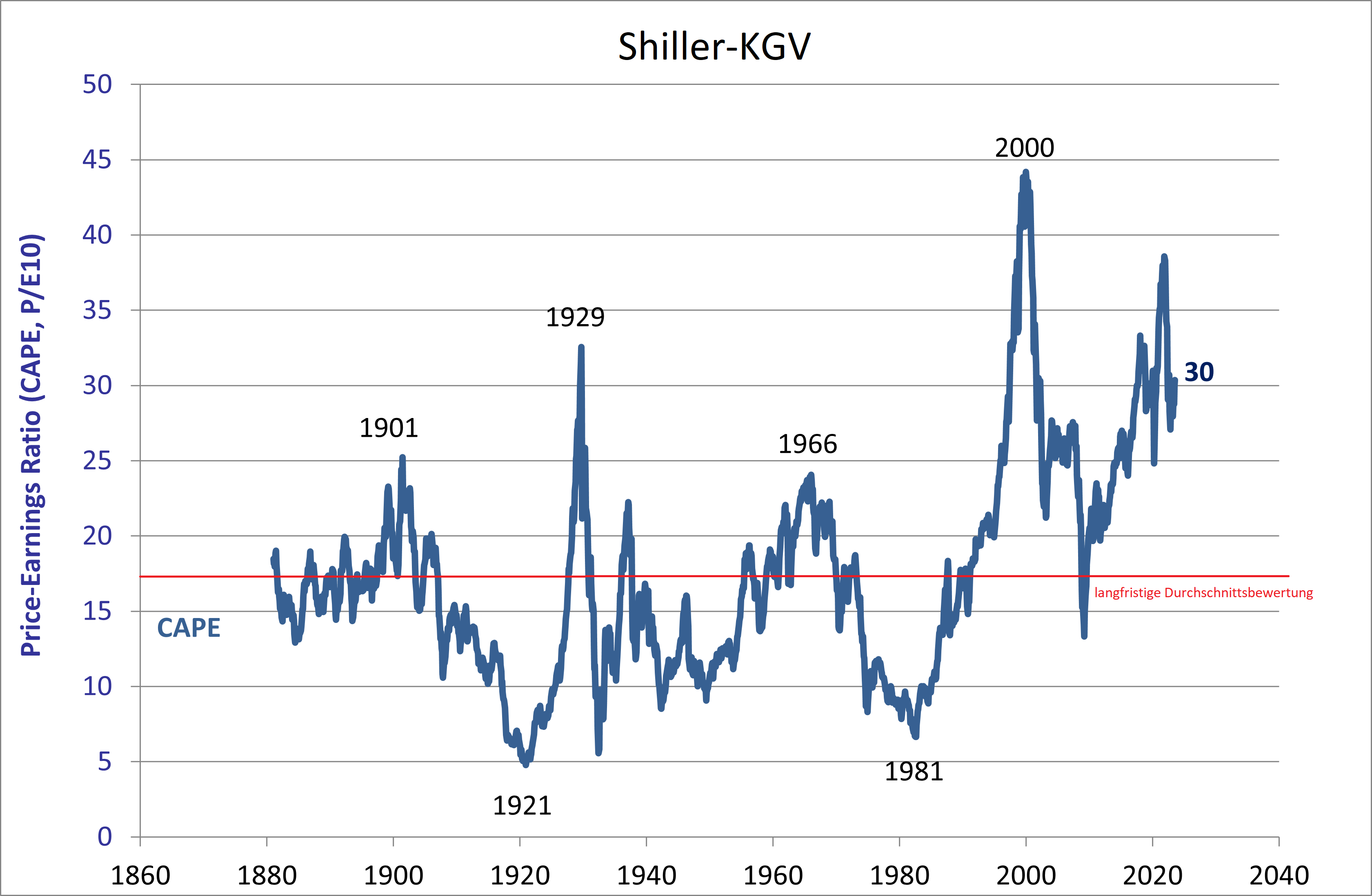

Um einzuschätzen, wie "billig" oder "teuer" der US-Aktienmarkt aus fundamentaler Perspektive ist, hat sich das sogenannte Shiller-KGV bewährt. Wie das normale KGV setzt das Shiller-KGV den Kurs (in diesem Fall den Kurs des breiten US-Large-Cap-Index S&P 500) ins Verhältnis zu den Unternehmensgewinnen. Im Gegensatz zum normalen KGV wird beim Shiller-KGV allerdings der inflationsbereinigte Durchschnittsgewinn der vergangenen zehn Jahre verwendet.

In Boom-Phasen steigen in der Regel nicht nur die Kurse, sondern auch die Unternehmensgewinne in ungeahnte Höhen, nur um dann bei der nächsten Krise wieder steil abzustürzen. Durch die Verwendung des Durchschnittsgewinns der vergangenen zehn Jahre gleicht das Shiller-KGV die durch den Konjunkturzyklus verursachten Schwankungen des Gewinniveaus der Unternehmen aus.

Ein Blick auf den Verlauf des Shiller-KGVs zeigt, wie sich die Bewertung des S&P 500 durch den Kursrutsch im vergangenen Jahr deutlich von 39 auf 27 verringert, sich inzwischen aber durch die Kurserholung wieder auf einen Wert von 30 erhöht hat. Dies liegt deutlich über dem langfristigen Durchschnittswert von ca. 17,4. An der deutlich erhöhten Bewertung hat auch die jüngste Korrektur nicht viel verändert.

Mit einem Shiller-KGV von 30 befindet sich die Bewertung aktuell auf einem Niveau, das in den vergangenen 140 Jahren nur in drei Perioden erreicht wurde, und zwar im Vorfeld der Weltwirtschaftskrise ab 1929, rund um die Internetblase zur Jahrtausendwende sowie in den vergangenen rund sechs Jahren.

Würde die Bewertung auf das langfristige Durchschnittsniveau zurückfallen, müsste der S&P 500 bei gleichbleibendem Gewinnniveau auf ungefähr 2560 Punkte sinken, was einem Minus von rund 42 % gegenüber dem aktuellen Niveau entsprechen würde. Die Bewertung kann aber natürlich nicht nur durch sinkende Kurse, sondern auch durch steigende Unternehmensgewinne verringert werden. Würden die Unternehmensgewinne in den kommenden Jahren überdurchschnittlich steigen, zum Beispiel wegen der erhöhten Inflation oder durch den vermehrten Einsatz von künstlicher Intelligenz, könnte dies zu einem gewissen Grad auch eine höhere Bewertung des Aktienmarktes rechtfertigen.

Die Vergangenheit zeigt allerdings, dass es einen statistischen Zusammenhang zwischen der Höhe des Shiller-KGVs und der zu erwartenden Aktienmarktrendite in den folgenden zehn Jahren gibt. Die aktuelle Höhe des Shiller-KGV lässt für die kommenden zehn Jahre nur eine deutlich unterdurchschnittliche Performance des US-Aktienmarktes von 2,2 % pro Jahr erwarten.

Fazit: Der US-Aktienmarkt ist historisch weiter „teuer“, wie ein Blick auf das Shiller-KGV zeigt. Das bedeutet natürlich nicht, dass ein Bärenmarkt bevorsteht und die Kurse wieder auf ein Niveau in der Nähe der langfristigen Durchschnittsbewertung sinken müssen. Zu einem gewissen Grad könnte sich die Bewertung auch durch steigende Unternehmensgewinne verringern. Langfristig sind die Renditeerwartungen für den US-Aktienmarkt wegen der hohen Bewertung allerdings unterdurchschnittlich, wie die Vergangenheit zeigt.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.