US-Aktien betreten Neuland

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 3.827,06 Pkt (S&P)

Neuland ist für Anleger eine unangenehme Sache. Es fehlt an historischen Parallelen, um sich zu orientieren. Dies gilt derzeit in Hinblick auf den Leitzins. Mit sehr hoher Wahrscheinlichkeit wird die Fed den Leitzins auf 4,75-5 % erhöhen. Um dieses Niveau zu erreichen, fehlt noch ein Prozentpunkt. Mit einer Anhebung in der Höhe von 50 Basispunkten im Dezember und je 25 Basispunkten im Februar und März 2023 wird das Niveau erreicht.

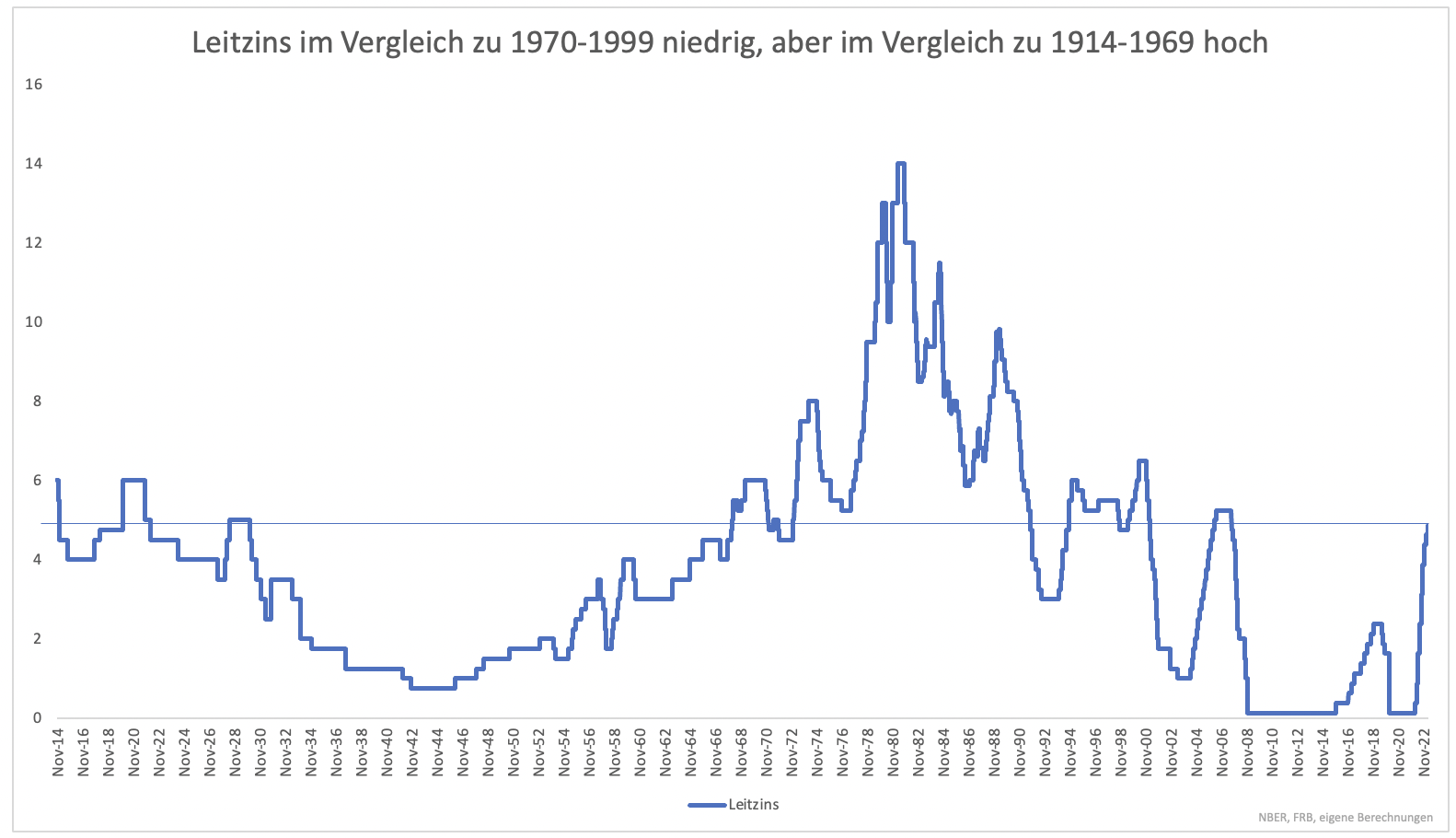

Ein Leitzins von 5 % ist im historischen Kontext keine Neuheit. Im Vergleich zu den letzten Jahren ist es hoch. Im Vergleich zu 1970 bis 1999 ist es ein niedriger Leitzins. Blickt man noch weiter bis zur Gründung der Federal Reserve zurück, wirken 5 % im Vergleich zu der Periode 1914 bis 1969 plötzlich wieder sehr hoch. Alles kommt auf die Perspektive an. 5 % sind so oder so aber kein Neuland (Grafik 1).

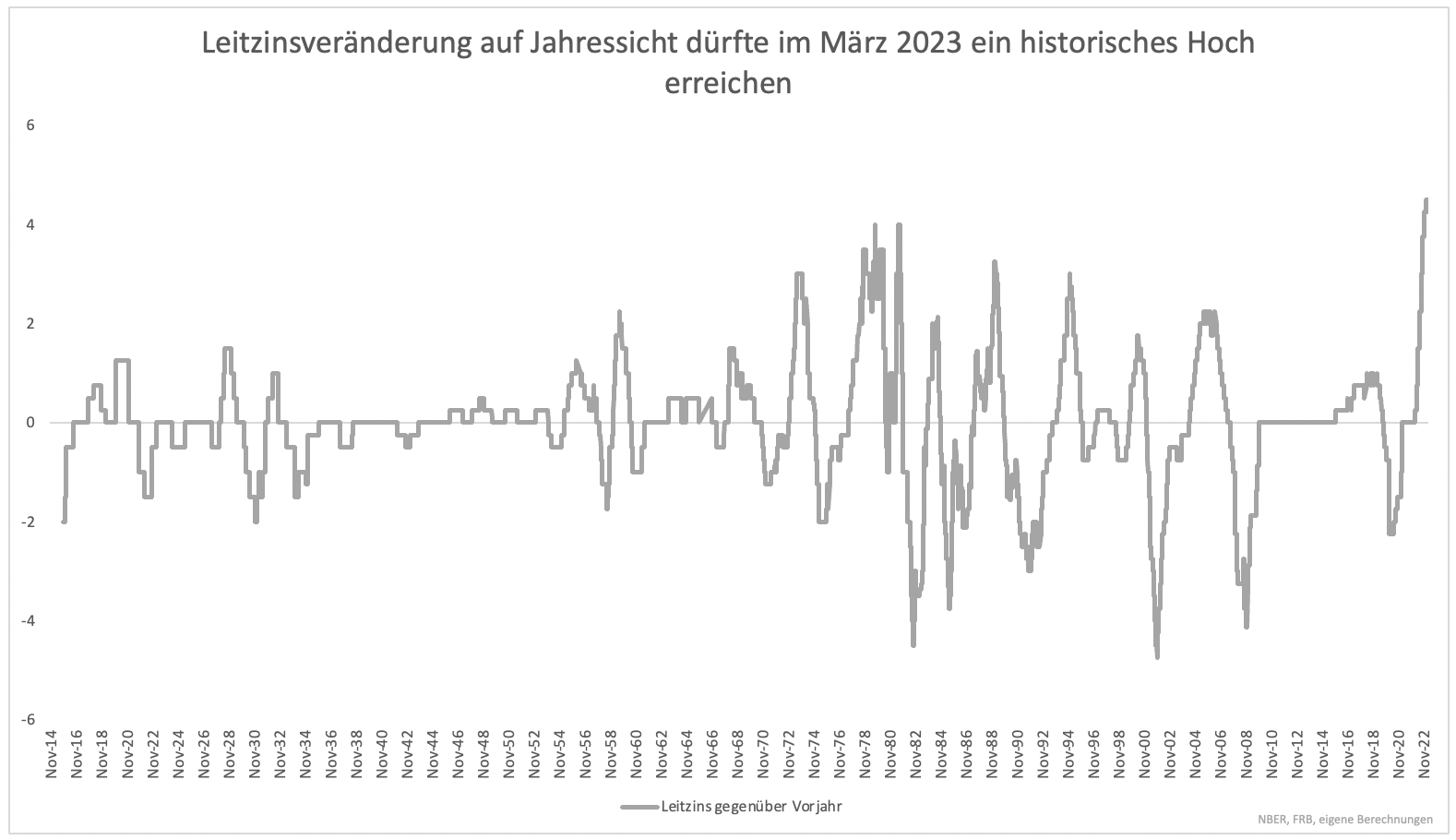

Neuland wird durch die Geschwindigkeit der Zinswende betreten. Steigt der Leitzins bis März 2023 auf 5 %, hat die Fed den Zins innerhalb eines Jahres um 4,5 Prozentpunkte angehoben. Das übertrifft sogar die Hochzinsphase der 70er und 80er Jahre (Grafik 2).

Das absolute Niveau des Leitzinses ist wichtig. Nicht weniger wichtig ist die Geschwindigkeit der Veränderung. Je schneller der Zins steigt, desto größer ist der Schock. Bei einem Schock fehlt die Zeit, um sich vorzubereiten und anzupassen. Haben Unternehmen, Haushalte, Banken oder andere Finanzinstitute und Institutionen keine gesunde Bilanz, wird dies durch einen Schock offengelegt und es kommt im schlimmsten Fall zu Verwerfungen, die das ganze Finanzsystem betreffen.

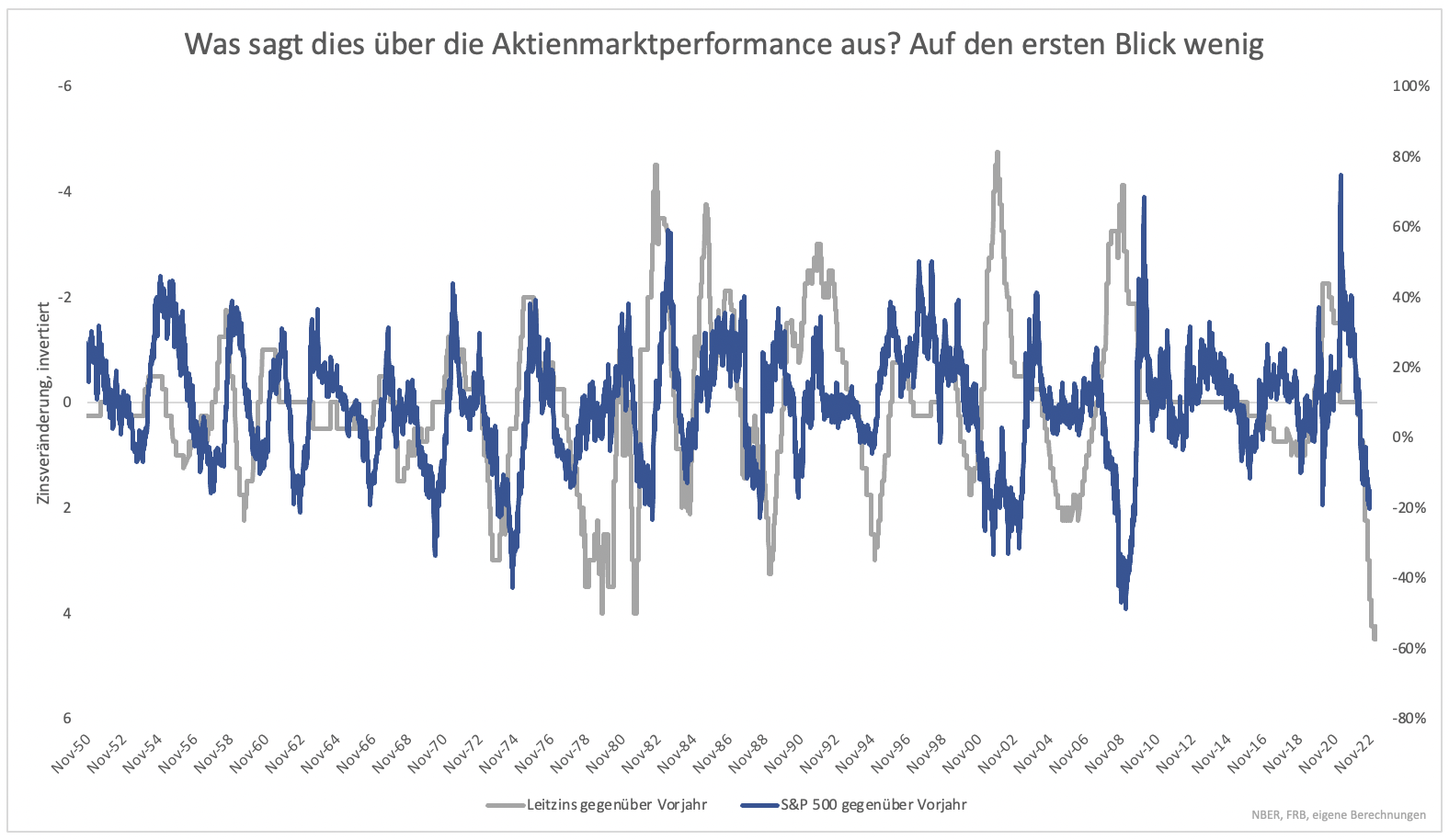

Bisher ist in den USA eine Verwerfung ausgeblieben. Das bedeutet nicht, dass sie nicht noch kommt. Doch selbst wenn kein systemisches Problem auftritt, bleibt der Aktienmarkt gefährdet. Der Aktienmarkt korreliert mit der Zinsentwicklung. Auf den ersten Blick tut er dies nicht besonders gut.

Grafik 3 zeigt dazu die Leitzinsveränderung und die Performance des S&P 500 gegenüber dem Vorjahr. Manchmal gehen die beiden Zeitreihen Hand in Hand, manchmal verlaufen sie konträr. Die Korrelation ist bescheiden.

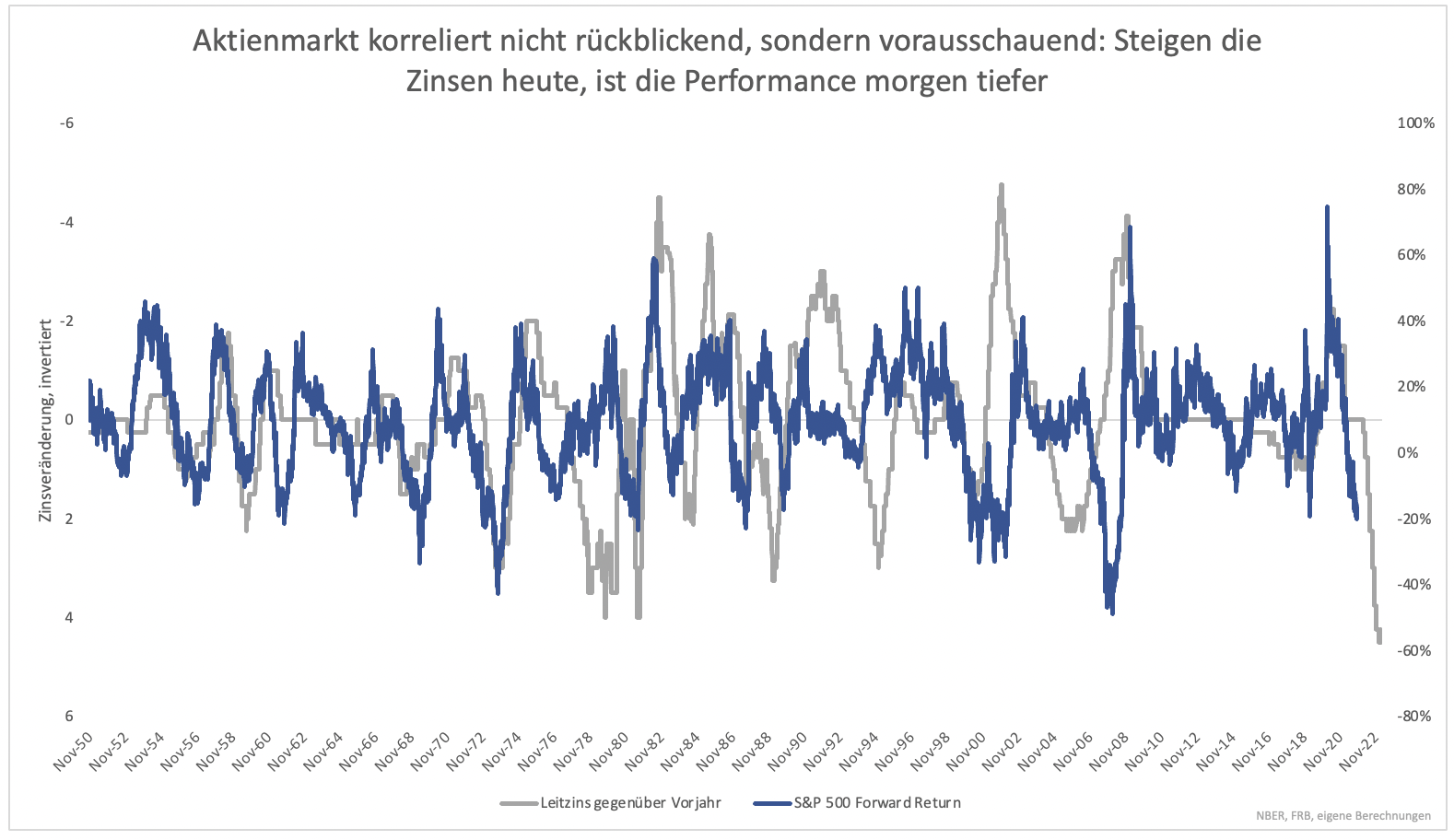

Zinsen beeinflussen die Performance dennoch, nur anders. Steigt der Zins heute, ist die Performance morgen schlechter. Das wird in Grafik 4 dargestellt. Die Korrelation ist auch hier nicht perfekt. Es gibt andere Faktoren, die die Kurse beeinflussen. Die Korrelation ist jedoch höher als mit dem Blick in den Rückspiegel wie in Grafik 3. Grafik 3 unterstellt, dass die vergangene Performance schlecht ist, wenn der Zins heute steigt. Das ist nicht der Fall.

Gemessen an der aggressiven Zinspolitik hat der Markt noch Luft nach unten. Es kommt am Ende allerdings darauf an, ob die Fed im Dezember das Ende der Zinserhöhungen andeutet oder ob sie Zinserhöhungen auf unbestimmte Zeit fortsetzt, wenn auch langsamer. Ist letzteres der Fall, ist das Bärenmarkttief noch nicht erreicht. Ist ersteres der Fall, hat der Markt gute Chancen auf ein solides Jahr 2023.

Clemens Schmale

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

- 25 Euro Startguthaben bei justTRADE

- ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

- 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen & dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.