Umschwung in den Schwellen- und Entwicklungsländern

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

- Die Schwellen- und Entwicklungsländer sind in den letzten Monaten vom Star zum Problem der Weltwirtschaft geworden.

- Die zunehmenden Makro-Risiken der Welt treffen sie stärker als die Industrieländer.

- Der GAU einer neuen Schuldenkrise ist unwahrscheinlich. Es sind bisher keine Ansteckungsgefahren erkennbar.

Es gibt einen Indikator, der die Schwierigkeiten in der Weltwirtschaft deutlicher macht als vieles andere. Das sind die Meldungen über Probleme in den Schwellen- und Entwicklungsländern. Sie haben in den letzten Monaten so stark zugenommen wie selten.

Es fing an mit Argentinien, wo der Peso plötzlich ins Trudeln geriet. Das Land musste sich hilfesuchend an den IWF wenden (und bekam überraschend schnell am letzten Wochenende einen Kredit von USD 50 Mrd.). Dazu kam die Türkei, wo sich die Situation mit der Ankündigung von Wahlen verschärfte und der Wechselkurs der Lira abstürzte. In Brasilien verschärfte sich die Situation mit dem großen Streik der Lkw-Fahrer gegen die hohen Ölpreise. In Südafrika brachte die Ablösung der Regierung Zuma nicht die erhoffte Verbesserung. In Malaysia löste der Wahlsieg des 92-jährigen Mahathir ein politisches Beben aus. Selbst in Osteuropa stehen Polen und Ungarn (die auch zu den Emerging Markets rechnen) nicht mehr so gut da.

All das könnte man als Einzelfälle abtun und wieder zur Tagesordnung übergehen. Aber die Tatsache, dass es an vielen Stellen zugleich Feuer gibt, muss doch nachdenklich machen. Dies umso mehr als die internationalen Kapitalmärkte in außerordentlicher Schnelligkeit auf den Umschwung reagierten. Viele Anleger wurden auf dem fal-schen Fuß erwischt.

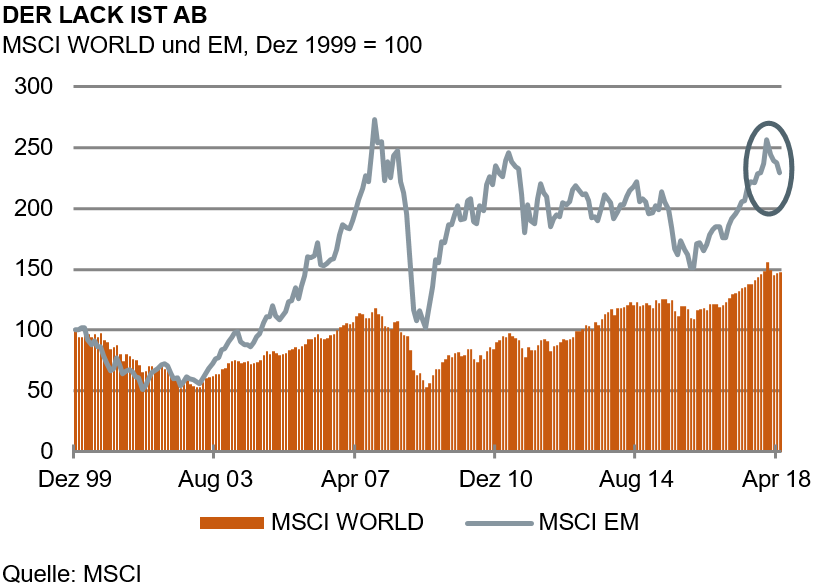

Schauen Sie sich den MSCI Emerging Markets an. Er ist der bekannteste Aktienindex der Dritten Welt (siehe Grafik). Im Verlauf des vorigen Jahres ist er fast gradlinig um mehr als 30 % (!) gestiegen. Er hat alle großen Indizes der Welt in den Schatten gestellt. In diesem Jahr hat sich die Situation mir nichts dir nichts ins Gegenteil verkehrt. Seit Jahresanfang ist der MSCI EM um 10 % gefallen, während sich die Börsen in der "alten Welt" unter Schwankungen mehr oder weniger seitwärts entwickelten. Das kann man nicht mehr nur als temporären Ausreißer sehen.

Bisher ist das für die Welt insgesamt noch nicht lebensgefährlich. Vor allem gibt es keine Ansteckungseffekte. Das kann sich jedoch ändern, wenn sich die Makro-Probleme verschärfen.

Wie kam es zu diesem Umschwung? An erster Stelle stehen dabei natürlich Fehler in den einzelnen Ländern. Sie haben die binnenwirtschaftlichen Strukturprobleme zu lange schleifen lassen. So etwas rächt sich über kurz oder lang. Das gilt etwa für Brasilien oder Südafrika. Argentinien kam mit den Reparaturarbeiten nach dem Kirchner-Regime in Schwierigkeiten. Die Türkei war beim Wachstum zu ehrgeizig und missachtete Prinzipien, die den internationalen Investoren wichtig sind (wie die Unabhängigkeit der Notenbank).

Hinzu kommt aber noch etwas anderes. Wir alle wissen, dass die Welt in raueres Fahrwasser gekommen ist. Die Risiken sind gestiegen. Das trifft natürlich alle Staaten. Erfahrungsgemäß leiden die Schwellen- und Entwicklungsländer darunter aber stärker als die Industrieländer.

Die Industrieländer ziehen beispielsweise die Zügel der Geldpolitik an. Das ist im Hinblick auf die gute Konjunktur und möglicherweise drohender Inflationsgefahren bei ihnen gerechtfertigt. Ihre Volkswirtschaften halten das auch aus. Schwellen- und Entwicklungsländer haben damit aber Probleme. Sie müssen die Geldpolitik ebenfalls restriktiver fahren, auch wenn das konjunkturell nicht angezeigt ist. Zudem steigt der Schuldendienst. Das trifft vor allem Unternehmen in den Schwellen- und Entwicklungsländern, die in den letzten Jahren besonders viel Geld aufgenommen haben.

Kritisch wird es, wenn sich gleichzeitig der USD verteuert. Im Augenblick ist das noch nicht der Fall. Wenn es aber dazu kommen sollte, dann steigt der Schuldendienst auch aus Wechselkursgründen, denn ein Großteil der Verschuldung der Dritten Welt findet in Fremdwährung statt, insbesondere in USD. Das ähnelt der Situation in der großen Schuldenkrise der 80er Jahre. Problematisch ist dabei, dass die Federal Reserve aufgrund ihres gesetzlichen Mandates die Probleme der Dritten Welt nicht in ihre zinspolitischen Entscheidungen einfließen lassen kann.

Auch die zunehmenden protektionistischen Gefahren treffen viele Emerging Markets stärker. Bei ihnen geht es nicht nur darum, dass das Wachstum vielleicht etwas niedriger und die Inflation etwas höher ist. Sie werden zum Teil von entscheidenden Einnahmenquellen abgeschnitten. Das kann ihren Lebensnerv treffen, zumal sich internationale Investoren dann mit Kapitalflüssen in die Dritte Welt zurückhalten.

Die höheren Ölpreise helfen zwar den Ölförderländern. Andererseits sind die Ölimporteure in der Dritten Welt wegen des niedrigen Lebensstandards der Bevölkerung beson-ders stark betroffen. Regierungen sind zum Teil gezwun-gen, Benzin zu subventionieren, was dann die öffentlichen Haushalte belastet und die Verschuldung nach oben treibt.

Bisher ist das für die Welt insgesamt noch nicht lebensgefährlich. Vor allem gibt es keine Ansteckungseffekte. Das kann sich jedoch ändern, wenn sich die Makro-Probleme verschärfen. Da muss man aufpassen.

Für den Anleger

Lange Zeit habe ich Schwellen- und Entwicklungsländer als Hedge gegen die Risiken in den Industrieländern empfohlen. Jetzt werde ich hier vorsichtiger. Es sieht zwar nicht nach dem GAU einer globalen Schuldenkrise aus. Die Attraktion dieser Länder hat aber abgenommen. Andererseits sollte man das Kind nicht mit dem Bade ausschütten. Es gibt immer noch Regionen, die vielversprechend sind. Ich denke etwa an Indien mit Wachstumsraten von über 7 % oder Russland, das trotz der Sanktionen die Rezession erfolgreich überwunden hat. Auch andere Länder werden sich wieder erholen. Der "All Country"-Index (der sowohl Industrie- als auch Entwicklungsländer enthält) entwickelt sich immer noch ordentlich.

Anmerkungen oder Anregungen? Ich freue mich auf den Dialog mit Ihnen: martin.huefner@assenagon.com.

Dr. Martin W. Hüfner, Chefvolkswirt von Assenagon Asset Management S.A.

das größte problem, ist die immer wiederkehrende gier sich auf dollarkredite einzulassen.