Überraschung! Selbst eine lange Haltedauer bei Aktien garantiert keinen Gewinn!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Generell gilt: Je länger man Aktien hält, desto größer ist die Wahrscheinlichkeit eines Gewinns. Kurzfristig kann der Aktienmarkt volatil sein. Langfristig erkennt man in den meisten Charts einen robusten Aufwärtstrend. Wenn Berater davon sprechen, dass man langfristig ungefähr 6-8 % Rendite pro Jahr erzielen kann, ist es nicht falsch. Richtig ist es aber auch nicht.

Die langfristige Renditeerwartung von 6-8 % ist auf den US-Aktienmarkt zurückzuführen. Es ist einer der wenigen Aktienmärkte, die eine lange Historie ohne Unterbruch haben und als globale Benchmark gilt. Wer nicht in den US-Markt investiert, muss mit anderen Realitäten rechnen.

Das ist das eine Problem. Das andere ist Inflation. 6 % Rendite mögen gut klingen, doch aktuell liegt die Inflationsrate in Europa bei 6 %. Die Kaufkraft wird erhalten. Vermögen wird jedoch nicht aufgebaut. Wer wissen will, ob das Vermögen tatsächlich steigt, muss die Rendite nach Abzug der Inflation kennen.

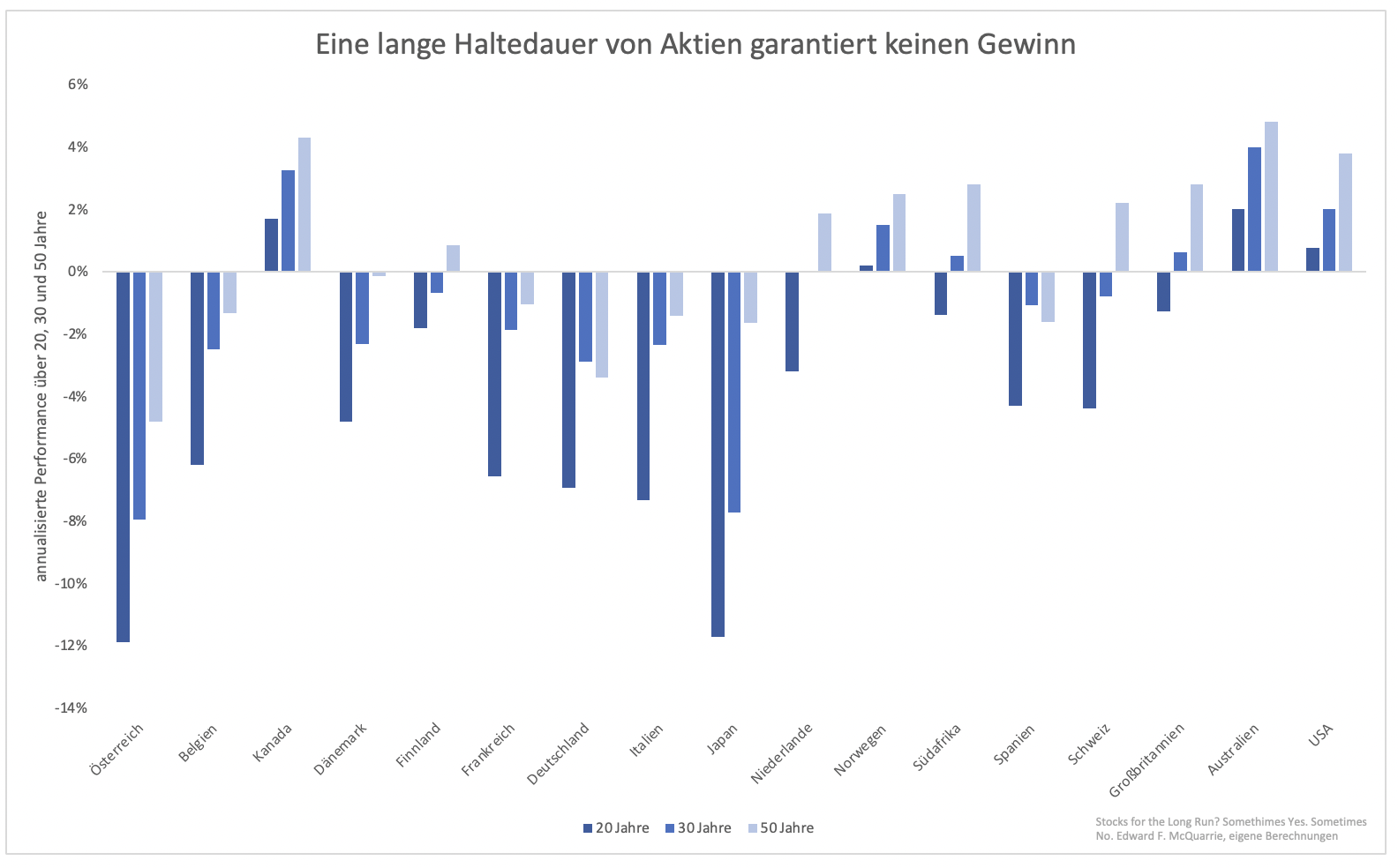

Wer zum falschen Zeitpunkt investiert, hat auch bei Haltedauern von 50 Jahren keine Gewinngarantie. Tatsächlich gibt es viele Märkte, die auch über ein halbes Jahrhundert eine negative Rendite ausweisen können. Grafik 1 zeigt dazu die jährliche Realrendite für Zeiträume von 20, 30 und 50 Jahren. Diese Zeiträume stellen das historisch schlechteste Zeitfenster dar.

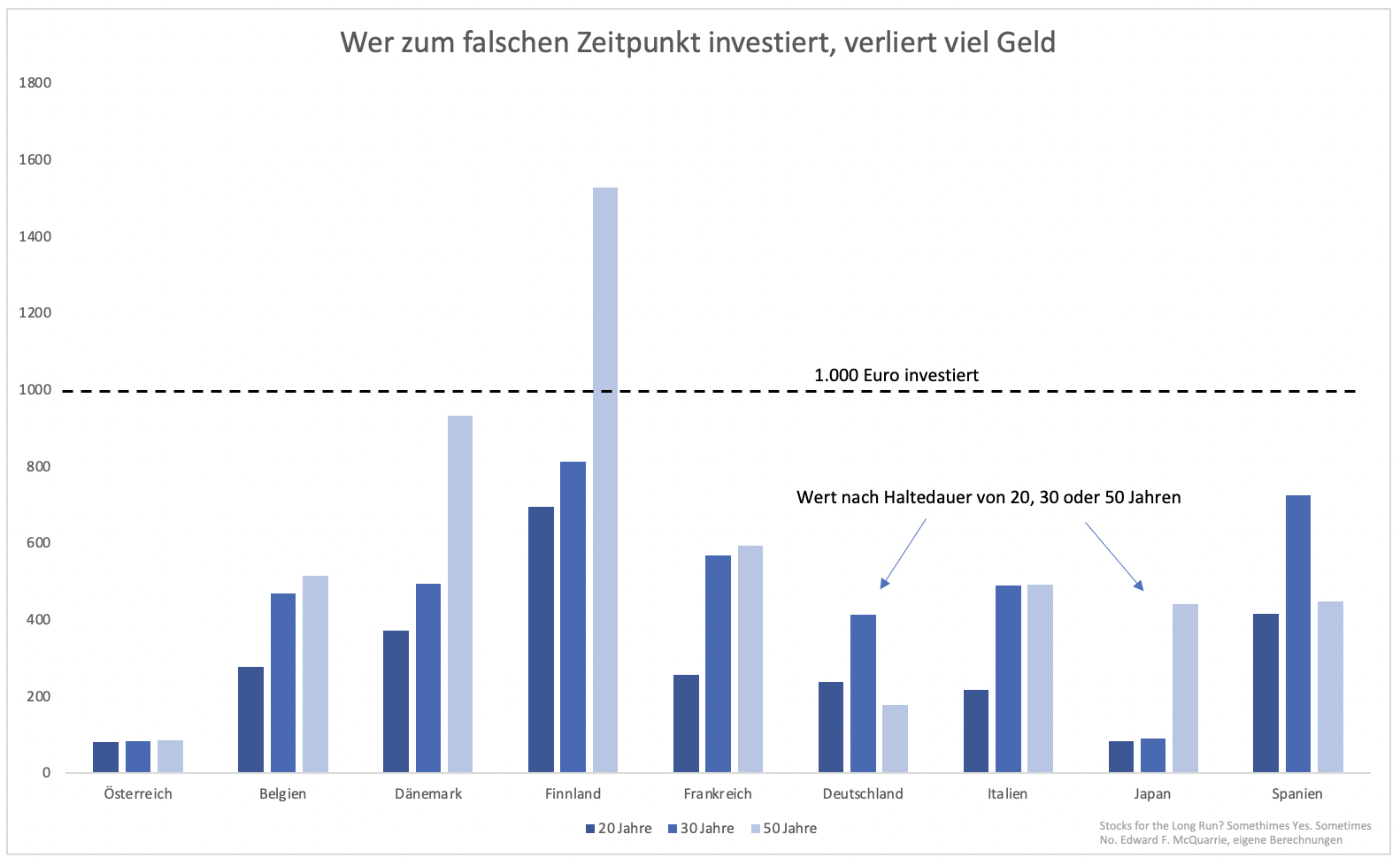

Im schlechtesten Fall liegt die Realrendite in den meisten Märkten bei nicht weniger als -3 %. Verliert man jedes Jahr 3 % über einen Zeitraum von 50 Jahren, bleibt am Ende nicht viel übrig. Wie wenig übrigbleiben kann, zeigt Grafik 2. Wer zum falschen Zeitpunkt 1.000 Euro in österreichische Aktien investierte, hatte am Ende von 20-50 Jahren weniger als 100 Euro.

Dass man so schlechtes Timing hat, ist glücklicherweise unwahrscheinlich. Es gab in den vergangenen 200 Jahren drei Ereignisse, die zu diesen wertvernichtenden Renditen geführt haben. Das erste Ereignis war die Große Depression. Viele der schlechtesten 20 und 30 Jahresperioden endeten mit der Großen Depression.

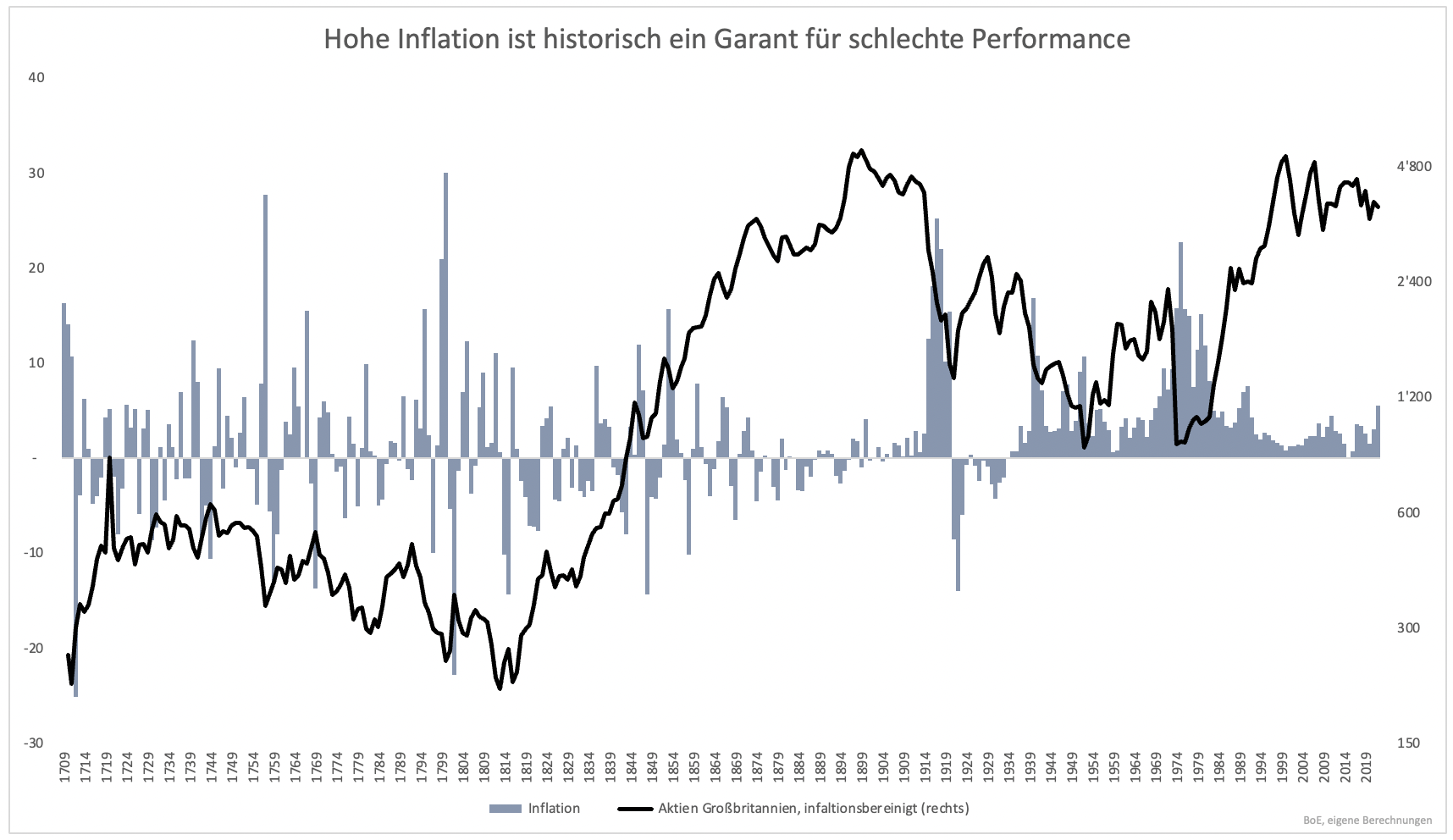

Das zweite Ereignis war der zweite Weltkrieg. Österreichische und deutsche Aktien waren nach dessen Ende nicht mehr viel wert. Das dritte Problem war hohe Inflation. Dabei musste es nicht gleich Hyperinflation (mehr als 50 %) sein. Hohe Inflation führt zu einer negativen Realrendite. In Großbritannien führte hohe Inflation in den vergangenen 120 Jahren dazu, dass die Kurse von Aktien heute nach Abzug der Inflation immer noch nicht höher stehen als zu Beginn des 20. Jahrhunderts (Grafik 3).

Die Gesamtrendite war dennoch positiv. Der Kursverlauf zeigt nur die Kursentwicklung und nicht die erhaltenen Dividenden. Mit Dividenden war über Haltedauern von mehr als 30 Jahren immer eine positive Realrendite zu erzielen.

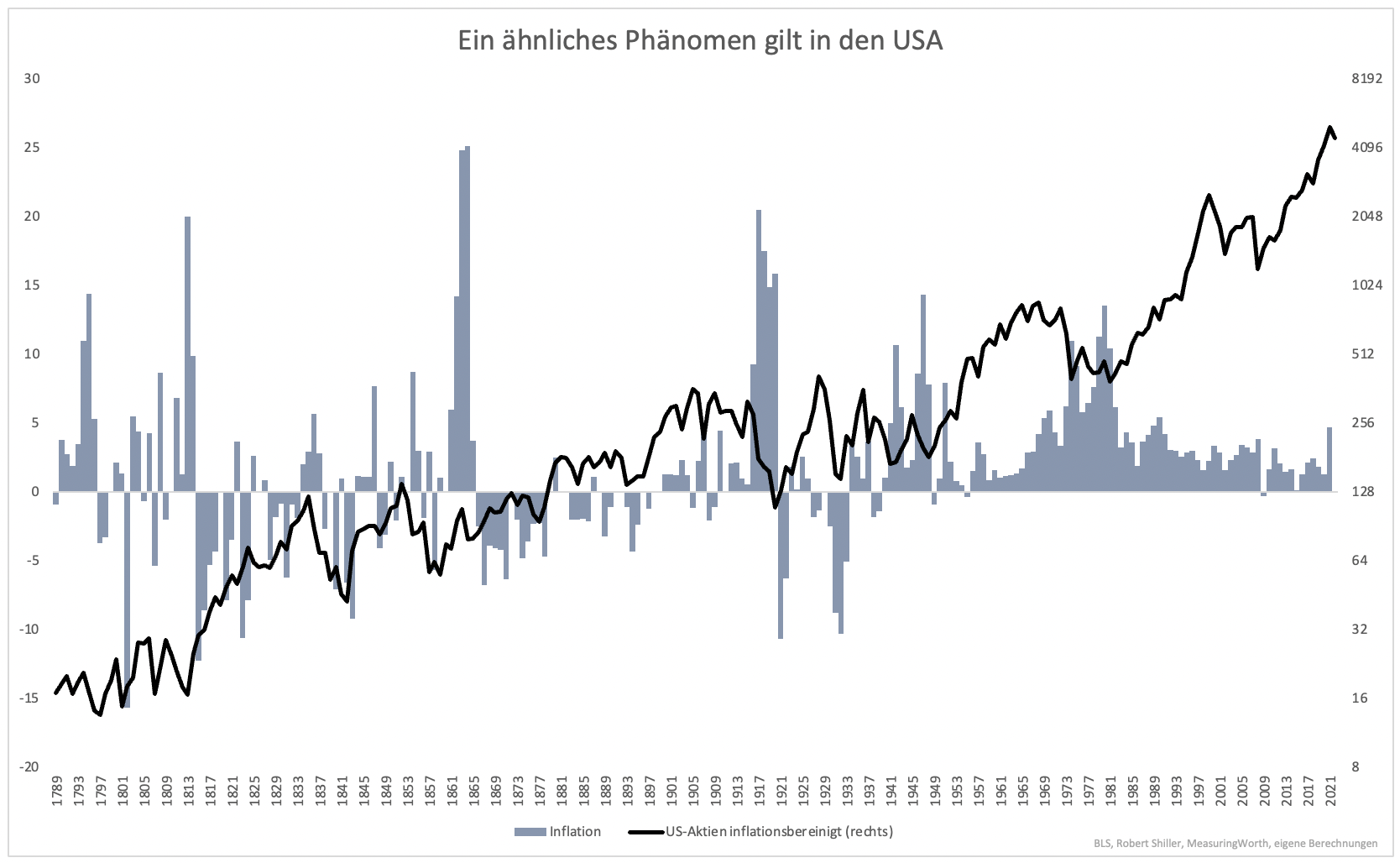

Die Bilanz sieht in den USA besser aus (Grafik 4). Auch hier gilt, dass Inflation mit ganz wenigen Ausnahmen zu einer negativen Realrendite führt. Noch ist es zu früh, um den jetzigen Inflationsanstieg als Wiederholung der 70er Jahre zu fürchten. Käme es zu einer Wiederholung, könnten inflationsbereinigte Kurse über 20 Jahre eine negative Rendite zeigen. Bei einer Dividendenrendite von historisch niedrigen 1,5 % sind auch Ausschüttungen kein Sicherheitsnetz.

Das alles spricht nicht unbedingt für Aktien, vor allem, wenn man hohe Sicherheit will. Die Wahrscheinlichkeit, dass man so viel Pech hat und über Zeiträume von 20 Jahren und mehr kein Geld an der Börse verdient, ist jedoch gering. Es schadet jedoch nicht zu wissen, worauf man sich einlässt, selbst als Buy and Hold Anleger.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.