Trading mit Zyklen: Was sagen sie uns voraus ?!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Die Behauptung, dass sich alle Anlageklassen in Zyklen bewegen, wird gern belächelt. Dass man damit auch noch Geld verdienen kann, begreifen viele als schlechten Witz. Gründe dafür gibt es viele. Und tatsächlich haben Zyklen teils leicht esoterische Züge. Aber machen Sie sich am besten selbst ein Bild davon...

Der wohl bekannteste Zyklus an den Aktienmärkten ist der US Präsidentschaftszyklus. Allerdings ist nicht alles, was bekannt ist, auch gut. In den 1980er war der Zyklus ziemlich exakt. In den 90ern nahm die Zuverlässigkeit bereits ab. Im vergangenen Jahrzehnt hat die Bedeutung dann schlussendlich stark abgenommen und der vergangene Zyklus verlief gleich komplett irregulär.

Grundsätzlich gibt es hier zwei Phasen. Das Jahr der Wahl und das davor sind die stärkeren Jahre, während die folgenden eher schwach sind. Von 1946 bis 2010 ergibt sich für die einzelnen Jahre ein klarer Trend. In Jahr 1 nach der Wahl gewinnen die amerikanischen Indizes durchschnittlich 4,3%, im zweiten verlieren sie 1,2% und steigen dann in Jahr 3 um 18% und in Jahr 4 um 6,7%. Besonders zuverlässig scheint das dritte Jahr zu sein, welches in über 90% der Fälle positiv verläuft. Jahr vier ist immerhin noch in 80% der Fälle positiv. Die zwei Jahre nach der Wahl sind mit 50-prozentiger Wahrscheinlichkeit negativ. So gesehen hätte 2007 ein richtig gutes Jahr sein sollen. Tatsächlich aber war das theoretisch schlechteste Jahr 2 (2006) das beste. Jahr 3 war mit einer Nullperformance recht schwach und 2008 mit -30% keineswegs zyklisch positiv. Das gleiche wiederholte sich nach der Wahl 2008. Die Nachwahljahre waren die besseren, während 2011 wieder eine Nullrunde brachte.

Es gibt viele Erklärungen für das Funktionieren des Präsidentschaftszyklus. Einige sind zweifellos stichhaltiger als andere. Dass der Präsident durch Konjunkturmaßnahmen seine Wiederwahl garantieren möchte klingt durchaus einleuchtend. Es kommt allerdings selten vor, dass tatsächlich mal eben so schnell ein 900 Milliarden Dollar Programm aufgelegt wird. Ob es also politische Gründe für diesen Zyklus gibt, sei jetzt einmal dahingestellt. Unabhängig von Wahlen fällt allerdings die Zeitspanne von ca. 4 Jahren auf. Genauer gesagt sind es 4,5 Jahre bzw. 54 Monate. Diese Zeitspanne ist keinesfalls zufällig, sondern ein feste Größe in Bezug auf Zyklen.

54 Monate ist die Länge eines mittelfristigen Zyklus, wobei der Zyklus von Tief zu Tief gemessen wird. Der nächst längere Zyklus ist doppelt so lang, also 9 Jahre und wiederum der nächst längere 18 Jahre. Von 54 Monaten ausgehend ist der nächst kürzere Zyklus 18 Monate lang. Grundsätzlich gilt immer eine Verdoppelung oder Halbierung, lediglich der Schritt von 18 auf 54 Monate ist eine Ausnahme. Dieses Spiel lässt sich bis in den Minutenbereich fortführen. Vom ultrakurzfrist- bis zum mittelfristigen Trend lassen sich Zyklen auf eine Länge von 14 bis 25 Kerzen eingrenzen, wobei sich ca. 80% der Zyklen zwischen 18 und 22 Kerzen eingrenzen lassen.

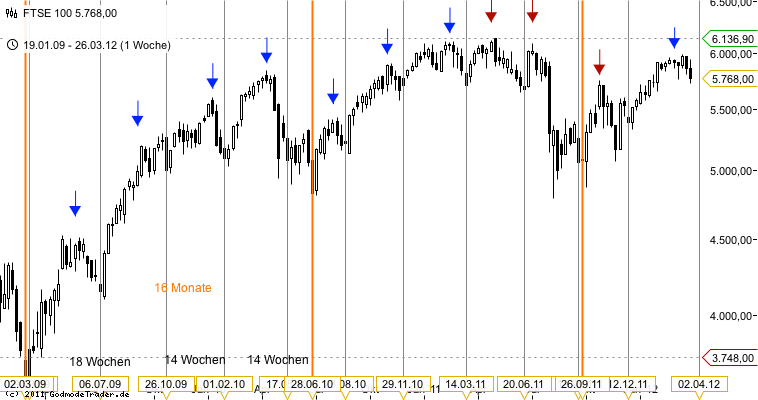

Die Systematik dahinter zeigt der erste Chart. Über 3 Jahre hinweg hat der FTSE drei mittelfristige 16 Monatstiefs ausgebildet. Dazwischen liegen 14-18 Wochenzyklen. Das entspricht ca. 4 Monaten, also einem Viertel von 16 Monaten. Was für die Tiefpunkte gilt, gilt auch für die Hochpunkte, die sich zwischen den zyklischen Tiefs befinden. Die blauen und roten Pfeile markieren diese Hochs. Es fällt auf, dass die Hochpunkte nicht wirklich in der Mitte eines Zyklus von Tief zu Tief liegen. Das liegt an einer gewissen Besonderheit von Hochs. In Aufwärtstrends dauert die Ausbildung eines Zwischenhochs länger als die Hälfte des Zyklus (die Märkte steigen länger als sie fallen). In Abwärtstrends ist es genau umgekehrt. Da die Märkte mehr fallen als steigen braucht in einem 14 Wochenzyklus die Ausbildung eines Hochs etwa nur 4 Wochen, statt 7 (neutral) oder 10 (bullisch). Das ist ein zentraler Punkt, denn mit dieser Verschiebung lässt sich die Stärke eines Trends beurteilen. Die mittelfristige Zyklenlänge ist relativ stabil und ändert sich nur in größeren Abständen. Das klingt jetzt zunächst alles sehr schön, ist aber eine Nacherzählung. Zyklen lassen allerdings auch auf die Zukunft schließen. Ist also z.B. erst einmal ein 14 Wochenzyklus erkannt, kann man damit gut arbeiten. Im Vorhinein ist zwar nicht klar, wann das nächste Hoch zu erwarten ist, es ist aber klar, wann das nächste Tief eintreten wird. In einem langfristigen Aufwärtstrend stellen die Tiefs daher gute Einstiegsmöglichkeiten dar. In Abwärtstrends liegt man mit Leerverkäufen recht gut, wenn man Kurssteigerungen im Bereich von 4-5 Wochen nach dem Tief wieder verkauft bzw. leerverkauft. Zusätzlich deutet eine Verschiebung von Hochs von rechts nach links an, ob ein Trendwechsel vorliegt oder nicht. Vor dem Augustcrash 2011 hat das gut funktioniert. So fiel im letzten 14 Wochenzyklus der FTSE bereits wieder nach drei Wochen und konnte bis zur Mitte des Zyklus nicht wieder ansteigen.

Wir empfehlen Ihnen das GodmodeTrader Chartprogramm aus unserem GodmodeMembers Bereich. Es ist lediglich eine einmalige kostenlose Registrierung erforderlich, um es in vollem Umfang dauerhaft kostenlos zu nutzen :

http://www.godmode-trader.de/members/basicmember

Wenn Sie eine Bewertung und Beschreibung dieses unseres Chartprogramms lesen wollen, dann lesen Sie den folgenden Bericht :

http://www.youngbrokers.net/2012/chart-software-kostenlos-gmt/

Leider gibt es kein Geheimrezept, um mit besonders wenig Aufwand von diesen praktischen Gesetzmäßigkeiten Gebrauch zu machen. Jeder Index kann einem leicht anderen Zyklus folgen. Der FTSE Zyklus muss also nicht mit dem des Dax synchron sein. Zusätzlich erschwerend kommt hinzu, dass die Zyklenlänge von z.B. 9 Jahren nicht in Stein gemeißelt ist. Der nächst größere Zyklus beim FTSE ist das 4fache des Monatszyklus und ist ungefähr 6 Jahre lang. 1984, 1990, 2003 und 2009 traf das Sechsjahrestief sehr gut zu. Nur 1996 gab es zwar eine kleine Schwächephase, aber keinen markanten Einbruch. Um zu verstehen, weshalb 1996 eine Ausnahme war, müssen die Grundprinzipien von Zyklen bekannt sein.

Das erste Prinzip ist die Additivität. Das Prinzip besagt, dass sich alle relevanten Subzyklen im Kurs widerspiegeln. Hat ein bestimmter Zyklus etwa ein Hoch bei 50, ein anderer aber ein Tief bei 100, ist der Kurs 150. Fällt Zyklus 1 auf 25 und Zyklus 2 steigt auf 150 kommt ein Kurs von 175 zustande. Die Annahme ist, dass jeder Preis die Summe von mindestens zwei zugrunde liegenden Zyklen ist. Das Sechsjahrestief hat es im FTSE 100 zwar gegeben, allerdings haben alle anderen Zyklen zu diesem Zeitpunkt ein Hoch ausgebildet, sodass in Summe nur ein kleiner Kursrückgang zu verzeichnen war. Das zweite Prinzip ist das der Harmonie und bezieht sich auf die Zyklendauer. Der nächst längere bzw. kürzere Zyklus ist immer das Doppelte bzw. die Hälfte. Ausgenommen ist hier nur der 18 Monatszyklus, dem ein 54 Monatszyklus folgt. Die Synchronizität wiederum besagt, dass Zyklen mehr oder minder stabil sind und daher in regelmäßigen Abständen alle Hochs bzw. Tiefs zusammenfallen. Und schlussendlich sind alle Zyklen proportional. Hat ein Sechsjahreszyklus eine Preisspanne von Tief zu Hoch von 1.500 Punkten, hat der 12-Jahreszyklus eine Preisspanne von 3.000 Punkten. Dadurch lassen sich einige merkwürdige Preisverläufe erklären, wie etwa eine starke V Umkehr aus dem Nichts.

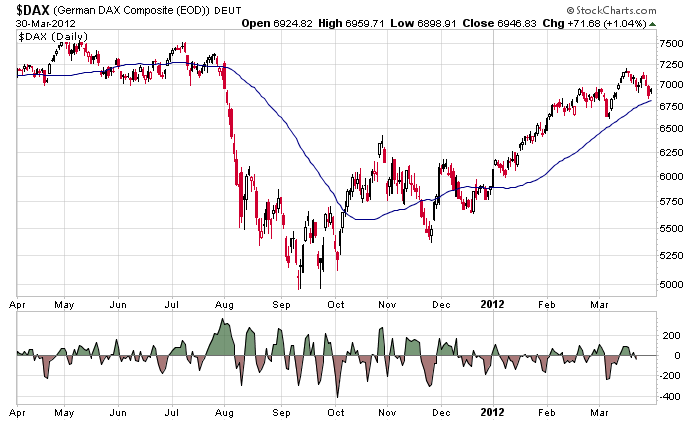

Der zweite Chart zeigt den Dax über 12 Monate mit dem Detrended Price Oszillator. Mit diesem Oszillator lassen sich Zyklen einigermaßen bequem identifizieren. Die Einstellung der Periode erfolgt nach dem möglichen Zyklus. Die dadurch entstehenden Zyklen orientieren

sich an einem gleitenden Durchschnitt und sind um die Hälfte nach links verschoben. Es wird also nichts über den weiteren Verlauf gesagt. Um die Vermutung eines Zyklus zu verifizieren ist der Oszillator dennoch hilfreich und vereinfacht die rein „händische“ Analyse, die oben am FTSE durchgeführt wurde. Ist der Zyklus mit dem Oszillator einmal bekannt, können die folgenden Hoch und Tiefpunkte relativ leicht bestimmt und für Kauf- bzw. Verkaufsentscheidungen genutzt werden. Der DPO hat allerdings noch einen nützlichen Zusatzwert. Werte über bzw. unter ±200 sind nachträgliche Signalgeber. Aufgrund der Kürze der Dax Zyklen kommt das Signal mit 5 Tagen Verzögerung. Ende November gab es ein zyklisches Tief, welches ein klares Kaufsignal generiert hat. Der DPO hat das nur zwei Tage zu spät angezeigt, weil der Wert bereits nach zwei weißen Kerzen unter -200 gesunken ist. Das war ein klares Kaufsignal. Seitdem ist der DPO nur noch einmal unter -200 gefallen und nicht mehr über 200 gestiegen. Damit wurde der bestehende Trend mit leichter Verzögerung immer wieder bestätigt. Wer also an mittelfristigen Trends interessiert ist, kann den DPO verwenden, um zu verifizieren, ob ein Trend noch intakt ist oder nicht. Bei mittelfristiger Trendpartizipation ist die kleine zeitliche Verzögerung auch durchaus verkraftbar.

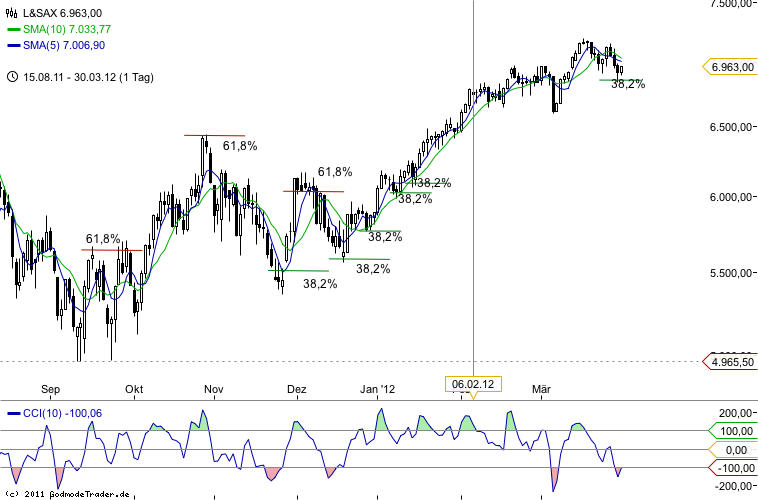

Obiges Dax Beispiel zeigt allerdings leider auch, dass nicht alle Werte so harmonisch wie der FTSE sind. Die kurzfristigen Dax Zyklen variieren zwischen 14 und 21 Kerzen. Das lässt sich einigermaßen gut in den Griff bekommen, indem man sich zusätzlicher Hilfsmittel bedient. Wie aus der klassischen Charttechnik bekannt, sind Fibonacci Retracements hier äußerst praktisch. Im Abwärtstrend liegen die kommenden Hochs idealerweise beim 61,8% Retracement der vorhergegangenen Welle. Im Aufwärtstrend liegt das nächste Tief idealtypisch beim 38,2% Retracement des vorherigen Zyklus. So gesehen hat der Dax im Dezember 2011 eine Trendwende vollzogen, die sich im Januar bestätigt hat. Ganz nützlich ist in diesem Zusammenhang auch die Verbindung der Analyse mit dem CCI, der recht zuverlässige Signale liefert. Die klassische Anwendung ist ein Kauf beim Durchbrechen der +100 von unten nach oben und ein Verkauf, wenn die -100 Linie nach unten durchbrochen wird. In sehr volatilen Märkten wie im August bis Oktober 2011 ist das Ertragspotential eher gering. Hier bietet sich ein Kauf beim Ansteigen von unter -100 auf über -100 an und ein Verkauf bei Sinken des CCI von Werten über +100 auf unter +100 an. Die Einstellung des CCI sollte nach vermuteter Zyklenlänge stattfinden. Hier wurde ein Wert von 10 angenommen (Standard ist der Monatszyklus – 20 Handelstage).

Seit Mitte Dezember haben sich die zyklischen Hochs und Tiefs im Dax stark abgeschwächt. Ein zwei bis vier Wochenzyklus ist kaum mehr zu erkennen. Für die Signallage ist das ziemlich frustrierend, allerdings hat das Ausbleiben von markanten Tiefs eine andere Aussagekraft. Wie oben beschrieben verschieben sich je nach Trendrichtung die Hochs (und mit leichten Einschränkungen auch die Tiefs) in Trendrichtung. In sehr starken Bullenmärkten können Preistiefs ganz ausbleiben. In Bärenmärkten fallen die Hochs nicht aus, sind aber wenig dominant. Die gut ersichtliche Abschwächung des Zweiwochenzyklus im Dax seit Jahresbeginn ist daher als extrem bullisch zu werten

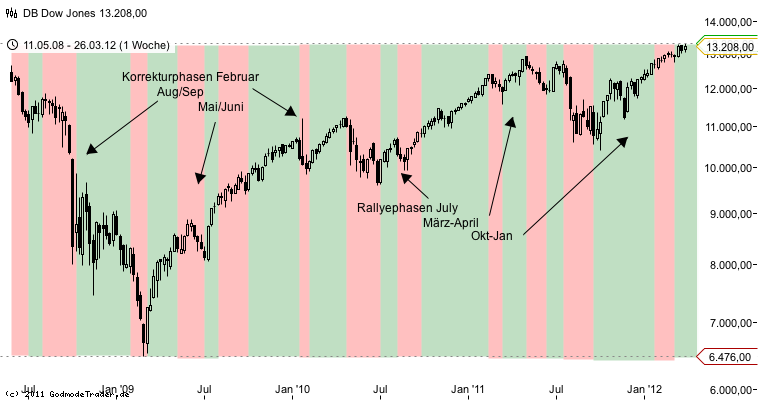

Abschließend bleiben noch zwei weitere zyklische Hinweise übrig. Vor allem die US Indizes haben relativ zuverlässige unterjährige Saisonalitäten. Die Stärkephase zu Jahresende mit der Jahresendrally ist weitestgehend bekannt. Im Normalfall setzt sich diese Phase im Januar fort, bevor es spätestens im Februar zu einer Korrektur kommt. März und April sind wiederum starke Monate. Der Mai, nicht zuletzt durch die „sell in May and go away“ Formel bekannt, ist ein Korrekturmonat. Die Schwächephase setzt sich teils im Juni fort. Der Juli wiederum ist traditionell ein starker Monat. August und vor allem September sind die schwächsten Monate des Jahres. Korrekturen im September bieten daher gute Ausgangslagen, um an der Jahresendrallye zu partizipieren.

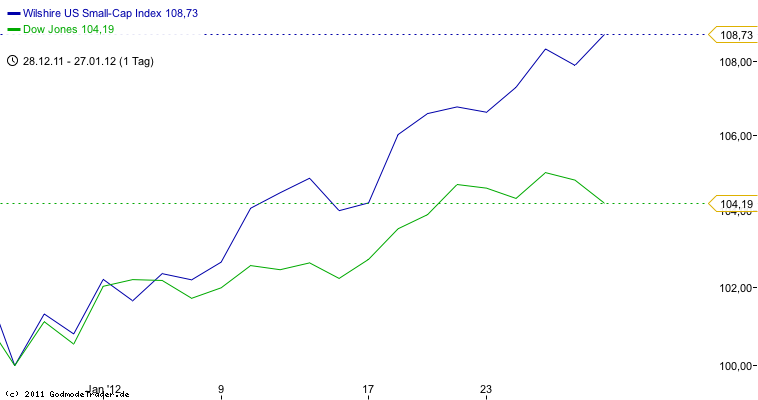

Der letzte Chart zeigt den Vergleich von US Small Cap Aktien und dem Dow Jones. Für den Vergleich beider Indizes gilt für gewöhnlich der Januareffekt. Diesem Effekt zufolge zeigen die Small Caps gegenüber dem Blue Chips im Januar eine deutliche Outperformance. 2012 traf das mit einer Performancedifferenz von 5,5% sehr gut zu. Diese Regel funktioniert oft sehr gut, bringt aber im langjährigen Vergleich keinen nennenswerten Vorteil.

Ich hoffe, dass ich Ihnen das Thema Zyklen etwas näher bringen konnte. Zyklen bieten eine gute Möglichkeit Investitionsentscheidungen zu ergänzen oder getroffene Entscheidungen zu überprüfen. Damit beende ich die kleine Serie über das Traden mit Zyklen, in der ich Rohstoffe, Währungen und nun auch Indizes besprochen habe. Zweifellos gibt es noch viel über das Traden mit Zyklen zu sagen. Die technischen Details dieser Analysemethode habe ich Ihnen bisher vorenthalten und mich vor allem auf praktische Aspekte konzentriert. Die technische Zyklenanalyse verdient aber auf jeden Fall einen eigenen Artikel, der in Kürze im Traders Journal erscheinen wird.

Clemens Schmale

Technischer Analyst bei GodmodeTrader.de

Wichtiger Hinweis

In unseren kostenfrei einsehbaren Tradingrooms tummeln sich viele Trader, die ihre eigenen Trades dort melden und diskutieren. Sie können diesen Tradern täglich folgen. Ich schreibe nichts falsches, wenn ich schreibe, dass sich dort einige Top-Trader bewegen. Nehmen Sie die Möglichkeit wahr und schauen sich das an :

Pflichtlektüre für Trader. Lesen Sie mit und wenn Sie möchten, diskutieren Sie mit.Tradingroom Daytrading : http://bit.ly/Hhzh6cTradingroom Positionstrading : http://bit.ly/HjSLNl

3 Trader verantworten bereits eigene Tradingrooms :

So handelt Optionshändler Jens Rabe derzeit Gold

Optionshändler (Jens Rabe) präsentiert Ihnen Trades mit Optionen und erklärt Ihnen genau, wie diese funktionieren. Der Optionshandel gehört ähnlich wie der Handel von Futures und Forex zur Königsklasse des professionellen Tradings. Herr Rabe handelt derzeit auch Gold mit einem Optionsmodell.

Gerne können Sie ihm beim Handel zuschauen und bei Interesse auch Fragen stellen.

Rabes Options-Tradingroom finden Sie hier : http://bit.ly/H6WE25

So handelt Markus Gabel Devisen - Ruhiger Handelsstil, Handel auf Position

Abschließend empfehle ich Ihnen einem neuen Devisenhändler bei uns über die Schulter zu schauen. Kostenlos! Sein Handelsstil eignet sich vor allem für Berufstätige, da er nur wenige Transaktionen tätigt. Die Transaktionen, die er tätigt, haben es aber in sich! In dem hochturbulenten Börsenjahr 2011 konnte er mit seinem ruhigen Handel 36% Profit aus dem Markt ziehen.

Beim neuen Devisentrader (Markus Gabel) vorbeischauen : http://bit.ly/HtpURY

NEU: So handelt Dimitri Kummer Devisen - Aktives Daytrading

Trader: Dimitri Kummer. Gehandelt wird Euro-Dollar (EUR/USD) direkt FX, Forex, also direkt der Devisenmarkt.

Fokus: Euro-Dollar. Stil: Daytrading. Sie können die Trades als normaler Anleger einfach nachbilden. Entweder direkt FX oder aber für deutsche Retailtrader klassisch mit Knock-Out Produkten (Hebelzertifikaten)

Beim neuen Devisentrader (Dimitri Kummer) vorbeischauen : http://bit.ly/HjRRR4

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.