Trading mit Zyklen: Rohstoffe und T-Notes

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Es gibt viele Möglichkeiten eine Investitions- oder Tradingentscheidung zu treffen. Trading mit Zyklen ist eine davon. Die Bestimmung von Zyklen ist je nach Anlageklasse sehr verschieden. Bei Rohstoffen ist die Bestimmung vergleichsweise einfach und gleicht eher einer Regel denn einer komplexen Untersuchung. Das macht sie aber nicht weniger lukrativ.

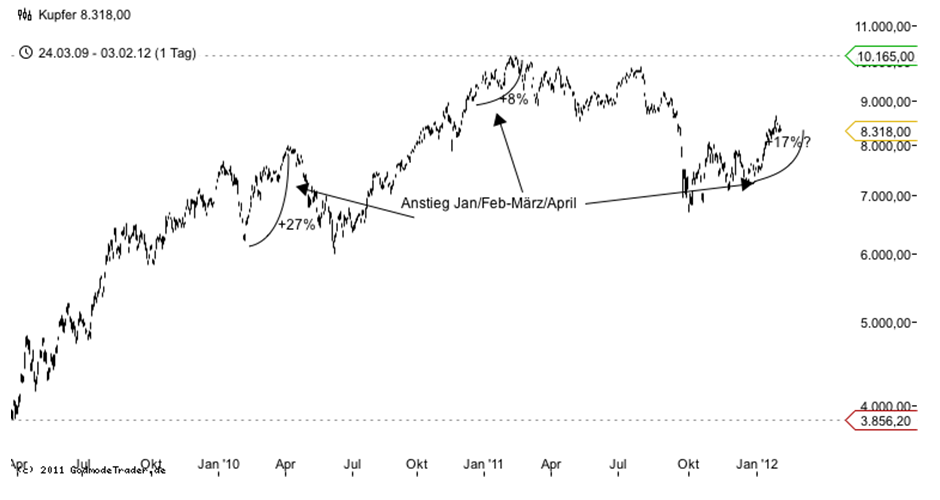

Fast jeder Rohstoff folgt seinen eigenen Regeln. Metalle folgen einfachen Gesetzmäßigkeiten, während die Soft Commodities tatsächlichen, saisonalen Zyklen folgen. Wichtig ist, dass diese Zyklen und Regeln parallel zum bestehenden Trend laufen. Befindet sich ein Rohstoff in einem Abwärtstrend und lautet die Regel, dass der Rohstoff von Januar bis April steigt, handelt es sich dabei um eine Rally im Abwärtstrend. Eine Rally von Januar/Februar bis März/April trifft auf Kupfer zu. Nach einer Korrektur zu Jahresende setzt das Metall zu Jahresanfang für gewöhnlich zu einer zwei bis dreimonatigen Rallye an. Seit vielen Jahren bzw. sogar Jahrzehnten funktioniert diese Regel sehr gut. Eines der schlechtesten Jahre war 2011 mit einer Topbildung zu Jahresanfang. In schlechten Jahren ist dennoch mit einer Rendite von 10% zu rechnen. Fällt der Zyklus mit einem Aufwärtstrend zusammen können es sogar 30% oder mehr sein, so etwa 2006, 2007 und 2009. Wer sich in den vergangenen 10 Jahren mechanisch daran gehalten hat, konnte aus 1.000 Euro im Jahr 2002 bis Ende 2011 5.500 Euro machen. Selbst wenn die Ein- und Ausstiegspunkte schlecht getroffen wurden, sollten 3.500 Euro übrig bleiben. Der Jahresanfangsrally folgt recht zuverlässig eine Korrektur bei der weitere 10-20% Rendite möglich sind.

Einen ähnlichen Zyklus hat Silber. Das Edelmetall tendiert dazu im Januar ein Tief auszubilden und dann bis März zu steigen. Diese Regel ist für Silber nicht ganz so zuverlässig wie für Kupfer. Ein Einstieg lohnt sich vor allem dann, wenn im Januar ein starker Preisrückgang zu verzeichnen war. Damit hätte man in den vergangenen 10 Jahren in drei Jahren nicht im Januar gekauft. Unterm Strich bleibt auf 10 Jahre eine Gesamtperformance von 320%.

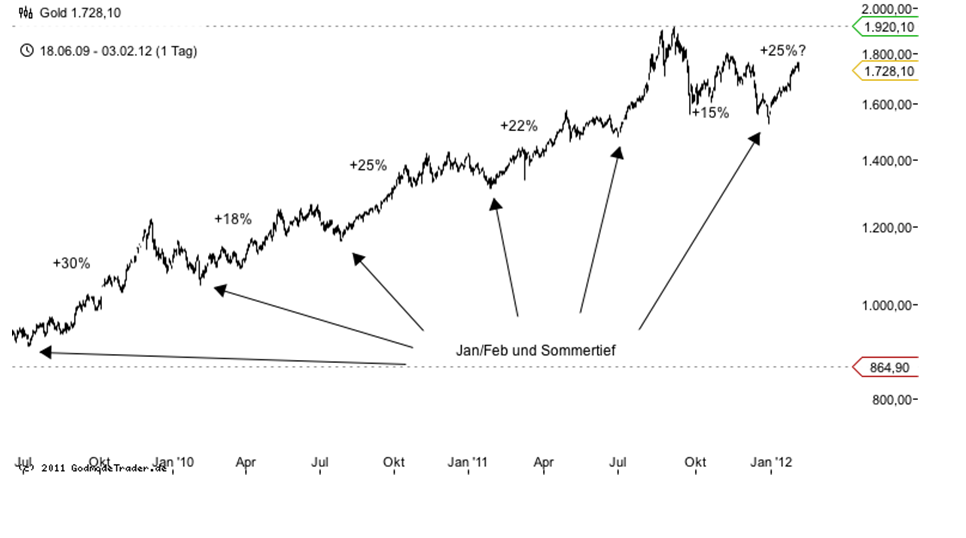

Was für Silber gilt, gilt auch für Gold. Beiden Edelmetallen ist neben der Schwäche zu Jahresanfang auch ein Sommerloch gemein, welches sich im Juli/August ausbildet. Neben der Rallye nach dem Jahresanfangstief tendieren beide Metalle ebenfalls zu einer recht ausgeprägten Jahresendrallye. Auch wenn der Goldchart die Regelmäßigkeit und Zuverlässigkeit eines Schweizer Uhrwerks suggeriert, sind die vergangenen drei Jahre bei Gold ungewöhnlich harmonisch verlaufen. Wichtig ist die Richtung des langfristigen Trends. Die Regel ist in Aufwärtstrends zuverlässiger als in Abwärtstrends. Zudem besteht in Abwärtstrends eine Tendenz zur Umkehr des Kursgeschehens, also Bärenmarktrallyes im Sommer und zu Jahresanfang. Dass Gold im vergangenen Spätsommer ein Hoch erreichte und im Januar 2012 einen ordentlichen Turnaround geschafft hat, könnte also zu denken geben... Neben diesen kurzfristigen Saisonalitäten bewegen sich Silber und Gold in sehr langfristigen Zyklen von 32-34 Jahren. Das vergangene Hoch war 1982 und das vergangene Tief Ende der 1990er Jahre. Gemessen an diesem Langzeitzyklus stehen Gold und Silber quasi „kurz“ vor ihren absoluten Hochs. 2012 ist der erstmögliche Termin für die Ausbildung dieses Hochs. Zulässig wäre allerdings auch eine Topbildung bis 2014. Danach sollte ein 15 bis 20 jähriger Abwärtstrend folgen.

So viel zu den Metallen. Soft Commodities richten sich nach ganz anderen Regeln. Ihr Zyklus ist vor allem jahreszeitlich geprägt, also Zeitpunkt von Ernten und deren Ertrag. Im Normalfall werden Hochs im Zeitraum von April bis Juni erreicht, Tiefs zwischen August und Oktober. Zu Jahreswechsel findet meist ein weiterer Preisrückgang statt, der sich bis in den Februar hinzieht. Diese sogenannte February Break fehlte bei Mais vergangenes Jahr. Auch wenn die Zuverlässigkeit akzeptabel ist, sind diese Zyklen stark abhängig von Wetterbedingungen und können sich daher entsprechend verschieben oder auch ausfallen. Über das vergangene Jahrzehnt konnte mit der Saisonalität Geld verdient werden, allerdings sind die Hoch- und Tiefpunkte vergleichsweise schwer zu bestimmen. Das zeigt schon der Vergleich des Mais und Gold- bzw. Silbercharts. Die Metallzyklen sind um ein Vielfaches ertragreicher.

Besonders interessant ist auch die Saisonalität der T-Notes. Diese bilden ziemlich zuverlässig im Januar ein Hoch aus. Von dort fallen sie tendenziell in der ersten Jahreshälfte und steigen im zweiten Halbjahr wieder an. Bei der derzeitigen Stärke der sicheren Staatsanleihen ist die Wette auf ein schwaches erstes Halbjahr allerdings nicht automatisch gewonnen. Bis 2010 waren die Kursverluste im Bereich von 5-10%. Seit 2010 ist sogar eine leicht positive Tendenz zu bemerken. Damit fällt die Schwäche in der ersten Jahreshälfte zwar nicht aus, sie hat sich aber deutlich verkürzt. Wer sich an der zweiten Jahreshälfte orientiert hat, ist damit sehr erfolgreich gewesen. Über den abgebildeten Zeitraum von 4 Jahren hätte ein mechanisches Kaufen am 30.6. und Verkaufen am 31.12. eines Jahres eine Rendite von knapp 50% gebracht. Das erste Halbjahr leerzuverkaufen war nicht so lukrativ, zeigt aber mit 14% Rendite immer noch eine solide Performance.

Zusätzlich zu den jährlichen Saisonalitäten kommen zwei weitere Zyklen hinzu. Alle 4-6 Jahre wird ein mittelfristiges Hoch erreicht, beginnend mit 1983, dann 1987, 1993, 1999, 2003 und zuletzt 2009. Neue Hochs wurden seitdem bereits erreicht. Der Schluss liegt daher nahe, dass der Aufwärtstrend erst 2013 oder 2015 ein Ende findet. Dann sollte der nächst größere Zyklus beginnen- ein ca. 34-jähriger Abwärtstrend. Das passt auch sehr gut zu dem derzeit noch anhaltenden Aufwärtstrend, der bereits seit 1981/82 anhält. Der Bund Future verhält sich parallel zu den amerikanischen Staatsanleihen. Bis auf das Jahr 2010 hielten sich die 10-jährigen Bundesanleihen ausnahmslos an den vorgegebenen Zyklus.

Für Rohstoffe und Anleihen sind die Saisonalitäten relativ geradeheraus. In anderen Anlageklassen funktionieren sie ähnlich gut. Dazu gehören Währungen und Aktien bzw. Aktienindizes. Gerade bei Aktien und Indizes ist die Herleitung teils weniger offensichtlich. Prinzipiell kommen ähnliche Faktoren zum Tragen wie bei den Rohstoffen oder Anleihen. Jenseits der inzwischen allzu bekannten Weisheiten wie „Sell in May and go away, but remember to come back in September“ oder Zyklen wie dem US Präsidentschaftszyklus ist der Aufwand für Zyklenerkennung und damit verbundenem Trading allerdings höher. Ist das System aber erst einmal bekannt, ist es einfach zu handhaben und kann Investitionsentscheidungen unterstützen bzw. profitable Trades ermöglichen. Details zu den Zyklen der Aktienmärkte und Währungen in Kürze im Traders Journal.

Viel Erfolg

Clemens Schmale - Technischer Analyst und Trader bei GodmodeTrader.de

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.