Tradersnotizen: Es wird Zeit den "sicheren" Hafen leerzuverkaufen - Und zwar Gold!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Die Finanzkrise explodiert von einem Höhepunkt zum nächsten, der Flächenbrand breitet sich rasend schnell in erste Sektoren der Realwirtschaft wie beispielsweise den Automobilsektor aus, ganze Staaten wie beispielsweise Island, Ungarn und die Ukraine geraten ins schlingern und der Goldpreis korrigiert seit März dieses Jahres ausgehend von 1.032 $ pro Feinunze ?

Da stimmt doch was nicht ? Diese Frage stellen sich Gold-Gurus, diese Frage stellen sich Banker, diese Frage stellen sich Privatanleger und diese Frage stellen sich Chartisten und Trader wie unsereins.

Immer wieder wird auf die Diskrepanz zwischen dem Gold, das an den Terminmärkten gehandelt wird und dem Gold im physischen Handel hingewiesen. Der Markt für physisches Gold ist wie leergefegt, wobei das so nicht ganz stimmt. Auf der Gewinnmesse in Wien habe ich mich mit einem Kollegen von einem großen österreichischen Broker unterhalten, der mir berichtete, dass eine größere Adresse über die UBS erst vor wenigen Tagen 35 Kilo Gold gekauft habe.

Wie dem auch sei. Die Frage ist natürlich die, wie diese Diskrepanz beider Märkte interpretiert werden kann. Es gibt Einschätzungen, die besagen, dass sich vor allem Privatanleger mit physischem Gold eindecken. Das mag in der Tendenz stimmen. Gleichzeitig ist klar, dass über die Terminbörsen insbesondere Hedgefunds agieren. Eine wesentliche Ursache der ausufernden Kursverluste an den Märkten in der aktuellen Marktphase sind Hedgefunds, die abgewickelt werden. Positionsschieflagen bedeuten immer Zwangssituationen. Liegen diesmal also die Privatanleger "richtig" ? Meines Erachtens wäre es das erste Mal, dass die Masse der Privatanleger richtig liegt. Es wäre das erste Mal, dass der Distributionsprozess eine umfassende Fortsetzung eines bestehenden Trends bewirken würde.

Ich hatte erst kürzlich ein Gespräch mit einem Derivateexperten der SocGen. Er äußerte die Vermutung, dass der korrigierende Goldpreis möglicherweise ein Indiz dafür sein könnte, dass sich die Finanzkrise so langsam aber sicher ihrem Ende nähere.

Der Goldpreis in US-Dollar korrigiert sei März dieses Jahres und dürfte unserer Ansicht nach weiter in den Strudel der Finanzmarktkorrektur hineingezogen werden. Auf der anderen Seite bricht der Kurs des Währungspaares Euro gegenüber US-Dollar immer weiter ein. Das wirkt sich positiv für Europäer aus, die in Euro für das Gold bezahlen und später ihr Material wieder in Euro einlösen werden. Der Goldpreis in Euro konnte zwischenzeitlich sogar ein neues Allzeithoch ausbilden, ein Hoch über dem von März dieses Jahres.

Viele Privatanleger sind sich wahrscheinlich gar nicht dessen bewußt, dass sie eigentlich nur von der Währungsentwicklung profitieren.

Der Goldpreis fällt eigentlich.

Wie lange sie von der Währungsentwicklung profitieren ?

Nicht mehr lange. Der Goldpreis fällt seit Wochen stärker als Euro versus US-Dollar und deshalb beginnt nun auch der Goldpreis in Euro zurückzukommen.

In der zurückliegenden Woche meinte ein Trader aus meinem Team ganz lapidar, dass es an der Zeit sei, Gold leerzuverkaufen (shorten), also auf fallende Kurse zu setzen. In der Tat wurde in einem der Depots im PREMIUm Bereich bereits in der zurückliegenden Woche eine erste Shortposition auf Gold eröffnet.

Mittels Leerverkäufen (Shortselling) sind Sie als Anleger in der Lage, auch an fallenden Kursen zu profitieren. Lesen Sie dazu auch das Shortselling Tutorial durch. Den Goldpreis können Sie über Knock-Out Produkte (Hebelzertifikate), Optionsscheine, CFDs oder direkt Futures shorten. Der Markt bietet Ihnen also ein exzellentes Repertoire an Instrumenten, um einen Basiswert leerzuverkaufen.

LINK : Shortselling Tutorial - So profitiere ich an fallenden Kursen

Am Wochenende habe ich eine neue BIAS-führende Chartanalyse zu Gold und Silber veröffentlicht.

LINK : GOLD - Kommt hier jetzt auch ein CRASH ? - Datum 18.10.2008 - Uhrzeit 12:00

LINK : SILBER - Der CRASH geht mit voller Wucht weiter! - Datum 19.10.2008 - Uhrzeit 17:00

Sie fragen sich, "wo" auf GodmodeTrader diese Analysen erschienen sind ? Um es nochmals zu wiederholen. Alle Nachrichten, alle Chartanalysen, alle BIAS-führende Kommentare und die komplette Kurs- und Chartübersicht zum Thema Rohstoff finden Sie auf der Rohstoffseite : http://www.godmode-trader.de/rohstoffe

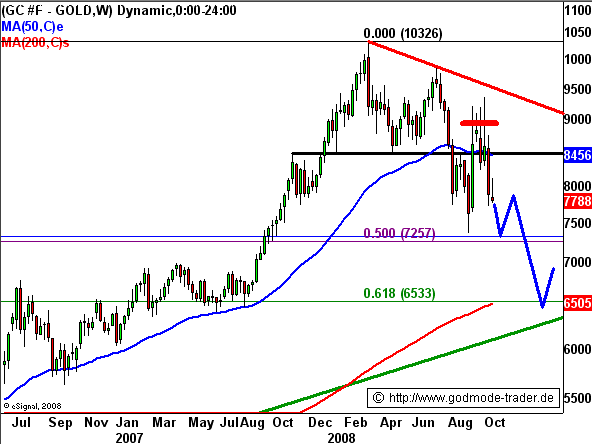

Aus charttechnischer Sicht hat der Goldpreis seit 2007 einen großen multiplen SKKS Trendwendeprozess ausgebildet, der Korrekturziele von zunächst 730 und 650 $ vorsieht. Gold als der einzige Basiswert, der im Rohstoffsektor von den crashartigen Kursverlusten bisher nicht betroffen war, dürfte nun ebenfalls ins Wanken geraten.

Im Zuge des laufenden De-Leverage Prozesses an den Märkten, wird alles zu Geld gemacht, was verkäuflich ist. Also sogar auch Gold. Erst ein Anstieg über 925-950 $ auf Wochenschlußkursbasis würde die Korrektur beenden. Ein Anstieg über dieses Preisband wäre aus charttechnischer Sicht sehr positiv zu werten und würde aller Voraussicht nach eine größere Aufwärtswelle starten.

Zentrale Eckpunkte eines jeden Anlageplans sind :

Einstieg, Stoplossabsicherung (Risikomanagement), Kursziel für Gewinnmitnahmen, Chance/Risiko Berechnung sowie die Positionsgrößenbestimmung (Moneymanagement).

Der Einstieg für einen Leerverkauf wäre das aktuelle Niveau von 778 $ pro Feinunze.

Es gibt 2 Möglichkeiten, dass Stoploss zu platzieren. Spekulativ bereits über dem Hoch dieser Woche, also über 812 $ und moderater über 940 $ pro Feinunze.

Das Kursziel liegt bei 730 und anschließend 650 $. Auch hier ist das Chance/Risiko Profil suboptimal. Der Betrag, den Sie im vorliegenden Setup bereit wären mit einer solchn Transaktion zu verlieren, würde tendenziell dem Betrag entsprechen, den Sie gewinnen können.

Dennoch, auch bei Gold gefällt mir das vorliegende bärische Setup. Da der Markt derzeit nicht ganz soviel hergibt, halte ich diesen Short-Trade auf Gold für vertretbar. Das Chance/Risikoprofil ist deutlich besser im Falle des spekulativen Stops.

Es gibt eine große Auswahl an Shortprodukten auf Gold.

Anbei eine Übersicht : Bitte hier klicken.

Exemplarisch möchte ich an dieser Stelle ein Shortzertifikat auf Gold vorstellen :

Der Schein hat sein Knock-Out Level bei 1006 $ und weist derzeit einen Hebel von ca. 3,5 auf. Fällt der Goldpreis um 1%, gewinnt der Schein also 3,5%. Steigt der Goldpreis jedoch um 1%, verliert der Schein um 3,5% an Wert. Ein Hebel kann also auch nach hinten losgehen.

Anbei die Scheindaten :

| WKN / ISIN: | CB19JD / DE000CB19JD4 |

| Emittent: | Commerzbank |

| Produktname: | BEST Unlimited Turbo Bear |

| Gruppe: | Hebelprodukte |

| Kategorie: | Knock-Out ohne Stop Loss |

| Typ: | PUT |

| Fälligkeit: | open end |

| Bezugsverhältnis: | 0,100 |

| Ausübung: | Barausgleich |

| Währung: | EUR |

| Währungsgesichert: | nein |

| Börsenplätze: | FRA SMT STU |

| Basispreis: | 1.006,730 USD (variabel) |

| Knock-Out-Schwelle: | 1.006,730 USD (variabel) |

| Spread: | (21.10.2008, 10:21:18) |

| Absolut: | 0,100 |

| Homogenisiert: | 1,000 |

| in % des Briefkurses: | 0,60% |

| Hebel: | 3,547 |

| Aufgeld: | |

| Aufgeld in % (Briefkurs): | 0,17% |

| Aufgeld p.a.: | n.a. |

| Abstand zum Knock-out: | |

| Absolut | +220,33 USD |

| in % | +28,02% |

Wenn der Goldpreis wie erwartet tatsächlich bis 650 $ korrigiert, bedeutet dies im Schein einen Gewinn von ca. 50%.

Wenn der Goldpreis wider Erwarten stärker ansteigt und das Stoploss bei 940 $ reißt, verlieren Sie ca. 40% mit dem Schein. Wenn der Goldpreis über das erste spekulative Stoplosslevel ansteigt, würden Sie ca. 18% verlieren.

Setzen Sie niemals bei Ihrer Anlage nur auf einen Basiswert!

Setzen Sie nicht zu große Kapitaleinsätze pro Transaktion!

Streuen Sie auf mehrere, möglichst nicht zu stark korrelierende Basiswerte!

Fahren Sie gerade angesichts der turbulenten Marktphase in 2008 Ihr Risiko vorsichtshalber herunter!

Und haben Sie keine Sorge. Es werden bald wieder einfacher handelbare Marktphasen kommen. Wir befinden uns in der finalen Phase des Ausverkaufs. In der finalen Phase geht alles schnell und steil nach unten und es werden praktisch alle Assetklassen "verheizt".

Ich verweise immer darauf, dass für Leerverkäufe Basiswerte ausgesucht werden sollten, die bereits relative Schwäche aufweisen. Das heißt, dass die schwächsten Aktien in einem schwachen Sektor leerverkauft werden sollten. Das heißt, dass der Basiswert innerhalb eines Sektors leerverkauft werden sollte, der bereits besonders stark gefallen ist.

Nehmen wir als Beispiel die Edelmetalle Gold, Silber, Platin, Palladium. Wenn Gold in dem beobachteten Zeitraum um 10%, Silber um 20%, Platin um 30% und Palladium um 40% gefallen sind, dann gilt es sich beim Leerverkauf auf die beiden am schwächsten performenden Werte, nämlich Platin und Palladium zu konzentrieren.

Ich vergleiche die Vorgehensweise immer mit einem Rudel Löwen, das eine Büffelherde angreift. Auch oder gerade in der Natur gilt das effiziente Kosten-Nutzen-Prinzip. Eine Löwenrudel wird eher nicht das starke Alpha-Tier der Büffel angreifen, sondern ein schwaches Tier.

Warum stellen wir mit diesem Artikel nun auch Gold für einen Leerverkauf vor ? Gold weist immerhin relative Stärke auf. Bei Gold haben wir eine Sondersituation des Relative Stärke Prinzips vorliegen. Es wird immer offensichtlicher, dass auch das Alpha-Tier der Edelmetall-Herde, um es einmal so auszudrücken, schwach wird. Die Schwäche der Herde zieht nun auch das Alpha-Tier nach unten.

Und warum gilt es immer mit Stoplossabsicherung zu handeln ?

Weil das Unmögliche möglich werden kann ...

Schauen Sie sich das folgende Video an. Ein Rudel Löwen greift in einer Büffelherde ein Jungtier an und dann passiert das ...

Und zweifelsohne ist man als menschlicher Beobachter auf der Seite des Büffelchens und atmet bei seiner Rettung auf. Das steht außer Frage. Ich hoffe, dass Sie den Sinn dieses letzten Abschnitts meines Artikels richtig interpretieren. Ich will ihn auf keinen Fall falsch verstanden wissen. Dieses Prinzip, die Schwäche des Schwachen auszunutzen, ist bezogen auf unser alltägliches Leben, bezogen auf das gesellschaftliche Geschehen mit aller Vehemenz abzulehnen! Zum Glück leben wir in einer sozialen Marktwirtschaft, in der die Gesellschaft denjenigen, die in wirtschaftliche Notlage geraten sind, unter die Arme greift; wenn auch nur begrenzt.

Aber an der Börse ist vieles anders , das wissen wir. Man muß dann kaufen, wenn man Angst und Panik in sich verspürt. So sagt es Warren Buffett. Er kauft, wenn die Masse der Marktteilnehmer in Panik verfällt und keine Aktien mehr haben will. Und Buffett stößt die Aktien dann mit Gewinn ab, wenn plötzlich alle Aktien haben wollen, die Masse euphorisch wird und immer höhere Kursziele herumgereicht werden. Auf was will ich hinaus ? An der Börse gilt es entgegen der eigentlichen emotionalen Lage zu handeln. Und an der Börse gilt es teilweise auch entgegen der Werte zu handeln, die Basis unseres gesellschaftlichen Geschehens sind. Beim Shortselling bieten sich als Basiswerte die an, die besonders stark unter Abgabedruck stehen und demzufolge "schwach" sind.

Herzliche Grüße,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

GodmodeTrader ist ein Service der BörseGo AG : http://www.boerse-go.ag/

Wir handeln in unseren Tradingservices für unsere Kunden den Markt kurzfristig aktiv sowohl long als auch short. Sie profitieren also von steigenden und fallenden Kursen gleichermaßen. Aufgrund des aktiven Handelsstils profitieren Sie auch oder gerade von solch turbulenten Marktbewegungen wie der in 2008. Pro Trade setzen wir mit unseren Kunden durchschnittlich mehrere Millionen Euro im Markt um. Unsere Kundebasis bewegt sich genauso wie der Performancestand der folgenden Depots auf Allzeithoch.

Wir laden Sie ein, die Tradingservices einfach für 2 Wochen kostenlos zu testen. Überzeugen Sie sich selbst. Wir handeln, Sie handeln nach. Die Tradevorstellungen sind eindeutig formuliert, einfach verständlich und schnell nachvollziehbar. Überzeugen Sie sich einfach selbst und profitieren Sie von diesem Marktumfeld.

Paket 1: Godmode DAX Knock Out Trader - Bitte hier klicken für 2 Wochen-Kostenlos-Test

Paket 2: Godmode DAX CFD Trader - Bitte hier klicken für 2 Wochen-Kostenlos-Test

Paket 3: Godmode Aktien CFD Trader (Best Performer)

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.