Timing is not a town in China

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

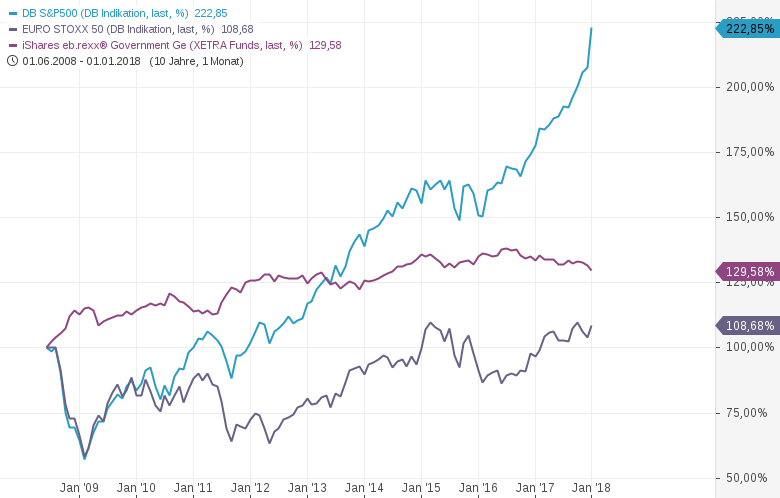

Die Hausse an den Aktien- und Rentenmärkten seit der Finanzkrise 2008 hat „Market-Timing“, also das Ausloten von Hoch- und Tiefpunkten, abgesehen von einigen volatil schwankenden oder krisengebeutelten Einzelwerten, nahezu überflüssig gemacht. Wenn alle Korrekturen gute Einstiegs- oder Nachkaufmöglichkeiten darstellen, dann ist das Vorhersagen von Wendepunkten ein nutzloses Unterfangen.

Und tatsächlich schafften es im besagten Zeitraum nur vernachlässigbar wenige Fondsmanager die Märkte zu schlagen. (1) Besonders in großen Aktien- und Rentenmärkten, wie den entwickelten Kapitalmärkten in den USA, Europa und Nordost-Asien fielen die Benchmark-Vergleiche teils desaströs aus. Informierte Privatanleger fragten da von ihrer Warte aus gar berechtigt, warum die teils doch hochpreisigen Verwaltungsgebühren von Banken und Vermögensverwaltern nicht im Einklang mit den versprochenen Renditen stünden. Jetzt hat sich die Lage sogar noch zugespitzt, vor allem im stark nachgefragten Kundensegment der konservativen Depots. Konnte man hier in den letzten Jahren noch von Kursgewinnen an den Anleihenmärkten profitieren, sieht es nun düster aus. Mit Renten ist derzeit nach Abzug von Kosten, Steuern und Inflation keine positive Realrendite zu erwirtschaften, nicht einmal mit sogenannten „Ramsch-Anleihen“ (High Yields), deren Durchschnittsrendite bis auf 3 Prozent gefallen ist. (2)

Doch ein Aufschrei der Anlegergemeinde ist wenn nur leise zu vernehmen und auch das „Finger in die Wunde legen“ von Finanzblogs oder Vergleichsplattformen ließ die mit Schrecken erwarteten Eroberung des Fondsmarktes seitens von Robo-Advisors und ETFs bisher ausbleiben, auch wenn das alte und neue Industrie gleichermaßen gerne anders darstellen. (3)

Woran liegt’s? Der Grund ist einfach: Die Flut spült (fast) alle Boote nach oben. Oder anders formuliert - wer in den letzten Jahren an den Märkten keine Renditen erwirtschaftete, muss schon außergewöhnliches Pech gehabt haben. Selbst mit geschmähten Branchen wie Banken und Autos war in Abhängigkeit vom Einstiegszeitpunkt teilweise noch ordentlich Geld zu verdienen. Anleger in aktiven Fonds haben vielleicht nicht den DAX oder andere Märkte geschlagen, aber wen interessiert das schon, wenn am Ende eine vernünftige Rendite auf dem Zettel steht?

Spricht man zur Zeit mit aktiven Fondsmanagern und Vermögensverwaltern, dann ist die Stimmung bei aller Freude über die Kursgewinne eher schlecht bis angespannt. Es fehlt einfach die Fantasie, wo im Verhältnis zum Risiko noch vertretbare Renditen in den kommenden Jahren herkommen sollen. Alles spricht für die Aktie als einzige sinnvolle Anlage in diesem Umfeld, aber die Märkte sind hoch bewertet und rückblickend war es noch nie eine gute Idee auf Allzeithochs zu kaufen. Die Alternativlosigkeit gegenüber Anleihen, Tagesgeld oder Immobilien sorgt dabei für nur wenig Vertrauen, denn wenn alle die gleiche gute Idee haben, dann ist es meist keine.

Die nächsten Monate dürften daher hochgradig spannend werden. Und vielleicht ist nach 9 Jahren Bullenmarkt doch wieder die Zeit für Market-Timing gekommen.

Viele Grüße

Jakob Penndorf

PS: Sie sind Vermögensverwalter, Anlageberater oder institutioneller Marktteilnehmer? Dann könnte Guidants PRObusiness für Sie eine interessante Alternative zu teuren Terminallösungen sein. Testen Sie Guidants PRObusiness kostenlos und unverbindlich!

--

(1) Neue Studie setzt Fondsindustrie unter Druck.

(2) Dividendenstarke Aktien schlagen Hochzinsanleihen

(3) Fondsvolumen in Aktienfonds in Deutschland per Ende 2016 bei 360 Milliarden EUR. Robo-Advisor-Markt per 2017 bei ca. 700 Millionen EUR.

(4) Chart im Anhang: Deutsche Staatsanleihen, US-Aktien und Euro-Aktien seit der Finanzkrise.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Time Nikkei at least 22200 till Wednesday