S&P 500® - Wann ist der beste Zeitpunkt zum Kaufen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Wann ist der beste Zeitpunkt zum Kaufen?

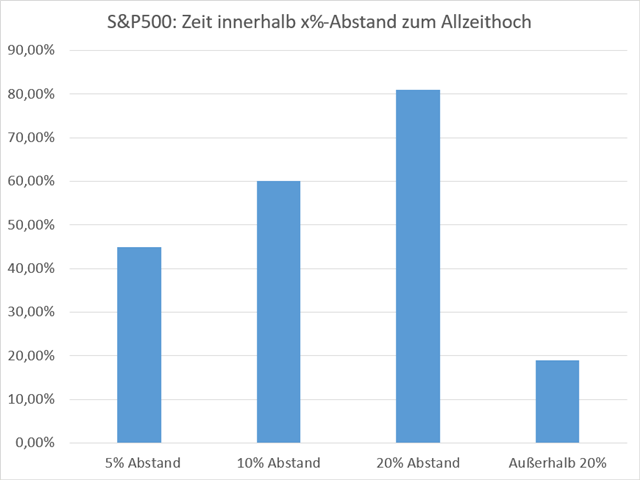

Bis Ende Juli hatten die internationalen Aktienmärkte einen Lauf. Insbesondere der S&P 500® eilte dabei von einem Rekordhoch zum nächsten. Für Anlegerinnen und Anleger stellt es immer wieder eine psychologische Herausforderung dar, Aktien auf Allzeithoch zu erwerben. Schließlich sind die entsprechenden Titel so teuer wie nie zuvor. Doch es lohnt sich diese „Klippe“ zu umschiffen, was wir für die US-Standardwerte auf Basis der Daten seit 1960 untermauern möchten! Zunächst sind Rekordlevel in den letzten fast 65 Jahren alles andere als ein seltenes Phänomen. Rund 45 % der Zeit ist der S&P 500® weniger als 5 % von seinem Allzeithoch entfernt (siehe Chart). Wenn man den Abstand zum Hochstand auf 10 % ausdehnt, dann notiert das Aktienbarometer bereits 60 % der Zeit innerhalb dieser Range. Einen geringeren Abstand als 20 % zum Allzeithoch weisen die „US blue chips“ sogar in über 80 % der Zeit seit 1960 auf. Im Umkehrschluss bedeutet das, dass der S&P 500® lediglich in 19 % der Zeit weiter als 20 % von seinem Rekordhoch entfernt ist. Noch spannender wird die Analyse, wenn man die Rendite und das Risiko in die Betrachtung einbezieht (Fortsetzung siehe unten).

S&P 500® (Daily)

Quelle: Refinitiv, HSBC² / 5-Jahreschart im Anhang

5-Jahreschart S&P 500®

Quelle: Refinitiv, tradesignal²

Keine Angst vor Allzeithochs!

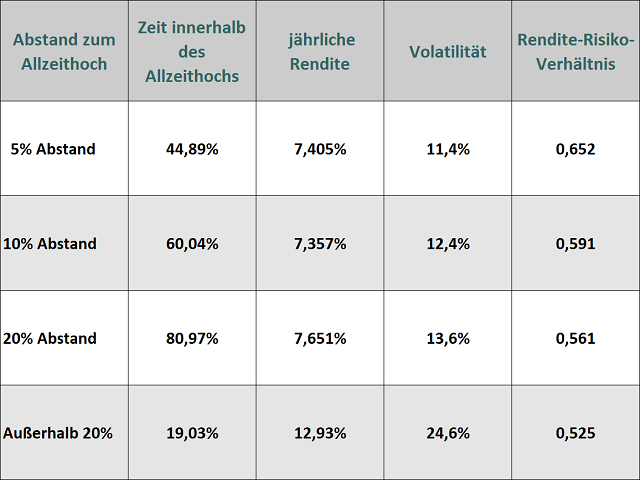

In Abhängigkeit davon, ob der S&P 500® innerhalb des 5 %-, 10 %- oder 20 %-Bandes notiert, beträgt die Performance in den darauffolgenden 12 Monaten 7,41 %, 7,35 % bzw. 7,65 %. Mit anderen Worten: Die Renditeunterschiede sind gar nicht so groß. Erst bei einem größeren Abstand als 20 % steigt die Wertwicklung auf Sicht des nächsten Jahres spürbar an (12,93 %). Doch das ist nur die eine Seite der Medaille! Die andere stellt die Volatilität dar, d. h. welche Marktschwankungen Anlegerinnen und Anleger aushalten müssen. Dabei ergibt sich eine einfache Daumenregel: Je näher der S&P 500® an seinem Rekordlevel notiert, umso geringer fällt die Schwankungsintensität des Aktienbarometers aus (siehe Chart). Besonders stark fällt dieses Verhaltensmuster bei einem Abstand größer als 20 % ins Gewicht. Schließlich ist die 250-Tage-Volatilität – gegenüber einer Notiz innerhalb des 5 %- bzw. 10 %-Bandes – dann mehr als doppelt so hoch. In der Konsequenz führt dies zu einem Rendite-Risiko-Verhältnis, welches nahe des Allzeithochs am besten ausfällt und sich mit zunehmendem Abstand immer weiter verschlechtert. Aufgrund dieser Auswertung gestaltet sich die psychologische Klippe eines Engagements nahe des historischen Hochstandes zukünftig hoffentlich weniger scharf.

S&P 500® (Daily)

Quelle: Refinitiv, HSBC² / 5-Jahreschart im Anhang

Sie möchten börsentäglich kostenlose Technische Analysen zu DAX®, ausgewählten Aktien, Währungen und Rohstoffen erhalten?

Wichtige Hinweise

Werbehinweise

HSBC Continental Europe S.A., Germany

Derivatives Public Distribution

Hansaallee 3

40549 Düsseldorf

kostenlose Infoline: 0800/4000 910

Aus dem Ausland: 00800/4000 9100 (kostenlos)

Hotline für Berater: 0211/910-4722

Fax: 0211/910-91936

Homepage: www.hsbc-zertifikate.de

E-Mail: zertifikate@hsbc.de

2)Transaktionskosten und Ihr Depotpreis (Beispielrechnung in den Wichtigen Hinweisen) sind in der Darstellung nicht berücksichtigt und wirken sich negativ auf die Wertentwicklung der Anlage aus. Lesen Sie bitte die Wichtigen Hinweise, einschließlich der Werbehinweise.