S&P 500 - Neue Allzeithochs noch in diesem Jahr?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- US 10Y Bond Yield - Kurs: 2,831 % (Bonds)

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 3.901,36 Pkt (S&P)

Die Frage mag sich etwas makaber anhören, da sich der S&P 500 wie auch die anderen beiden US-Indices seit Wochen in einer massiven Abwärtsbewegung befinden. Der S&P 500 schloss letzte Woche die siebte Woche in Folge mit Verlusten. Der Rekord liegt bei acht.

Betrachtet man die Berichterstattung in den Medien, dann hört man nur von Problemen. Die Lieferketten funktionieren nicht richtig. Die Inflation ist auf einem Niveau wie seit Anfang der 1980er Jahre nicht mehr. Die Zinsen steigen, auch wenn die EZB bisher noch nicht mitzieht. Aber nach den Ankündigungen der EZB ist das nur noch eine Frage der Zeit. Die Wachstumsprognosen werden reihenweise deutlich nach unten revidiert. Viele Leser fragen sich jetzt sicherlich: „Wie kann unter solchen Voraussetzungen der Aktienmarkt einen Boden finden? Das ist doch völlig absurd.“

Die Lieferketten funktionieren aus zwei Gründen aktuell nicht. Der eine Grund ist die völkerrechtswidrige Invasion Russlands in die Ukraine. Der zweite Grund ist die Null-Covid-Strategie der chinesischen Regierung und die damit verbundenen Lockdowns.

Der Krieg Russlands wird uns leider noch eine ganze Weile beschäftigen. Die Ukraine hält sich für die meisten völlig unerwartet in diesem Krieg sehr gut und wird inzwischen von vielen Staaten unterstützt. Die Ukraine kämpft um ihre Freiheit, sie hat kaum einen Grund, eine Verhandlungslösung anzustreben. Russland hingegen kann nicht einem Frieden zustimmen, der einer Niederlage gleichkommt. Sonst dürfte das innenpolitische Gebilde größten Spannungen unterworfen sein. Russland braucht etwas, dass man gegenüber der eigenen Bevölkerung als Sieg präsentieren kann. Das Problem dabei ist. Gibt man Putin etwas, dass er als Sieg präsentieren kann, dann wird er seine Armee wieder aufrüsten, die eine oder andere Säuberung in der Führung durchführen und sich das nächste Land aussuchen, das er überfallen kann. Menschen wie Putin kann man nicht mit Appeasementpolitik beschwichtigen. Denn sie interpretieren diese Art der Politik als Schwäche der Gegenseite. Es gibt in der Geschichte eine Menge Beispiele dafür. Das augenscheinlichste Beispiel ist Hitler.

Ich weiß nicht, wie man aus diesem Konflikt zügig und vernünftig rauskommen kann. Ich hoffe, unsere Politiker finden schnell eine gute Lösung. Ich zweifle leider stark daran, dass es eine solche überhaupt gibt.

Die Null-Covid-Strategie der chinesischen Regierung wird bald der Vergangenheit angehören. Die chinesische Führung wird früher oder später einsehen, dass diese Strategie bei solch leicht übertragbaren Varianten wie Omikron nur unter massivsten Kosten funktionieren kann und selbst dann wahrscheinlich nicht. Die chinesische Führung kann sich seit dem Tian’anmen-Massaker an der Macht halten, weil ein Großteil der Chinesen einen sehr starken wirtschaftlichen Aufschwung erlebt haben. Sollte die chinesische Führung an ihrer Null-Covid-Strategie festhalten, würde sie an der Hauptgrundlage ihres Führungsanspruchs sägen. Die chinesische Führung handelt in aller Regel viel zu rational, um das und die damit verbundenen Gefahren nicht zu erkennen. Daher wird sie Schritt für Schritt zu einer anderen Strategie finden müssen.

Der wirtschaftliche Handel mit der Ukraine und Russland ist bereits bis auf die Öl- und Gaslieferungen vollständig zusammengebrochen. Das ist alles in den Daten drin. Hier kann es praktisch keine weitere Verschlechterung mehr geben. In Bezug auf China wird es nicht sofort, aber bald eine langsame, aber stetige Verbesserung geben, außer China nutzt die weltpolitische Lage für einen Einmarsch in Taiwan aus.

Die Inflation wird nicht in diesem Tempo weiter anziehen. Bei vielen Rohstoffen gab es einen massiven Anstieg ab Dezember 2021. Brent Crude Oil hat sich vom 02. Dezember bis 08. März fast verdoppelt. Dieser Anstieg hat die Inflationsdaten massiv nach oben getrieben. Damit die Inflationsdaten aber weiter steigen könnten, müsste es zu einem noch schnelleren Anstieg kommen, spätestens wenn der Anstieg von Dezember 2021 bis März 2022 aus den Daten verschwindet. Ein solcher Anstieg ist aber recht unwahrscheinlich. Daher können die Inflationsdaten in Kürze (spätestens im Herbst) ein gewisses Plateau erreichen und leicht zurückgehen. Das soll nicht heißen, dass wir kurz davorstehen zu alten Inflationsdaten unter 2 % zurückzukehren oder gar die Preisanstiege der letzten Monate zurückzunehmen. Aber die hohen Inflationsraten von 8 % usw. dürften bald der Vergangenheit angehören. Ein Rückgang in Richtung 5 % wäre im Herbst durchaus möglich.

Der dritte Punkt, der die Stimmung an den Aktienmärkten aktuell arg belastet, sind die stark steigenden Zinsen. Aber auch von dieser Seite aus gibt es gewisse Entspannungssignale. Der Anstieg in der Rendite der 10jährigen US-Staatsanleihen verlief in den letzten Monaten sehr steil. Die Rendite ist in die langfristig sehr wichtige Widerstandszone zwischen 2,997 % und 3,23 % eingedrungen. In den letzten beiden Wochen deutete sich ein Abpraller an dieser Zone an. Charttechnisch ist der Aufwärtstrend der letzten Monate überhitzt. Es gibt Anzeichen für eine Korrekturbewegung, die sich über mehrere Monate erstrecken kann. Dabei wäre es wenig verwunderlich, wenn es zu einem Rückgang gen 2,25 % käme.

Zusammenfassend lässt sich sagen: Die aktuelle Lage ist miserabel. Sie ist so miserabel, dass eine weitere Verschlechterung kaum noch vorstellbar ist, sondern eine moderate Verbesserung beinahe zwangsläufig ist. Hauptrisikofaktor ist wohl, dass der Arbeitsmarkt bisher noch keineswegs die wirtschaftliche Verschlechterung widerspiegelt. Greift diese auf den Arbeitsmarkt über, dann käme ein weiterer Belastungsfaktor dazu. Weitere Risikofaktoren sind: Das Russland Putins fühlt sie so in die Ecke getrieben, dass es seine einzige Rettung in dem Einsatz von Atomwaffen sieht. Hier weiß ich über die Entscheidungsstrukturen in Russland viel zu wenig, um diese Gefahr einschätzen zu können. Ein zweiter Risikofaktor ist, dass China die weltpolitische Lage für einen Einmarsch in Taiwan als günstig erachtet. Aber die chinesische Regierung handelt in der Regel viel zu rational, um die daraus entstehenden Risiken zu ignorieren.

Nach diesen wirtschaftliche Vorerwägungen wende ich mich nun der Stimmung an den Aktienmärkten zu:

Der Fear & Greed Index von CNN notiert seit Tagen im extremen Angstbereich (aktuell bei 11 Punkten auf einer Skala von 0-100). Und innerhalb dieses extremen Angstbereichs notiert der Index in der unteren Hälfte. Im Tief lag er bereits bei 6 Punkten. Trotz neuer Tiefs an den Aktienmärkten in der letzten Woche kam es also zu keinen neuen Tiefs im Indikator. Dies kann als eine gewisse bullische Divergenz betrachtet werden. Als Beispiel kann hier der Zeitraum Oktober 2002 bis März 2003 dienen. Damals fielen die Stimmungsindikatoren im Oktober 2002 auf Panikniveau. Nach einer größeren Erholung in den Indices kam es im März 2003 zu neuen Tiefs an einigen Aktienmärkten, erste bauten bereits relative Stärke auf. Die Stimmungsindikatoren drangen zwar auch noch einmal in den Angstbereich vor, blieben aber auf einem höheren Niveau als im Oktober 2002.

Die Stimmung an den Aktienmärkten ist also so miserabel, dass sie fast nicht mehr schlechter werden kann.

Charttechnischer Ausblick:

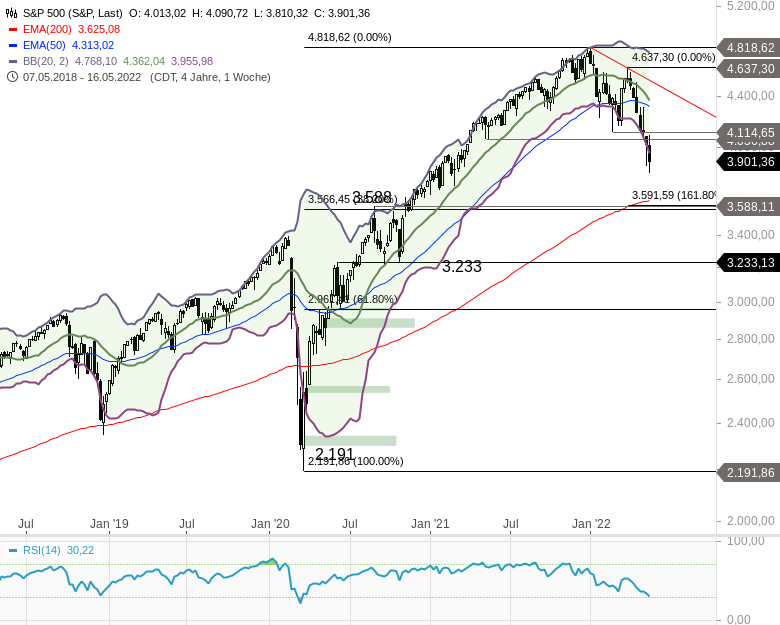

Der S&P 500 befindet sich seit Jahrzehnten in einer langfristigen Aufwärtsbewegung. Im November 2016 überwand der Index eine obere Pullbacklinie über die Hochpunkte aus den Jahren 2000, 2015 und 2016. Dieser Ausbruch löste eine Rallybeschleunigung aus. Der Coroncrash endete mit einem Tief bei 2.191 Punkten im Bereich dieser Trendlinie. Dort startete eine besonders steile Phase der langfristigen Rally. Diese führte im Januar 2022 zum aktuellen Allzeithoch bei 4.818 Punkten.

Seitdem fällt der Index deutlich. Im ersten Schritt kam es zu einem Tief bei 4.114 Punkten. Die anschließende Erholung führte zu einem Hoch 4.637 Punkten. Eine Woche später setzte die bereits erwähnte Verlustserie von sieben Wochen am Stück ein.

Der nächste wichtige Unterstützungsbereich liegt zwischen 3.652 und 3.566 Punkten. Bei 3.652 Punkten liegt der EMA 200 im Wochenchart. Bei 3.591 Punkten wären die Abwärtswellen in der Korrektur seit Januar von Januar bis Februar und von März bis auf prozentualer Basis gleich lang. Dies entspräche eine sauberen abc-Korrektur. Denn in solchen Korrekturen sind die beiden Abwärtswellen immer wieder gleich lang. Bei 3.588 Punkten liegt mit dem Hoch aus dem September 2020 eine wichtige Horizontalunterstützung. Und bei 3.566 Punkten liegt das log. 38,2 % Retracement der Rally ab März 2020.

Der RSI (14) notiert auf Wochenbasis bei 30,22 Punkten. Damit notiert er am überverkauften Bereich. Eine weitere schwache Woche würde zu einem Rückfall in diesen Bereich führen. Damit würde der Indikator zum ersten Mal seit März 2020 wieder in diesen Bereich vordringen und zum dritten Mal seit dem Jahr 2009. In den beiden vorherigen Fällen drehte der S&P 500 danach zügig nach oben und setzte zu einer starken Rally an.

Die Bollinger Bänder weiten sich gerade auf. Von extremen Aufweitungen sind sie aber noch ein gutes Stück entfernt. Allerdings liegt die letzte Wochenkerze teilweise unterhalb des unteren Bandes, was auf eine gewisse Überverkauftheit hindeutet.

Der Bereich um 3.625-3.566 Punkte ist vermutlich der Dreh- und Angelpunkt im S&P 500. Sollte dieser Bereich halten, dann könnte der Index zu einer neuen großen Rally ansetzen. In diesem Fall wäre könnte der Index im Sommer den Abwärtstrend seit dem Allzeithoch erreichen und im Winter das Allzeithoch.

Sollte dieser Bereich aber nicht halten, dann befände sich der Index definitiv in einer ganz neuen Phase. Die Rally seit dem Jahr 2009 wäre dann wohl beendet. Man müsste sich dann auf eine mehrjährige Abwärtsbewegung inklusive kurzer, massiver Rally einstellen. Erste Ziele wären dann 3.233 und 2.941 Punkte. Später würde dann die komplette Rally ab März 2020 ausgelöscht werden.

| Tägliche Tradinganregungen, Austausch mit unseren Börsen-Experten, Aktien-Screener und Godmode PLUS inklusive: Jetzt das neue PROmax abonnieren! |

Vom Chart direkt zum Trade mit tradegate.direct und stock3

✓ 3 Monate stock3 Core zur Depoteröffnung

✓ Handle direkt an der Tradegate BSX

✓ 0 € Order-, Börsen- und Depotgebühren (marktübliche Spreads können anfallen)

⏰ Nur noch bis 31.03.2026: Aktion sichern & Depot eröffnen.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.