Solltest Du diese vier Aktien kaufen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Der Autor sprach keine Kaufempfehlung für diese Aktien aus (wir werden sehen, warum). Dennoch: Manche Anleger dürften versucht sein, zuzugreifen. Wäre das eine gute Idee?

Ein ebenso beeindruckendes wie ernüchterndes Ergebnis

Keine Frage, das Ergebnis ist beeindruckend – aber auch ernüchternd: Aus mehr als 600 deutschen börsennotierten Unternehmen wurden diejenigen herausgefiltert, die mindestens zehn Jahre ihre Dividende erhöht haben (bzw. demnächst erhöhen werden). Nur "ein knappes Dutzend" kommen da zusammen!

Hinweis: Dieser Beitrag ist erstmals am 2.9. im Newsletter "Börse Intern" von Stockstreet erschienen. Möchtest auch Du diese Infos bereits am Vorabend, direkt nach Börsenschluss und bequem in Dein Postfach? Dann geht es hier zur Anmeldung.

Zum Vergleich: US-Aktien werden erst nach 25 Jahren in Folge mit steigenden Dividenden zum sogenannten Dividendenaristokraten. Davon gibt es aktuell 66; 133 haben immerhin 20 Jahre in Folge ihre Dividende erhöht – in Deutschland und Europa finden sich Aktien mit einer derart außergewöhnlichen Dividendenhistorie kaum.

Zehn Jahre sind also schon super, aber laut dem Artikel können von diesen überdurchschnittlich soliden deutschen Dividendenzahlern nur vier Aktien über zehn, fünf und drei Jahre sowie in den vergangenen zwölf Monaten zusätzlich Kurssteigerungen vorweisen. (Vier! Von mehr als 600!)

Diese Aktien sind laut Artikel: die DAX-Werte Deutsche Börse (1,9 % Dividendenrendite nach 254 % Kursanstieg in zehn Jahren) und SAP (1,1 % | 226 %), Nemetschek (0,5 % | 1.287 %) aus dem MDAX und die SDAX-Aktie Atoss Software (1,2 % | 1.824 %).

Warum Dividendenaristokraten langfristig gewinnen

Du siehst: Starke Dividendenzahler bieten nicht zwangsläufig außergewöhnlich hohe Dividenden. (Was bei Atoss und Nemetschek auch daran liegt, dass selbst prozentual zweistellige Dividendensteigerungen pro Jahr nicht mit den Kursanstiegen mithalten konnten.) Dennoch ist der langfristige Effekt auf die Performance nicht zu unterschätzen!

Dazu habe ich mir mal das Extrembeispiel Nemetschek herausgepickt: Die Aktie bietet derzeit nur 0,5 % Dividendenrendite, hat aber in den vergangenen zehn Jahren die Ausschüttung um durchschnittlich 15,8 % pro Jahr erhöht. Wer also Ende 2013 zu (splitbereinigt) 4,193 EUR eingestiegen ist, hätte damals eine Dividende von (ebenfalls splitbereinigt) 10,83 Cent erhalten; das waren immerhin noch 2,6 % Dividendenrendite.

Für 2023 gab schon 48 Cent Dividenden. Das waren zwar nur 0,6 % Dividendenrendite – aber bezogen auf den Schlusskurs von 2023 (78,48 EUR). Für alle, die 2013 eingestiegen sind und die Aktie unverändert gehalten haben, hätten die 48 Cent Dividende bezogen auf den damaligen Einstandskurs eine satte Rendite von 11,4 % bedeutet! Und das mühelos … (Den Kursanstieg gibt’s obendrauf!)

Ähnliche Berechnungen könnte man für die anderen Aktien anstellen. Da wundert es nicht, wenn ein anderer Artikel überschrieben ist mit "Langfristig gewinnen die Dividendenaristokraten".

Exorbitante Überbewertungen

Nun kommt allerdings die Krux an der Sache: SAP wird laut Artikel aktuell mit einem Kurs-Gewinn-Verhältnis von 85,6 (!) bewertet (das, basierend auf den Schätzungen für die kommenden zwölf Monate, auf 34,3 sinkt, was aber immer noch 75 % über der Durchschnittsbewertung der vergangenen 20 Jahre liegt). Für die anderen Aktien werden die entsprechenden Werte wie folgt genannt:

- Atoss Software (54,3 | 52,0 | 79 %)

- Nemetschek (59,0 | 46,6 | 61 %)

- Deutsche Börse (20,2 | 18,2 | 10 %).

Fazit: Angesichts solch teilweiser exorbitanter Überbewertungen ist es verständlich, dass im Artikel auf die Kursrisiken hingewiesen wurde, die daraus resultieren "weil Aktien gewöhnlich langfristig zu ihrer Durchschnittsbewertung zurückkehren".

"Nicht billig kaufen" heißt NICHT "teuer kaufen"

Aber gut, hatte ich nicht erst in der Vorwoche geschrieben, dass man bloß keine "billigen" Aktien kaufen soll? Nun, billig sind diese vier Aktien wahrlich nicht! Nur: Der Umkehrschluss gilt noch weniger: Keinesfalls soll man unbesehen alles kaufen, was völlig überteuert aussieht.

Daher habe ich die Probe aufs Exempel gemacht und nachgeschaut, welche von diesen vier Aktien das Potenzial haben, Dich auch künftig (fast) mühelos reich zu machen (mehr dazu im Hinweis unten). Und siehe da, nur eine der vier schafft es durch meine strikten Filter. (Sicher errätst Du, welche.)

Es sind überhaupt nur drei deutsche Aktien in der aktuellen Auswahl meiner Aktien für den Weg zum (fast) mühelosen Reichtum. (Eine davon ist im Depot meines Geldanlage-Briefs.)

Meine Aktienauswahl für den Weg zum (fast) mühelosen Reichtum

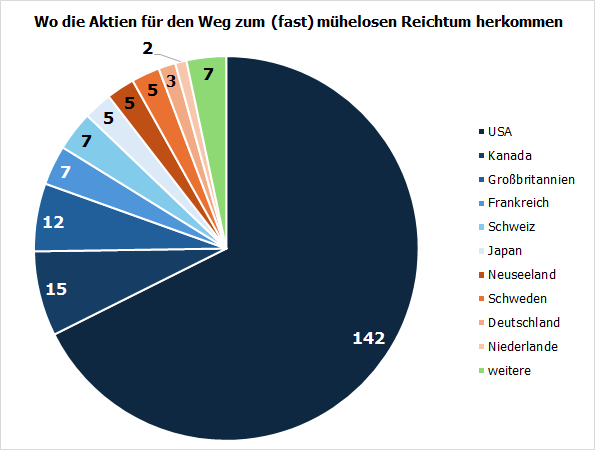

Und weil wir grad dabei sind, hier mal eine kleine Übersicht über die Zusammensetzung dieser Aktienauswahl:

Quelle: eigene Berechnungen mit Daten von VWD

Aktuell haben es 210 Aktien in die Auswahl geschafft (von mehr als 16.800, wobei allerdings rund drei Viertel von vornherein herausfallen – wegen zu geringen Handelsvolumens und/oder fehlender Börsennotierung in Deutschland/Europa).

Wie zu erwarten war, kommt der überwiegende Teil aus den USA bzw. dem anglo-amerikanischen Raum. Mehrere Aktien stammen aus Frankreich und Japan (nicht ganz unerwartet); die Schweiz ist überproportional vertreten, was aber an der generell höheren Qualität von dortigen Aktien und Unternehmen liegt. Dass Neuseeland und Schweden gleich mehrfach dabei sind, dürfte dagegen viele überraschen.

Schau doch mal HIER rein!

Im Geldanlage-Brief-Musterdepot habe ich zurzeit außer der einen deutschen Aktie den absoluten Top-Wert aus dieser Liste (eine Schweizer Aktie), seit einigen Monaten die Nummer 11 (Niederlande), außerdem je eine Aktie aus Frankreich und Italien sowie die beiden Top-Aktien dieser Auswahl, bezogen auf die vergangenen 30 (!) Jahre.

In der aktuellen Monatsausgabe habe ich zudem die Nummer 2 dieser Auswahl (aus Kanada) vorgestellt. In meinen Aktien-Perlen ist seit Längerem der einzige Vertreter aus Belgien vertreten (mit einem frischen Allzeithoch!).

Also: Schau doch mal in meine Börsenbriefe rein. Es lohnt sich!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.