Sollte man aktuell in Aktien investiert sein?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Viele meiner Artikel beleuchten, was alles schiefgehen kann. In unregelmäßigen Abständen werde ich daher immer wieder gefragt bzw. konfrontiert: „Und was machen Sie dann? Wenn es nach Ihnen geht, müsste der Markt doch immer fallen.“ Meine Antwort ist immer die gleiche. Ich investiere, wenn der Markt günstig ist. Gekauft wurde im März und April 2020. Danach gab es kleinere Umschichtungen bei der Ausrichtung. Über den Sommer habe ich die Investitionsquote auf 80 % reduziert und habe seither neu in chinesische Technologiefirmen investiert. Ich setze auf steigende Kurse. Nicht mit 100 % des Depots (eher 90 %), aber doch ganz klar long. Das ist seit anderthalb Jahren so und wird sich auch nicht so schnell ändern. Das liegt zum einen daran, dass ich eine Korrektur für unwahrscheinlich halte, die den Markt wieder zu den Kaufkursen von März/April 2020 führt. Zum anderen erscheint es mir momentan am wahrscheinlichsten, dass der Markt in den kommenden Monaten zwar volatil bleibt und es interessante Kaufkurse geben wird, es aber keinen langfristigen Trendwechsel nach unten gibt.

Wer investiert ist, muss nicht nach Kaufargumenten suchen. Stattdessen interessiert, ob es Faktoren gibt, die die Gewinne wieder zunichtemachen. Daher betrachte ich vor allem Themen, die den Trend gefährden können. Kurzfristig bin ich entspannt, selbst wenn die Kurse etwas zurückkommen.

Mittelfristig mag das anders sein. Da gibt es eine ganze Reihe an Problemen. Hier soll es nun aber um das kurzfristige Zeitfenster gehen. Da gibt es noch keine Entwarnung, aber sie kommt näher. Ein beachtenswerter Index, der Skew Index, hat wie fast immer auf erhöhte Risiken vor Beginn der Korrektur gewarnt.

Der Skew Index ist ein Maßstab für Risiko. Je höher der Wert, desto höher ist die Gefahr eines Einbruchs. Das Problem des Index ist, dass man erst im Nachhinein klar erkennt, wann das Hoch erreicht wurde. Vor der Korrektur wird man zwar gewarnt, dass das Risiko hoch ist, aber bis es auch zur Korrektur kommt, können noch Wochen vergehen.

Hilfreicher ist die Bodenbildung. Der Index dreht mit dem Markt nach oben. Steigt der Aktienmarkt, aber der Skew Index nicht, ist die Gefahr noch nicht gebannt. Aktuell gibt es für die zaghafte Aufwärtsbewegung der letzten Woche noch keine Bestätigung (Grafik 1).

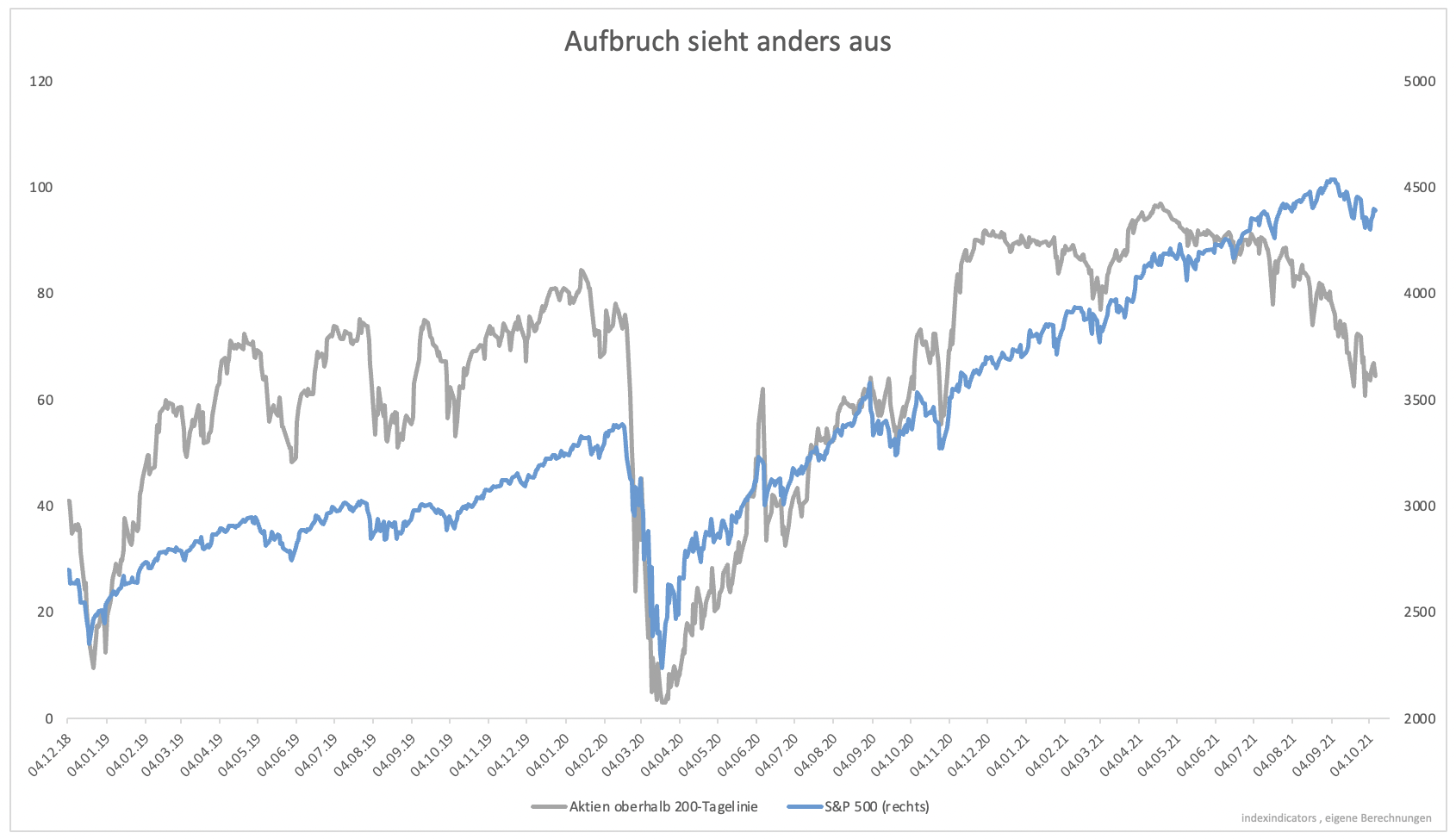

Aufbruch sieht ohnehin anders aus. Die Marktbreite wird nicht besser. Der Rebound der letzten Woche hat die Marktbreite fast unberührt gelassen (Grafik 2). Kurzfristig bleibt es schwierig. Klare Kaufkurse sind es noch nicht.

Aber zurück zur Frage, ob man investiert sein sollte. Wer nicht investiert ist, hat ein Problem. Klare Kaufkurse gibt es nicht. Wer hingegen bereits investiert ist, sollte aktuell weiterhin investiert bleiben. Die Liquiditätssituation ist trotz einer nahenden Reduktion der Wertpapierkäufe durch die Fed nach wie vor gut.

Die Liquidität als Indikator empfiehlt investiert zu bleiben. Wer nach der Liquidität handelt, konnte den Gesamtmarkt in den letzten Jahren und Jahrzehnten deutlich schlagen. Die Hintergründe zu dem Indikator habe ich hier im Detail beschrieben.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.