So ermittelt man charttechnische Kursziele - Preisalternationen II

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

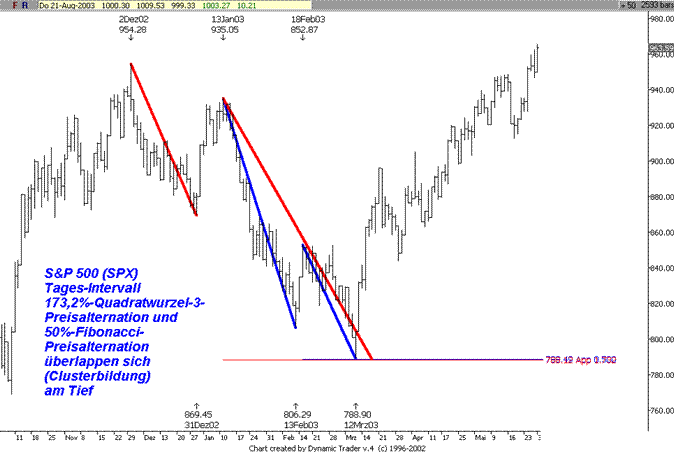

Diese Preisalternation überlappt mit der 50%-Fibonacci-Preisalternation, die in der Abbildung 10 dargestellt ist, und bildet eine wichtige Indikation für ein potenzielles Tief am 12. März 2003, siehe Abbildung 12. Solche Überlappungen bilden eine signifikante Indikation für Unterstützung beziehungsweise Widerstand auf der Preisseite. Noch signifikanter sind diese Indikationen, wenn durch weitere Preisprojektionsmethoden, wie zum Beispiel Preiskorrekturen und Preisextensionen, das potenzielle Unterstützungs- beziehungsweise Widerstandslevel bestätigt wird. Wenn dann noch Indikationen für die Zeitseite, eine weitere Dimension eines Charts, die Indikation bestätigt, liegen Konstellationen mit einer hohen Erfolgswahrscheinlichkeit bei gleichzeitig relativ geringem Risiko vor, doch dazu demnächst mehr.

Abbildung 12: S&P 500 Index (SPX), Tages-Intervall. 173,2%-Quadratwurzel-3-Preisalternation und 50%-Fibonacci-Preisalternatio überlappen sich und induzieren eine wichtige Unterstützung am 12. März 2003. Von dort aus startete eine große Rallye.

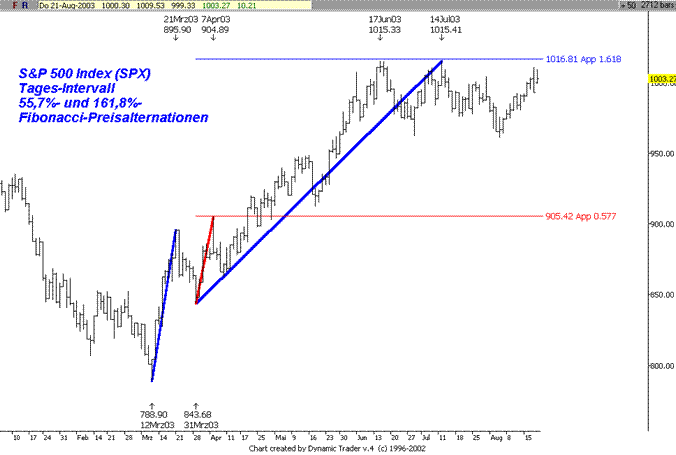

In der Abbildung 13 sehen Sie zwei Preisalternationen im Chart des S&P 500 Index in einem Tages-Intervall innerhalb der März 2003-Rallye. Es handelt sich um eine 55,7%-Quadratwurzel-3- und 161,8%-Fibonacci-Preisalternation. Beide Preisalternations-Projektionen weisen jeweils frühzeitig auf einen potenziellen Widerstand hin.

Abbildung 13: S&P 500 Index (SPX); Tages-Intervall, 55,7%-Quadratwurzel-3- und 161,8%-Fibonacci-Preisalternation. Beide Preisalternations-Projektionen weisen jeweils frühzeitig auf einen potenziellen Widerstand hin.

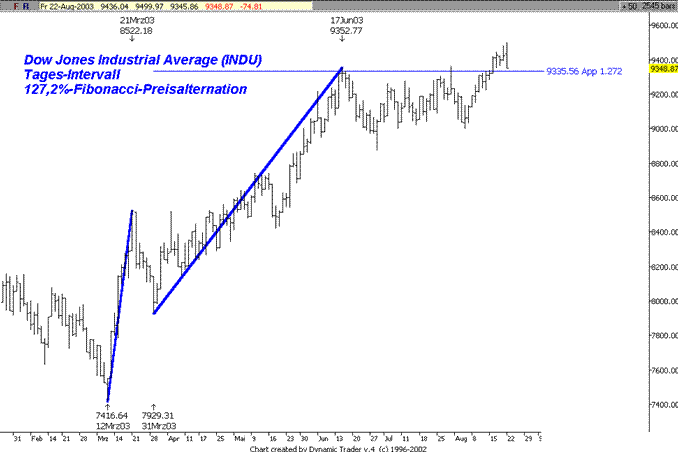

Zeitgleich mit dem S&P 500 Index indiziert eine 127,2%-Fibonacci-Preisalternation einen potenziellen Support im Dow Jones Industrial Average am 17. Juni 2003, siehe Abbildung 14. Schließlich korrigiert der Index an diesem Level. Dow Jones Industrial Average und S&P 500 Index bestätigen sich einander oft. Achten Sie auf diese gegenseitige Bestätigung und verschaffen Sie sich somit einen weiteren Analysevorteil gegenüber anderen!

Abbildung 14: Dow Jones Industrial Average, Tages-Intervall. 127,2%-Fibonacci-Preisalternation indiziert den Beginn einer Korrektur und bestätigt die 161,8%-Fibonacci-Alternation des S&P 500 Index zum gleichen Zeitpunkt.

Die Abbildung 15 zeigt eine 100%-Preisalternation, also eine gleichbemessene Kursbewegung, im Chart des S&P 500 E-Mini Futures im Stunden-Intervall. Diese wichtige Preisalternation indiziert einen potenziellen Widerstand am 2. Dezember 2003, einem signifikanten Zwischenhoch.

Abbildung 15: S&P 500-Futures (Dezember 2003-Kontrakt), Stundenintervall. 100%-Preisalternation indiziert potenziellen Widerstand des Zwischenhochs a, 2. Dezember 2002.

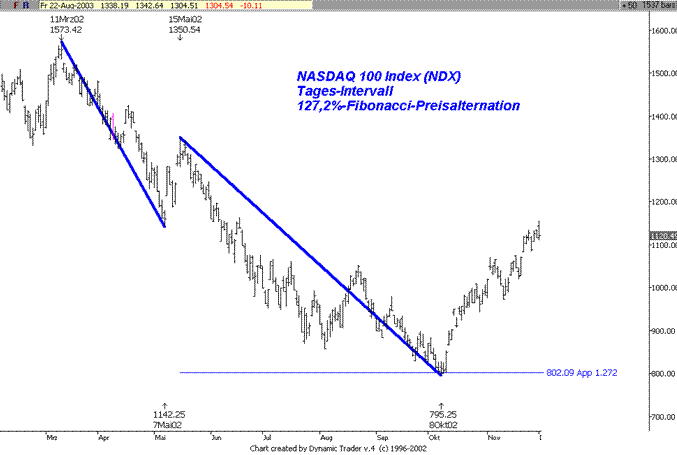

In der Abbildung 16 sehen Sie eine 127,2%-Fibonacci-Preisalternation. 127,2%-Fibonacci-Preisalternationen sind markant. Sie sind nämlich oft anzutreffen. Den Verhältniswert von 1,272 haben nur sehr wenige Anleger auf der Rechnung, sodass Sie davon in besonderem Maße profitieren können. Das Chart zeigt den NASDAQ 100-Index (NDX) in einem Tages-Intervall. Die 127,2%-Fibonacci-Preisalternation des Preisschwunges 11. März 2002 zu 7. Mai 2002 indiziert eine Preisunterstützung am 8. Oktober 2002. An diesem Tag endet eine starke Abwärtsbewegung und eine große Rallye nimmt ihren Anfang.

Abbildung 16: NASDAQ 100-Index (NDX), Tages-Intervall. Die markante 127,2%-Fibonacci-Preisalternation indiziert eine Preisunterstützung am 8. Oktober 2002. Von diesem Datum aus beginnt eine fulminante Rallye.

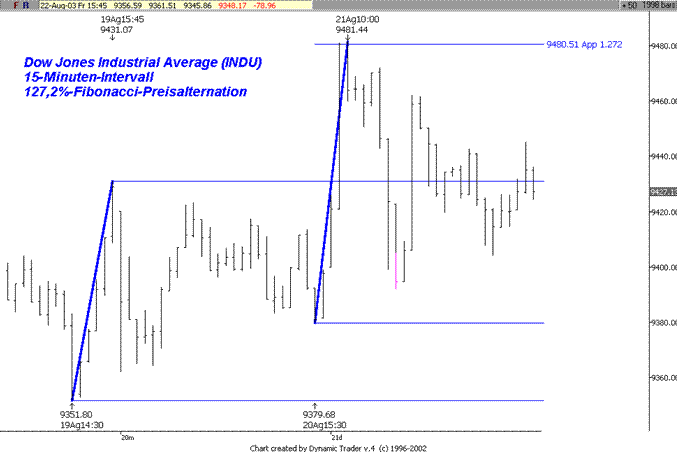

Wie schon zuvor beschrieben, sind Preisalternationen in jedem Intervall vorzufinden. In der Abbildung 17 sehen Sie eine 127,2%-Fibonacci-Preisalternation in einem 15-Minuten-Intervall am Beispiel des Dow Jones Industrial Average.

Abbildung 17 : Dow Jones Industrial Average, 15-Minuten-Intervall. 127,2%-Fibonacci-Preisalternation.

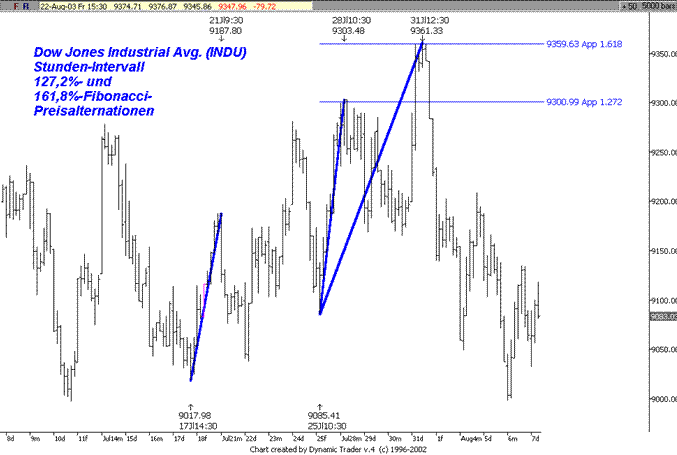

In Abbildung 18 sehen Sie ein Chart des Dow Jones Industrial Average in einem Stunden-Intervall. Sowohl die 127,2%-Fibonacci-Preisalternation als auch die 161,8%-Fibonacci-Preisalternation indiziert ein Preislevel für eine Marktumkehr.

Abbildung 18: Dow Jones Industrial Average (INDU), Stunden-Interval. Sowohl an der 127,2%-Fibonacci-Preisalternation als auch an der 161,8%-Fibonacci-Preisalternation dreht der Preis ab.

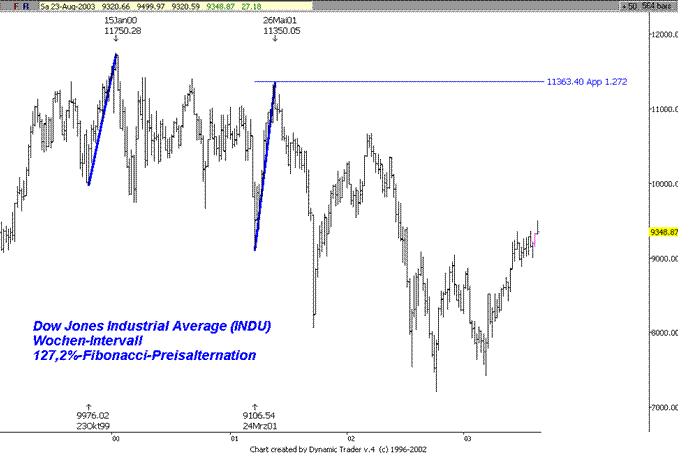

Abbildung 19 hingegen zeigt wieder eine 127,2%-Fibonacci-Preisalternation in einem großen Zeitintervall, nämlich in einem Wochen-Intervall. Im Chart sehen Sie, wie eine 127,2%-Fibonacci-Preisalternation den Widerstand für das signifikante Mai-2001-Hoch im Dow Jones Industrial Average markiert. Von dort aus prallt der Index ab und stürzt gen September 2001-Tief.

Abbildung 19: Dow Jones Industrial Average (INDU), Wochen-Intervall. 127,2%-Fibonacci-Preisalternation indiziert den Widerstand für das signifikante Mai-2001-Hoch.

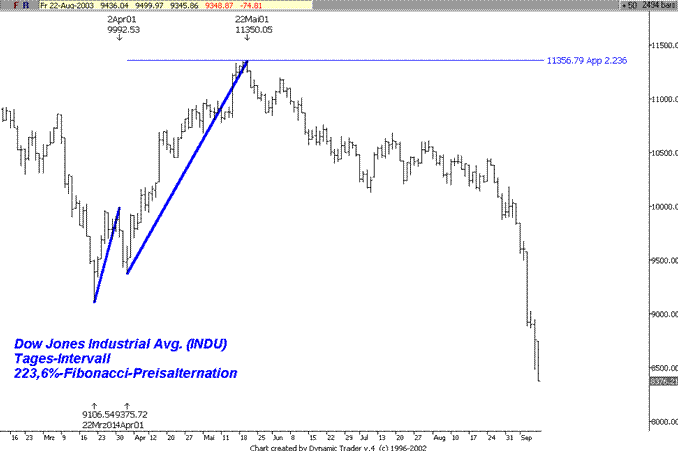

Im Tages-Intervall des Dow Jones Industrial Average bestätigte eine 223,6%-Quadratwurzel-5-Preisalternation des Preisschwunges vom 22. März 2001 zum 2. April 2001 den potenziellen Widerstand am eben beschriebenen 22. Mai 2001, siehe Abbildung 20.

Abbildung 20: Dow Jones Industrial Average, Tages-Intervall. Eine 223,6%-Quadratwurzel-5-Preisalternation des Preisschwunges vom 22. März 2001 zum 2. April 2001 induziert einen Widerstand am 22. Mai 2001.

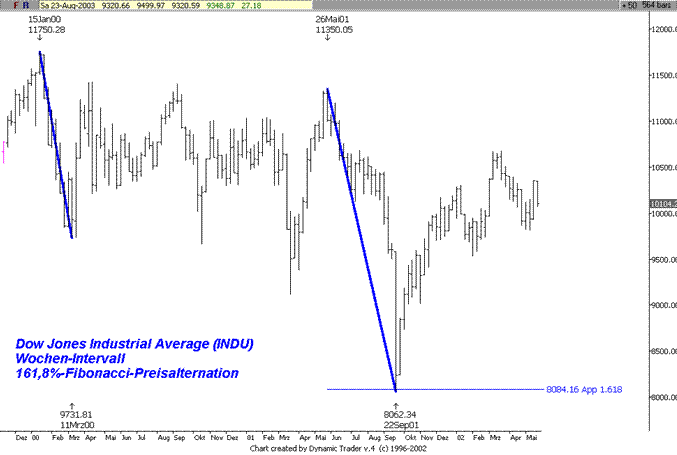

Bleiben wir bei beim Dow Jones Industrial Average im Wochen-Intervall. Abbildung 21 zeigt, dass die 161,8%-Fibonacci-Preisalternation des Preisschwunges vom Allzeithoch 2000 zum März 2000-Tief sehr genau eine wichtige Unterstützung für das September 2001-Tief indiziert. Von diesem Level aus startet die nämlich zweite Bärenmarkt-Rallye seit dem Allzeithoch.

Abbildung 21: Dow Jones Industrial Average (INDU), Wochen-Intervall. Von einer 161,8%-Preisalternation aus startet die zweite Bärenmarkt-Rallye seit dem Allzeithoch.

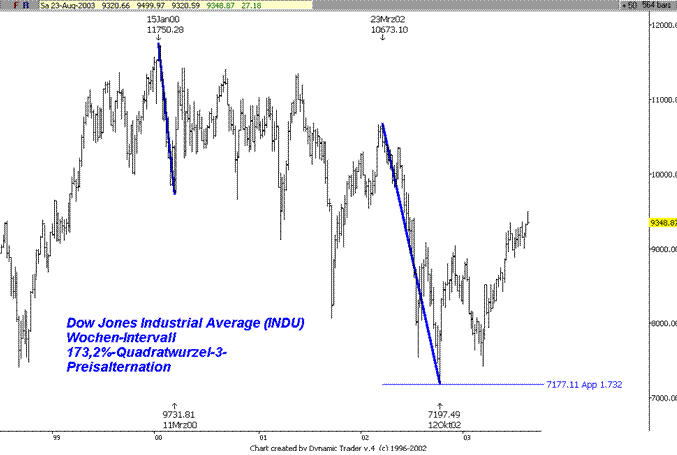

Nach dem September 2001-Tief stellt das Oktober 2002-Tief das nächsten wichtige Tief im Wochen-Intervall des Dow Jones Industrial-Average dar. Die 173,2%-Quadratwurzel-3-Preisalternation des Preisschwunges vom Allzeithoch im Jahre 2000 zum Zwischentief im März 2000 indiziert einen Widerstand im Oktober 2002, von dem aus eine grosse Rallye startet, siehe Abbildung 22. Quadratwurzel-3-Preisalternationen sind oft signifikant.

Abbildung 22: Dow Jones Industrial Average (INDU), Wochen-Intervall. 173,2%-Quadratwurzel-3-Preisalternation indiziert das Oktober 2002-Tief, von dem aus eine Rallye startet.

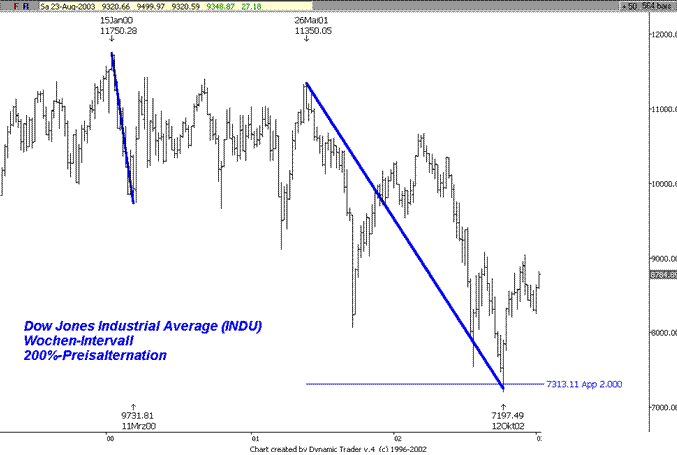

In der Abbildung 23 sehen Sie eine weitere Preisprojektion, die ein potenzielles Unterstützungslevel für den Dow Jones Industrial Average im Oktober 2002 indiziert. Wir bleiben im Wochen-Intervall- Diesmal projizieren wir nicht den Preisschwung vom Allzeithoch im Jahre 2000 zum Tief im März 2000 ab dem März 2002-Hoch, sondern ab dem Mai 2001-Hoch. Die 200%-Preisalternation bestätigt die Indikation für eine wichtige Unterstützung im Oktober 2002.

Abbildung 23: Dow Jones Industrial Average, Wochen-Intervall. 200%-Preisalternation indiziert die Indikation für eine wichtige Unterstützung im Oktober 2002.

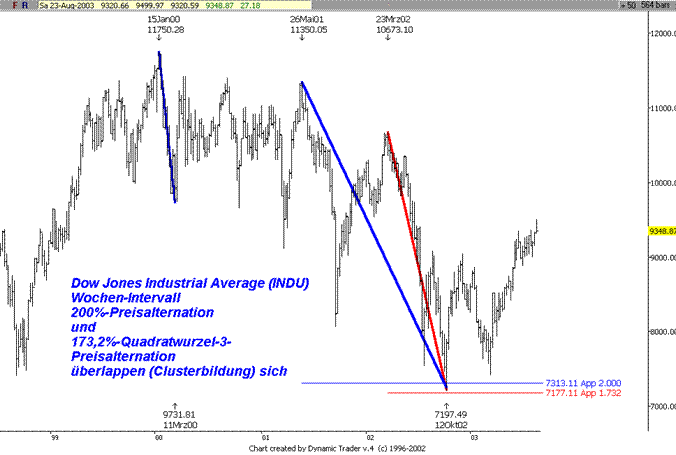

In der folgenden Abbildung 24 sehen Sie das Cluster, das sich aus den in den letzten beiden Abbildungen projizierten Preisalternationen ergibt.

Abbildung 24: Dow Jones Industrial Average, Wochen-Intervall. 161,8%-Fibonacci-Preisalternation und 200%-Preisalternation des Preisschwunges vom Allzeithoch zum März 2000-Tief ergeben – von unterschiedlichen Hochs aus projiziert – ein Cluster und indizieren auf diese Weise eine signifikante Unterstützung.

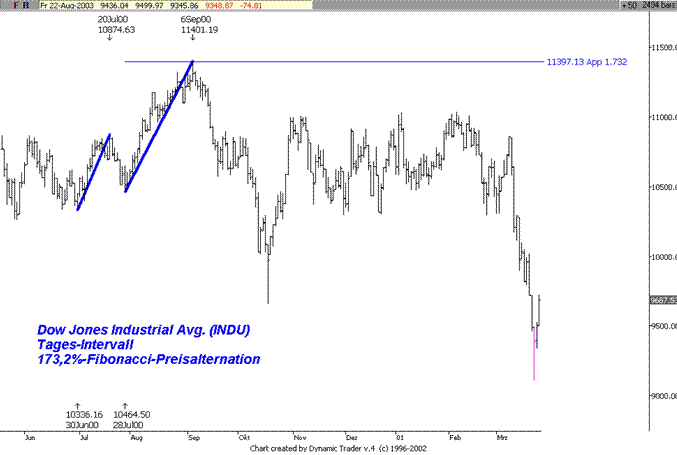

Abbildung 25 zeigt den Dow Jones Industrial Average in einem Tages-Intervall. Die 173,2%-Quadratwurzel-3-Preisalternation des Preisschwunges vom Juni 2000-Tief zum Juli 2000-Hoch weist, projiziert vom Juli 2000-Tief, auf ein signifikantes Hoch im September 2000.

Abbildung 25: Dow Jones Industrial Average, Tages-Intervall. Die 173,2%-Quadratwurzel-3-Preisalternation des Preisschwunges vom Juni 2000-Tief zum Juli 2000-Hoch weist, projiziert vom Juli 2000-Tief, auf ein signifikantes Hoch im September 2000.

Autor: Frank Thönnißen - Co-Investment Advisor bei STRADIVARI (Luxemburg)

http://www.trading-lehrgang.de

Das-sind-meine-Lieblingsbuecher-Charttechnik-und-Trading

🚀 0 € pro Trade – für immer!

Depot in 10 Minuten eröffnen

BaFin-reguliert

direkter Zugang zur Tradegate BSX von 7:30–22 Uhr.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.