Sind Fundamentaldaten inzwischen bedeutungslos?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

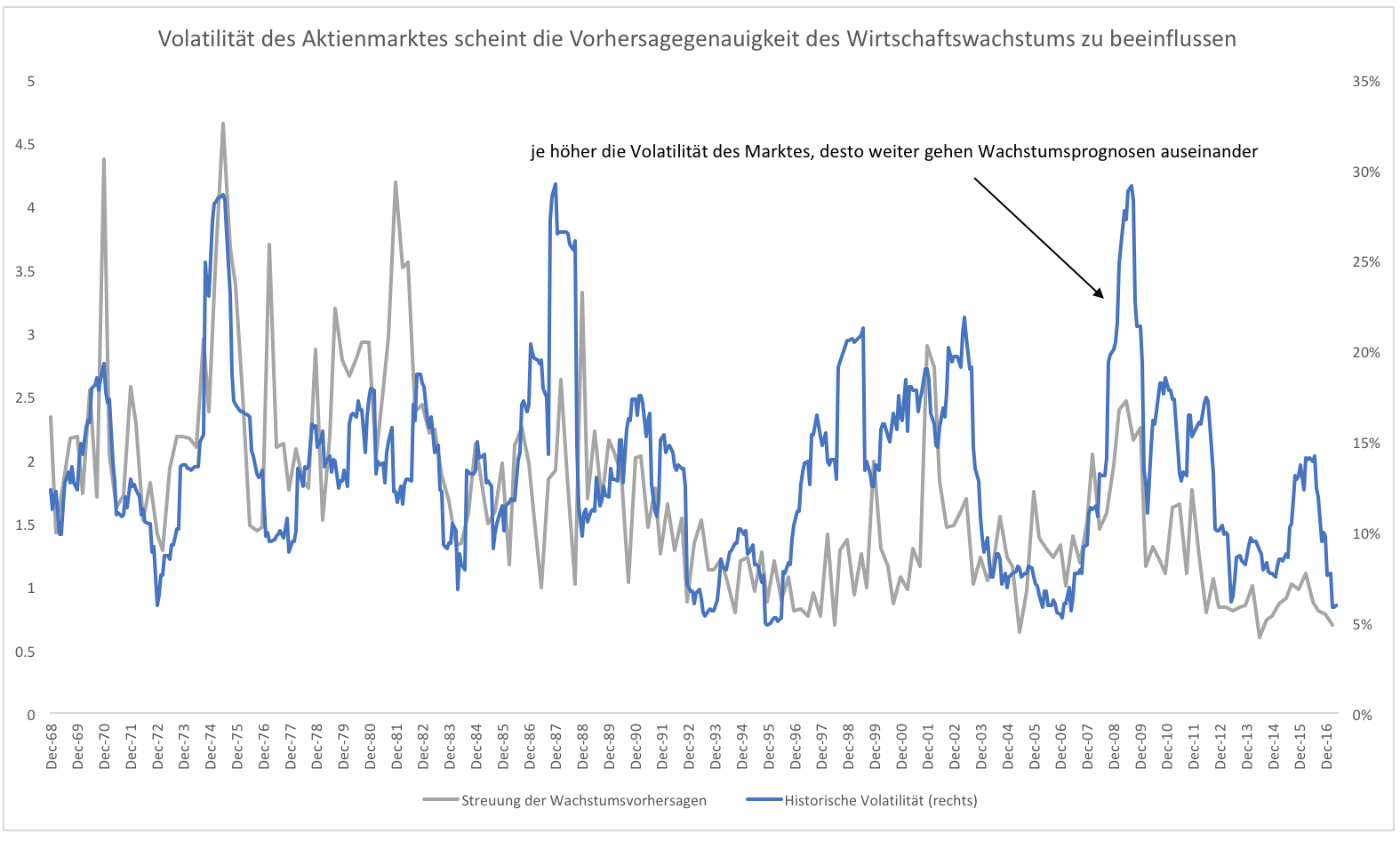

Mir ist kürzlich eine interessante Grafik untergekommen. Dabei wurde die Volatilität des Aktienmarktes den Vorhersagen zum Wirtschaftswachstum gegenübergestellt (siehe Grafik 1). Bei den Vorhersagen geht es nicht um das eigentliche Wachstum, sondern um die Streuung der Vorhersagen.

Sagen alle Analysten, dass das Wachstum im kommenden Quartal bei 1-1,2 % liegen wird, ist die Streuung gering. Wird hingegen eine Bandbreite von 0-3 % vorhergesagt, ist die Streuung sehr groß.

Vergleicht man die Schwankungsbreite des Marktes und die der Prognosen, dann zeigt sich ein ziemlich eindeutiger Zusammenhang. Ist der Markt unruhig, sind es auch die Analysten. Mein erster Gedanke war da gleich: soviel zum Thema Objektivität der Prognosen...

Bei Prognosen stellt sich immer wieder die Frage wie sehr sie von tatsächlichen Daten und wie viel vom aktuellen Sentiment abhängen. Grafik 1 lässt den Schluss zu, dass sich Analysten vom Aktienmarkt treiben lassen, obwohl sie das nicht unbedingt tun lassen sollten. Im Idealfall blicken sie nüchtern auf die Daten und ziehen ihre Schlussfolgerung, ganz unabhängig davon, ob der S&P 500 nun ein paar Tage lang gefallen oder gestiegen ist. Danach sieht es nicht aus – auf den ersten Blick.

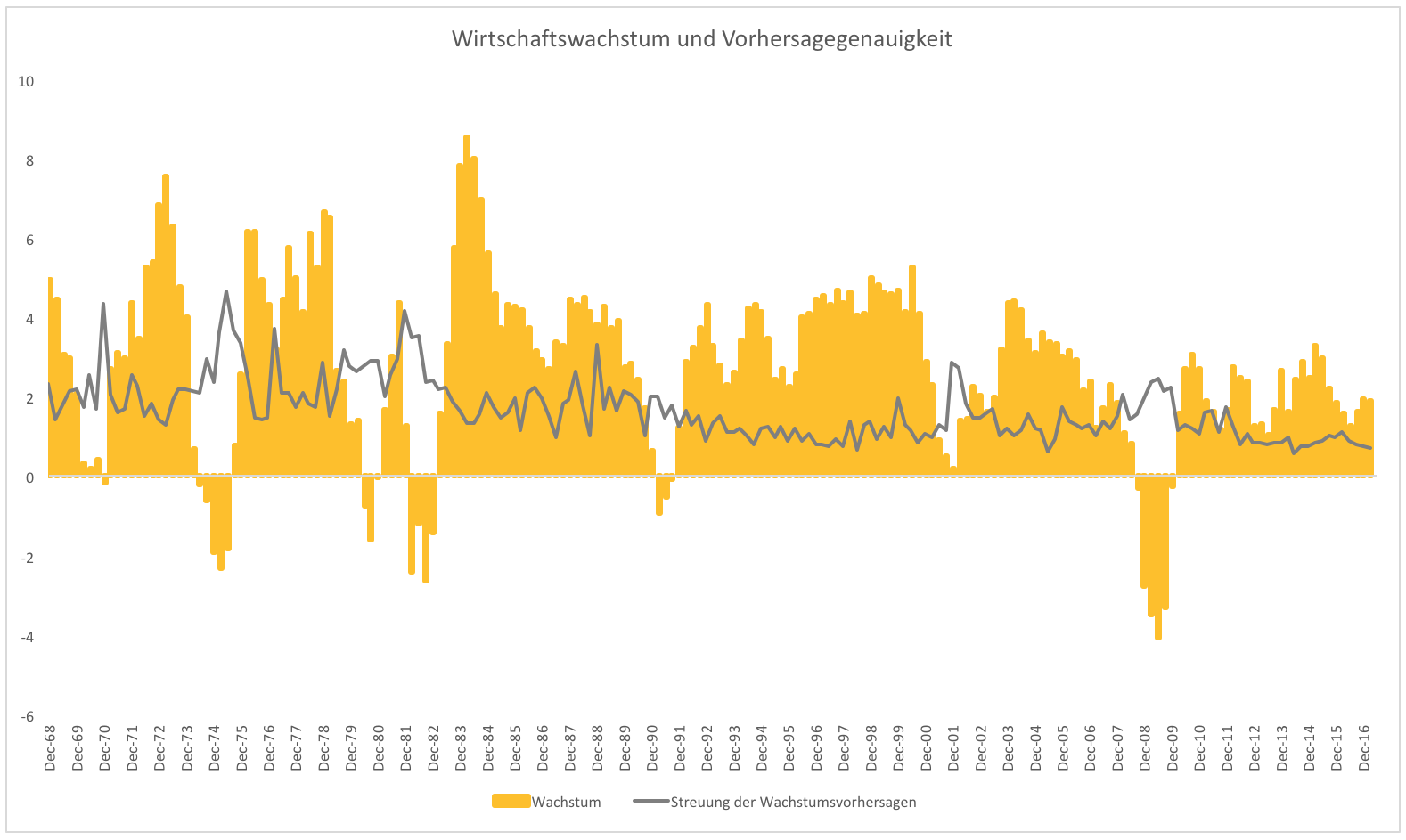

Auf den zweiten Blick hat die Sache Hand und Fuß. Grafik 2 stellt das tatsächliche Wachstum der Vorhersagegenauigkeit (der Bandbreite) gegenüber. Tatsächliches Wachstum und Bandbreite laufen bis auf wenige Ausnahmen konträr zueinander. Das macht durchaus Sinn. Schwenkt die Wirtschaft von Expansion auf Kontraktion um ist auch die tatsächliche Schwankungsbreite des Wachstums hoch.

Das ist äquivalent zur Volatilität des Aktienmarktes. Steigen die Kurse kontinuierlich oder bewegen sich nicht vom Fleck, dann ist die Schwankungsbreite gering. Volatilitätsindizes haben niedrige Werte. Fangen die Kurse an zu fallen, dann steigen sie. Genauso verhält es sich auch mit den Wachstumsprognosen.

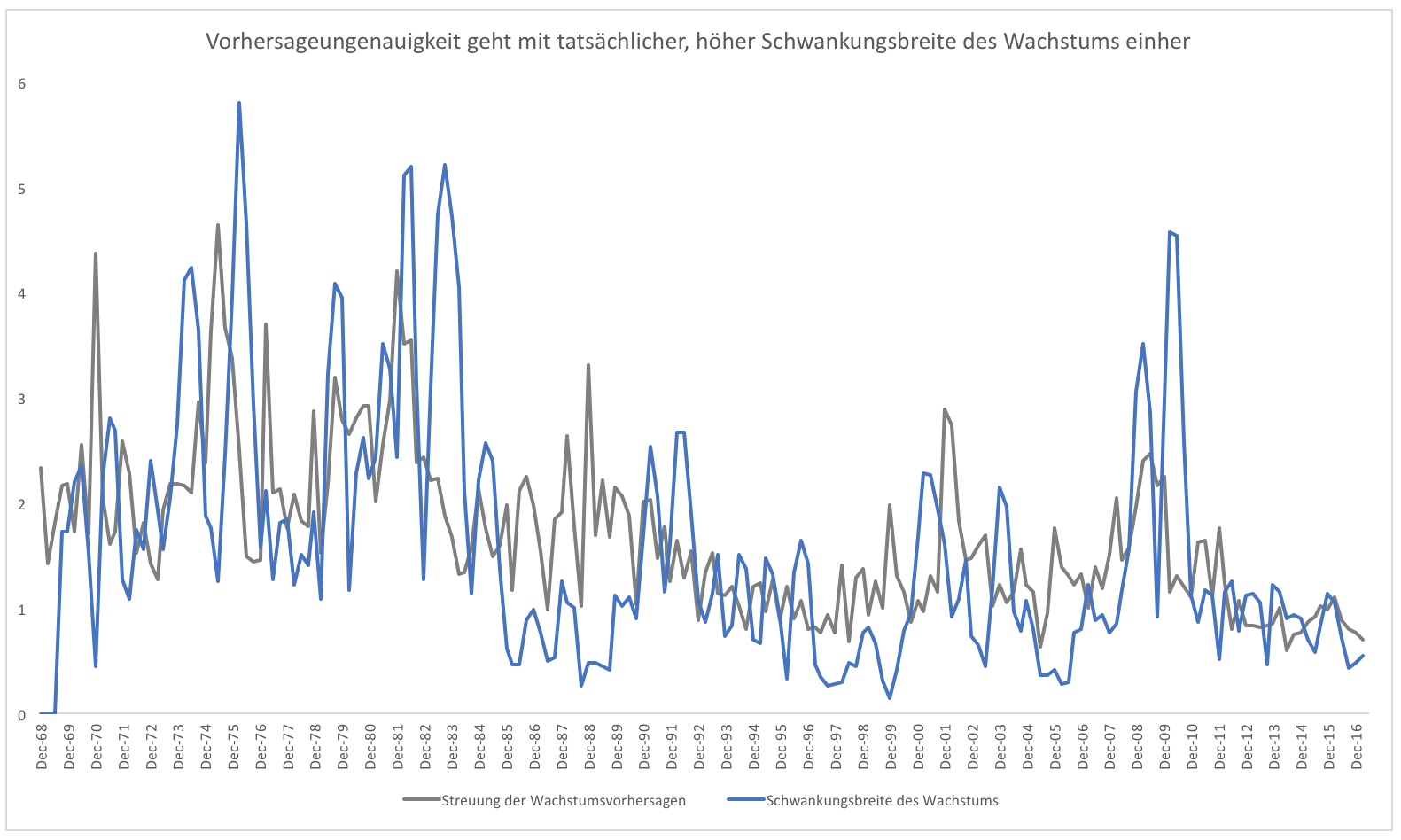

Grafik 3 stellt die Streuung der Vorhersagen und die Volatilität des tatsächlichen Wachstums dar. Die Korrelation ist ziemlich hoch. Mit anderen Worten: steigt die Schwankungsbreite in den Vorhersagen an, ist auch in der Realwirtschaft mit hoher Wahrscheinlichkeit von Turbulenzen auszugehen.

Letztlich sagt das Folgendes aus: Anleger reagieren auf mögliche, wirtschaftliche Unsicherheit, indem sie Aktien verkaufen. Die Volatilität steigt an. Das sehen auch die Analysten und passen ihre Wachstumsprognosen an. Die Streuung wird größer. Oftmals zeigt sich in der Realität dann tatsächlich eine Abkühlung.

Oder noch einmal anders formuliert: Anleger und Analysten betrachten am Ende die gleichen Daten und reagieren in gleicher Weise auf sie. Der Aktienmarkt ist halt nur etwas schneller. Dort sieht man von einem Tag auf den anderen, ob die Volatilität ansteigt oder nicht. Die sehr hohe Korrelation zu den Wachstumsprognosen und wiederum deren hohe negative Korrelation zum tatsächlichen Wachstum zeigt, dass der Markt von Fundamentaldaten getrieben ist. Das gilt vielleicht nicht jeden Tag, aber mittel- bis langfristig.

Derzeit ist die Volatilität niedrig (abgesehen vom letzten sehr kurzweiligen Anstieg). Auch die Wachstumsprognosen sind stabil. Stabilität und Vorhersehbarkeit sind das, was Anleger mögen. Kurzfristig droht kein großes Ungemach, weder für die Wirtschaft, noch für den Aktienmarkt.

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

- 75 Euro Startguthaben bei justTRADE

- ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

- 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen & dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Nicht die Stimmung macht die Kurse, die Kurse machen die Stimmung. Der Mensch denkt von Natur aus linear nur die Welt ist es nicht. Immer wieder danke für die vielen Artikel