Sind Aktien wirklich extrem teuer?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

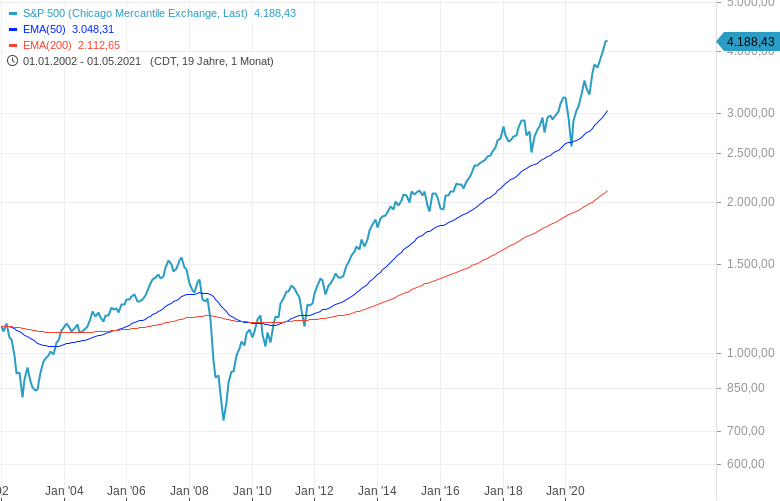

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 4.188,43 Pkt (CME)

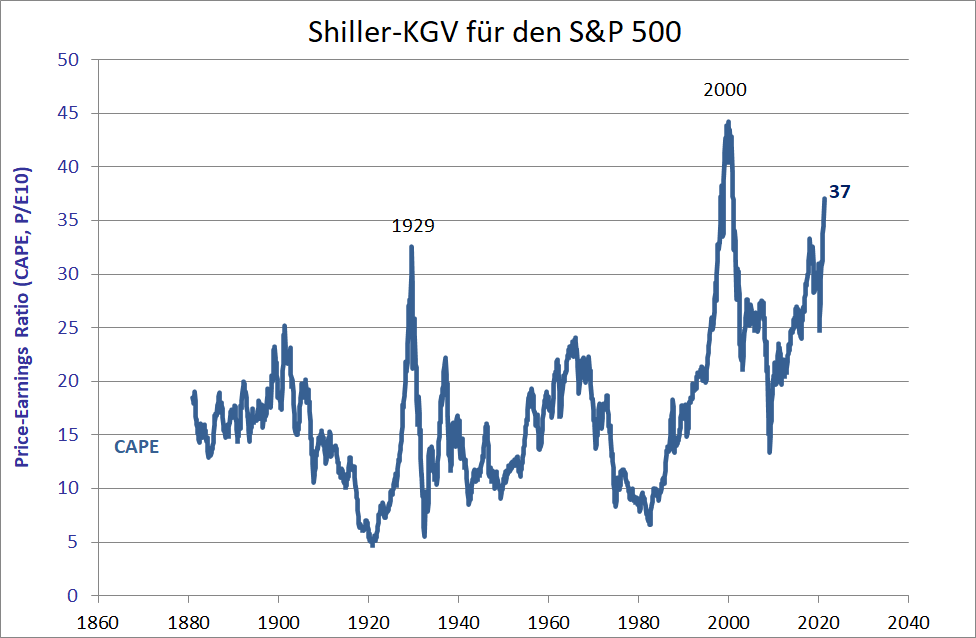

Ein sinnvoller Maßstab, um zu entscheiden, ob die Aktienmärkte fundamental wirklich "teuer" oder "billig" sind, ist das von Yale-Professor und Nobelpreisträger Robert Shiller entwickelte "Shiller-KGV" (das im Englischen als "Cyclically Adjusted Price-to-Earnings Ratio" bzw. CAPE ratio bezeichnet wird). Wie das normale Kurs-Gewinn-Verhältnis (KGV) setzt das Shiller-KGV den Kurs von Aktien in Beziehung zu den je Aktie erzielten Unternehmensgewinnen, im Fall des Shiller-KGVs allerdings nicht für Einzelaktien, sondern für den S&P 500, der die 500 wichtigsten börsennotierten US-Unternehmen enthält.

Ein hohes KGV kann eine Überbewertung, ein niedriges KGV eine Unterbewertung andeuten. Im Gegensatz zum gewöhnlichen KGV wird beim Shiller-KGV allerdings der Kurs nicht durch die aktuellen Unternehmensgewinne, sondern durch den 10-Jahres-Durchschnitt geteilt. Die Gewinne werden außerdem inflationsbereinigt. Der Vorteil des Shiller-KGVs: Konjunkturelle Gewinnschwankungen werden größtenteils ausgeglichen, weil nicht die aktuelle Höhe der Unternehmensgewinne, sondern längerfristige Durchschnittswerte betrahtet werden.

Das Shiller-KGV eignet sich zwar nicht als kurzfristiges Timing-Instrument, weil Überbewertungen eine lange Zeit bestehen bleiben können. Allerdings ist das Shiller-KGV ein guter Indikator für die langfristig zu erwartende Entwicklung: Ein hohes Shiller-KGV korreliert auf Sicht der anschließenden 10 Jahre mit einer schwachen und ein niedriges Shiller-KGV mit einer guten Entwicklung des Aktienmarktes.

Aktuell scheint der Befund mit Blick auf das Shiller-KGV eindeutig zu sein: Mit einem Wert von rund 37 ist das Shiller-KGV derzeit so hoch wie nur ein einziges Mal in der Geschichte zuvor, nämlich während der Internetblase von 2000. Der Aktienmarkt befindet sich nach diesem Kriterium also auf dem Höhepunkt einer Spekulationsblase und eine Korrektur scheint überfällig.

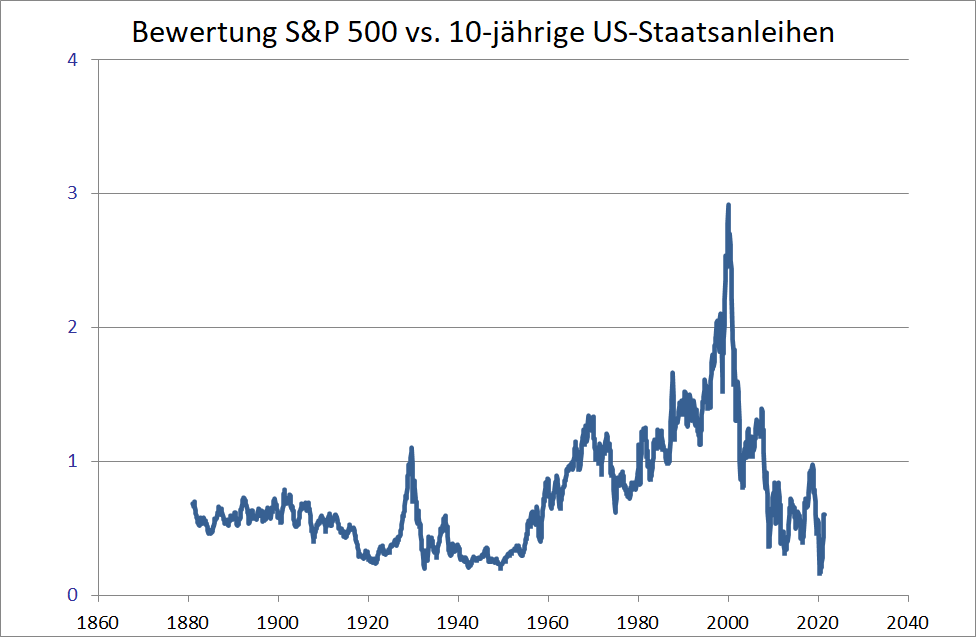

Allerdings berücksichtigt das Shiller-KGV nicht das Zinsniveau. Bei niedrigen Zinsen sind höhere Bewertungen am Aktienmarkt gerechtfertigt, weil künftige Unternehmensgewinne weniger stark abgezinst werden müssen und weil Aktien dann im Verhältnis zu festverzinslichen Anlagen attraktiver sind.

Das längerfristige Zinsniveau kann man anhand der Rendite der zehnjährigen US-Staatsanleihen messen. Der Kehrwert der Anleihenrendite (bzw. 100 geteilt durch die Anleihenrendite in Prozent) entspricht dabei einer Art "Anleihe-KGV", das man mit dem Shiller-KGV vergleichen kann.

Die folgende Grafik zeigt die Bewertung des S&P 500 im Verhältnis zum Anleihenmarkt, also das Verhältnis aus Shiller-KGV und "Anleihe-KGV". Es zeigt sich, dass Aktien ganz anders als auf dem Höhepunkt der Internetblase im Verhältnis zu Anleihen immer noch unterbewertet sind.

Aktuell beträgt das Verhältnis aus Shiller-KGV und Anleihe-KGV nur 0,60, während es im Höhepunkt vor dem Platzen der Internetblase beinahe einen Wert von 3 erreichte. Mit einem Wert von derzeit 0,60 liegt das Verhältnis sogar unter dem langfristigen Mittelwert von 0,74. Das bedeutet: Unter Berücksichtigung der immer noch sehr niedrigen Zinsen sind Aktien derzeit sogar eher "günstig" als "teuer". Von einer Überbewertung des Aktienmarktes kann auf dieser Basis keine Rede sein. Allerdings würde sich die Situation bei einem weiteren deutlichen Anstieg der Zinsen natürlich eintrüben, in dem Sinne, dass Aktien dann im Verhältnis zu Anleihen an Attraktivität einbüßen würden.

Fazit: Betrachtet man allein das Shiller-KGV, dann ist der Aktienmarkt derzeit so teuer bewertet wie zuvor nur im Zusammenhang mit der Internetblase von 2000. Der Aktienmarkt würde sich demnach auf dem Höhepunkt einer Spekulationsblase befinden und sinkende oder zumindest stagnierende Notierungen wären perspektivisch sehr wahrscheinlich. Mit Blick auf das insgesamt weiter niedrige Zinsniveau relativiert sich diese Einschätzung aber. Im Vergleich zu festverzinslichen Alternativen sind Aktien weiterhin eher günstig als teuer bewertet. Solange die Zinsen nicht weiter deutlich steigen, bleibt der Aktienmarkt vorerst wohl alternativlos.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt PROmax 14 Tage kostenlos testen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.