Signalisiert der Anleihenmarkt eine große Katastrophe?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- US 10Y Bond YieldKursstand: 1,277 % (Bonds) - Zum Zeitpunkt der Veröffentlichung

- US 10Y Bond Yield - Kurs: 1,277 % (Bonds)

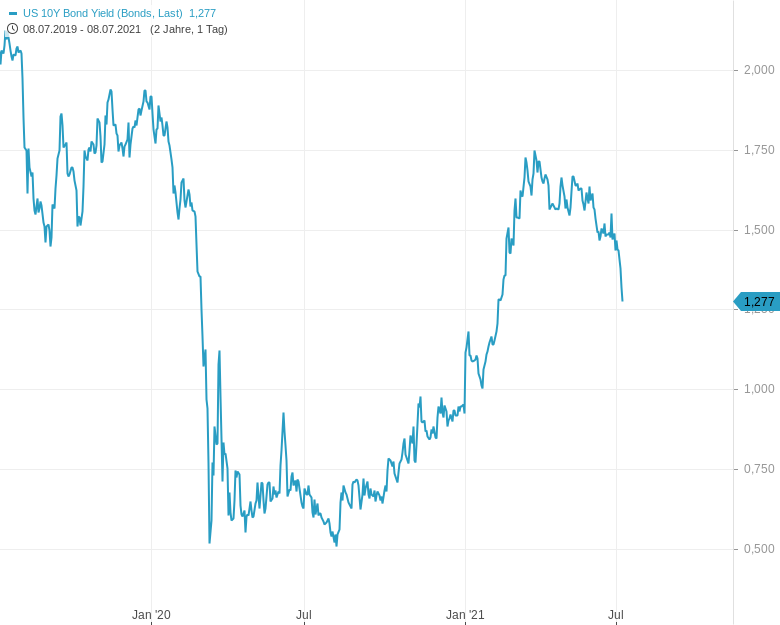

Ein unerwarteter und starker Rückgang bei den Anleiherenditen insbesondere in den USA sorgt aktuell für Sorgenfalten bei vielen Börsianern. Nachdem die Rendite der zehnjährigen US-Staatsanleihen im März zeitweise auf über 1,7 Prozent gestiegen war, fiel sie zuletzt deutlich zurück und rutschte gestern sogar erstmals seit mehreren Monaten wieder unter 1,3 Prozent.

Viele Beobachter hatten für die Zeit nach der Corona-Pandemie ein relativ starkes Wachstum und eine höhere Inflation erwartet, was normalerweise auch zu steigenden Anleiherenditen führt. Doch der deutliche Rückfall bei den Anleiherenditen könnte nun signalisieren, dass sich die Wirtschaft anders als erwartet entwickeln wird.

- ()-

Langfristig betrachtet entspricht die Rendite der zehnjährigen Staatsanleihen ungefähr dem nominalen Wirtschaftswachstum einer Volkswirtschaft. Die nominale Wachstumsrate entspricht dabei der Summe aus dem realen (inflationsbereinigten) Wirtschaftswachstum und der Inflation.

Der plötzliche Rückfall der Anleiherenditen könnte also signalisieren, dass das Szenario eines höheren Wachstums und einer höheren Inflation inzwischen als weniger wahrscheinlich angesehen wird. Erstaunlich ist dabei auch, dass die 10-Jahres-Rendite inzwischen die Tiefs aus den Jahren 2012 und 2016 wieder unterschritten hat. Das ist einerseits aus technischer Sicht interessant, weil hier eine wichtige Unterstützungszone wieder unterschritten wurde. Andererseits ist es aber auch aus fundamentaler Sicht interessant, weil es signalisieren könnte, dass sich das wirtschaftliche Regime nach Corona nicht wesentlich vom wirtschaftlichen Regime nach der Finanzkrise unterscheiden wird: Es gäbe demnach keine Rückkehr zu höherem Wachstum und höherer Inflation.

Die jüngste starke Bewegung der Anleiherenditen scheint auch damit zusammenzuhängen, dass mehrere Hedgefonds, die gehebelt auf einen weiteren Anstieg der Anleiherenditen spekuliert hatten, ihre Positionen aufgelöst haben. Die Hedgefonds hatten auf fallende Kurse bzw. steigende Renditen bei US-Staatsanleihen gewettet und haben nun offenbar ziemlich panisch ihre Positionen glatt gestellt. Wie die Nachrichtenagentur Reuters unter Berufung auf einen Händler einer europäischen Bank berichtete, hatten wohl viele Hedgefonds einen Stop Loss bei 1,40 Prozent platziert. Als die Rendite unter diese Marke fiel, lösten viele Fonds ihre Positionen, mit denen sie auf weiter steigende Renditen spekuliert hatten, auf.

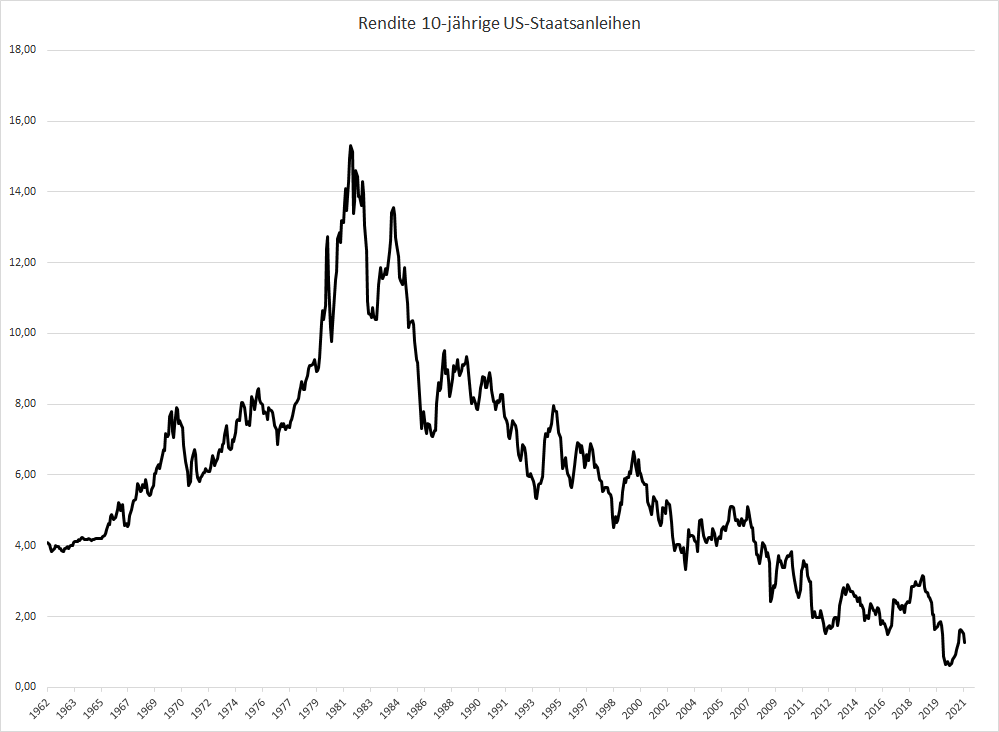

Ein Blick auf die sehr langfristige Entwicklung der Rendite der zehnjährigen US-Staatsanleihen zeigt, dass der Abwärtstrend bei den Renditen bisher alles andere als überwunden ist. Ganz im Gegenteil: Aus rein technischer Perspektive muss man konstatieren, dass der Abwärtstrend, definiert als Abfolge tieferer Tiefs und tieferer Hochs intakt ist (jedenfalls wenn man von dem höheren Hoch aus dem Jahr 2018, bei über drei Prozent, einmal absieht).

Bleibt die Frage, was die sinkenden Anleiherenditen für die Aktienmärkte bedeuten. Grundsätzlich sind niedrige Zinsen positiv, weil sie einerseits die Finanzierungsbedingungen der Unternehmen verbessern und andererseits auch dazu führen, dass für die Zukunft erwartete Gewinne weniger stark abgezinst werden müssen und ihr Gegenwartswert dadurch steigt. Dies bedeutet auch einen höheren fairen Wert von Aktien, was sich besonders bei Aktien von Wachstumsunternehmen, bei denen ein Großteil der erwarteten Gewinne in der ferneren Zukunft auftritt, positiv bemerkbar macht. Entsprechend führte auch der langfristige und deutliche Rückgang der Renditen seit den 80er-Jahren zum wohl größten Bullenmarkt an den Aktienmärkten aller Zeiten.

Sollten die sinkenden Renditen allerdings bedeuten, dass auch ein deutlich geringeres Wachstum erwartet wird als bisher, könnte dies aber natürlich auch negativ für den Aktienmarkt sein, insbesondere kurz- bis mittelfristig. Das gilt ganz besonders dann, falls der plötzliche Rückfall der Renditen auf eine erneute krisenhafte Zuspitzung hindeuten sollte. Der US-Aktienmarkt jedenfalls scheint hin- und hergerissen zu sein zwischen den beiden möglichen Interpretationen. Der S&P 500 etwa hatte am Mittwoch noch ein neues Allzeithoch erreicht, inzwischen fallen die Futures auf den Index allerdings deutlich, zusammen mit den anderen Indizes.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt das neue PROmax 14 Tage kostenlos testen!

Möchte mal zu dem Thema ein paar Expertenmeinungen wiedergeben, die ich sehr schätze und weit weg sind , von den blühenden Landschaften oder dem Weltuntergang sind, und daraus mein wirtschaftliches Weltbild ableiten. Robert Rethfeld warf mal die Frage vor ein paar Jahren in seiner Wochenendkolumne auf: Was kann die Inflationsrate, welche seit den 80 ziger von 14% auf 1% sinkt, aufbrechen. Seiner Meinung nach gab es zwei Dinge, ein signifikanter Vertrauensverlust in die Währungen oder ein Deglobalisierungsschock. Das Letztere ist durch die Unterbrechung der Lieferketten eingetreten. Herr Gebert meinte zum Goldpreis, jedes mal, wenn der ISM vom verarbeitendem Gewerbe, zum erstemal über sechzig stieg, (im Januar gabs ein 34 Jahreshoch und Gold stand bei 1900, macht der Goldpreis die nächsten sechs Monate nichts,( als bis zum 1.7.)

und von da aus 12 Monate im Schnitt 30% plus. Also 1900 Dollar plus 30% bis 30.6. 22. und die Zinsen sollten in den nächsten Jahren auf null sinken. Heute veröffentlichten die Chefs von KIK und ROSSMANN ein Statement über die derzeitige und zukünftige Geschäftsentwicklung. Sie bezeichneten die momentane Lage der Lieferketten als einen Anschlag auf ihr Geschäftsmodell und halbleere Regale haben Zukunft. Heute Nacht ist in Dubai im Hafen, welcher der größte in Bezug auf die Lieferketten Asien- Europa ist, ein Öltanker explodiert mit verheerenden Ausmaßen. Also Rückgang der wirtschaftlichen Aktivitäten und erheblich steigenden Preisen.

So gern ich die Berichte hier lese, über Artikel wie diese reibe ich mir die Augen. Als im März die Anleiherendite auf 1,6% und mehr stiegen, hattet die GT-Analysten das Ende des Tech-Booms geschrieben und die FED, die nicht eingriff, als „nicht nachvollziehbar“ eingeordnet.

Und jetzt passiert, was damals die FED sagte: Die Spikes in den Anleiherenditen waren zeitweise. Und gleich ist es wieder das Ende des Wirtschaftswachstums…