"Shiller-KGV": Würde Robert Shiller jetzt Aktien kaufen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 3.936,69 Pkt (S&P)

Was Robert Shiller selbst tun würde, wissen wir natürlich nicht. Wir kennen aber den von ihm entwickelten Indikator, der einfach wie bestechend ist. Im Prinzip ist es das Kurs-Gewinn-Verhältnis. Anstatt jedoch nur ein Jahr zu betrachten, werden die realen Unternehmensgewinne der letzten 10 Jahre zur Berechnung herangezogen.

Für kurzfristig orientierte Anleger ist dieses Langfrist-KGV von wenig Nutzen. Es ist kein Timing-Instrument. Es zeigt an, ob der Markt attraktiv oder zu hoch bewertet ist. Die Folgen einer zu hohen oder niedrigen Bewertung zeigen sich erst in den zukünftigen Jahren. Das Shiller-KGV sagt etwas über die zu erwartende Rendite der nächsten 10 Jahre aus.

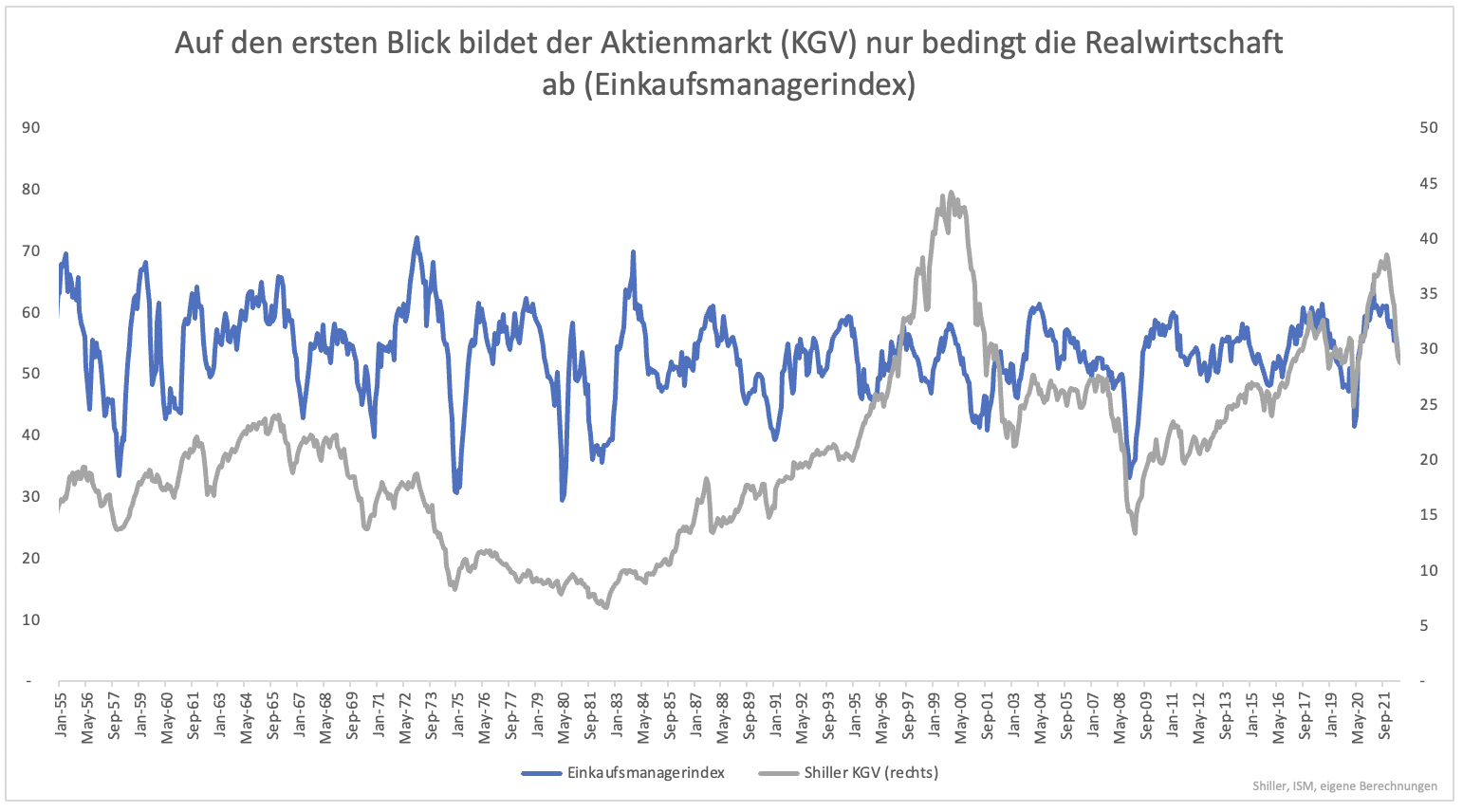

Mit einem aktuellen Wert von 29 ist das KGV immer noch hoch. Ob man den Wert mit den letzten 10 oder 70 Jahren vergleicht, ist unerheblich. In beiden Fällen ist ein Wert von 29 kein Schnäppchen. Grafik 1 zeigt dazu das KGV und einen zweiten Indikator, den Einkaufsmanagerindex.

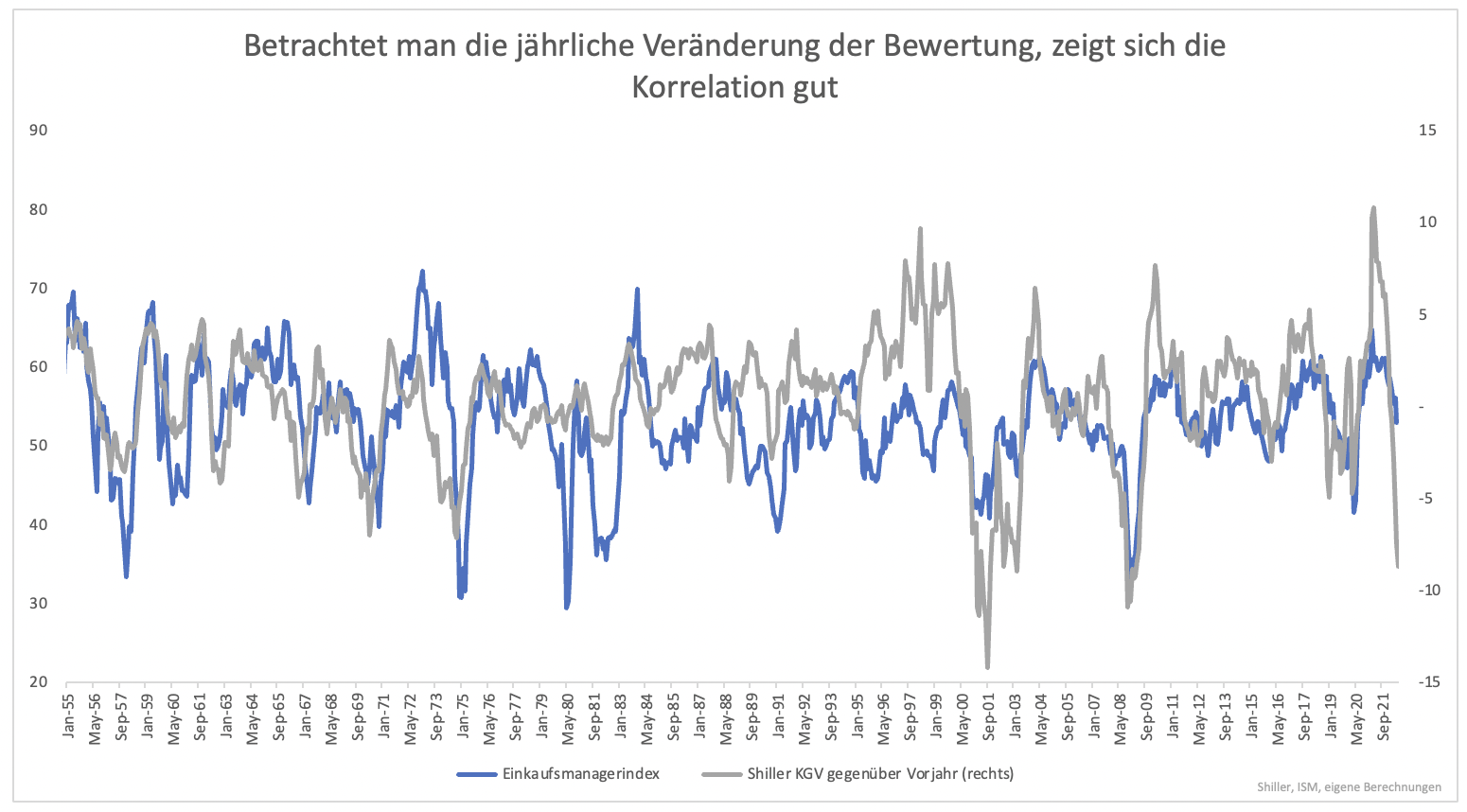

Auf den ersten Blick haben beide kaum Gemeinsamkeiten. Das KGV kann steigen, wenn der Einkaufsmanagerindex fällt und umgekehrt. Der Eindruck täuscht jedoch. Es ist alles nur eine Frage der Darstellung. Vergleicht man den Einkaufsmanagerindex mit der Veränderung des KGV, ist die Korrelation hoch (Grafik 2).

Zeitweise sind beide Zeitreihen deckungsgleich. Konträre Bewegungen gibt es nur in Ausnahmefällen. Der Crash von 1987 führte etwa dazu, dass das KGV deutlich fiel. Der Wirtschaft ging es allerdings nach wie vor gut. Der Einkaufsmanagerindex stieg weiter.

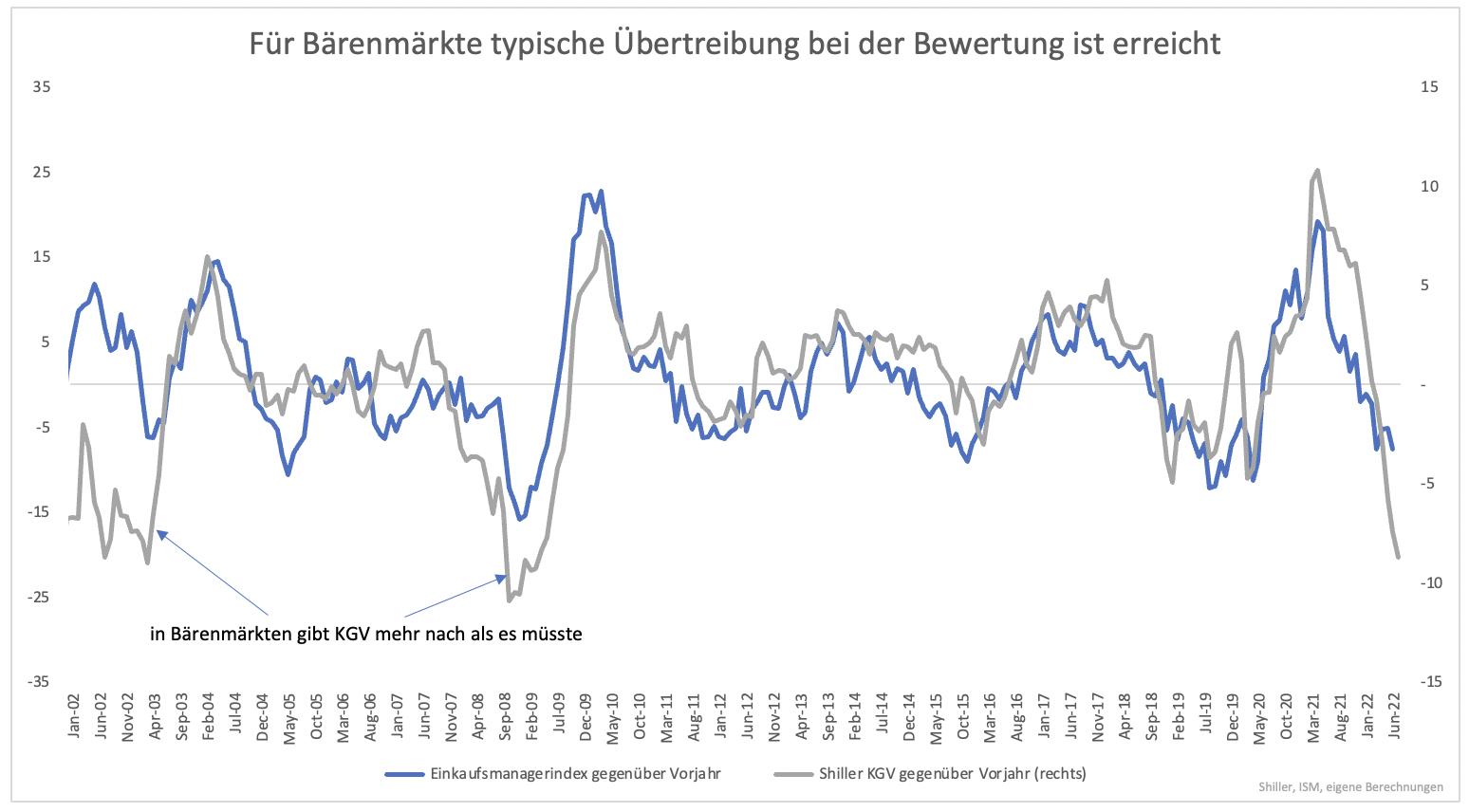

In einem kürzeren Zeitfenster zeigt sich besonders deutlich, wie gut beide Indikatoren zusammenpassen (Grafik 3). Dabei lässt sich bei den vergangenen zwei Bärenmärkten eine Übertreibung der Bewertung nach unten erkennen. Das KGV fiel mehr, als es aufgrund der wirtschaftlichen Entwicklung hätte fallen müssen.

Auch jetzt ist das KGV der Wirtschaft vorausgeeilt. Eine Übertreibung nach unten besteht bereits, wenn sich die Lage nicht weiter eintrübt. Leider wissen wir nicht mit Sicherheit, ob sich die Lage weiter eintrübt oder nicht. Nun stellt sich noch die Frage, weshalb die Korrelation von Einkaufsmanagerindex und KGV überhaupt von Interesse ist.

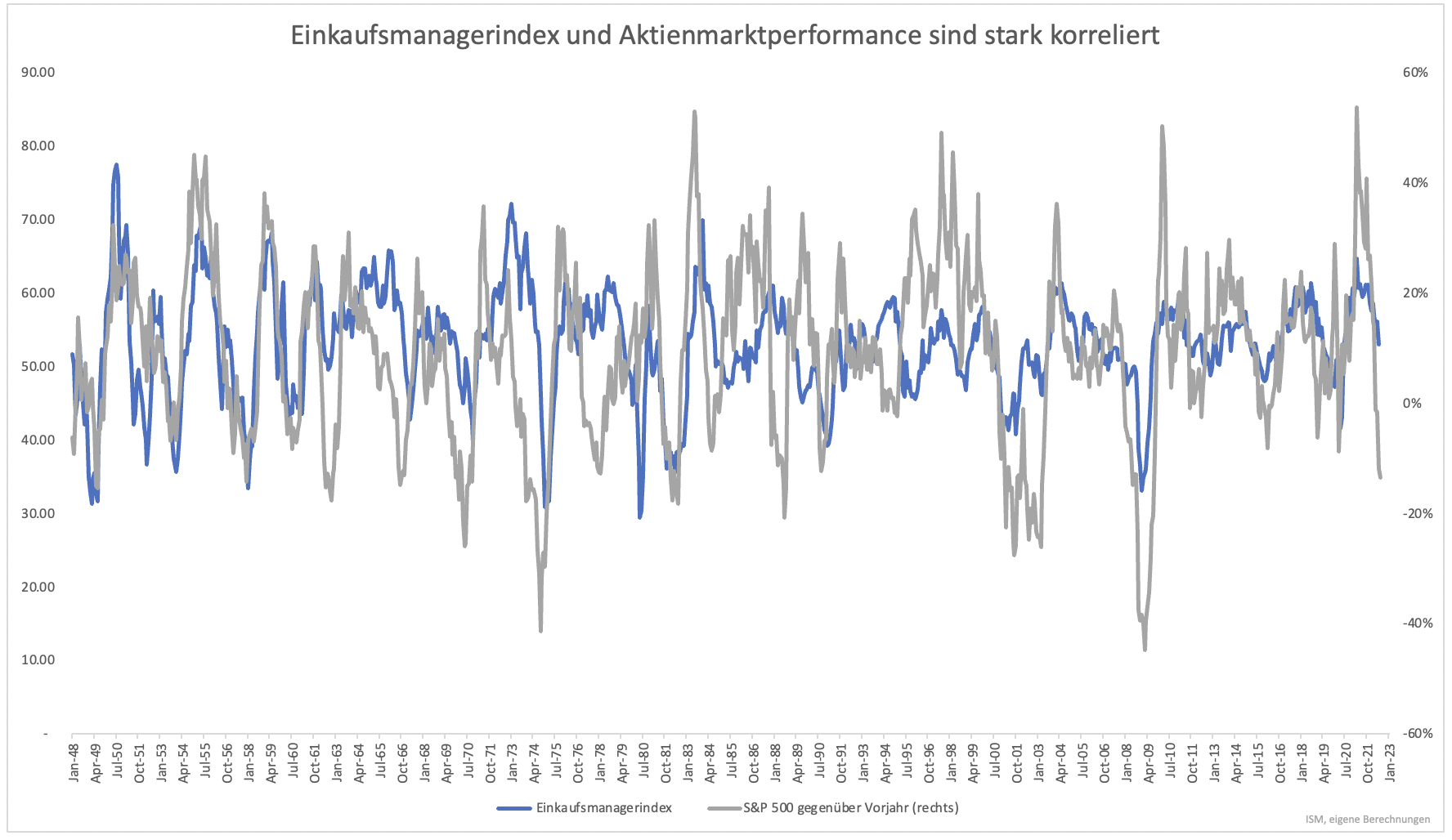

Es ermöglicht das, was das KGV alleine nicht kann: Timing. Der Aktienmarkt ist zudem sehr stark zum Einkaufsmanagerindex korreliert. Die Performance des S&P 500 auf Jahressicht entwickelt sich entlang des Einkaufsmanagerindex (Grafik 4). Auch hier zeigt sich eine Übertreibung gegenüber der wirtschaftlichen Entwicklung.

Am Ende hängt alles davon ab, wie schlimm der wirtschaftliche Abschwung noch wird. Stabilisiert sich die Lage auf aktuellem Niveau, ist der Markt trotz eines hohen KGVs überraschenderweise ein Kauf. Die Bewertung ist attraktiver, als sie auf den ersten Blick erscheint.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.