"Selten günstige Einstiegschance"?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- BIT Global Technology Leaders R - IKursstand: 381,80 € (L&S) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- Peloton Interactive Inc.Kursstand: 32,150 $ (Nasdaq) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- BIT Global Technology Leaders R - I - WKN: A2N812 - ISIN: DE000A2N8127 - Kurs: 381,80 € (L&S)

- Peloton Interactive Inc. - WKN: A2PR0M - ISIN: US70614W1009 - Kurs: 32,150 $ (Nasdaq)

- Nasdaq-100 - WKN: A0AE1X - ISIN: US6311011026 - Kurs: 15.495,62 Pkt (Nasdaq)

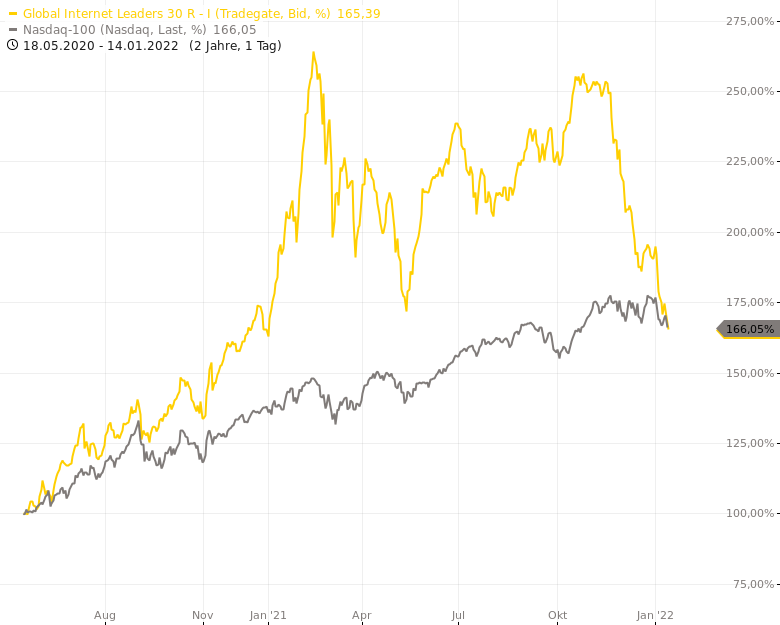

Der Serien-Internetunternehmer und Investor Jan Beckers hat in den vergangenen Jahren die etwas verstaubte Fondsmanager-Szene in Deutschland aufgemischt. Sein Fonds BIT Global Internet Leaders 30 UCITS (ISIN: DE000A2N8127) gehörte in mehreren Jahren zu den besten europäischen Aktienfonds überhaupt. Doch mit seinem Fokus auf schnell wachsende Internet- und Technologieunternehmen hatte auch Beckers in den vergangenen Monaten wenig zu lachen. Seit Mitte November ist sein Flagschiff-Fonds um rund 35 Prozent abgestürzt. Gegenüber einem im Februar erreichten Hoch hat der Fonds noch mehr eingebüßt.

Ähnlich wie die Starinvestorin Cathie Wood aus den USA hat auch Beckers damit zu kämpfen, dass Wachstums- und Technologietitel, die viele Jahre lang die unangefochtenen Outperformer an der Wall Street waren, plötzlich überhaupt nicht mehr gefragt sind. Im aktuellen Umfeld hoher Inflation und steigender Zinsen setzen Anleger derzeit lieber auf günstig bewertete zyklische Aktien und Value-Titel. Das ist für Investoren wie Wood und Beckers ein Problem, denn sie haben sich explizit den Aktien schnell wachsender "disruptiver" Technologieunternehmen verschrieben.

Viele Technologieaktien, vor allem aus der zweiten und dritten Reihe, erreichten bereits im ersten Quartal 2021 ihre Höchststände und befinden sich seitdem mehr oder weniger im freien Fall.

Ein besonders krasses Beispiel sind die Aktien von Peloton, die in den vergangenen Monaten um sage und schreibe 80 Prozent abgestürzt sind. Dabei spielten zwar auch unternehmensspezifische Gründe eine große Rolle, Peloton steht aber trotzdem sinnbildlich für die miserable Performance vieler ehemaliger Highflyer.

Jan Beckers gibt sich angesichts der dramatischen Kursverluste bei Tech-Titeln und bei seinem Flagschiff-Fonds weiter als Berufsoptimist. Seine Fondsgesellschaft BIT Capital schrieb an die Anleger der Fonds am Freitag, dass man "die aktuellen Kursrückgänge als eine selten günstige Einstiegschance" betrachte. Die Fondsgesellschaft selbst wolle einen zweistelligen Millionenbetrag des eigenen Kapitals in ihre Fonds investieren und auch das Management werde weitere Anteile erwerben, hieß es.

Beckers und seine Fondsgesellschaft haben natürlich ein großes Interesse an einer baldigen Markterholung und es ist deshalb auch wenig verwunderlich, dass sie Optimismus verbreiten wollen. Anleger und kurzfristig orientierte Trader sollten sich derzeit aber vielleicht eher an die Börsenweisheit "Greife nie in ein fallendes Messer!" erinnern. Es ist zwar keineswegs unwahrscheinlich, dass sich viele der Technologie- und Wachstumstitel früher oder später wieder erholen werden und Anleger die jüngsten Kursverluste als übertrieben beurteilen werden. Wer allerdings all zu große Risiken für das eigene Depot ausschließen will, dürfte besser beraten sein, erst eine Bodenbildung abzuwarten. Kapitalerhalt ist manchmal wichtiger als Rendite.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt das neue PROmax 14 Tage kostenlos testen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

plötzlich wird angefangen auf Fundamentaldaten zu schauen...wie innovativ. Hat bei den ganzen Analysten, auch hier, bisher keine Sau interessiert. Da gab es nur Chartmarken

Das sehe ich auch so, die Medien erwähnen Fondsmanager als Stars ,nur weil sie ein oder zwei Jahre hintereinander besser abgeschnitten haben als der Markt.Aber so ist es.

...diesen ganzen Wahnsinn hat man ja schon Anfang der 2000er Jahre erlebt - das wiederholt sich und die ganzen Klitschen werden weiter abstürzen. Und bitte diese Cathie Wood nicht mehr als "Starinvestorin" bezeichnen - was soll das?