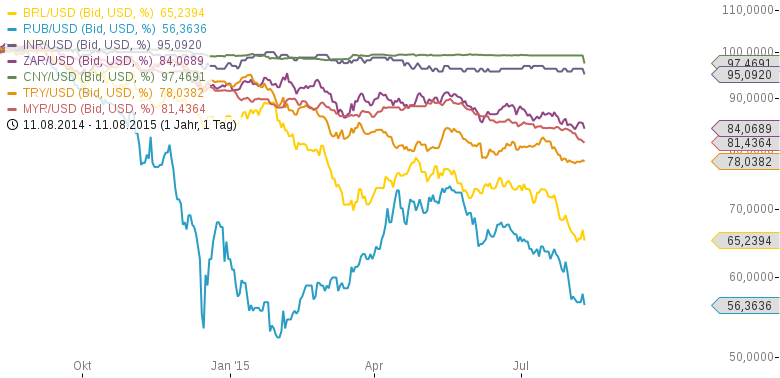

Schwellenländer-Währungen im Crash

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Fast unbemerkt von der Öffentlichkeit spielt sich an den Finanzmärkten derzeit eine der größten Umwälzungen der vergangenen Jahre ab. Anleger fliehen mit großem Tempo aus Schwellenländern wie Brasilien oder Russland und legen ihr Geld vermehrt wieder in den Industriestaaten und ganz besonders in den USA an.

Die Umschichtung setzt ganz besonders die Währungen der Schwellenländer unter Druck. Die Einbrüche sind dramatisch, mit Verlusten bei vielen Währungen von rund zwanzig Prozent gegenüber dem Dollar innerhalb eines Jahres. Zum Teil mit dreistelligen Milliardensummen versuchen die Notenbanken der betroffenen Länder, den Ausverkauf ihrer Währungen aufzuhalten - bisher haben die Stützungskäufe und Leitzinserhöhungen aber keinen nennenswerten Erfolg gezeigt, während die Devisenreserven deutlich geschrumpft sind. Am Montag fiel Malaysias Ringgit auf ein neues 17-Jahres-Tief gegenüber dem Dollar, nachdem die Devisenreserven des Landes auf unter 100 Milliarden Dollar gesunken waren. Sind die Devisenreserven erst aufgebraucht, kann die Notenbank keine weiteren Stützungskäufe mehr durchführen, was den Abverkauf noch beschleunigen kann.

Die Gründe für die schwache Performance der Schwellenländer-Währungen sind vielfältig. Neben einem langsameren Wachstum in vielen Schwellenländern und dem Ausverkauf bei Rohöl und anderen Rohstoffen belastet vor allem auch die absehbare Zinswende in den USA.

Eine schwache Währung sorgt über geringere Produktionskosten zwar für Wettbewerbsvorteile für Exportunternehmen des entsprechenden Landes, gleichzeitig wird aber die Staatskasse erheblich belastet. Denn Schwellenländer sind häufig in fremden Währungen verschuldet. Verliert die eigene Währung an Wert, wächst dadurch die Schuldenlast enorm. Das betrifft nicht nur die öffentliche Hand, sondern auch Unternehmen und Privatpersonen, die Kredite in Fremdwährungen aufgenommen haben. Eine schwächere Währung kann so zu einer steigenden Schuldenlast und diese wiederum zu einer weiteren Abwertung führen.

Nach der Finanzkrise war viel billiges Geld aus den USA und Europa auf der Suche nach einer höheren Rendite in die Schwellenländer geflossen. Da sich jetzt in den USA die Zinswende abzeichnet und zeitgleich viele Schwellenländer eine Wachstums-Delle haben, fließt das billig geliehene Geld wieder zurück. Höhere Zinsen machen festverzinsliche Geldanlagen im Dollarraum wieder attraktiver und damit Investitionen in den Schwellenländern weniger attraktiv. Außerdem sinkt bei steigenden Zinsen die Liquidität im Finanzsystem insgesamt, da die Kreditkosten zunehmen. In der Folge werden weniger lukrative Investitionen zurückgefahren und Kredite, die zu ihrer Finanzierung aufgenommen wurden, getilgt. Richtig ernst könnte es werden, wenn die Leitzinsen in den USA tatsächlich wieder angehoben werden. Denn bisher haben allein die Spekulationen auf wieder steigende Zinsen in den USA bereits zu beträchtlichen Mittelabflüssen aus den Schwellenländern geführt.

Eine Wiederholung der Asien-Krise von 1997 erscheint aktuell trotzdem wenig wahrscheinlich. Denn viele Schwellenländer haben ihre Hausaufgaben gemacht und sind heute nicht nur weniger stark verschuldet als vor 18 Jahren, sondern stehen sogar besser da als viele Industriestaaten. Eine Vertrauenskrise ist trotzdem nicht ausgeschlossen. Die Krisen der vergangenen Jahre haben gezeigt, dass die Staatsverschuldung in Krisenzeiten ganz schnell in die Höhe schießen kann, besonders wenn Banken mit Milliardensummen auf Kosten der Steuerzahler gerettet werden müssen.

Sollten die Schwellenländer angesichts der hohen Mittelabflüsse in eine neue Finanz- und Wirtschaftskrise rutschen, könnte dies auch fatale Folgen für die Industriestaaten und ganz besonders für Deutschland haben. Man denke nur daran, dass China inzwischen der wichtigste Absatzmarkt für die deutschen Autobauer ist.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.