Schwellenländer: Gute Aussichten für Value-Investing

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Trendumkehr bei Schwellenländer-Anlagen in Sicht: Value-Aktien aus den Emerging Markets werden wieder attraktiver. Getrieben wird die Entwicklung durch verbesserte Fundamentaldaten der Unternehmen, die sich wieder stärker auf Gewinn als auf Wachstum konzentrieren. „Die Kombination aus solideren Kennzahlen und niedrigen Bewertungen hellt die Aussichten für Schwellenländer-Aktien auf“, sagt Matthew Vaight, Fondsmanager des M&G Global Emerging Markets Fund.

Gedränge in defensiven Märkten birgt Risiko

Auf lange Sicht betrachtet habe der Value-Ansatz bei Anlagen in Schwellenländern die höchsten Gewinne gebracht. Getrieben durch eine erhöhte Risikoabneigung bevorzugten Anleger in den vergangenen fünf Jahren allerdings Growth-Titel. Dieses Anlageverhalten brachte dem Value-Ansatz die längste Phase der Unterbewertung seit 20 Jahren. „Im defensiven Bereich des Marktes herrscht ein gewisses Gedränge“, stellt Vaight fest. „Es ist fraglich, ob die hohe Bewertung von Qualitätstiteln noch die Fundamentaldaten widerspiegelt. Gerade dadurch könnten sich diese am Ende als die risikoreichere Anlage herausstellen.“ Vaight und sein Team beobachten heute eine große Differenz zwischen Quality-Titeln und Aktien von Unternehmen, die traditionell als risikoreicher gesehen werden. Darin sehen sie attraktive Möglichkeiten für selektive, Value-orientierte Investoren: „Wir glauben, dass bei einer Investition in Value die Gewinne signifikant sein werden, sobald sich der Trend umkehrt.“

Starke nationale Unterschiede: Indien, China, Taiwan

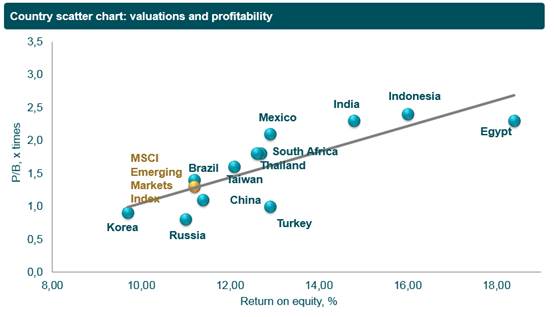

Bei der Bewertung von Schwellenländern gibt es große Unterschiede: Indien und Indonesien sind die teuersten Märkte. „Chinas aggregierte Aktienmärkte erscheinen uns dagegen preiswert“, sagt Matthew Vaight. Es handelt sich dabei jedoch um einen polarisierten, zweigleisigen Markt: Auf der einen Seite Old China mit seinen großen, typischerweise staatlichen Unternehmen. Diese werden preiswert gehandelt, während die aufstrebenden Werte der New Economy, wie die Internet-Firmen Alibaba oder Tencent, teuer sind. „Unserer Ansicht nach ist China ein Markt für Stockpicker“, so Vaight. Taiwan sieht der Experte als niedrig bewertet an: “Weil sie als stark mit China verbunden wahrgenommen werden, haben Taiwans Märkte gelitten. Wir halten das für ungerechtfertigt.“ Ein Blick auf die Sektorenauswahl zeigt, dass Investoren auch hier defensiv handeln und Branchen wie das Gesundheitswesen oder Basisprodukte bevorzugen. Zyklische Werte hingegen lassen sie links liegen. Dabei können zum Beispiel Technologie oder Energie nach Meinung von Vaight zurzeit attraktive Anlagechancen bieten (Abbildung 1).

Abbildung 1: Valuations and Profitability

Source: Morgan Stanley, 4 January 2017, based on 2017 consensus estimates

Schwellenländer im Kontext

Fondsmanager Vaight hat sich die Bewertungen und die Profitabilität anderer großer Investmentregionen über die letzten fünf Jahre angesehen und kommt zu folgendem Schluss: Die Profitabilität in den USA ist immer noch hoch – aber dafür muss auch ein Aufschlag gezahlt werden. Der japanische Markt sieht sehr preiswert aus – zumindest, wenn man sich das Verhältnis zwischen Kurs- und Buchwert ansieht. Grund dafür könnten Zweifel an der Wirksamkeit der Zentralbankpolitik sein, die Wirtschaft wieder zu beleben. Besonders interessant ist es, Europa und die Schwellenländer zu vergleichen. Über die vergangenen fünf Jahre ist die Profitabilität in beiden Märkten ähnlich stark zurückgegangen. Während jedoch die Schwellenländer billiger wurden, gingen die Preise für europäische Aktien hoch. Matthew Vaight sagt dazu: „Die Bewertungen sind niedrig und es gibt Anzeichen, dass die Profitabilität anfängt, sich zu erholen. Auch im Vergleich zu anderen Aktienregionen sehen wir Schwellenländer daher zurzeit als attraktiv an.“

Matthew Vaight, Manager des M&G Global Emerging Markets Fund, zeigt exemplarisch, wie stark sich der Fonds in Value-getriebenen Märkten der Jahre 2009 und 2016 entwickelt hat. In diesen Jahren zeigt sein Fonds eine deutlich bessere Entwicklung als der Vergleichsindex MSCI Emerging Markets Index (Abbildung 2).

Abbildung 2: Die Bewertungen liegen weit auseinander

Source: M&G & Morningstar, Inc., as at 31 December 2016, Euro Class A shares, net income reinvested, bid to bid basis. Past performance is not a guide to future performance. *From 5 February (fund launch).

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.