Schulden und Marktperspektiven

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

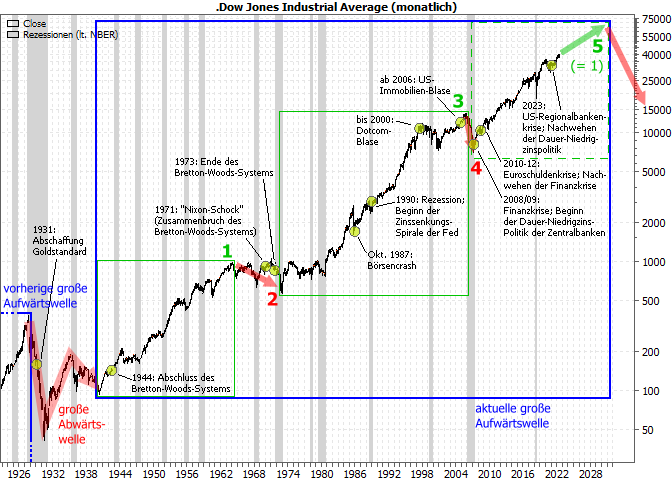

In den vergangenen 100 Jahren gab es einige heftige Kursgewitter, aber vor allem lange, ertragreiche Aufwärtstrends. Wenn man diese im Kontext der markanten geldpolitischen Ereignisse dieses Zeitraums betrachtet, ergeben sich verblüffende Parallelen.

Kursverlauf und Geldpolitik

Dazu der folgende Chart des Dow Jones, in dem wichtige geldpolitische Ereignisse markiert und genannt sind:

Quellen: MarketMaker mit Daten von VWD, Measuring Worth, eigene Recherchen

Man kann diesen Kursverlauf mit Hilfe der Wellentheorie in typische Auf- und Abwärtsbewegungen einteilen (siehe Rechtecke und Zahlen). Dabei stellt sich heraus, dass Beginn und Ende mehrerer großer Kursbewegungen mit wichtigen geldpolitischen Entscheidungen einhergehen.

So war der Crash ab 1929 nicht nur von der Weltwirtschaftskrise, sondern auch vom Ende des Goldstandards geprägt. Die Rally ab den 1940er Jahren begann mit dem neuen Weltwährungssystem „Bretton Woods“. Zu Ende ging sie mit dem Nixon-Schock und dem Ende des Bretton-Woods-Systems.

Ab den 1980er-Jahren gab es eine massive Deregulierung des US-Finanzsystems, was die Kurse zunächst jahrelang antrieb, aber nach Dotcom-Blase und US-Immobilienkrise zur Finanzkrise führte. Sie wiederum leitete eine beispiellose Niedrig-, Null- und Negativzins-Ära inklusive massivem Quantitative Easing ein – was wiederum die Kurse abermals nach oben trieb.

Wie der „Große Trend“ vom US-Dollar abhängt

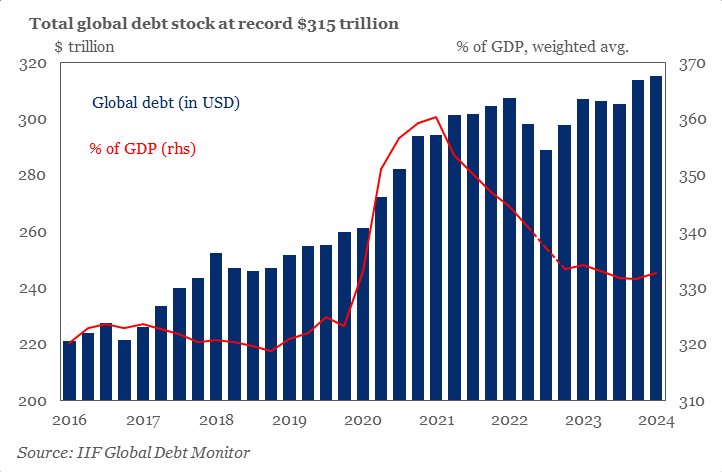

Diese Phase ist nun zu Ende – und die nun wieder steigenden Zinsen könnten die weltweiten Schulden, die in diesen Zeiträumen stark gestiegen sind, zum nächsten Problem machen, das einen geldpolitischen Umbruch erfordert. Und da die USA nicht nur einer der größten Schuldner weltweit sind, sondern mit dem Dollar weiterhin die Weltleitwährung stellen, könnten ihre Schulden zu einem globalen Problem werden.

Doch um es hier klar zu sagen: Solange der US-Dollar die Leitwährung bleibt, dürfte der laufende „Große Trend“ weitergehen.

Eine Ablösung des US-Dollars als Leitwährung streben zwar etliche Länder an, aber die einzige Wirtschaftsmacht, der dies gelingen könnte, ist China. Doch von seinem Ziel, einen Petro-Yuan einzuführen und den USA so als globale Führungskraft Paroli zu bieten, ist das Land noch weit entfernt.

Das Schuldenproblem (nicht nur der USA)

Dennoch: Die Schulden der USA sind sicherlich ein wesentlicher Faktor dabei. Schließlich sind die USA darauf angewiesen, dass (ausländische) Investoren ihnen weiterhin Geld leihen, also US-Staatsanleihen kaufen. Falls die Investoren eines Tages daran zweifeln, dass die US-Schulden noch tragbar sind, könnte die US-Regierung Finanzprobleme bekommen. Unter Umständen sind es sogar die USA selbst, die solche Zweifel nähren – z.B., wenn bei einem weiteren Streit um die Schuldenobergrenze erneut die Zahlungsunfähigkeit droht (wie zuletzt im Juni 2023) oder sogar eintritt.

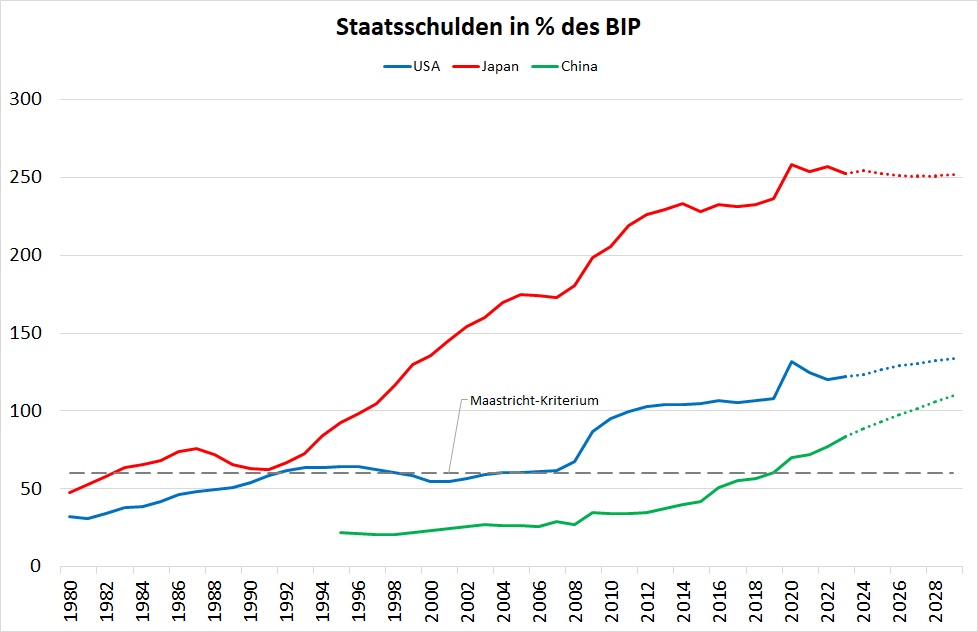

Von den absoluten oder relativen Werten (Staatsschulden in US-Dollar bzw. in Prozent des Bruttoinlandsprodukts – BIP) darf man sich jedoch nicht verrückt machen lassen! Dann hätte man in den vergangenen Jahren und Jahrzehnten stets Anlass gehabt, den Kopf in den Sand zu stecken – denn Jahr für Jahr steigen de facto die Schulden nach dem einen oder anderen Kriterium (siehe Grafiken).

Zumindest theoretisch ist dies kein Problem, denn die Schulden der einen sind die Vermögen der anderen. Und solange das Vertrauen erhalten bleibt, dass die Schulden zurückgezahlt werden (zumindest für die konkrete Anleihe, die man gerade hält), ist alles in Ordnung.

Es gibt (bisher) keine echte Alternative

Das klingt zwar etwas blauäugig, aber letztlich basiert unser komplettes Geldsystem darauf – oder wer glaubt wirklich, dass das grüne Stück Papier im Portemonnaie 100 EUR wert ist?

Man mag es also drehen und wenden, wie man will: Selbst, wenn die Investoren Zweifel an der Solidität der US-Staatsfinanzen haben, werden sie zähneknirschend dabeibleiben – solange ihnen kein soliderer Schuldner eine vergleichbare Liquidität bieten kann (der US-Staatsanleihenmarkt bleibt der größte weltweit).

In der Zwischenzeit werden die Anleger jedoch einen Risikoaufschlag in Form höherer Zinsen verlangen. Und das kann schnell zu einem Teufelskreis führen: Höhere Zinsen erhöhen die Kreditkosten für die US-Regierung, die sie durch (Steuer-)Einnahmen nicht auffangen kann. Also muss sie noch mehr Schulden aufnehmen, wodurch die Bonität weiter erodiert und die Zinsen erneut steigen usw.

Wenn die Zinsen unbeherrschbar werden

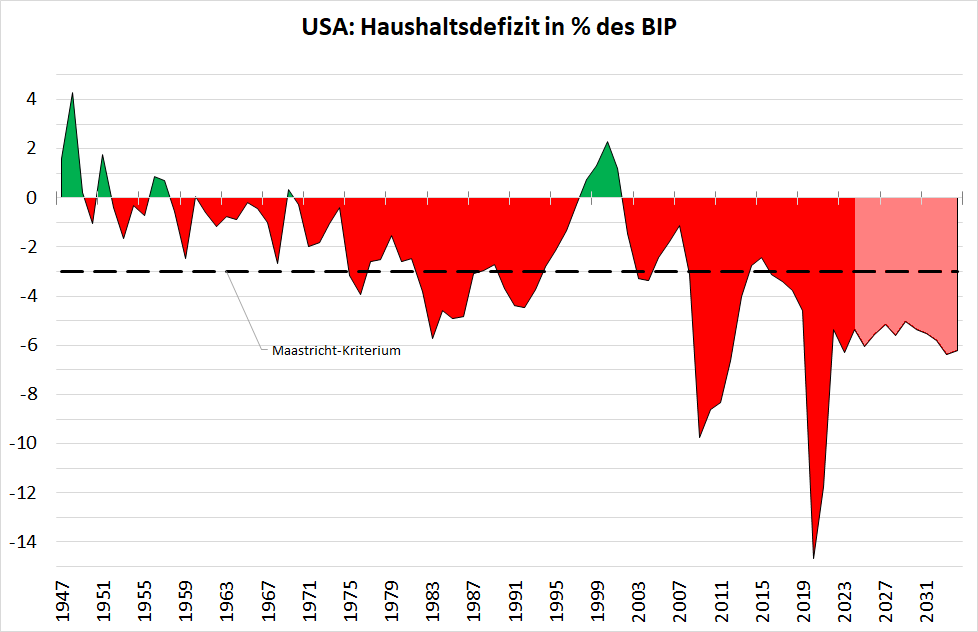

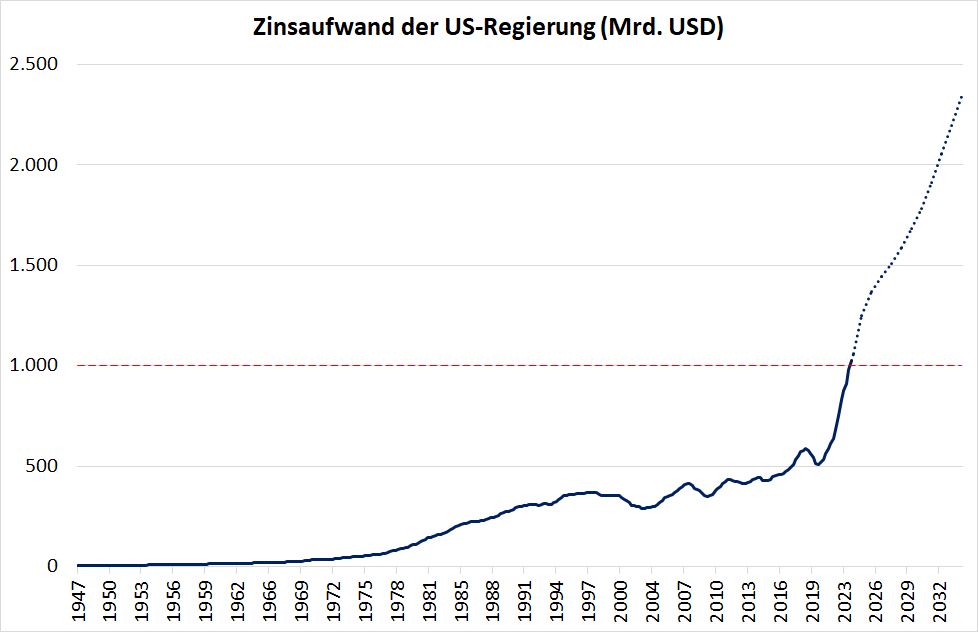

Dieses Szenario erscheint gar nicht so abwegig, wie es klingt, denn der Zinsaufwand der US-Regierung steigt im Rekordtempo:

Quellen: BEA, CBO, EU, eigenen Berechnungen

Zunächst trieben die Pandemiehilfen Schuldenstand und damit Zinsaufwand steil nach oben, inzwischen sind aber auch die Zinsen selbst gestiegen. Dadurch stiegen die Zinszahlungen der USA im vierten Quartal 2023 erstmals über die Schallmauer von 1 Billion USD. Das CBO, die überparteiliche Budgetstelle des US-Kongresses, schätzt, dass sie sich in den kommenden zehn Jahren nochmals mehr als verdoppeln.

Auch das wäre unproblematisch, wenn die US-Wirtschaft in dieser Zeit weiter kräftig wächst. (Das CBO kalkuliert mal eben mit 4 % p.a.!) Aber zehn weitere Jahre ohne Rezession? Unwahrscheinlich. Also gibt es irgendwann die nächsten Hilfsprogramme, also zusätzliche Schulden, Zinszahlungen usw.

Ab dann droht ein Staatsbankrott

Es gibt Berechnungen, wonach die Gefahr eines Staatsbankrotts droht, wenn der Zinsaufwand 30 % der Steuereinnahmen verschlingt. Aktuell liegen die USA bei 28 %. 40 % gilt als kritische Grenze Doch wenn der Zinssatz für die USA nur um einen Prozentpunkt steigt, die Schuldenquote 130 % des BIPs erreicht (aktuell: 122 %) und die Steuerquote auf dem derzeitigen niedrigen Niveau bleibt, würden die USA diese Marke reißen…

Aber wie gesagt, die USA dürften von den Investoren auch weiterhin einen Sonderstatus zugebilligt bekommen, sodass solche akademischen Konzepte vorerst wohl kaum relevant sind. Es bleibt daher dabei, dass unter normalen Umständen das übergeordnete Langfristszenario für die nächsten Jahre intakt bleibt.

Allerdings nehmen die Unwägbarkeiten zu, z.B. die geopolitischen Spannungen zwischen China und den USA. Anderswo – z.B. Russland, Nahost – drohen weitere Eskalationen. Dadurch können die USA auch finanziell herausgefordert werden, was die Schuldensituation weiter verschlechtern kann.

Stock3 und Stockstreet gehören ab jetzt zusammen - wir starten mit einem unschlagbaren Angebot für Dich!

25 % Ermäßigung auf die Börsenbriefe von Stockstreet

Wenn Du Dich jetzt für einem Börsenbrief von Stockstreet entscheidest, erhältst Du im ersten Jahr ab sofort satte 25 % Ermäßigung auf das jeweilige Jahresabo. Selbstverständlich wie immer mit 30 Tagen kostenloser Probezeit (außer Target-Trend-Spezial).

Hier findest Du die Übersicht unserer Börsenbriefe: Hier geht’s zur Übersicht. Such Dir einfach den passenden Börsenbrief von Stockstreet aus und nutze das rabattierte Angebot! Hier findest Du auch den Geldanlagebrief von Autor Torsten Ewert.

In meinen Augen eine sehr gute Analyse.

Ergänzen möchte ich noch die Rolle der Notenbanken, ibs. der FED:

diese haben nicht nur über die Niedrig- und Nullzinsphase den Börsenboom nach der Finanzkrise

ermöglicht, sondern v. a. auch mit beispiellosen QE-Programmen und der gewaltigen Aufblähung

ihrer Bilanzsummen (FED auf ~10 Billionen USD).

Dies bildet nach meiner Ansicht eine Hauptursache (asset price inflation) für das heutige und

längerfristige Inflationsproblem.

was das Vertrauen in Staatsanleihen anbelangt, sehe ich dieses bereits als erodiert an. Dies zeigt

sich durch die zunehmende Flucht in Sachwerte (Aktien(!), Grundstücke, Immobilien), aber auch

in Kryptowährungen, Edelmetalle und deren inflationäre Preisentwicklung.

Wahrscheinlich ist auch der Aufkauf bzw. die Finanzierung des Aufkaufs von Staatsanleihen

durch die Notenbanken (QE) schon z. T. diesem Vertrauensverlust geschuldet.

Man könnte auch spekulieren, ob das sog. Seidenstraßen-Projekt nicht nur geopolitische, sondern

auch finanzpolitische Hintergründe hat; da man dies durchaus ebenfalls als eine "Flucht" in

Sachwerte sehen kann.

Völlig klar ist, dass schon die heutigen Staatsschulden nicht mehr getilgt werden. Im Gegenteil: man finanziert ja letztlich bereits Zinszahlungen über neue Schulden. In anderen Bereichen würde man das als Kettenbriefmodell bezeichnen.

Insgesamt handelt es bei dem Vertrauensverlust in Staatsanleihen und den USD um einen längerfristigen, persistenten Prozess. Es lässt sich nur nicht valide voraussagen, in welcher Geschwindigkeit bzw. welchen Stufen dies zukünftig erfolgen wird. Langfristig wird man aber einer Neuaufstellung des Weltwährungssystem nicht ausweichen können, die auch den geänderten politischen Verhältnissen entspricht.