Schützen Aktien vor Inflation?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Ein ständiger Rat von vielen Experten ist, sich mit Aktien gegen Inflation zu schützen. Aktien sind schließlich Sachwerte. Die Inflation interessiert sich aber nicht dafür, ob etwas ein Sachwert ist oder nicht. Aktien performen in Zeiten hoher Inflation am schlechtesten.

Aktien und Inflation: Eine historische Bestandsaufnahme

Ein Investment, das gegen Inflation tatsächlich schützt, sollte zumindest eine Eigenschaft haben: es soll den realen Wert behalten. Es sollte also nach Abzug der Inflation noch mindestens denselben Wert haben wie vor der Inflation. Bei Aktien ist das historisch nicht der Fall gewesen. Aus den USA steht eine 220 jährige Geschichte zur Verfügung, um das zu überprüfen. Ergänzend dazu kann man auch noch 210 Jahre aus Frankreich und 80 Jahre aus England heranziehen.

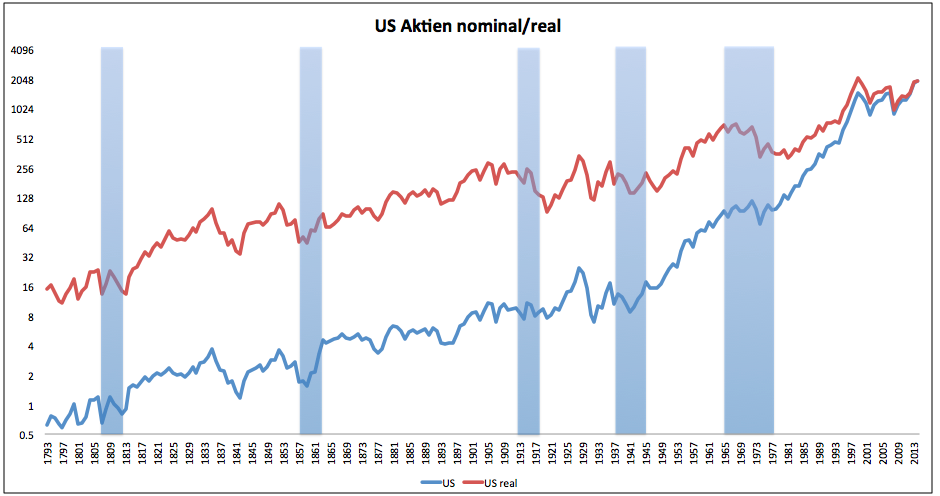

Für alle Länder habe ich jene Zeiträume ausgewählt, die über einen Zeitraum von mehreren Jahren eine durchschnittliche Inflationsrate von mehr als 5% pro Jahr ausweisen. Davon gab es überraschend wenige. In den USA gab es lediglich 5 Perioden erhöhter Inflation. Diese hatten es dann aber in sich. Dazu später mehr. Zuerst möchte ich aber auf die Performance von Aktien eingehen. Der erste Chart zeigt die Wertentwicklung von US Aktien auf nomineller und realer Basis. Nominell (blaue Linie) muss man feststellen, dass Aktien in Zeiten hoher Inflation (blaue Balken) eine ganz anständige Performance abliefern. Aber eben nur nominal. Real sieht die Sache ganz anders aus. Während die Kurse nominell stiegen oder stagnierten, fielen sie real.

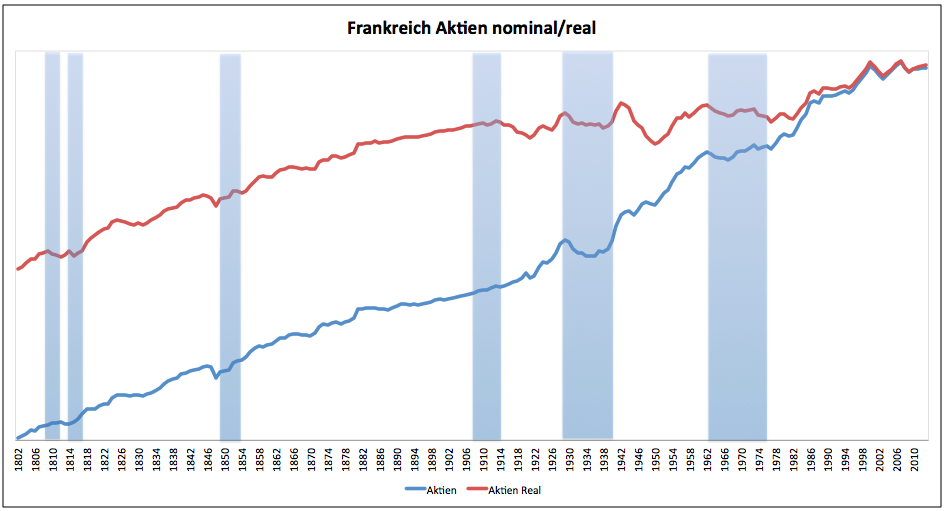

Das ist keine Besonderheit von US Aktien. In Frankreich lässt sich genau dasselbe beobachten. Interessant finde ich, dass die Perioden sehr ähnlich sind. Im 20. Jahrhundert leuchtet das irgendwie ein. Immerhin war die Welt schon deutlich vernetzter und viele Ereignisse wurden „geteilt.“ Dazu gehörte auch die Stagflationsphase der 70er Jahre, in der alle westlichen Industrieländer unter der Ölkrise litten.

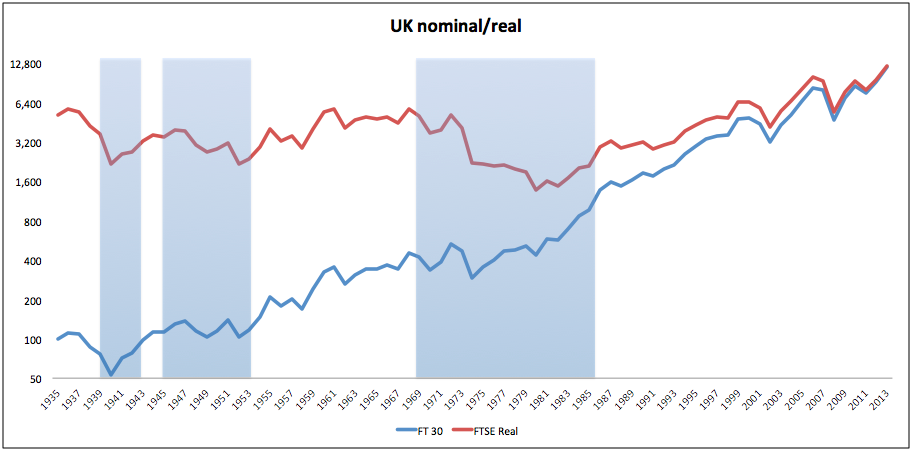

Für den Markt in Großbritannien ist die Historie leider etwas kürzer. Es bestätigt aber letztlich das, was man in Frankreich und den USA im 20. Jahrhundert beobachten konnte. Was man auch dem Chart ganz nebenbei noch ganz gut sehen kann ist die generell schlechte Performance der Aktien in Großbritannien. Absolut gesehen war sie zwar nicht schlecht, relativ zu anderen Märkten war die reale Wertentwicklung allerdings schwach. Von 1935 bis heute verdoppelte sich der FT 30 Index lediglich. In den USA verachtfachte sich der reale Wert. In Frankreich lag der Faktor sogar deutlich über 10.

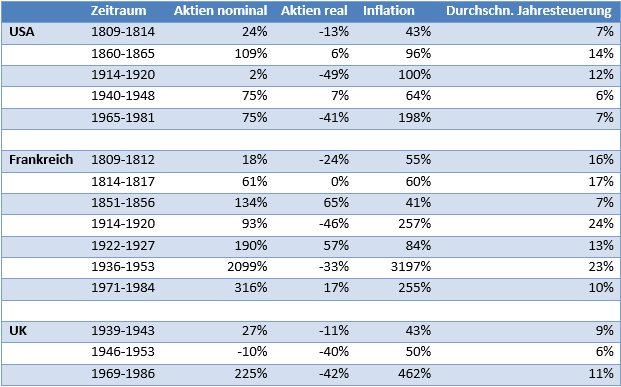

Was man in den Charts erahnen kann (Aktien performen real in Zeiten von hoher Inflation schlecht), sieht in Zahlen noch viel eindrucksvoller aus. Die Tabelle zeigt die Perioden hoher Inflation, die Performance von Aktien von Beginn bis Ende dieser Periode auf nominaler und realer Basis sowie die Gesamtteuerung für den Zeitraum. Die letzte Spalte zeigt noch die durchschnittliche Inflationsrate pro Jahr in diesen Zeiträumen.

In Großbritannien war die Performance real gesehen ausnahmslos negativ. Von Inflationsschutz ist da keine Spur. In den USA war mit Aktien auch kein Blumentopf zu gewinnen. In Frankreich war es eher Glückssache. Insgesamt war aber auch hier die reale Performance überschaubar.

Die Aussage ist ziemlich klar: Aktien und hohe Inflation passen nicht gut zueinander. Das kann man so hinnehmen oder hinterfragen. Eines fällt nämlich dann doch auf. Die Zeiträume sind in allen Ländern sehr ähnlich. Das ist kein Zufall. Weltereignisse hatten Einfluss auf jeden Markt. Jetzt kann man natürlich sagen, dass eine schlechte Performance während Kriegszeiten nicht wirklich überrascht. Ebenso befand sich die Welt mit Ölkrise und Aufgabe des Goldstandards im Ausnahmezustand. Kann man da überhaupt Rückschlüsse ziehen?

Meiner Meinung nach lautet die Antwort ganz klar: Ja. Hohe Inflation kommt ja nicht von ungefähr. Sie entsteht nicht einfach so aus dem nichts. Es braucht schon einen triftigen Grund. Diese Gründe waren historisch gesehen Krieg und explosive Entwicklung bei den Rohstoffpreisen. Hohe Inflation fällt nicht zufällig mit Zeiten zusammen, in denen es wirtschaftlich schwierig ist. Man kann tendenziell davon ausgehen, dass hohe Inflation und wirtschaftlich schwierige Zeiten in einem engen Zusammenhang stehen. Es gibt einen kausalen Zusammenhang. Das heißt nicht, dass die Wirtschaft nicht wächst. Es ist für Unternehmen allerdings sehr schwierig die Inflation zu kompensieren.

Für Unternehmen ist es nicht leicht steigende Rohstoffpreise 1 zu 1 an Kunden weiterzugeben. Das gilt auch für andere Inflationsursachen wie den Mangel an Arbeitskräften und hoher Lohnpreisinflation. Es ist für Unternehmen leichter, sinkende Preise nicht an Konsumenten weiterzugeben. Man könnte so fast auch den Gedanken kommen, dass Aktien in Zeiten von Deflation gut performen...

Aktien und Deflation

Ganz so einfach ist es nicht. Deflation hat ja auch einen Grund. Für gewöhnlich ist das eine schrumpfende Wirtschaft und damit sinkende Umsätze und Gewinne. Immerhin fängt die Deflation einen gewissen Teil fallender Aktienkurse auf bzw. steigert die Performance. Betrachtet man die Historie, dann fallen Aktien in deflationären Zeiten seltener als in inflationären Zeiten. Das gilt allerdings nur für die reale Preisentwicklung. Nominal fallen die Kurse teils kräftig.

Wenn Aktien nur begrenzt gegen Inflation schützen, was tut man dann? Anleihen zeigen sich ziemlich robust. Heute kann man sogar inflationsindexierte Produkte kaufen, sodass Werterhalt quasi garantiert ist. Man kann ebenfalls davon ausgehen, dass Gold in inflationären Zeiten werterhaltend wirkt. Das Timing muss hier aber stimmen. Eine schlechtes Timing bringt nichts und kann auch schnell zu Wertverlust führen.

Viel Erfolg

Clemens Schmale

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

@Investor

vielen dank für deine Erwiderung und Anregung.

ich habe ja beschrieben, dass es Zeiträume gibt, die eher den Aktie- bzw. den

Rentenmarkt bevorzugen.

aber das Anlageverhalten - insbesondere bei aktiven Investoren - wird doch eher

den Aktienmarkt bevorzugen. denn hier besteht die Möglichkeit, flexibel auf Ver -

nderungen zu reagieren und Art und Umfang des Depots anzupassen.

hinzu kommen neben der Rendite auch die Stimmrechte, die zumindest einen

gewissen Einblick in Interna der unternehmen verschaffen.

Rentenpapiere dagegen sind mittelfristig berechenbar und eher etwas für passive

auf Sicherheit bedachte Anleger.

als Aktienanleger sollte man allerdings den Mut haben, Papiere in Krisenzeiten zu

erwerben oder Turn-a-rund-werte zu kaufen..

..

Beispiel

Gazprom bei Ausbruch der Ukraine-Krise...€ 4,95

k&s nach dem Zusammenbruch des Kalikartells..Absturz auf € 16,00

--

sehr geehrter Herr Schmale

...........................................

ihre Analyse beginnt mit einer missverständlichen Überschrift.

..

Sachkapital schlägt Sparkapital..

wäre sinnvoller gewesen

..

Aktienanleger interessieren sich für Rendite bzw. alternative Anlagen,

um diese zu maximieren.

..

1. bei sinkenden Zinsen- geringer Inflation - beginnt die Umschichtung Renten - Aktien

2. bei Niedrigzinsphase - dto - dto - fließt Kapital in den Aktienmarkt - keine Alternativen

3. bei steigenden Zinsen - steigender Inflation - Rentenmarkt wird Renditealternative -

..

also steigende Zinsen sind Gift für den Aktienmarkt..!!!

..

ihre Analyse sollte sich auf den Vergleich zwischen Sparkapital und Sachkapital be -

schränken, dann kommt man zu einer eindeutigen Aussage zugunsten des Sachka -

pitals

..

außerdem ist ziemlich problematisch, bei Aktien mit Durchschnittswerten zu arbeiten,

da sich die Einzeltitel doch sehr unterschiedlich entwickeln oder performen - wie sie

es ausdrücken.

..

FAZIT

Sachkapital ist sinnvoller als Sparkapital

Aktien sind in Niedrigzinsphasen renditestarke und täglich verfügbare Sachanlage

..

mfg

oldendorp

Herr Schmale hat anschaulich erläutert, das in Zeiten hoher Inflation eine Wertanlage in Aktien nicht schützen kann. Dem widerspreche ich entschieden. Bei einer Wertanlage in Aktien spielt nicht immer der Zeitfaktor eine Rolle. Seit Jahren haben wir einen steigenden Aktienmarkt und die Lüge einer niedrigen Inflation welche uns ständig erzählt wird glauben nur die Dummen. Prof. Max Otte hat vollkommen Recht wenn er die reale Inflation viel höher ansetzt. In Zeiten minimaler Zinsen und erhöhter Inflation gibt mich keine bessere Wertanlage als ausgewählte Aktien. Wo steht denn der Goldpreis und wie teuer ist ein Anlage in Gold verglichen mit der Rendite.

Hallo Clemens,

spannender Artikel, danke dafür. Interessant wäre noch die Entwicklung von Anlagealternativen im Vergleich zu Aktien und auch die Entwicklung vor und nach der Inflation. Es könnte sich schließlich auch um eine zeitliche Verschiebung der Bewegungen handeln (Börse nimmt vorweg?). Oder man betrachtet den Inflationsschutz über die Jahrzehnte hin. Hast du dazu auch einen Chart: langfristige reale Entwicklung der Indizes?