Russlands Leitindex: Ein Öltrade mit Dividende

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Russische Aktien sind noch immer ein heißes Eisen. Kein Investor will freiwillig in diesen Markt. Die Unsicherheiten sind zu hoch. Da ist zum einen der ungelöste Ukrainekonflikt und zum anderen steht Russland noch immer unter Wirtschaftssanktionen. Letztere könnten demnächst gelockert werden.

Die Flüchtlingskatastrophe hat dazu geführt, dass sich Europa, die USA und Russland wieder miteinander unterhalten. Es wurde auch Zeit, zumal die Probleme ja nicht wirklich neu sind. Syrien befindet sich seit Jahren in einem blutigen Bürgerkrieg. Inzwischen ist nicht mehr klar, wer nun alles gegen wen kämpft. Ursprünglich sollte das Assad Regime entmachtet werden. Die Rebellen, die übrigens von Europa und den USA gefeiert wurden, wurden selbst im Laufe des Krieges immer brutaler. Inzwischen kann sich wohl keine Seite mehr der Vorwürfe entziehen Kriegsverbrechen begangen zu haben.

Das Machtvakuum, entstanden durch den Krieg, wurde vom IS ausgenutzt. Jetzt gibt es mindestens drei Parteien, die gegeneinander kämpfen. Um dieses Chaos und die daraus folgende Katastrophe endlich zu beenden müssen Europa, die USA und Russland zusammenarbeiten. Russland könnte sich diese Zusammenarbeit durch eine Lockerung der Sanktionen abkaufen lassen.

Wetten sollte man darauf nicht. Versiegt der Flüchtlingsstrom im Winter, dann ist das Notwendige, das getan werden müsste, auch schnell wieder vergessen. Darauf will keiner hoffen, befürchten muss man es aber.

Die Sanktionen gegen Russland – ob aufgehoben oder nicht – sind für Investoren relativ nebensächlich. Eine Lockerung kann kurzfristig zu einer Rallye des Marktes führen, doch mittel- bis langfristig sind andere Faktoren sehr viel wichtiger. Eigentlich gibt es überhaupt nur einen Faktor, der den Markt bestimmt: der Ölpreis.

Der Ölpreis bestimmt in Russland de facto alles. Grafik 1 zeigt den Brent-Ölpreis sowie den russischen Rubel gegenüber dem US Dollar. Beide laufen im absoluten Gleichschritt. Die Korrelation ist nahe 1.

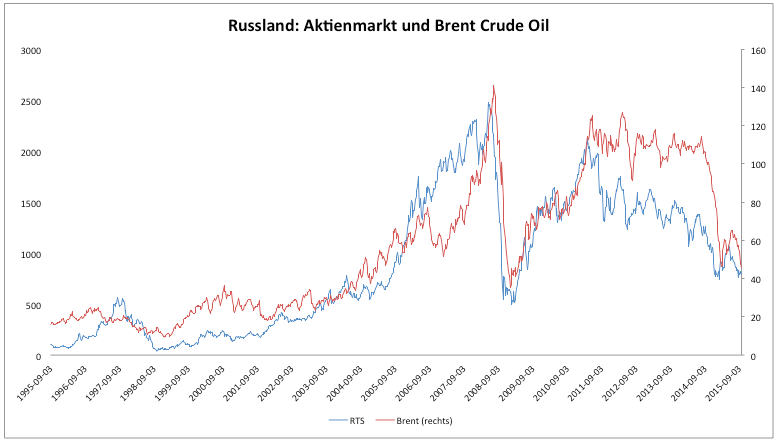

Grafik 2 zeigt die Parallelen zwischen dem russischen Leitindex RTS und dem Ölpreis. Auch hier sind die Parallelen unverkennbar, die Korrelation ebenfalls nahe 1. Die Allzeithochs sind schon lange vergessen. Sie fanden vor der Krise 2008 statt. Seitdem konnte sich der Markt nur zeitweise erholen, doch aufgrund ausbleibender neuer Hochs beim Ölpreis schaffte der Markt keine neuen Rekorde.

Seit dem absoluten Hoch hat der Markt 70% verloren. Das ist massiv und sehr viel mehr als die meisten Indizes anderer Rohstoffexporteure verloren haben. Der Einbruch ist an Dramatik fast nicht mehr zu überbieten. Selbst die US Indizes verloren in der Zeit der Großen Depression nur 20 Prozentpunkte mehr. Soweit ist der russische Markt davon nicht mehr entfernt.

Man muss nicht bis in die 30er Jahre zurückblicken, um ein Gefühl für das Ausmaß des Rückgangs zu erhalten. Der Bankrott des Landes Ende der 90er Jahre brachte den Markt zum Einsturz. Die Kurse verloren damals 85%. Heute steht der RTS bei 760 Punkten. Würde der Markt so tief fallen wie nach dem Staatsbankrott, dann müsste der Markt auf ungefähr 400 Punkte fallen. Es besteht also durchaus noch Luft nach unten.

Wie weit der Markt noch fällt hängt letztlich vom Ölpreis ab. Ein weiterer Kursrutsch bis 400 Punkte ist absolut vorstellbar, wenn Öl auf 35 oder 30 USD pro Barrel fällt. Eine Erholung des Ölpreises auf 60 USD kann eine Rallye von 50% auslösen. Der russische Aktienmarkt gewinnt bei einer Ölpreiserholung überproportional, d.h. er gewinnt mehr als Öl selbst. Gleichzeitig gibt es noch Dividenden.

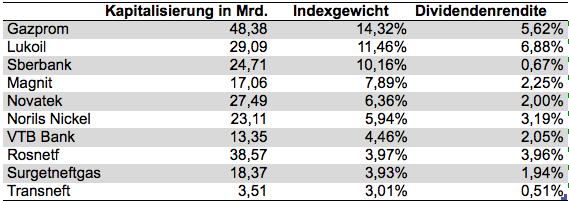

Die Unternehmen mit der höchsten Gewichtung im RTS sind in der Tabelle dargestellt. Der Index besteht im Prinzip aus Öl-, Gas- und anderen Rohstoffunternehmen. Am Rande beigemischt sind Banken. Der Index wirft insgesamt eine Dividende von ca. 2,75% ab. Das ist nicht viel, aber anständig, auch wenn sinkende Ölpreise zu Dividendenkürzungen führen dürften.

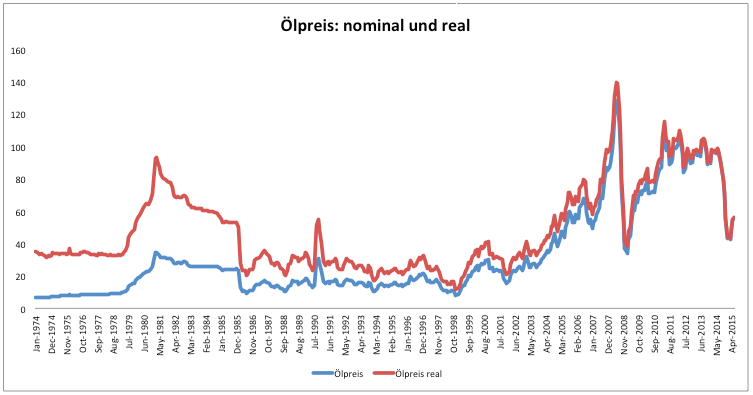

Wie interessant der russische Markt ist hängt letztlich davon ab, was Anleger vom Ölpreis erwarten. Viele sehen inzwischen einen Boden erreicht. Persönlich mahne ich bei solchen Einschätzungen noch zur Vorsicht. Grafik 3 zeigt den nominalen und realen Ölpreis seit 1974. Der Ölpreis schwankt in normalen Zeiten zwischen 20 und 40 USD pro Barrel. Signifikant höhere Preise wurden in den 70er Jahren wegen des Ölembargos erzielt. Die vergangenen zwei Hochs verdankten wir den geringen Investitionen bis in die späten 90er Jahre hinein und einem überdurchschnittlich hohem Weltwirtschaftswachstum – getrieben von China.

Das wahrscheinlichste Szenario für den Ölpreis ist ein jahrelanger, ausgedehnter Seitwärtstrend. Ob die Handelsspanne dann zwischen 20 und 40 USD liegt oder eher zwischen 40 und 60 USD ist eigentlich unerheblich. Man muss sich mit einer solchen Range anfreunden und kann innerhalb dieser Range den russischen Markt handeln. Das kann regelmäßig Kursgewinne im Bereich von 30 bis 50% bringen.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Ein sehr seltsamer Artikel. Und leider merkt man einige Fehlerquellen, solange eben nur aus amerikanischer Quelle übersetzt wird, allein die Charts&Graphen (letztes pic wieder WTI statt brent).

RTS ist Kursindex, Dividenden spielen bei der Berechnung keine Rolle.

..."Der Index wirft insgesamt eine Dividende von ca. 2,75% ab." ???

nebenbei dürfte der RDX (Vienna/London) eine wichtigere Rolle spielen, da die

meisten Produkte auf ihn gepreist werden ( RDX EUR / ISIN: AT0000802079) auch RDX ist ein

Preis/Kursindex nicht perfo....

Nach der Headline hätte ich ja sowas wie A0J4TC (rein Öl, oder ex-Sibneft) erwartet,

wobei auch Grundlagen fehlen, was hier bei GT alleine aufgrund der technischen Struktur nicht geht.

oder ADR ist USD, damit für einen dt. Anleger aus dem € heraus -->

Währungswechsel RUB to USD to EUR (was sich mit Aktien als GDR, nicht aber funds/Derivaten umgehen lässt.

Es gibt keine russ. Firma die mir bekannt sind, die scrip anbieten, exakt das würde jetzt Sinn machen, die Dividendenquoten werden meist in USD berechnet, nicht in RUB, damit vierteln sich derzeit auch etliche Dividendenquoten auf bar und € gesehen.

Ich will bestimmt nicht oberschlau oder besserwisserisch sein, das ist aber wieder einer der GT Artikel wo ich dummer Junge erst mal denke, "Hähhh? hier stimmt doch was nicht!" und dann eher verwirrt als aufgeklärt wurde.

Was empfiehlt der Augur jetzt eigentlich?

RUB-Spek? wo wie? zB CoBa Zins RUB WPKN CB1RUB, das wäre das Produkt das ich zu der Beschreibung "Zinsindex mit Div." kenne, nur kenn ich fast nix.

Cruded Oil-Spek, dann bitte brent in EUR, mache ich fast täglich

Langfristige antizyklische Investition in einen Rohstoffwert?

Dann reicht es sich die Werte des Pictet - Russian Equities-P EUR

[WKN: A0NAZ1 / ISIN: LU0338483075] anzusehen, oder Lyxor ETF Russia (DJ RusIndex Titans 10) und sich die Perlen als GDR zu "picken", dann stimmt auch die Rechnung in Form von Gebühren und Steuern.

makeamilleyen

.......................

gasprom adr .. 903.276

zwar kein etf - aber profitiert direkt vom Ölpreis und stärkeren rubel

gasprom verstärkt Aktivitäten in ost- und Südostasien. ukraine wird

wieder beliefert - eu zahlt.

- ende der Sanktionen wird rubel stärken -

Finde keine ETF auf den RTS der Dividenden ausschüttet und man an einem eventuell steigenden Ruben profitieren kann.

Kann mir jemand bitte helfen ?

vielen dank für den interessanten bericht.eine frage hätte ich: welche infomationen nutzten Sie zur erstellung der tabelle dividenrendite? ich selbst bin inhaber von etlichen norilsk-nickel-aktien. in 2014 gab es eine zweigeteilte dividende in gesamthöhe von 2,40€ - dies bei einem durchschnittlichen aktienkurs von rund 16,00€. am 15.09.2015 hat die aktionärsvollversammlung eine zwischendividende für 2015 in höhe von rund 4,60$ beschlossen...............??????????????????

Naja Kauforders liegen schon seit ein paar Wochen drin, sollte noch etwas nach unten gehen :-)) Aber warum den ganzen Index kaufen ? Einzelne Aktien tun es doch auch und da ist die DivRendite wahrscheinlich auch noch etwas höher