Rohstoffindizes unter der Lupe: Erhebliche Unterschiede selbst in den Sektoren

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die „Rohstoff-Welle“ scheint nicht abebben zu wollen – und die Zahl der auf Rohstoffe emittierten Zertifikate steigt täglich.

Schwierigkeiten bereitet dem Anleger allerdings die Frage, ob er auf einzelne Rohstoffe, Rohstoffgruppen oder breit gestreute Indizes setzen soll. In diesem Artikel habe ich Untersuchungen zur Entwicklung der bekanntesten Indizes sowie einzelner Sektoren zusammen getragen. Mit verblüffenden Ergebnissen.

Dass Rohstoffindizes die einzelnen Sektoren unterschiedlich gewichten ist bekannt, denn daraus ergibt sich die unterschiedliche Performance dieser Indizes.Ich bin jetzt aber auf interessante Untersuchungen gestoßen, die ich Ihnen hier vorstellen möchte:

Untersucht wurden nicht nur die Entwicklung der einzelnen Indizes, sondern auch die Performance der einzelnen Sektorenindizes, also Energie (die verschiedenen Sorten Öl und Gas, Edelmetalle (Gold, Silber, Platin), Industriemetalle (z.B. Kupfer, Nickel, Zink, Blei, Palladium, u.a.), Soft Commodities (dies sind Orangesaft, Kaffee, Baumwolle, Zucker, Kakao) Lebendvieh & Fleisch sowie Getreide (Mais, Sojabohnen, Reis, Weizen, u.a.).Und selbst diese Sektorenindizes haben sich höchst unterschiedlich entwickelt. Dazu wurden noch die Risiko adjustierte Performance dieser Sektoren untersucht – und auch hier sind die Unterschiede gravierend.

Die Basis für die Berechnung der Indizes bilden nicht die Kassa- (Spot) Märkte, sondern die Futuresmärkte. Üblicherweise wird dazu der jeweils nächstfällige Kontrakt betrachtet, der dann in den folgenden Kontrakt gerollt wird. Die sich daraus ergebende Rollproblematik bezüglich „Backwardation“ (Rollverluste) und „Contango“ (Rollgewinne) ist bekannt. Untersucht wurden jeweils die Total Return Varianten der einzelnen Indizes. Diese Berechnung unterscheidet sich von der „Excess Return“- Variante dadurch, dass neben der Performance des Futures selbst und der Einrechnung der Rollperformance (also Rollgewinne oder Rollverluste) auch die Zinserträge aus der zurückgelegten Margin für die Futures eingerechnet wird. Da diese Zinserträge immer positiv sind, ist die Performance der Total-Return-Variante in der Regel die höhere – gleiche Gebühren bei beiden Varianten vorausgesetzt.

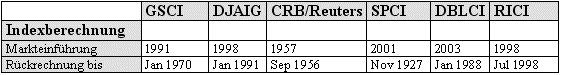

Hier die Darstellung der bekanntesten Rohstoffindizes sowie deren Performance und Risikokennzahlen.

GSCI: Goldman Sachs Commodity Index

DJAIG: Dow Jones AIG Commodity Index

CRB/Reuters: Commodity Research Bureau /Reuters

SPCI: Standard&Poor’s Commodity Index

DBLCI: Deutsche Bank Liquid Commodity Index

RICI: Rogers International Commodity Index

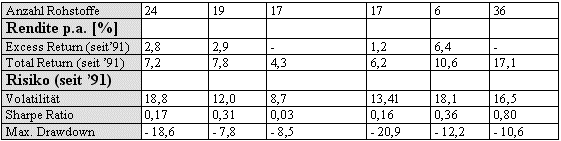

Die Sharpe Ratio misst die Risiko adjustierte Rendite. Berechnet wird diese gemäß:

Rendite des Index – Geldmarktzins / Standardabweichung. Je höher die Sharpe Ratio, desto besser. Eine negative Sharpe Ratio bedeutet, dass die Rendite des Index unter dem Geldmarktzins lag, aber nicht unbedingt, dass die Rendite absolut betrachtet negativ war.

Die erheblichen Unterschiede zwischen den Indizes liegen in der Indexkonstruktion und Gewichtung der einzelnen Sektoren.

Hinsichtlich des Chance Risiko-Profils führt also der beiteste Index, der RICI, klar die Rangliste an. (Sharpe Ratio: 0,8). Erstaunlich ist, das der engste Index mit nur sechs Rohstoffen, der DBLCI, bezügl. der Sharpe Ratio das zweitbeste Ergebnis einfährt. (Sharpe Ratio: 0,36). Zwar weist diese die Höchste Volatilität auf, ist aber gemessen an der guten Performance dennoch wieder „risikoarm“.

Der CRB zeigt zwar die geringste Volatilität, kann aber bezüglich der Rendite nicht überzeugen.

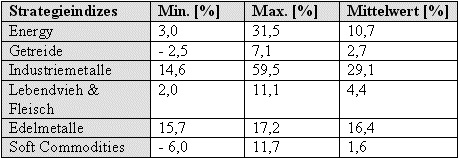

Die Indexanbieter veröffentlichen aber auch diverse Sektorenindizes. Nun sollte man meinen, diese dürften in der Performance weniger stark auseinander liegen. Doch weit gefehlt, die Unterschiede sind fast unglaublich. Die folgende Tabelle zeigt jeweils die höchsten und niedrigsten Renditen sowie den Mittelwert aller Anbieter. (Daten von Jan 2001 bis Sep 2006)

Auffällig ist der enorme Unterschied zwischen den Indexanbietern im Bereich Industriemetalle. Das Schlusslicht bildet hier der CRB mit 14,6 %, am besten Schnitt der RICI ab (59,6 %). Hier ist aber zu beachten, dass die Daten zu diesem Subindex erst seit Januar 2006 existieren. Die zweitbeste Auswahl in diesem Sektor trifft die Deutsche Bank, der DBLCI –Industriemetalle brachte in diesem Zeitraum eine jährliche Rendite von 28,1 %. Dieser Indexanbieter überzeugte auch im Bereich Energy – mit 31,5% führt er die Liste an, der RICI schaffte hier nur 3,0 %.

Insgesamt schwach entwickelten sich die Sektoren Korn & Seeds (Mittelwert: 2,7 %) sowie „Soft Commodities“ (Mittelwert: 1,6 %).

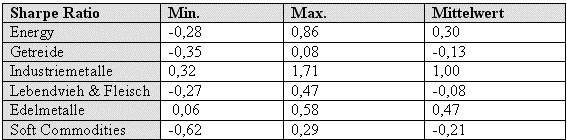

Doch auch bei den Sektoren gibt die Risiko adjustierte Rendite weitere erstaunliche Einblicke. Die Unterschiede sind auch hier erheblich (Daten auf Basis der Tagesrenditen)

Fazit:

Insbesondere mit Getreide, Lebendvieh & Fleisch sowie Soft Commodities hätte man als Investor im Unterschungszeitraum keinen befriedigenden Gewinn erzielt. Durch die unterschiedliche Gewichtung einzelner Sektoren in den Indizes ist eine Prognose über die künftige Entwicklung auch nur schwer möglich.

Der GSCI hängt so sehr vom Sektor Energie ab, dass der Index eigentlich eine Wette auf die Energiepreise ist. Dazu sei angemerkt, dass Goldman Sachs aber auch andere energiereduzierte Varianten des Index veröffentlicht.

Der DBLCI ist mit über 50 Prozent ebenfalls hoch im Energiesektor gewichtet, allerdings enthält dieser Sektor nur die Komponenten WTI und Heizöl.

Der DBLCI hat dagegen hat keine Soft Commodities in der Berechnung. Der RICI ist der Index, der bei weitem die meisten Rohstoffe in der Berechnung einfließen lässt, Die einzelnen Sektoren sind zudem annähernd gleich gewichtet, wobei auch hier der Energiesektor leicht dominiert. Daher eignet sich der RICI für Anleger, die - etwa mit Zertifikaten - breit gestreut in Rohstoffindizes investieren möchten.

Datenquellen:

- Füss, Hoppe, Kaiser, in: Absolut report, 40/2007

- Claus Hilpold, Hedgefonds im Rohstoffbereich, Handbuch Alternative Investments, Bd. 2

- Mezger, Single, Rohstoff als Alternative Investments, Handbuch Alternative Investments, Bd. 2

Quelle: Portfolio Journal

Das PortfolioJournal ist ein monatlicher Informationsservice zum Thema PROFESSIONELLE VERMÖGENSPLANUNG & ASSET ALLOKATION.

Erfahren Sie alle 4 Wochen das Aktuellste zu den Themen Fonds, Hedgefonds, Anlagezertifikate, ETFs/Indexing, Immobilien und Asset Allokation.

Die Zustellung erfolgt per Email im PDF - Format, der Bezug ist kostenlos : http://www.portfolio-journal.de

🚀 0 € pro Trade – für immer!

Depot in 10 Minuten eröffnen

BaFin-reguliert

direkter Zugang zur Tradegate BSX von 7:30–22 Uhr.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.