Risiko einer kurzfristigen Marktkorrektur steigt

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Vergangene Woche beherrschte Zypern die Schlagzeilen; die an das Rettungspaket geknüpften Konditionen sorgten für Unruhe. Die Märkte nahmen die Querelen zwar relativ gelassen hin, doch ist das Risiko einer kurzfristigen Marktkorrektur wohl gestiegen. Wir haben daher unsere Übergewichtung von Aktien verringert.

Zypern bringt Eurokrise in die Schlagzeilen

Die Euro-Krise stand letzte Woche erneut im Mittel-punkt, als das lang erwartete Rettungspaket für Zypern auf harsche Kritik stieß. Insbesondere die potenzielle Aushöhlung der europaweiten Einlagengarantie für Beträge von bis zu 100.000 Euro gilt als riskant. Die Beteiligung der Einleger an der Bankenrettung könnte weite Kreise ziehen und beispielsweise einen Ansturm auf die Banken in anderen Peripherieländern auslösen. Wegen der öffentlichen Empörung und der Ablehnung des Haircut durch das zyprische Parlament musste ein Plan B her.

Am Montag einigten sich die EWU-Finanzminister auf einen geänderten Rettungsplan. Einlagen unter 100.000 Euro bleiben von der Zwangsabgabe verschont. Stattdessen werden Großeinleger sowie die Inhaber von Senior Bonds der beiden größten Banken Zyperns zur Kasse gebeten. Das Bankensystem des Inselstaates wird umstrukturiert: Laiki, die zweitgrößte Bank des Landes, wird in eine „good“ und eine „bad“ bank aufgesplittet. Es ist ungewiss, ob die größeren Einleger der Bad Bank ihr Geld wiedersehen werden. Tragfähige Werte und gesicherte Einlagen werden auf die Good Bank übertragen, die mit der größten Bank Zyperns, der Bank of Cyprus, verschmolzen werden soll. Die Bank of Cyprus muss zudem rekapitalisiert werden. Die EZB wird der Bank of Cyprus zwar Mittel zur Verfügung stellen, doch nicht gesicherte Einlagen bleiben bis zur Rekapitalisierung eingefroren.

Wirkung auf Märkte relativ gering

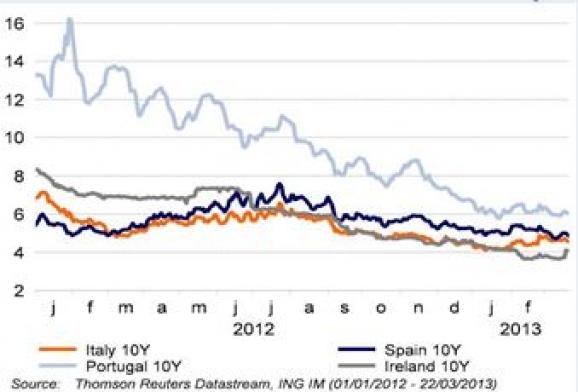

Die Märkte verkrafteten die Turbulenzen letzte Woche recht gut. Im Vergleich zu früheren Schockereignissen der Eurokrise hielt sich die Wirkung auf Anleiherenditen am EWU-Rand sowie die Anlegerstimmung in Grenzen. Das liegt wohl weniger am Ausmaß des Problems als vielmehr an der Verfassung der Weltkonjunktur. In der Vergangenheit kam es in der EWU vor allem aufgrund mangelnder Wachstumsaussichten zu politischen Verwerfungen. Jetzt hat es dagegen den An-schein, dass der globale Konjunkturaufschwung sich noch ausweiten wird. Zudem scheint die allmähliche Normalisierung der Asset-Allokation bei institutionellen Investoren die Marktstimmung zu heben.

Wahrscheinlichkeit einer Konsolidierung steigt

Diese beiden Faktoren bilden zwar einen konstruktiven Rahmen, werden die wöchentlichen oder monatlichen Stimmungsumschwünge an den Märkten aber wohl nicht maßgeblich bestimmen. In jüngster Zeit mehren sich auch die Anzeichen, dass der Markt in eine Konsolidierungsphase übergegangen ist. Somit sind kurzfristige Korrekturen wahrscheinlicher. Der globale PMI und die vorläufigen Daten unseres eigenen Global Cycle Indicator deuten jedenfalls auf eine Konsolidierung des weltweiten Konjunkturzyklus hin.

Vor allem die Eurozone verzeichnete enttäuschende Daten. Der Fall des PMI Composite von 47,9 im Februar auf seinen niedrigsten Stand seit vier Monaten im März (46,5) machte alle Hoffnung auf ein baldiges Ende der Rezession zunichte. Sowohl die Service- als auch die Produktionsindikatoren des Index rutschten ab. Nach einem viermonatigen Anstieg ist auch der ifo-Geschäftsklimaindex rückläufig, deutet aber immer noch auf Wachstum in diesem Quartal hin.

Marktverhalten ebenfalls Grund zur Vorsicht

Neben der Aussicht auf eine Konsolidierung der globalen Konjunkturdaten deuten auch Verhaltensmuster der Anleger sowie Marktdynamik auf eine vorübergehende Marktflaute hin. Jüngsten Umfragen zufolge hat die Übergewichtung von Aktien ihren höchsten Stand seit zwei Jahren erreicht; viele Aktienmärkte bewegen sich derzeit auf ihrem zyklischen Höhepunkt oder sogar Allzeit-Hoch und die globalen Aktienkurse haben seit Jahresbeginn fast 10 % zugelegt.

Diese starke Markt-Performance schafft zusammen mit Optimismus und nachlassendem Risikobewusstsein (der Volatilitätsindex VIX bewegt sich annähernd auf dem niedrigsten Stand seit mehreren Jahren) ein Klima, in dem etwas verhaltenere Meldungen eine Neubeurteilung der kurzfristigen Perspektiven und Risikopositionen auslösen könnten.

„Ansteckungsgefahr“ geringer

Negative Berichte, wie die zu Zypern, könnten zu einer vor-übergehenden Trendumkehr führen. Allerdings ist die „Ansteckungsgefahr“ im Vergleich zu den Vorjahren weitaus geringer, da Europa mittlerweile ein leistungsfähigeres Sicherheitsnetz hat. Erstens sind die Banken an der Peripherie jetzt besser kapitalisiert. Zweitens hat die EZB reichlich Liquidität eingeschossen und ist bereit, alles zu tun, um über ihr OMT-Programm finanzielle Stabilität zu garantieren.

Doch hat der Zypern-Deal gezeigt, dass die Schaffung einer Bankenunion, um die Verquickung von Staatsverschuldung und schwachen Banksystemen zu durchbrechen, von den stärkeren Euro-Ländern noch nicht akzeptiert wird, wenn dies mit einer Vergemeinschaftung der Schulden verbunden ist. Früher oder später werden sie sich jedoch damit arrangieren müssen. Und schließlich werden erstmals in der Geschichte des Euro Kapitalkontrollen eingesetzt. Damit soll einer Kapitalflucht aus Zypern vorgebeugt werden, auch wenn dies gegen den Grundsatz des freien Kapitalverkehrs in der EWU verstößt. Die Konsequenzen werden sich zeigen, wenn die zyprischen Banken ihre Pforten wieder öffnen

Wir reduzieren unsere Übergewichtung bei Aktien

Insgesamt halten wir eine taktische Reduzierung unserer „Risk on“-Position für gerechtfertigt. Entsprechend haben wir unsere Positionen bei (Immobilien)-Aktien von moderat auf leicht übergewichtet verringert. Bevor wir unsere Risikoposition in der taktischen Asset-Allokation anpassen, müssen wir erst noch überzeugendere Hinweise auf einen umfassenden globalen Aufschwung sowie konkrete Maßnahmen in Zypern sehen

Quelle: ING Investment Management

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.