Rezession? Nicht, wenn man den Modellen traut

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

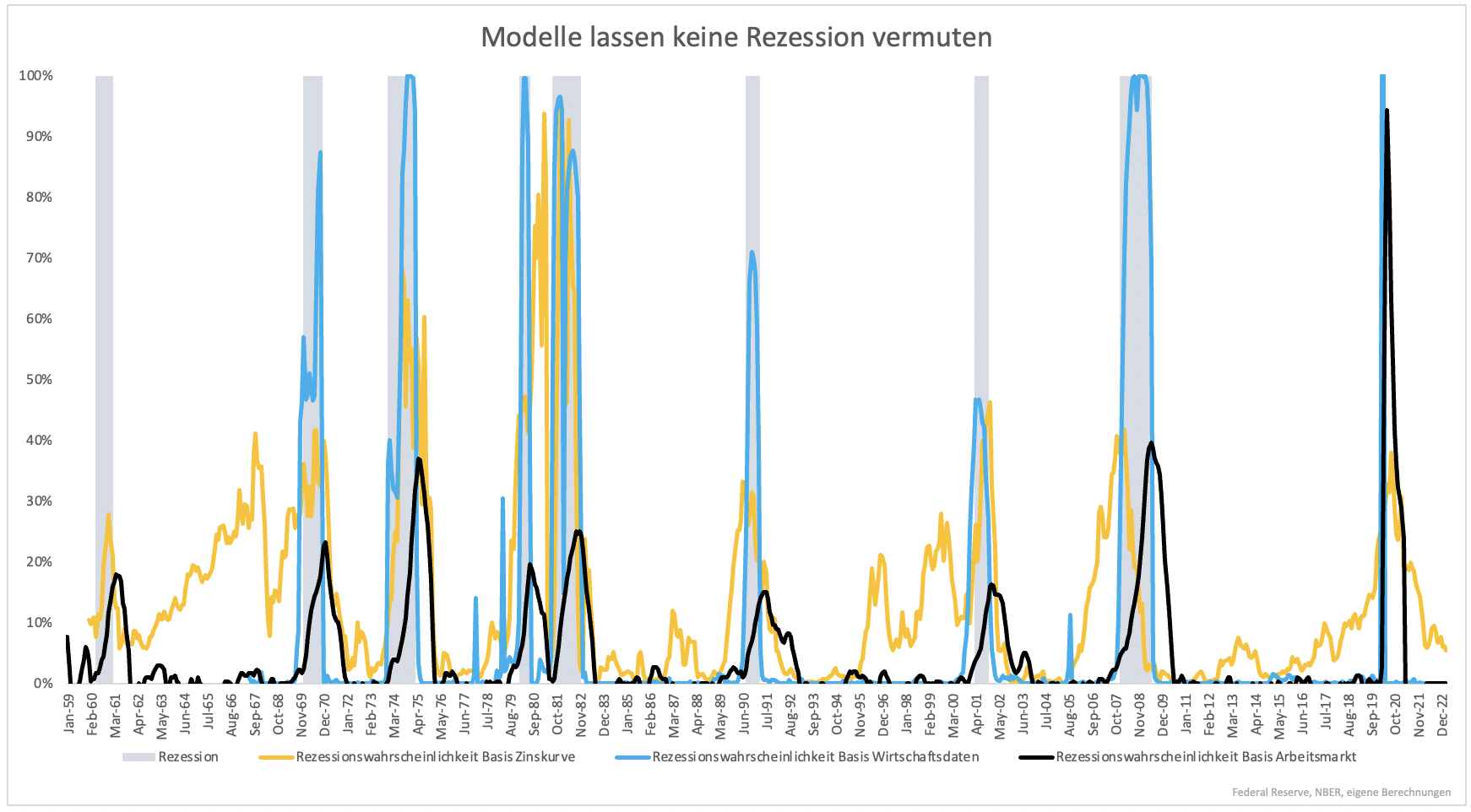

Rezessionen werden meist erst dann festgestellt, wenn sich die Wirtschaft schon mittendrin befindet. Wirtschaftsdaten werden mit einer gewissen Verzögerung erhoben und veröffentlicht. Seit Pandemiebeginn wird mehr mit Echtzeitdaten experimentiert. Diese Daten waren zumindest bisher akkurat. Sie zeigen allerdings auch nur an, was ist und nicht das, was sein wird. Hier kommen Modelle ins Spiel, die auf Basis unterschiedlicher Daten Rezessionswahrscheinlichkeiten berechnen. Ein Datensatz ist z.B. die Zinskurve. Die New York Fed berechnet auf Basis der Zinsdifferenz von 10-jährigen und dreimonatigen Anleihen eine Rezessionswahrscheinlichkeit für die kommenden 12 Monate.

Die Wahrscheinlichkeit für eine Rezession in den kommenden 12 Monaten liegt bei 5,5 %. Bis April 2023 ist eine Rezession also sehr unwahrscheinlich. Zudem sinkt die Wahrscheinlichkeit seit Monaten und steigt nicht. Ein ähnliches Bild geben Wahrscheinlichkeiten ab, die nur auf Arbeitsmarktdaten oder eine breitere Auswahl an Wirtschaftsdaten (Arbeitsmarkt, Industrieproduktion, Einkommensentwicklung) zurückgreifen.

Eine Rezession ist weit und breit nicht zu sehen. Wenn Notenbanken also der Meinung sind, dass sie die Geldpolitik straffen können, ohne eine Rezession zu verursachen, geben ihnen die Modelle derzeit recht. Die Modelle berechnen die Wahrscheinlichkeit jedoch auf der Basis von Wirtschaftsdaten. Diese zeigen bestenfalls, was ist bzw. in den meisten Fällen zeigen sie, was war. Wie gut sich daraus Prognosen ableiten lassen, sei dahingestellt. Viele Wirtschaftsdaten sind träge und reagieren erst deutlich, wenn die Wirtschaft bereits in der Rezession steckt.

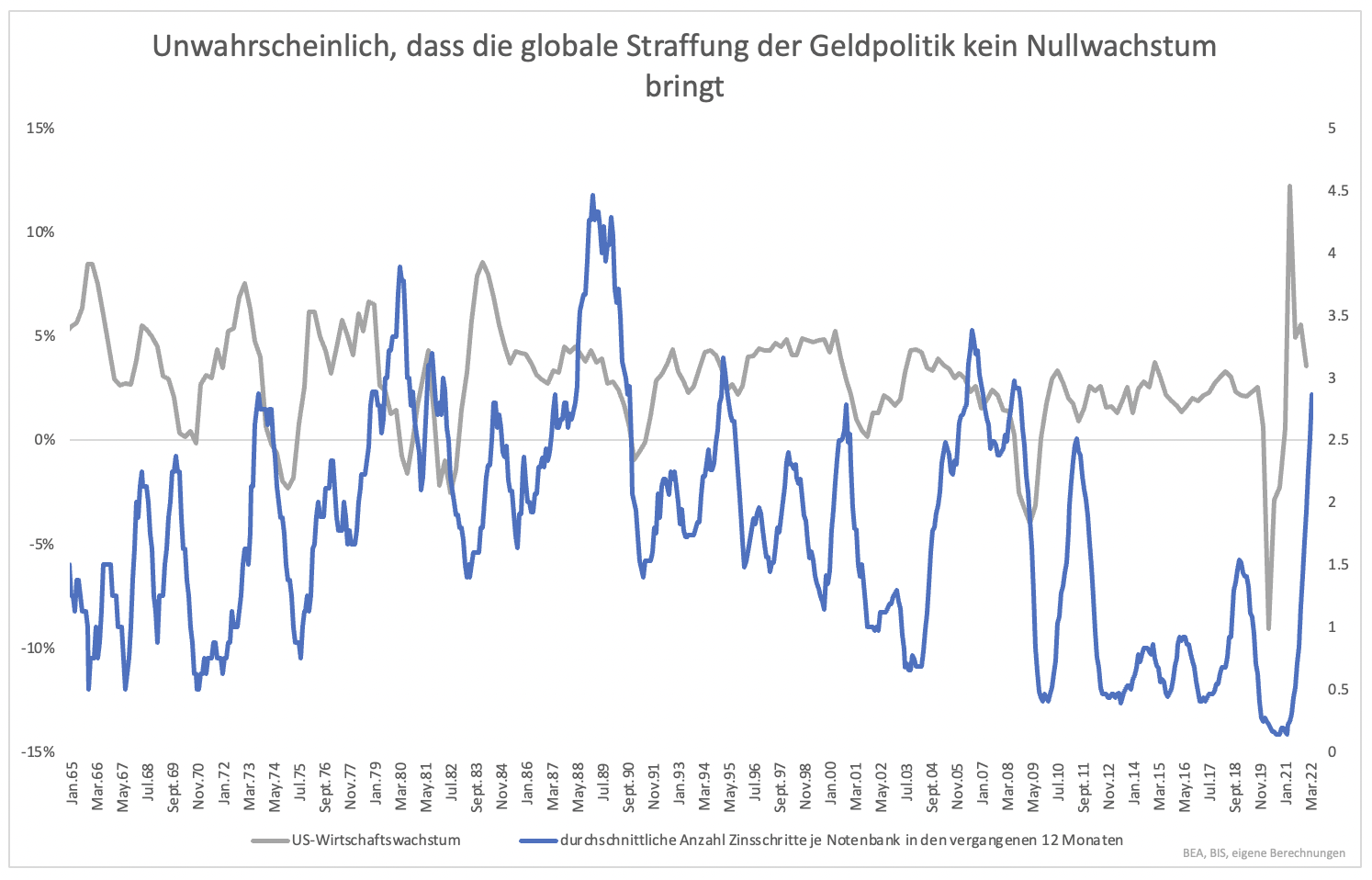

Was die zukünftigen Daten beeinflussen wird, ist die Geldpolitik. Wir wissen, dass diese restriktiver wird. Bereits jetzt wird die Geldpolitik global stark gestrafft. Die 37 größten Notenbanken haben in den vergangenen 12 Monaten die Zinsen im Durchschnitt fast drei Mal angehoben (Grafik 2).

Zuletzt war die Geldpolitik vor Beginn der Finanzkrise so restriktiv. Sofern Notenbanken nicht von ihren eigenen Prognosen abweichen und die Zinsen weiter erhöhen, wird sich die Anzahl an Zinsschritten auf mindestens 3,5 bis Jahresende erhöhen. So restriktiv war die globale Geldpolitik nur Ende der 80er und Ende der 70er Jahre.

Bereits deutlich weniger koordinierte Zinserhöhungszyklen haben Wachstumsdellen verursacht. Steigt die Anzahl durchschnittlicher Zinsschritte an, kam es in den USA zu einem Rückgang des Wirtschaftswachstums. Bereits das aktuelle Niveau lässt kaum Wachstum über 1,5 % zu. Bei durchschnittlich 3,5 oder mehr Zinsschritten wäre positives Wachstum ein wahres Wunder.

Am Ende hat niemand eine Glaskugel, die die Zukunft wahrheitsgemäß vorhersagt. Modelle, die auf Basis vergangener Daten eine Rezessionswahrscheinlichkeit berechnen, könnten derzeit zu optimistisch sein und eine falsche Sicherheit über die wirtschaftliche Stärke vermitteln. Die globale Geldpolitik spricht zumindest für Nullwachstum und dies nicht erst Mitte 2023. Bleibt es bei Nullwachstum oder einer milden Rezession, ist dies kein Argument gegen Aktien. Vor allem in Europa erscheint ein solches Szenario bereits eingepreist.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

was genau ist mit der Zinskurve (gelb) in der oberen Grafik gemeint?