Die Rekordjagd am US-Aktienmarkt geht weiter

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Die Stimmung an der Wall Street bleibt gut. Am Freitag markierten die wichtigsten Indizes erneut neue Allzeithochs, auch wenn die neuen Höchststände nur geringfügig über den Hochs der vergangenen Tage lagen.

Die Rekordjagd wird vor allem von der Aussicht auf sinkende Zinsen angetrieben. Der Markt rechnet fest damit, dass die US-Notenbank bei ihrem Zinsentscheid am 31. Juli den Leitzins zum ersten Mal seit der Finanzkrise wieder senken dürfte.

Fed-Präsident Jerome Powell hatte die Hoffnungen auf Zinssenkungen bei Auftritten vor dem US-Kongress in dieser Woche weiter angeheizt. Powell hatte erneut die Bereitschaft der Fed signalisiert, "angemessen zu handeln", um nachhaltiges Wachstum zu sichern. Jüngste Wirtschaftsdaten hätten gezeigt, "dass Unsicherheiten in Bezug auf Handelskonflikte und Bedenken hinsichtlich der Stärke der Weltwirtschaft weiterhin die US-Konjunkturaussichten belasten", sagte Powell. Zudem bleibe der Inflationsdruck gedämpft.

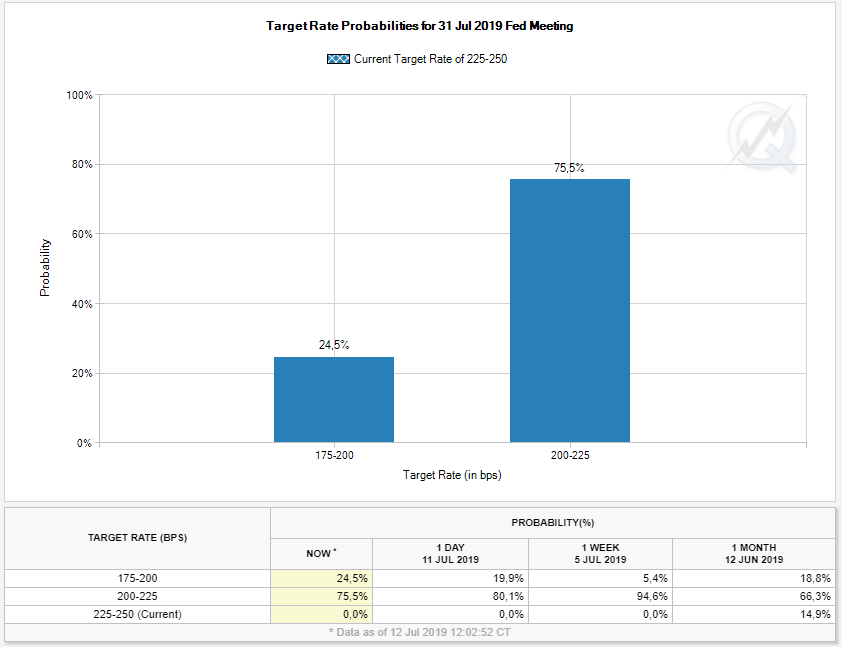

Die US-Terminmärkte preisen mit einer Wahrscheinlichkeit von 100 Prozent ein, dass die Fed den Leitzins am 31. Juli senken wird. Mit einer Wahrscheinlichkeit von 75,5 Prozent wird eine Zinssenkung um 0,25 Prozentpunkte, mit einer Wahrscheinlichkeit von 24,5 Prozent sogar eine Zinssenkung um 0,50 Prozentpunkte erwartet, wie das CME FedWatch-Tool zeigt.

Bis Jahresende gehen die Märkte im Mittel sogar von Zinssenkungen um insgesamt 0,75 Prozentpunkte aus, was drei Zinsschritten um je 0,25 Prozentpunkte entsprechen würde.

Auch in Europa stehen die Zeichen wieder auf eine Lockerung der Geldpolitik. In dem am Donnerstag veröffentlichten Protokoll der letzten Zinssitzung des EZB-Rats vom 6. Juni hieß es: "Es herrschte weitgehend Einigkeit darüber, dass der EZB-Rat angesichts der erhöhten Unsicherheit, die sich voraussichtlich weiter in die Zukunft erstrecken wird, bereit und vorbereitet sein muss, die geldpolitische Haltung durch Anpassung aller seiner Instrumente weiter zu lockern." Erwartet wird, dass die EZB den bereits negativen Einlagenzins von minus 0,4 Prozent auf minus 0,5 Prozent senken könnte oder ihr Anleihekaufprogramm wieder aufnimmt.

Ab Montag dürfte die beginnende Berichtssaison neue Impulse für den Markt liefern. Die wichtigsten US-Unternehmen werden in den kommenden Wochen ihre Quartalszahlen für das zweite Quartal veröffentlichen. In der nächsten Woche stehen unter anderem die Quartalszahlen der Banken Citigroup, JP Morgan, Goldman Sachs, Wells Fargo und Bank of America sowie von Microsoft, Johnson & Johnson, Netflix und IBM auf dem Programm.

Die Trader Ausbildung: Weil auch Trading erlernt werden muss ! 16 Wochen Betreuung, Video-Coaching, selbstbestimmtes Lerntempo, 4-wöchige Trading-Phase und Abschlusstest. Nehmen Sie Ihre Trading-Ausbildung jetzt in die Hand! Jetzt abonnieren

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

bin über 80 % in Aktien, wo sonst? :)

ATH. Alle im Plus. Freue mich. Merci

Ich verstehe das ganze Tamtam nicht. Jeder interpretiert die Märkte anders, egal, ob "Normalo" oder Experte. Mich interessieren nur die Signale, ob ich noch drin bleiben soll oder nicht. Sonst nichts. Kein Trump und keine Zinsen. Und wenn die Zeit kommt, gehe ich raus. Zu viel politischer Müll wird auf die Märkte übertragen und ständig gewarnt. Dabei ist 2019 bisher mein mit Abstand bestes Jahr. Und das ohne Bitcoin, wie bei Mr. Weygand. Unverständlich bei ca. 35% (Nasdaq) seit Weihnachten.

But history suggests we should view this new round of rate cuts with caution. Each time the Fed has cut rates when unemployment was below 4%, a recession soon ensued.

https://edition.cnn.com/2019/0...

https://northmantrader.com/2019/07/10/nobody-rings-a-bell/

richtig. noch investiert man in den usa. aber wenn es dem "rest der welt" anders ergeht...wer liegt dann falsch? ist es nicht auch eine möglichkeit, dass der "rest der welt" die kommende rezession (oder in der wir schon sind) schon einpreist, die us-märkter aber noch verschont bleiben? die deutschen unternehmen treffen doch die durch dieselben faktoren ausgelösten schlechten zustände der weltwirtschaft. für mich ist es wahrscheinlicher, dass das nun bald auch auf die us märkte durchschlägt, statt dass die der rest der welt wieder erholt, auf oder zumindest nahe dem us-niveau. eine alternative zu der oben suggerierten variante:

In short, one last hurrah as the Fed creates what may be the final melt up, followed by a "big" top in stocks in the second half, as the bond bubble and Fed credibility bubbles both pop.

https://www.zerohedge.com/news...

die stärke der aktuellen rallye wird immer schwächer. hier kann man tatäschlich mal von "luft ausgehen" sprechen. also reicht ein etwaiger zinsschnitt, um nochmal auf neue hochs zu kommen (s. 2. link) oder ist selbst mit einem zinsschnitt nichts mehr zu bewegen? s&p ist nahe an der eindämmungslinie, trotz dauerndern ATHs. diese wird entweder übersprungen in einem letzten speak oder eben nicht. dabei muss man beachten, dass sich im s&p 1500(!) eine menge zombies tummeln, die die manipulation nicht mehr lange mitmachen, trotz rate cuts. russell 2000 und andere wichtige indizes sind keineswegs auf dem level von s&p500 oder dj 30.

https://northmantrader.com/201...

https://northmantrader.com/201...

die wirtschaft ist bereit für die rezession oder schon drin. die frage ist, wann die märkte das einpreisen. die rate cuts helfen nicht ewig. die berichtssaison kann imho einige böse überraschungen bereithalten, so wie schon in deutschland (und woanders).

Die Reaktion der Märkte auf die Zinsverschiebungen sprach eine ganz klare Sprache: Umschichtungen aus "Rest der Welt" -> USA, und dies mit einer selten gesehenen Deutlichkeit. Die Algorithmen der Black Rocks dieser Welt haben anscheinend riesige Blöcke der restlichen Welt zugunsten USA nicht lange gefackelt und in kürzester Zeit verkauft. Nicht nur der DAX ignorierte die Rallye in den USA, auch fast ganz Europa und Asien. Das Konzentrieren auf "America First" und Kapitalismus in Reinkultur unter Ausblendung aller externen Kosten und humanen Werten zahlt sich (leider) zumindest an der US Börse aus. Hinzu kommt nun noch eine politisch getriebene vermutliche Zinssenkung in den USA. Ich vermute allerdings, dass die Aktienmärkte mittlerweile von minus 0,5% ausgehen und könnte mir durchaus eine enttäuschende Reaktion auf nur -0,25% vorstellen. Die EZB ist nun in absolutem Zugzwang nachzuliefern, auch wenn sie dies nie eingestehen würde. Das Problem ist nur: sie hat kaum Spielraum - was soll es denn bringen von minus(!)0,4 auf -0,5% zu gehen. Was will sie denn dann noch machen, wenn eine echte Rezession eintritt? Und bei den Anleiheaufkäufen muss sie dann bald auf Ramschpapiere gehen. Ob die Märkte der restlichen Welt nun auf vermindertem Niveau der Rallye in den USA nachziehen, bleibt abzuwarten. Allerdings besteht auch hierzulande "Anlagenotstand", so dass vermutlich auch hier in abgeschwächter Form wohl gelten wird: "der Zins treibts rein". Interessant ist auch zu beobachten, dass zwar USA und China offiziell im Handelskrieg sind, dass die beiden selbst aber nicht so stark betroffen scheinen - im Gegensatz zur exportzentrierten Industrienation Deutschlands, dem der Verbrennungsmotor als ehemaliger Exportschlager nun wegbricht - mit allen damit verbundenen Zuliefererketten. Für "Entlastung" könnten Handelsabkommen sorgen, wie nachhaltig das dann sein wird, bleibt abzuwarten. Die dt. Industrie muss nun beweisen, dass der Abgesang auf sie nicht berechtigt ist oder zumindest verfrüht angestimmt wurde.

Bis dahin, ist es noch etwas hin und die meisten werden noch ein gutes Stück den Kursen hinterher gucken.

und die Fallhöhe-das wird ein Fest:))

👍 schönes WE und tiefe Zinsen