Pyramidierungsstrategien - So baue ich eine Position auf

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

„Gewinne laufen lassen, Verluste begrenzen“ – so einfach sich diese Grundregel des Money Managements anhört, so schwierig ist sie auch zu befolgen. In der Realität wird diese Grundregel von vielen Anlegern auf den Kopf gestellt: Gewinne werden begrenzt und Verluste werden laufen gelassen.

Im Falle der Gewinnbegrenzung realisiert der Trader bei der erstbesten Gelegenheit relativ kleine Buchgewinne. Seine ursprüngliche Position läuft jedoch unaufhaltsam weiter und weiter und weiter und hätte dem Marktteilnehmer noch ein Vielfaches seines zu früh mitgenommenen Gewinnes beschert – ganz schön ärgerlich. Die Gründe für das zu frühe Verkaufen sind vielfältig: Oft spielt die Angst vor der Wiederholung traumatischer Verlusterlebnisse eine Rolle. Ein anderer Grund kann sein, dass sich ein Trader möglichst schnell für sein richtiges Taktieren belohnen will. Wenn Verluste laufen gelassen werden, besteht das Problem meistens darin, dass der Trader den schlechten Trade seinem Ego nicht eingestehen will. Zu dieser Situation kann sich auch noch ein weiteres psychologisches Phänomen hinzugesellen: Der Trader redet sich ein, die mögliche Trendwende leider etwas verfrüht erkannt zu haben und von seinem Rechthaben nicht mehr weit entfernt zu sein. Oft werden diese misslichen Situationen erst dann beendet, wenn der Trader dem Druck der Verlusthöhe oder sogar einem Margin Call nicht mehr standhalten kann. Die eigentliche Trendwende ist dann in den meisten Fällen nicht mehr weit, aber viele Trader halten sich nach der Trendwende gemäss dem Prinzip „ein gebranntes Kind scheut das Feuer“ dem Markt fern. Stellen Sie sich vor, ein Trader hat seine Gewinne aus einer Longposition viel zu frühzeitig mitgenommen und sieht, wie die Preise weiter steigen. Warum steigt er dann nicht erneut ein, wenn er bemerkt, dass er die falsche Entscheidung getroffen hat? Es mag nämlich mehrere Gründe geben, warum Trader vor der Entscheidung stehen könnten, eine neue Position einzugehen – auch nachdem der Markt schon eine größere Bewegung hinter sich hat:

• Der Trader war zu sehr auf ein günstigeres Preisniveau fixiert; es wurde aber nicht mehr erreicht und der Markt eilte ihm davon.

• Der Trader war sich anfangs unsicher, ob der Trend weiterhin beständig sein würde und wartete auf eine Bestätigung des Trends.

Die gerade genannten Gründe, in denen der mentale Aspekt des Tradens besonders zum Vorschein kommt, dürften den meisten Tradern bekannt sein und unter „verpasste Gewinne“ abgeschrieben werden. Zwar ist ein verpasster Gewinn immer noch besser als ein entstandener Verlust, aber dennoch ist die Situation ärgerlich. Nachdem der Markt auch noch eine Weile weiter stark anzieht, gerät der Trader eventuell an einen Punkt, an dem er sich fragt, ob er nicht doch noch eine Position aufbauen sollte oder ob er sich nicht mehr weiter um den Markt kümmern sollte, weil der Zug bereits abgefahren ist. In solch einer Situation stellt sich konkret die Frage, wie der Trader in einen Markt einsteigen soll, der sich innerhalb eines starken Trends befindet. Hier spielen wie sonst auch das günstige Timing und striktes Positionsmanagement die Hauptrollen für einen erfolgreichen Trade.

Nun stellen Sie sich vor, der Trader hat bereits eine Position aufgebaut und möchte diese nun vergrößern. In solch einer Situation mag dem Trader das Hinzufügen von Positionen am leichtesten fallen. Denn hier sitzt er bereits auf einem beruhigenden Gewinnpolster. Das Eröffnen einer neuen Position erfolgt auf die gleiche Weise wie das Eingehen der ursprünglichen Position. Das Nachkaufen von zusätzlichen Kontrakten, nennt man dann Pyramidieren, wenn die ursprüngliche Position im Gewinn ist. Die Finanzierung dieser Pyramidierung erfolgt intern, das bedeutet die nachgekaufte Position wird aus dem durch einen Stop gesicherten Buchgewinn der ursprünglichen Position finanziert. Etwas anderes als das Pyramidieren ist das Verbilligen. Verbilligen bedeutet, weitere Kontrakte hinzuzufügen, wenn die ursprüngliche Position im Verlust ist. Der Einstiegskurs wird auf diese Weise verbilligt. Die Finanzierung der verbilligenden Positionen erfolgt extern, das heißt aus noch vorhandenem Tradingkapital. In der Fachliteratur wird das Verbilligen auch als „negatives Pyramidieren“ bezeichnet. Grundsätzlich ist, dass es eine unendliche Anzahl von Pyramidierungsstrategien gibt. Sie alle sind entweder eine Variation der normalen aufwärtsgerichteten Pyramide oder eine Variation einer invertierten, also auf ihrer Spitze stehenden Pyramide.

Wie können diese Pyramidenkonstellationen entstehen? Nun, ganz einfach beschrieben, kann beispielsweise eine normale aufwärtsgerichtete Pyramide dann entstehen, wenn Sie laufend weniger Kontrakte hinzufügen. Vice Versa entsteht eine invertierte, also auf dem Kopf stehende Pyramide, wenn sie laufend mehr Kontrakte hinzufügen. Welche Faktoren den Reinvestitionsgrad im Pyramidierungsprozess beeinflussen, wie Sie die Kontraktanzahl berechnen und welche Auswirkungen verschiedene Pyramidierungsstrategien haben, soll im weiteren Verlauf dieser Lesson geklärt werden. Zu diesem Zweck müssen wir zunächst zwei grundsätzliche Verlustrisiken erfassen.

Effektives Verlustrisiko

Der Sinn des Pyramidierens besteht in der erwünschten Hebelwirkung. Doch neben der Hebelwirkung existiert natürlich auch das Risiko (in $) solange der Trade noch nicht geschlossen ist. Das Risiko lässt sich durch den Einstiegskurs, den aktuellen Stop-Preis und die Anzahl an Kontrakten bestimmen. Es lässt sich wie folgt mathematisch ausdrücken:

• Für eine Long-Position:

• (Einstiegskurs – aktueller Stop-Preis) x (Anzahl Kontrakte)

• Für eine Short-Position:

• (aktueller Stop-Preis – Einstiegspreis) x (Anzahl Kontrakte)

Solange der Trade noch keinen unrealisierten Gewinn aufweist, ist das effektive Risiko positiv und repräsentiert den maximalen möglichen Verlustbetrag (angenommen, dass der Kurs nicht durch den Stop gapt). Wenn ein Trader beispielsweise zwei Futureskontrakte für Juli 2002 Gold zu $335/Unze kauft und seinen Stop bei $330 setzt, riskiert er $5/Unze, was zu einem effektiven Risiko von $500 pro 100-Unzen Futureskontrakt führt beziehungsweise $1,000 für zwei Kontrakte. Wenn Gold weiterhin steigt, und der Stop auf $335 hochgezogen wird, kann der Trader von einem Breakeven-Trade ausgehen (angenommen, dass der Kurs nicht durch den Stop gapt).

Netto-Verlustrisiko

Hypothetisch birgt der Trade, nachdem der Stop hochgezogen wurde, einen unrealisierten Gewinn in sich. Das effektive Risiko wird nun negativ (gemäss der o.g. Formel), was bedeutet, dass die Position des Traders keinem Risiko mehr unterliegt. Ein negatives effektives Risiko misst also den gesicherten unrealisierten Gewinn eines Trades. Der Trader kann nun in Erwägung ziehen, einen Teil oder seinen gesamten gesicherten Gewinn zu riskieren, indem er weitere Kontrakte hinzufügt. Im folgenden soll mit p der Bruchteil des gesicherten unrealisierten Gewinns beschrieben werden, welcher in den nächsten Trade reinvestiert wird. Der Wert von p kann selbstverständlich von Trade zu Trade variieren. Wenn p einen Wert von 1 besitzt, bedeutet das, dass 100% des gesicherten unrealisierten Gewinns in den nächsten Trade reinvestiert wird. Wenn p einen Wert von 0 hat, dann findet kein Pyramidieren statt. In diesem Sinne kann das zusätzliche Verlustrisiko eines profitablen Trades wie folgt definiert werden:

Zusätzliches Verlustrisiko eines profitablen Trades =

(p) x (abgesicherter Gewinn pro Kontrakt) x (Anzahl Kontrakte)

Das Netto-Verlustrisiko eines Trades mit gesichertem unrealisierten Gewinn ist die Summe des effektiven Verlustrisikos des Trades und dem zusätzlichen Risiko, das aus der Reinvestition eines Teils oder des gesamten unrealisierten Gewinns resultiert, also:

Netto-Verlustrisiko = Effektives Verlustrisiko + zusätzliches Risiko

Während das effektive Verlustrisiko eines profitablen Trades notwendigerweise negativ ist, kann das zusätzliche Verlustrisiko entweder 0 sein oder einen positiven Wert besitzen, was zu einem Null-Wert oder einem negativen Netto-Verlustrisiko führt.

Faktoren, die das Reinvestment beeinflussenDer Reinvestitionsfaktor p wird vom Trader bestimmt und ist subjektiv. Nehmen wir einmal an, dass ein Trader bereit ist, einen Teil seiner abgesicherten unrealisierten Gewinne zu reinvestieren. Dazu kann er sich beispielsweise von Fortsetzungs-Formationen leiten lassen. Diese Fortsetzungsformationen, wie zum Beispiel Flaggen, symmetrische Dreiecke, Keile, „Running Cups with Handles“ (s. frühere Lesson), liefern günstige Möglichkeiten für das Pyramidieren eines profitablen Trades, weil Fortsetzungsformationen Hinweise für das potentielle Kursziel und Kursrisiko beim Ausbruch aus der Formation liefern. Zum Beispiel lässt der Ausbruch aus einer Flagge vermuten, dass der Preis ungefähr die gleiche Distanz der Länge des Flaggenmastes in Richtung des Ausbruchs trendieren sollte. Ein logischer Exit-Stop würde kurz unter den tiefsten Punkt der Bullenmarkt-Flagge und kurz über den höchsten Punkt einer Bärenmarkt-Flagge gesetzt. Mit diesem Wissen kann der Trader nun das Reward/Risk-Ratio (RRR) für eine Fortsetzungsformation bestimmen. Es gibt einen direkten Zusammenhang zwischen RRR und dem Reinvestitionsfaktor p. Je höher das RRR ist, desto höher sollte der p-wert gewählt werden. Umgekehrt legt ein RRR nahe 1 extreme Vorsicht nahe.

Berechnung der Kontraktanzahl

Die Berechnung der Kontraktanzahl ist eine Funktion des gesicherten unrealisierten Gewinns, der in den Trade reinvestiert wird und dem Geldbetrag/Kontrakt der riskiert wird. Die Formel für die Berechnung der Kontraktanzahl ist:

(p) x (gesicherte unrealisierte Gewinne) x (Anzahl Kontrakte) / zulässiges $-Risiko pro Kontrakt

Wenn wir uns jetzt unser Beispiel ansehen und annehmen, dass Gold gerade bei $350 pro Unze notiert und der Sell-Stop auf $345 pro Unze nachgezogen wird, führt das zu einem zulässigen Risiko von $500 pro Kontrakt. Weil zwei Kontrakte zu $335 pro Unze gekauft wurden, haben wir einen unrealisierten Gewinn von $15 pro Unze, von denen $10 mit einem schützenden Stop als gesicherter unrealisierter Gewinn abgesichert werden. Dies wäre also ein gesicherter unrealisierter Gewinn von $2,000 für zwei Kontrakte ($10 pro Unze x 100-Unzen-Futureskontrakt x 2 Kontrakte).

Wenn jetzt 25% dieses Betrages oder $500 reinvestiert werden sollen, sollte der Trader einen zusätzlichen Kontrakt zu $350 mit einem Sell-Stop der gesamten Position bei $345 kaufen. Wenn p 0,50 beträgt oder $1,000, sollte der Trader zwei zusätzliche Kontrakte zu $350 kaufen. Falls der Trader 100% seines gesicherten unrealisierten Gewinns reinvestieren will oder $2,000, würde das vier zusätzliche Kontrakte zu $350 mit einem Sell-Stop für alle sechs Kontrakte bei $345 bedeuten. Wenn die Anzahl der zu einer Position hinzugefügten Kontrakte geringer als die gerade gehandelten Kontrakte ist, dann haben wir eine konventionelle sich nach oben hin zuspitzende Pyramide. Umgekehrt: Wenn die Anzahl der zu einer Position hinzugefügten Kontrakte die Anzahl der gerade gehandelten Kontrakte übersteigt, dann haben wir eine invertierte, also auf dem Kopf stehende Pyramide. Wenn die Anzahl der zusätzlichen Kontrakte gleich der gerade gehandelten Kontrakte ist, dann ist die Form symmetrisch und nicht pyramidenförmig.

Auswirkungen des Pyramidierens

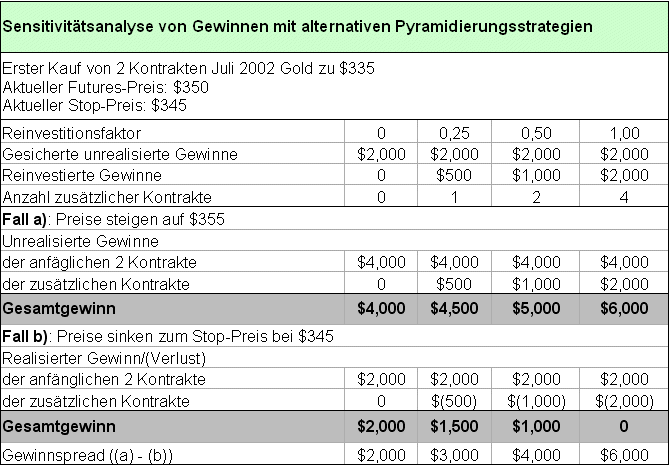

Die Form der Pyramide bestimmt die Sensitivität des Gesamtprofits bei zukünftigen Preisänderungen, siehe Tabelle 1.

Tabelle 1: Sensitivitätsanalyse von Gewinnen mit alternativen Pyramidierungsstrategien

Nehmen wir an, dass die Preise von einem Hoch bei $355 auf ein Tief bei $345 fallen. Ohne Reinvestition der Gewinne, beträgt der Gewinnspread, der mit dieser Preisfluktuation einhergeht, $2,000. Im Falle einer aufwärts gerichteten Pyramide, bei der 25% der gesicherten unrealisierten Gewinne wieder in den Trade reinvestiert werden, beobachten wir marginal höhere Gewinne bei einem Preis von $355 und marginal geringere Gewinne bei einem Preis von $345, was zu einem größeren Gewinnspread von $3,000 führt. Der Gewinnspread wird maximalisiert bei $6,000, wenn 100% des gesicherten unrealisierten Gewinns reinvestiert werden. Gewinne werden im Falle einer günstigen Preisbewegung maximiert aber bis auf Null reduziert, wenn die Preise den Stop-Preis erreichen. Die normale, aufwärts gerichtete Pyramide vergrößert die zweischneidige Natur des „Hebel-Schwertes“. Daher sollte eine 100%ige Reinvestition des gesicherten unrealisierten Gewinns für solche besonderen Situationen zurückgehalten werden, in denen ein außerordentlich hohes Kursziel das Risiko rechtfertigt.

Fazit

Pyramidieren ist ein Mittel, um den Hebel eines schon hebelwirksamen Trading-Instrumentes zu erhöhen. Die Reinvestition des Bruchteils eines gesicherten unrealisierten Gewinns ist ein konservatives Verfahren des Pyramidierens, insofern der Trader nur einen Bruchteil oder seinen gesamten gesicherten Gewinn beim Trade riskiert. Im schlimmsten Fall, dann wenn 100% des gesicherten unrealisierten Gewinns reinvestiert werden, riskiert der Trader diesen gesamten Betrag und endet mit einem Breakeven-Trade.

Autor: Frank Thönnißen - Co-Investment Advisor bei STRADIVARI (Luxemburg)

http://www.trading-lehrgang.de

Kraken ist die regulierte und sichere Krypto-Börse für Trader in Deutschland. Seit 2011 steht für uns Vertrauen und Transparenz im Mittelpunkt. Mit über 550 handelbaren Kryptowährungen bieten wir eine große Auswahl für Einsteiger und Profis.

Die Kraken App ermöglicht einen schnellen Start, während Kraken Pro professionelle Tools und niedrige Gebühren bietet. Ein Konto kannst du in wenigen Minuten auf kraken.com eröffnen.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.