Professionelles profitables Trading mit Dreiecken

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Dreiecke als Chartformationen sind leicht identifizierbar und lassen sich in allen Märkten und Zeitebenen lokalisieren. Es handelt sich bei klassischen charttechnischen Dreiecksformationen um Konsolidierungsmuster des Marktes. Diese können einen Trendwechsel einleiten, aber auch trendbestätigend wirken. Innerhalb dieser Konsolidierung, die zu einer Abnahme der Volatilität führt, baut der Markt Druck für die nächste Trendbewegung auf, in die Sie einsteigen können.

TradersJournal: Für Trader, Investoren und Marktbeobachter - Bitte hier klicken

[Link "Der führende Rohstoff-Börsenbrief jetzt KOSTENLOS - Bitte hier klicken" auf www.godmode-trader.de/... nicht mehr verfügbar]

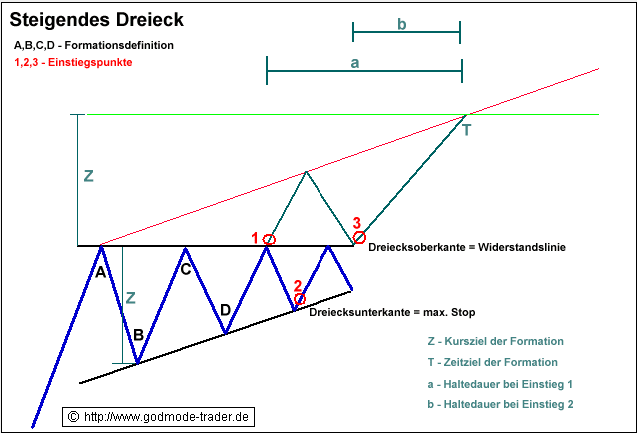

Formationsdefinition

Ein steigendes Dreieck, welches Idealerweise einen übergeordneten Aufwärtstrend unterbricht, wird durch eine obere Widerstandslinie definiert, die aus zwei Niveaugleichen Hochs gebildet wird. Entscheidend ist die Bildung einer ebenfalls durch wenigstens zwei Punkte abgrenzbaren Aufwärtstrendlinie unterhalb dieses Widerstands. Der Kaufdruck trieb den Markt bis zu einem Hoch (A), die Rallye wurde konsolidiert (B), anschließend kam der Kaufdruck aber am Rallye-Hoch (C) wieder zum erliegen. Die folgende Konsolidierung wird aber bereits früher (D) aufgefangen. Nähert sich der Kurs jetzt erneut dem Widerstand, können Sie von einem steigenden Dreieck ausgehen. Klar erkennbar ist während der Ausbildung dieser Formation der sich unter dem Widerstand aufbauende Kaufdruck, der nach oben entladen werden sollte. Innerhalb des gebildeten Dreiecks kann sich der Kurs jetzt noch beliebig bewegen, Ziel ist letztlich ein Ausbruch nach oben. Fallende Dreiecke sollen hier nicht näher betrachtet werden, da sie in der Aussage vergleichbar, nur eben abwärts gerichtet sind. In diesem Fall wird über einer Unterstützung ein Abwärtstrend ausgebildet, der einen Bruch der Unterstützung erwarten lässt.

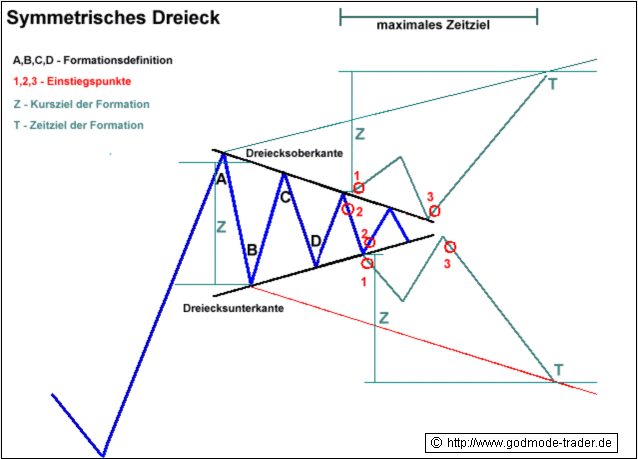

Während sich die wahrscheinliche Richtung der Auflösung eines steigenden oder fallenden Dreiecks aus dem sich in der Formation aufbauenden Drucks erschließt, ist diese bei einem symmetrischen Dreieck nicht eindeutig. Definiert wird die Konsolidierungsformation eines symmetrischen Dreiecks durch die Eingrenzung in einen Aufwärts- und Abwärtstrend. Der Markt zeigt während der Ausbildung der Formation Unentschlossenheit und ebenfalls eine Abnahme der Volatilität. Es wird innerhalb der enger werdenden Kursspanne Druck aufgebaut, der sich bei einem Ausbruch über den Abwärtstrend, oder einem Rückfall unter den Abwärtstrend entlädt. Innerhalb eines Dreiecks kann der Kurs sehr weit in die Spitze laufen, was die Gefahr von Fehlausbrüchen erhöht. Wichtig, um von einer erfolgreichen Auflösung dieser Konsolidierung auszugehen, ist eine starke Zunahme des Volumens während des Überwindens der jeweiligen Widerstandslinie.

Kurs- und Zeitzielbemessung

Das klassische Ziel, sollte sich der Kurs über die Widerstandslinie eines steigenden Dreiecks bewegen, ist die Projektion der größten Ausdehnung innerhalb des Dreiecks auf den Widerstand. Die Kurszielbemessung eines symmetrischen Dreiecks ergibt sich ebenfalls aus der größten Ausdehnung innerhalb der Formation, diese wird am Ausbruchspunkt aus dem Dreieck abgetragen. Die Richtung der Auflösung der Formation bei einem symmetrischen Dreieck ist nicht klar, übergeordnet ist aber von einer Wideraufnahme des vor der Konsolidierung vorherrschenden Trends auszugehen. Dementsprechend bietet sich Ihnen auch eine weitere Möglichkeit der Kurszielbemessung. Die trendierende Bewegung vor der Ausbildung der Dreieckskonsolidierung kann im Verlauf des Kursausbruchs nochmals erreicht werden und wird auch auf dem Ausbruchspunkt abgetragen..

Da sich aus einem steigenden, fallenden oder symmetrischen Dreieck häufig ein neuer Trendkanal entwickelt, bietet sich Ihnen auch die Möglichkeit, ein Zeitziel für den Kursausbruch festzulegen. Bei einem steigenden Dreieck kann die Parallele des Aufwärtstrends auf die Oberkante des Dreiecks gelegt werden. In dem Punkt, in dem die so gebildete Oberkante des Aufwärtstrendkanals auf das Kursziel trifft, lässt sich das maximale Zeitziel für die Ausbruchsbewegung ablesen. Die gleiche Methode kann auch bei einem fallenden oder symmetrischen Dreieck angewandt werden. Bei einem Ausbruch nach unten kann die Parallele des Abwärtstrends an die Unterkanter des Dreiecks gelegt werden. Ein sich daraus ergebender Kreuzungspunkt mit dem Kursziel bildet auch hier das maximale Zeitziel der Formation.

Einstiegspunkte in die Formation

Wenn ein steigendes Dreieck nach oben aufgelöst wird, bietet sich der eigentliche Einstiegspunkt für eine Long-Position. Klassisch erfolgt der Einstieg in diesem Punkt (1), der Stop für eine Auflösung der Position wird unter dem Aufwärtstrend der Dreiecksformation gesetzt. Sobald das Dreieck definiert ist, kann eine Position in Richtung der wahrscheinlichen Auflösung aber auch eingegangen werden, wenn der Aufwärtstrend bestätigt wird. Prallt der Kurs dort nach oben ab, erfolgt der Einstieg (2) mit einem Stop, ebenfalls unter dem Aufwärtstrend. Wenn der regelkonforme Ausbruch nach oben erfolgt ist, bildet der Kurs häufig nochmals einen Pullback auf die überwundene Widerstandslinie aus. Wird diese erfolgreich getestet, kann ebenfalls eine Long-Position (3) aufgebaut werden. Der Stop lässt sich, aufgrund der bereits erfolgten Ausbruchsbestätigung, unterhalb der gebrochenen Widerstandslinie platzieren. Der klassische Einstieg (1) in die Position bietet das ungünstigste Chance/Risiko-Verhältnis, weshalb wir diesen nicht bevorzugen. Gegenüber dem erwarteten Ziel ist der sinnvolle Stop am weitesten entfernt. Darüber hinaus weist der Kursverlauf nach einem Anstieg von der Aufwärtstrendlinie einen wahrscheinlich bereits kurzfristig überkauften Zustand auf, der ein erhöhtes Rückschlagpotenzial beinhaltet und die Gefahr eines Fehlausbruchs erhöht. Es bietet sich ein Aufbau einer Position in diesem Punkt eigentlich nur an, wenn der Kurs bei hohem Momentum und Volumen über den Widerstand ausbricht. Zur Begrenzung des Risikos kann der Stop eng unter die gebrochene Widerstandslinie gesetzt werden. Diese sollte bei einem erfolgreichen Ausbruch nicht mehr unterschritten werden. Das bei einem Einstieg in Punkt 2 vorhandene Chance/Risiko-Verhältnis ist entscheidend günstiger. Der Stop kann sinnvoll eng gesetzt werden. Ebenso weist der Kurs nach dem Rückfall auf den Aufwärtstrend einen wahrscheinlich überverkauften Zustand auf, was die Chance einer direkt in den Gewinn laufenden Position erhöht. Es muss in diesem Fall aber damit gerechnet werden, dass sich der Kurs noch länger innerhalb der Formation bewegt, bzw. diese nicht wie erwartet nach oben auflöst, was das Chance/Risiko-Verhältnis mindert. Das eigentliche Kursziel wurde zu diesem Zeitpunkt schließlich noch nicht getriggert. Einen Einstieg am Punkt 3 sollten Sie favorisieren. Nachdem ein Ausbruch aus der Formation regelkonform erfolgt ist, wird durch den Pullback der überkaufte Zustand abgebaut. Wird die Unterstützung in Form des gebrochenen Widerstands bestätigt, kann bei dem Aufbau einer Position auch der Stop sinnvoll eng unter den gebrochenen Widerstand gesetzt werden. Das sich aus der Formation erschließende Kurspotenzial kann noch voll ausgeschöpft werden.

Bei einer symmetrischen Dreiecksformation bieten sich ähnliche Einstiegspunkte. Ein Einstieg in Punkt 1 würde bei einem Ausbruch nach oben bei wahrscheinlich überkauftem, bei einem Ausbruch nach unten bei überverkauftem Zustand erfolgen. Dieser bietet sich nur an, wenn die Formation bei hohem Volumen verlassen wird. Jeweils an Punkt 2 lässt sich vor dem erfolgten Ausbruch eine Position bei kurzfristig günstigem Chance/Risiko-Verhältnis aufbauen. Auch bei einem symmetrischen Dreieck sollten Sie den Aufbaue eines Trades aber am Punkt 3 favorisieren, nach einem erfolgten Pullback und nach der Bestätigung der zuvor überwundenen Widerstandslinie. Der Stop wird wie bei einem steigenden Dreieck ebenfalls unter die gebrochene Widerstandslinie gesetzt, muss daher aber gegen die eingegangene Tradingposition nachgezogen werden.

Ausstiegspunkte und Gewinnsicherung

Der Initiale Stop unter der Unterkante eines steigenden Dreiecks beinhaltet das maximale Risiko der Position. Wenn der Kurs darunter fällt, sollten Sie den Trade auflösen, da das Formationssetup in diesem Fall gänzlich kippt. Wenn der Einstieg im günstigeren Fall bereits nach Bestätigung der gebrochenen Widerstandslinie erfolgt, sollte der Kurs nicht mehr darunter zurück fallen. Tradingpositionen können Sie in diesem Fall mit einem kleinen Verlust ebenfalls auflösen, da eine erhöhte Gefahr einer Bullenfalle, bzw. eines Ausbruchs aus entgegen gesetzter Richtung der Formation besteht. Günstige Punkte für Gewinnsicherungen sind zum einen das Erreichen des eigentlichen aus der Formation abgeleiteten Kurszielbereiches, aber auch die gebildete neue Oberkante des Aufwärtstrendkanals. Hier wird ein weiterer Vorteil des Einstieges erst im Punkt 3 bei einem Pullback ersichtlich. Gegenüber einem direkten Einstieg in den Ausbruch aus der Formation wird die Haltedauer der Position bis zum potenziellen Ziel erheblich verkürzt. Bei einem symmetrischen Dreieck verfahren Sie ähnlich. Der Initiale Stop wird hier aufgrund der allgemein größeren Entfernung bereits an der Mittellinie des Dreiecks platziert. Auch wenn der Kurs bei einem Ausbruch nach oben auf der Dreiecksoberkante zurück läuft, sollte dies nicht bis unter die Mittellinie ausgedehnt werden. Auch wenn sich die Position in die erwartete Richtung entwickelt, kann nicht davon ausgegangen werden, dass das Kursziel auch in jedem Fall erreicht wird. Es bietet sich entsprechend an, Trailing-Stops zu verwenden. Allgemein gültige Aussagen lassen sich aufgrund der verschiedenen Märkte nicht treffen, bei Aktien bietet sich auf Tagesbasis ein Trailing-Stop am EMA 50 an. Dieser Rallye-EMA sollte während der erwarteten starken Kursbewegung nicht gebrochen werden. Sobald der Kurs ein Drittel der erwarteten Bewegung durchlaufen hat, kann der Stop für die Tradingposition auf den Einstieg angehoben werden und ein Drittel der Position zur Gewinnsicherung glatt gestellt werden. Der Ausstieg aus einem weiteren Drittel erfolgt bei Erreichen des eigentlichen Kurszieles, das verbleibende Drittel wird, abgesichert durch den Trailing-Stop, im Markt behalten, solange der Trend intakt ist.

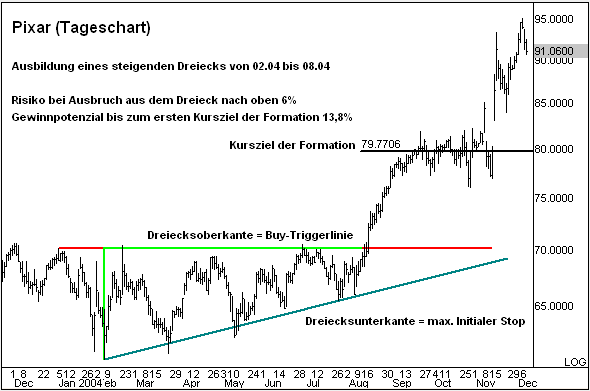

Chartbeispiele und praktische Umsetzung

Ein steigendes Dreieck innerhalb eines langfristig übergeordneten Aufwärtstrends bildete Pixar zwischen Februar 2004 und August 2004 aus. Der Kurs konnte auf einem flachen Aufwärtstrend ansteigen und überwand im August den Widerstand um 70 $. In diese Position konnten Sie sofort einsteigen, da der Ausbruch bei erhöhtem Volumen und Momentum erfolgt ist. Bei einem sich mit jedem Tag verringernden anfänglichen Verlustrisiko von 6,0 % lag das Gewinnpotenzial bei 13,8%. Das Chance/Risiko-Verhältnis ist ebenfalls ausreichend um eine Position zu eröffnen. In einer schnellen Bewegung hat Pixar das Ziel um 80 $ erreicht, an dem Sie spätestens Teilgewinne sichern sollten. Im weiteren Verlauf des Charts ist erkennbar, dass der Trend noch bis 95 $ fortgesetzt werden konnte, was einem Anstieg seit dem Einstieg von 34,0% entspricht.

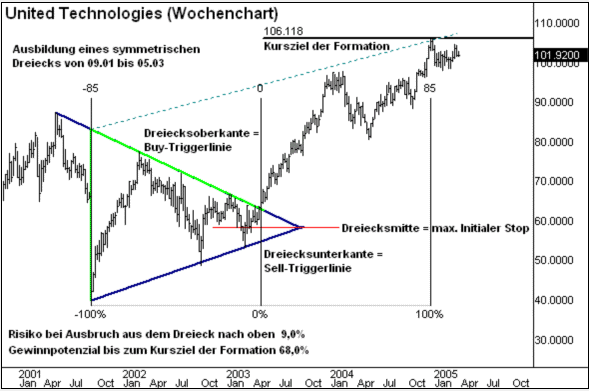

Vor allem auch im Wochenchart lassen sich Dreiecksformationen mit günstigem Chance/Risiko-Verhältnis finden, wie das Beispiel der Aktie von United Technologies unterstreicht. Das zwischen September 2001 und Mai 2003 ausgebildete symmetrische Dreieck konnte, den ursprünglichen Trend bestätigend nach oben aufgelöst werden. Bei einem direkten Einstieg in die Ausbruchsbewegung unterlag Ihre Tradingposition einem Risiko von 9,0% bei einem Gewinnpotenzial von 68,0%. Im Dezember 2004 wurde das Ziel bei 106 $ nahezu exakt erreicht. Erkennbar ist hier auch, wie die projizierte Oberkante des neuen Aufwärtstrendkanals als Widerstand Wirkung zeigt, und das sich aus deren Kreuzung mit dem Kursziel ergebende Zeitziel voll ausgeschöpft wurde. Die Symmetrie der Formation wird auch durch die 85,Wochen-Spanne deutlich. Das Dreieck wurde in dieser Zeitspanne aufgebaut und das Kursziel im gleichen Zeitraum erreicht.

Dreiecksformationen lassen sich nicht durch Software gestützt auswerten und können im Allgemeinen nur diskretionär behandelt werden. Dabei sind steigende und fallende Dreiecke wesentlich seltener zu finden als symmetrische, weisen aber eine höhere Trefferquote auf. Wir handeln diese mit einer Erfolgsquote um 70%. Bei der Auflösung von symmetrischen Dreiecken, insbesondere wenn der Kurs bereits über zwei Drittel des Dreiecks durchlaufen hat, sind häufiger Fehlsignale zu erwarten. Es bietet sich dann auch an, die Position bei einem gegenteiligen Ausbruch aus der ursprünglichen Formation komplett zu drehen. Entscheidend ist aber die konsequente Umsetzung. Aufgrund des teilweise sehr günstigen Chance/Risiko-Verhältnisses lassen sich die Verlustpositionen durch größere Gewinnpositionen mehr als ausgleichen. Die Erfolgsquote lässt sich dadurch erhöhen, dass bei einem Ausbruch auf eine eindeutige Zunahme des Volumens geachtet wird. Dieses sollte dem 1,5-fachen des Durchschnittsvolumens der letzten 50 Tage entsprechen. Bricht der Kurs nur bei durchschnittlichem Volumen aus, bietet es sich an, einen erfolgreichen Pullback abzuwarten und nur einen Einstieg im Punkt 3 zu suchen. Kommt es dann nicht zu dieser Bestätigung, besteht kein Handlungsbedarf.

Autor: Marko Strehk - Technischer Analyst bei der BörseGo GmbH/Godmode-Trader.de . Herr Strehk ist Headtrader des GodmodeTrader US (Outbreak) Tradingpakets.

Professionelles hochperformantes Trading und Investieren mit Schwerpunkt auf Aktien. US Aktien und auch deutsche Aktien. Abdeckung aller Risikoprofile: Konservativ, moderat bis spekulativ und hoch spekulativ. LargeCap Aktien wie General Electric, Cisco, EBAY, Amgen oder die deutsche SAP oder Infineon. Small- und MidCap Aktien wie AMD, Apple, Siebel, Juniper, Nortel, EMC. Pennystocks und OTC-Aktien mit Gewinnchancen von mehreren Hundertprozent. Es werden 2 gewichtete Musterdepots geführt. Genaue Angabe des Kapitaleinsatzes bei jedem Trade. Ein Depot für US Aktien in US $, ein Depot für deutsche/europäische Aktien in Euro. Im US Depot wird je nach Börsenphase Shortselling betrieben, so dass auch direkt an fallenden Notierungen profitiert werden kann. Pro Woche werden durchschnittlich 5 vielversprechende Tradingkandidaten vorgestellt, laufende Postionen werden fortlaufend kommentiert. Die Aktienpositionen werden einige Tage bis einige Wochen gehalten. Als Zusatz-Feature gibt es US Indextrading mit ETFs – QQQQ, Spiders, Diamonds. Tradebenachrichtigung über Email und Member Area.

Klicken Sie hier , um den Godmode US (Outbreak) Trader 2 Wochen unverbindlich zu testen.

Sollte Ihnen der Service nicht zusagen, können Sie den Bezug vor Ablauf der 14 Tage völlig unkompliziert und schnell z.B. per Mail ohne Angabe von Gründen kündigen. Ansonsten verlängert sich das Abonnement automatisch um 3 Monate.

Kraken ist die regulierte und sichere Krypto-Börse für Trader in Deutschland. Seit 2011 steht für uns Vertrauen und Transparenz im Mittelpunkt. Mit über 550 handelbaren Kryptowährungen bieten wir eine große Auswahl für Einsteiger und Profis.

Die Kraken App ermöglicht einen schnellen Start, während Kraken Pro professionelle Tools und niedrige Gebühren bietet. Ein Konto kannst du in wenigen Minuten auf kraken.com eröffnen.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.