Paradox! Es gibt mehr Aktienindizes als Aktien

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

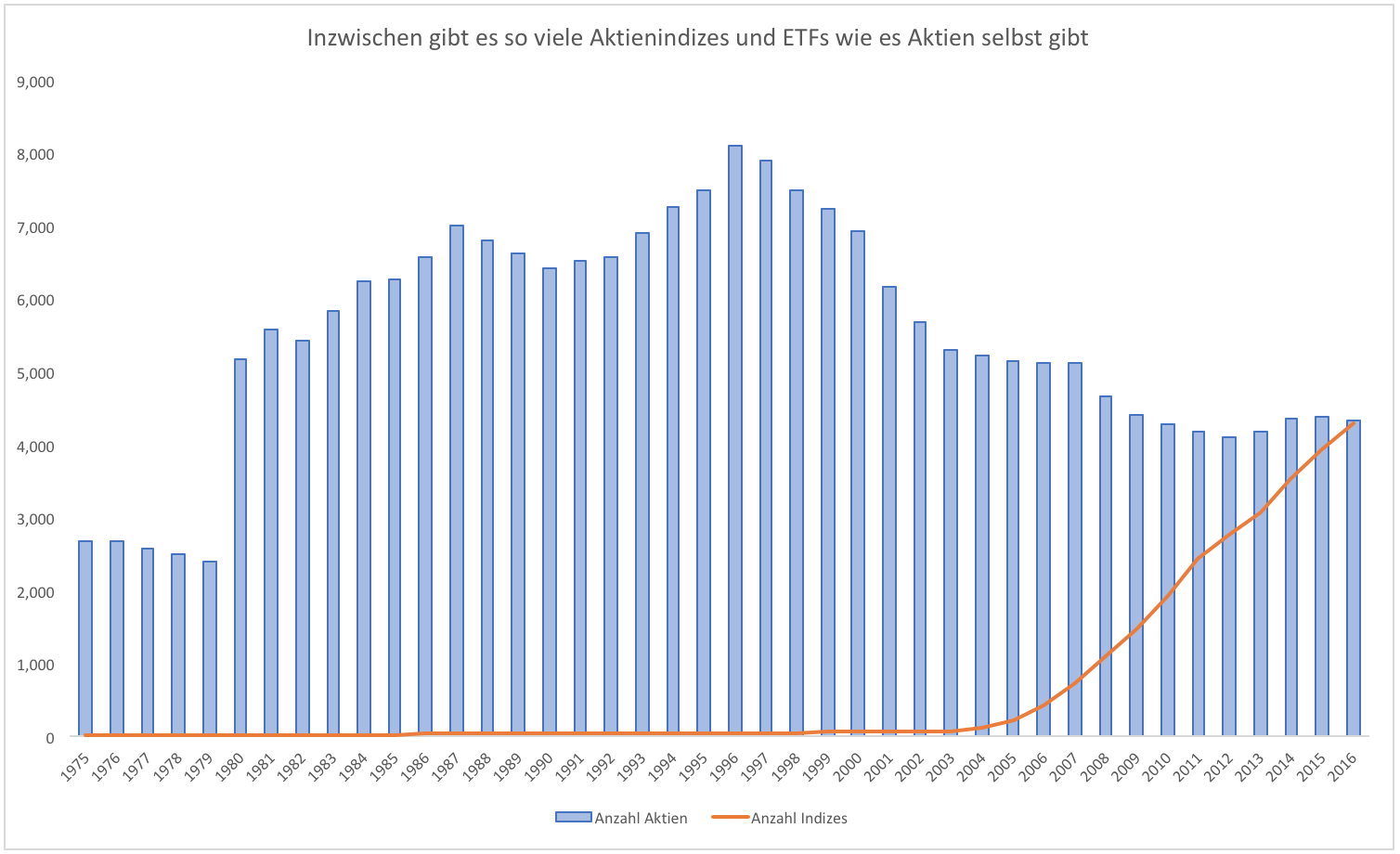

Bloomberg stellte unlängst einen interessanten Vergleich auf. Dabei geht es um die Anzahl von Aktien und Aktienindizes. Letztere haben die Anzahl an Aktien überholt. Das ist schon ungewöhnlich, denn der Sinn eines Index ist es eigentlich, mehrere Aktien zusammenzufassen.

Die Entwicklung haben wir der ETF Branche zu verdanken. Es werden jährlich mehrere hundert neue ETFs auf den Markt gebracht. Inzwischen liegt die Anzahl bei mehr als 4.000. Der US-Aktienmarkt hat ebenso viele Aktien.

So viele Indizes kann kein Mensch beobachten. Inzwischen ist es leichter sämtliche Aktien (ca. 4.300) zu beobachten als die Indizes. Bei einer so großen Vielfalt drängt sich auch die Frage auf, ob die Strategien wirklich noch so unterschiedlich sind. Wahrscheinlich sind sie es nicht.

Die großen, bekannten Indizes wie der S&P 500 werden gleich von mehreren ETFs abgebildet. Jeder Anbieter, der etwas auf sich hält, will dabei sein und den S&P 500 anbieten. Würde man jeden ETF nur einmal nach Basiswert zählen, reduziert sich die Menge deutlich. Es gibt dann aber immer noch hunderte oder tausende, die eine eigene Strategie haben.

Jeder dieser Strategien liegt ein Index zugrunde. Nicht umsonst heißt es „Exchange Traded Fund“ (börsengehandelter Fonds). Die meisten dieser börsengehandelten Fonds sind passive Index Investments. Damit diese überhaupt möglich werden, werden am laufenden Band neue Indizes erfunden. Der Fantasie sind dabei kaum Grenzen gesetzt.

So gibt es etwa einen „forensic accounting“ (forensische Rechnungsprüfung) ETF. Die Finanzzahlen von Unternehmen werden dabei forensisch, also sehr genau, geprüft, um festzustellen, ob ein Unternehmen besonders aggressive (geschönte) Rechnungslegung verfolgt. Ist dem so, wird die Aktie leerverkauft.

Ob die zahllosen Ideen wirklich etwas bringen, sei dahingestellt. Der forensic accounting ETF performt jedenfalls nicht besser als der S&P 500. Dies scheint ein generelles Problem zu sein. Bei so unzähligen Strategien ist es unwahrscheinlich, dass viele überhaupt noch eine Outperformance erzielen. Dafür gibt es möglicherweise richtig unangenehme Fallstricke.

Durch die hohe Anzahl an ETFs und Strategien, legen Investoren und Anleger ihr Geld immer mehr über Indexprodukte an. In den USA sind inzwischen an die 3 Billionen Dollar in ETFs angelegt. Das hat am Ende vor allem eine Folge: Gleichschaltung.

Sind Anleger in Kauflaune, kaufen sie heute nicht mehr einzelne Aktien, sondern ETFs. Damit werden gleichzeitig viele Aktien auf einmal gekauft. Das führt dazu, dass die Korrelation zwischen Aktien höher ist. Wollen Anleger verkaufen, dann verkaufen sie den ETF und damit viele Aktien gleichzeitig. Die hohe Korrelation bleibt bestehen. Der breite Markt fällt deutlicher als sonst üblich. Die Volatilität steigt in solchen Fällen rasant an. Umgekehrt ist die Volatilität des Marktes im intakten Aufwärtstrend geringer.

Nun kann man natürlich argumentieren, dass das auch mit Fonds ein Problem ist. Vom Prinzip her sind ETFs und Fonds ja sehr ähnlich. Rein technisch gibt es jedoch einen großen Unterschied. Fonds halten einen gewissen Anteil der Gelder in Cash, um bei erhöhtem Verkaufsvolumen die Nachfrage bedienen zu können. Es müssen also nicht sofort die gehaltenen Aktien 1 zu 1 auch verkauft werden.

Darüber hinaus haben Fonds traditionell hohe Kosten. So mancher Ausgabeaufschlag liegt bei 5 %. Da überlegt man als Anleger schon sehr genau, ob sich da kurzfristiges Traden überhaupt lohnt. Für intraday Handel sind Fonds jedenfalls nichts.

So wie es aktuell aussieht, werden die ETFs ihren Siegeszug fortsetzen. Für Anleger bedeutet das letztlich mehr Extreme. Im Aufwärtstrend dürfte die Schwankungsbreite abnehmen, im Abwärtstrend deutlich zunehmen.

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Geschätzer Clemens Schmale. Ich lese immer wieder gerne diese Beiträge, die versuchen dem ganzen Geschehen einen Hintergrund zu geben. Diesen letzten Beitrag hat mich nicht so richtig überzeugt. Wenn man sich nur ein wenig mit Kombinatorik auseinandersetzt wird sofort bewusst, dass die Aussage im Titel: "Paradox! Es gibt mehr Aktienindizes als Aktien" sehr plausibel ist.

Aus 3 Einzeltitel lassen sich 7 Kombinationen bilden. Die drei Einzelwerte, Drei Pärchen und das Triple. Zähle ich die drei Einzelwerte wieder ab, bleiben immer noch 4 neue Kombinatinen, mehr als die Einzeltitel selber sind.Bei einer grösseren Menge umso mehr.

Ich freue mich auf die nächsten Beiträge.

Alfredo Serioli