Panik an den Weltmärkten: Kaufen!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

Meine langfristige Einschätzung hat sich nicht geändert. Dieser Einschätzung nach werden die Kurse langfristig weiter fallen. Kurz- bis mittelfristig traue ich den Weltmärkten eine Erholung zu. Das Ausmaß an Panik ist groß. Hinzu kommen saisonale Faktoren, die für steigende Kurse sprechen.

Saisonal beginnt nun die Zeit der Jahresendrally. Sie dürfte in diesen Tagen ihren Anfang finden. Unterstützt wird dieser saisonale Faktor von einem sehr bärischen Sentiment. Dieses Sentiment ist negativ, egal auf welchen Bereich oder Sektor man blickt. Anleger haben kurzfristig eine bärische Einstellung zu Aktien und Währungen von Schwellenländern. Wenn es um Rohstoffe geht herrscht blanke Panik.

Die Panik äußerte sich besonders gut in Rohstoffaktien. Allen voran ist die Aktie von Glencore zu nennen. Diese verlor am Montag vor einer Woche knapp 30%. Die Aktie des größten Kupferproduzenten Freeport verlor seit Anfang Juli in der Spitze 60% und steht nun 50% unter dem Kurs von Anfang Juli.

Sieht man von unternehmensspezifischen Faktoren wie bei Glencore ab, dann zeigen sich die Kurse vieler Aktien konstruktiv. Die Aktie von Freeport McMoRan arbeitet an einem Doppelboden parallel zum Rohstoff Kupfer. Die meisten Industriemetalle arbeiten an einer Stabilisierung oder Bodenbildung. Viele Emerging Markets Währungen konnten zuletzt ihren Abwärtstrend entschleunigen. Die Währungen der Rohstoffexporteure Australien und Kanada fallen nicht mehr weiter und zeigen ebenfalls Bodenbildungstendenzen.

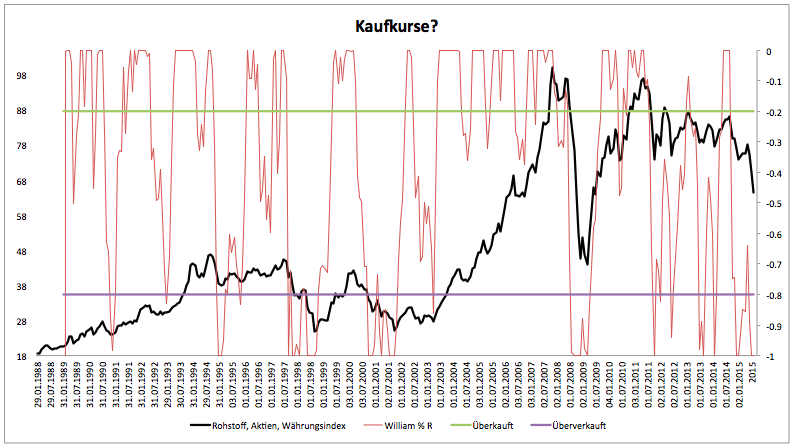

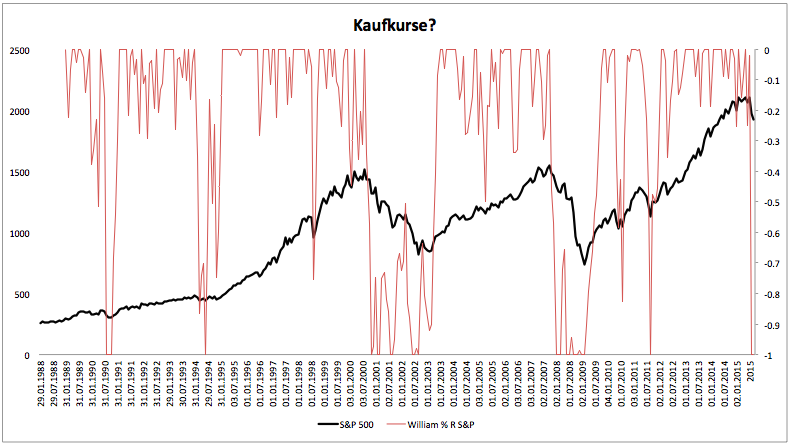

Die genaue Methodologie des Credit Suisse Index kenne ich nicht. Man kann sich jedoch auch selbst ein Bild von der Lage machen. Um die Lage der Weltmärkte und das Ausmaß an Panik einschätzen zu können nutze ich einen Index, der mehrere Komponenten enthält. Der Index ist in Abbildung 1 dargestellt und beinhaltet die Preisentwicklung von Rohstoffen, Währungen und Emerging Markets Aktien.

Der Index lässt sich im Prinzip charttechnisch auswerten. Das ist allerdings nicht Sinn und Zweck der Übung. Vielmehr lohnt ein Blick auf den Oszillator William % R. Der Oszillator schwankt zwischen -1 und 0. Derzeit steht der Indikator bei -1 und zeigt damit ein kurz- bis mittelfristiges Tief an.

Der Index und der Indikator beschreiben vor allem die Lage der Emerging Markets. Bis zu einem gewissen Grad sind Währungen, Rohstoffe und Aktien die Seiten derselben Medaille. Das ändert an der Relevanz natürlich wenig.

Es ist selten, dass so viele Bereiche gleichzeitig massiv überverkauft sind. Seit 1988 kam das nur 5 Mal vor (1990, 1994, 2002, 2009 und 2011). Das sechste Mal erleben wir gerade. Das muss und wird vermutlich nicht das Ende des Abwärtstrends besiegeln. Kurz- bis mittelfristig stehen die Zeichen allerdings auf grün. Auf Sicht der kommenden Wochen wechsle ich ins Bullenlager. Übergeordnet bleibe ich bärisch.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.