Pair Trading – Die abgesicherte Strategie - Gleichzeitig long und short gehen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Das Pair-Trading ist seit 1980 an den Aktienmärkten ein Begriff. Seit dieser Zeit verwenden institutionelle Investoren diese Strategie um kontinuierliche Ertrage ohne große Schwankungen zu erwirtschaften. Als wesentlicher Punkt müssen Sie sich vor Augen führen, ist das die Aktienmärkte in der Praxis nicht effizient sind, obwohl das in der Theorie so behauptet wird. Genau diese Ineffizienz können Sie, zu Ihrem persönlichen Tradingerfolg, nutzen. Wie? Lesen Sie weiter um mehr zu erfahren:

Einführung

Die Idee des Pair-Trading ist sehr einfach erklärt. Sie benötigen dafür lediglich 2 Aktien welche in der Vergangenheit einen ähnlichen Kursverlauf hatten. Aus diesen beiden Kursverläufen bilden Sie eine relative Differenz indem Sie Aktie A durch Aktie B dividieren. Wenn sich dann in weiterer Folge diese relative Differenz ausweitet, gehen Sie „short“ (d.h. verkaufen diese Aktie leer) in der Aktie welche sich besser entwickelt hat. „Long“ (d.h. kaufen der Aktie) gehen Sie in der Aktie welche sich wesentlich schlechter entwickelt hat. Das Beispiel in Bild 1 geht darauf ein.

Erläuterung:

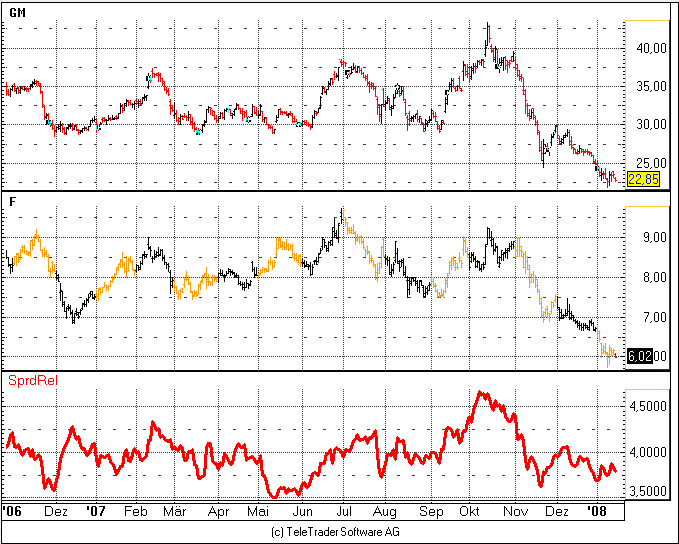

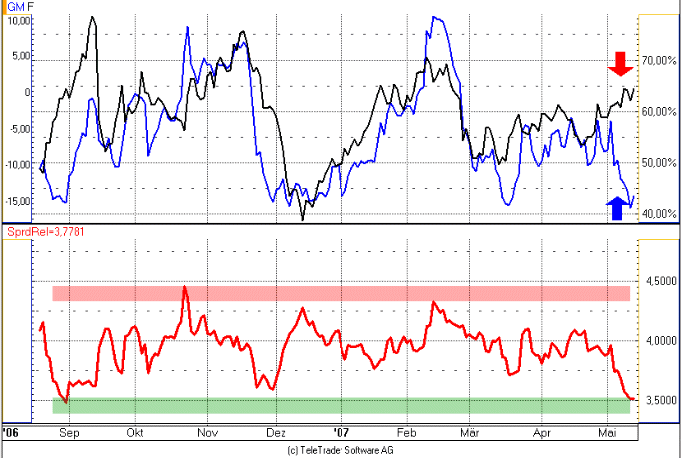

Im Chartbild sehen Sie zwei Aktien aus der Automobilbranche. Im oberen Bereichen sehen Sie die Aktie von General Motors (GM). In der Mitte ist das Unternehmen Ford (F) dargestellt. Sie sehen auf dem ersten Blick den sehr ähnlichen Kursverlauf beider Unternehmen. Trotz dieser optischen Ähnlichkeit im Kursverlauf gibt es sehr häufig relative Differenzen. Diese Differenz oder Spread genannt wird im unteren Bereich (rote Linie) dargestellt. Sie sehen bei diesem Beispiel sehr schön, wo sich Tief- und Hochpunkte ausgebildet haben.

Aufgrund der eingegangen Positionen – Sie sind gleichzeitig long und short- wird das Pair-Trading auch als „marktneutral“ bezeichnet. In der Praxis bedeutet das für Sie, dass Sie unabhängig der eigentlichen Börsenentwicklung Ihre Erträge machen. Folgende Szenarien können eintreten:

Mögliche Erträge unabhängig der Börsenentwicklung

Bei steigenden Kursen

Position Startwert Endwert Gewinn/Verlust

„long“ Aktie A steigt um 10% 100 EUR 110 EUR + 10 EUR

„short“ Aktie B steigt um 7% 100 EUR 107 EUR - 7 EUR

Gesamtposition + 3 EUR

Bei fallenden Kursen

„long“ Aktie A fällt um 13% 100 EUR 87 EUR - 13 EUR

„short“ Aktie B fällt um 17% 100 EUR 83 EUR +17 EUR

Gesamtposition + 4 EUR

Ein Wort zur Vorsicht:

„Marktneutral“ bedeutet nicht risikolos. Sollte sich die relative Differenz weiter ausweiten sollten Sie rechtzeitig auch Stopps setzen.

Bei Ausweitung der Differenz

„long“ Aktie fällt um 5% 100 EUR 95 EUR - 5 EUR

„short“ Aktie steigt um 3% 100 EUR 103 EUR - 3 EUR

Gesamtposition - 8 EUR

Aktienauswahl

Um erfolgreich Pair-Trading zu betreiben, müssen Sie die richtigen Aktienpaare finden. Für diese Aktienauswahl gilt: Je ähnlicher die Aktien zueinander sind, desto profitabler kann sich das Aktienpaar entwickeln. Folgende Kennzahlen bilden eine gute Basis:

Fundamentaldaten:

• Industrie/Sektor

• Marktkapitalisierung

• KGV

• Dividende

Errechnete Daten:

• Korrelation

• Beta

• Volatilität

• Differenz (Spread)

Diese Daten können Sie im WorldWideWeb für eine Vielzahl von Unternehmen kostenlos finden. Je ähnlicher diese Werte sind, desto höher ist die Chance dass Sie ein profitables Paar gefunden haben.

Relative Differenz (Spread)

Nachdem Sie Aktienpaare gefunden haben, ist es sehr wichtig den von den Kursverläufen dieser beiden Unternehmen abgeleiteten Spread zu analysieren. Eine grafische Darstellung in Form eines Charts ist unbedingt notwendig. Warum? Als Investor können sie beim Betrachten des Verlaufes des Spreads interessante Rückschlüsse treffen. Unter anderem können Sie mögliche Zyklen im Verlauf der relativen Differenz sehen, und diese Zyklen bilden dann auch die Basis der Erwartungswerte in Hinblick auf die mögliche Anlagedauer als auch das Ertragspotential.

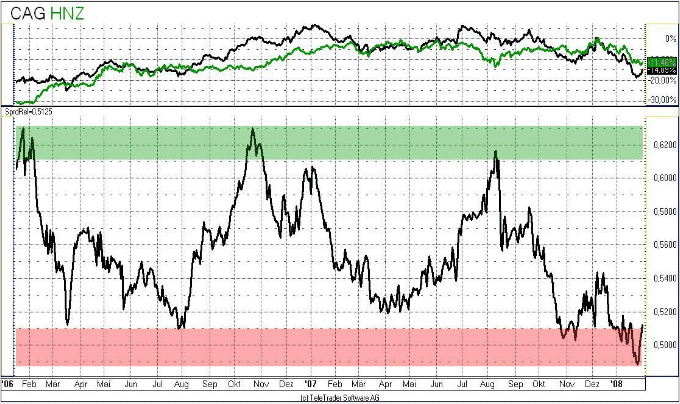

Ideal ist es, wenn sich die relative Differenz um einen Mittelwert bewegt, und eine Trading-Range ausbildet. Der folgende Chart stellt einen langfristigen Kursverlauf von zwei Aktien dar, welche eine hohe Korrelation haben. Wie ausgeführt können Sie drei wichtige Merkmale daraus erkennen:

1. Trading-Range des Spread (Hoch- und Tiefkurse)

2. Anlagehorizont des Pairtrades (Zeitdauer der Differgenz)

3. Ertragspotential des Trades

Erläuterung

Im Chartbild sehen Sie zwei Unternehmen welche eine hohe Korrelation aufweisen. Trotzdem oder gerade deswegen bewegt sich der Spread sichtlich in einer Trading-Range von 0,62 bis knapp unter 0,48. Optimal für einen Pair-Trading Ansatz.

Wenn Sie als Pairtrader zwei Aktien analysieren, wollen Sie eines nicht sehen: Einen Trend! Wenn Sie im Chartbild den Spread betrachten und einen Preistrend sehen bedeutet das die beiden Unternehmen sich konstant auseinander entwickeln und nicht zu einem Durchschnitt zurückkehren. Und genau dieses „zurückkehren“ zu einem Mittelwert oder Durchschnitt ist die Erwartungshaltung des Pairtraders. Sie suchen eine Trading-Range, und wollen diese Trading-Range nutzen. Eine ganz wichtige Regel beim Pairtrading ist: „The Trend is NOT your friend“!

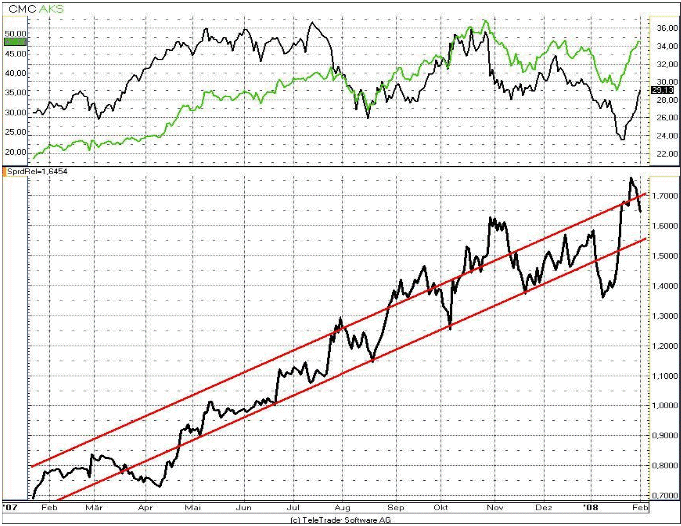

Erläuterung

Das Charbild zeigt ebenso hoch korrelierende Werte aus der Stahlbranche. Jedoch bewegt sich der Spread in einem Aufwärtstrend. Dieser Aufwärtstrend entsteht wenn ein Wert konstant den anderen „outperformed“. Für das Pair-Trading nicht optimal!

Wenn Sie die beiden Letztgenannten Charts ansehen, sehen Sie auch die profitabelste Variante beim Traden: Kaufen Sie wenn der Spread tief ist und Verkaufen Sie wenn der Spread hoch ist, da die Wahrscheinlichkeit sehr hoch ist, das der Spread wieder zu seinem Durchschnitt zurückkommt.

Das entdecken von Aktienpaaren bei welchen sich der Spread in einer Trading-Range bewegt war erst der erste Schritt. Da die Trading-Range nicht immer bei denselben Hoch- und Tiefpunkten dreht, ist es wichtig Vorraussetzungen zu finden welche Übergekauft oder Überverkauft sind.

Technische Analyse - Relative Strenght Index

Übergekauft bedeutet wenn ein Wert einen sehr hohen Preis hat, und die Käufer weniger werden. Sie können annehmen das dieser Wert bald fällt.

Überverkauft bedeutet genau das Gegenteil. Ein Wert hat ein sehr tiefes Preislevel erreicht, und die Verkäufer „gehen aus“. Es ist nahe liegend dass dieser Wert bald dazu gewinnt.

Sie finden in der technischen Analyse eine Fülle von Indikatoren, welche genau solche Extrempunkte in einem Chart darstellen können. Einer der bekanntesten ist sicher der RSI (Relative Strength Index) von Wilder. Obwohl bereits 1970 entwickelt kann er für das finden von Überge- und Überverkauft Situationen auch heute noch optimal eingesetzt werden.

Der RSI-Indikator bewegt sich immer zwischen den Werten 0 und 100. Wenn Sie sich mit diesem Indikator genauer auseinandersetzen werden Sie feststellen, dass dieser Indikator hauptsächlich zwischen den Werten 25 und 75 schwankt, und nur ganz selten über diese Werte steigt (oder fällt). Wenn der RSI einen Wert über 75 oder kleiner 20 hat, können Sie als Händler aktiv werden, da Sie annehmen können dass der Spread einen Umkehrpunkt erreicht hat.

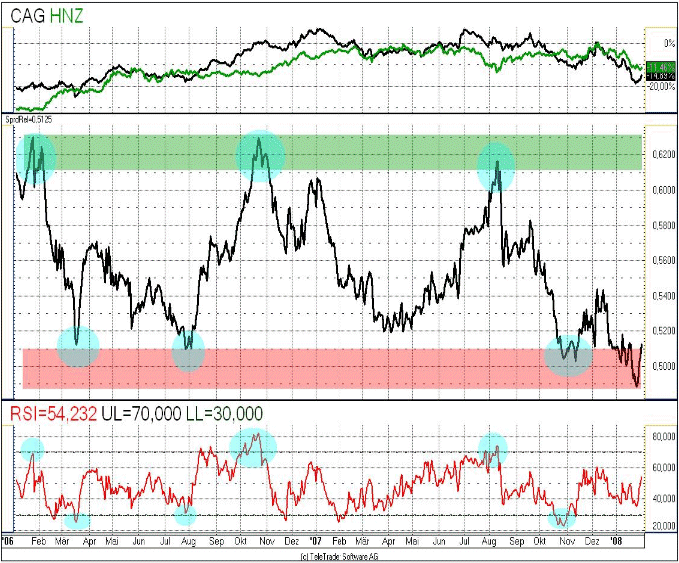

Erläuterung

Mit dem vorher bereits gezeigten Aktienpaar CAG/HNZ finden Sie mit der zusätzlichen Analyse mit dem RSI-Indikator die optimalen Drehpunkte für den Spread. In den Bereichen größer als 75 oder kleiner als 25 können Sie als Trader aktiv werden, da es sehr Wahrscheinlich ist, dass der Spread dreht und zu seinem Durchschnitt zurückkehrt.

Natürlich ist kein Indikator perfekt, aber die Wahrscheinlichkeit dass ein Umkehrpunkt erreicht ist, ist zu diesem Zeitpunkt sehr hoch. Ein interessanter weiterer Indikator den Sie zur Analyse verwenden können ist unter anderem den Stochastics-Indikator verwenden.

Für Ihre Analyse wichtig ist der Ihrem Handelsstiel angepasste Zeitbereich. Sind Sie kurzfristig orientiert macht es wenig Sinn Wochencharts zu analysieren. Sie können Pair-Trading mit verschieden Zeitbereichen durchführen. Von der Analyse des Wochencharts bis hin zum 5 min. Intraday-Chart können Sie selbst entscheiden wo Sie sich Wohlfühlen.

Handelsbeispiel in der Praxis

In der Folge sehen Sie Anhand des vorher angeführten Beispiel von General Motors/F Folgender Chart zeigt Ihnen im Überblick den Ablauf eines Pair-Trading Ansatzes.

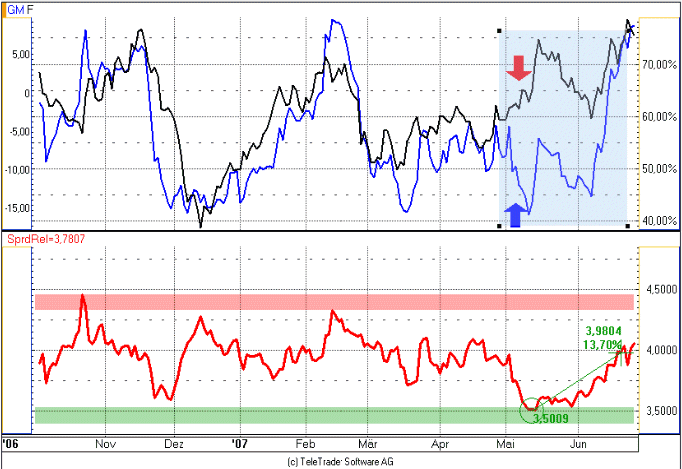

Erläuterung:

Sie sehen im Chartbild den sehr ähnlichen Kursverlauf beide Unternehmen (Blau = General Motors; Schwarz = Ford). Jedoch in den vergangen Wochen sehen Sie, das General Motors einen deutlich Höheren Kursverlust hinnehmen musste, und Ford im gleichen Zeitraum sogar leicht dazugewinnen konnte. Im Spread wurde somit ein Tiefpunkt erreicht. Als Pair-Trader können Sie genau diese Situation ausnutzen indem Sie, dargestellt durch die Pfeile, eine long Position in General Motos eingehen, und gleichzeitig die Aktien von Fort „shorten“. Wenn sich die Differenz wieder normalisiert werden Sie diese Position mit Gewinn schließen.

Wie ist der Trade ausgegangen? Wie erwartet hat sich die relative Differenz wieder angeglichen und die Positionen konnten mit einem Gewinn von knapp 14% geschlossen werden.

Risiken beim Pair-Trading

Wie schon angesprochen, müssen Sie nach eingehen der Positionen diese auch laufend Überwachen. Im Falle dass sich wesentliche Kennzahlen ändern, wie z.B. die Korrelation, müssen Sie die Position glattstellen und nach einer neuen Möglichkeit Ausschau halten. Als Investor sollten sie auf keinen Fall nur eine Position schließen und die andere behalten. Sehen Sie die „long“ und „short“ Position immer als zusammenhängen an, d.h. Sie werden gleichzeitig geöffnet und gleichzeitig geschlossen. Jeder andere Umgang würde Ihr Positionsrisiko erhöhen.

Fazit

Das Pair-Trading bietet somit eine interessante Chance gleichmäßig Erträge zu erzielen. Aufgrund der Ausrichtung können Sie diese Erträge unabhängig vom Börsenumfeld erwirtschaften, und sich sogar immer abgesichert. Beachten Sie jedoch, auch beim Pairtrading ist Diversifiaktion sehr wichtig. Natürlich können Sie Pair-Trading nicht nur mit Aktien machen, auch Futures, Optionen, ETF`s oder CFD`s sind dafür geeignet. Sie müssen auch kein Mathematikgenie sein, um Aktienpaare zu finden. Mit Programmen wie Excel können Sie die dafür notwendigen Berechnungen sehr einfach und rasch durchführen. Versuchen Sie einige Aktienpaare zu finden, und profitieren Sie davon!

Manfred Schmid – [Link "www.globalvistabond.com" auf www.globalvistabond.com/... nicht mehr verfügbar]

Selbst verstehen, selbst anwenden, selbst handeln.

Bilden Sie sich fort mit dem Wissensbereich "Charttechnische Analyse und Trading" :

Das klingt ja ganz nett, nur würde ich gerne einmal Charts dazu in Guidants sehen und nicht in TeleTrade.

Ist das eventuell möglich ?