One-Day Reversal - Was sagt uns der große Umkehrtag?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Für das One-Day Reversal (ODR) existieren verschiedene Namen: Buying Climax/Selling Climax, Top-Reversal Day/Bottom-Reversal Day und oberer Umkehrtag/unterer Umkehrtag. Die Synonyme indizieren bereits, dass ODRs entweder an einem Gipfel oder an einem Boden vorkommen.

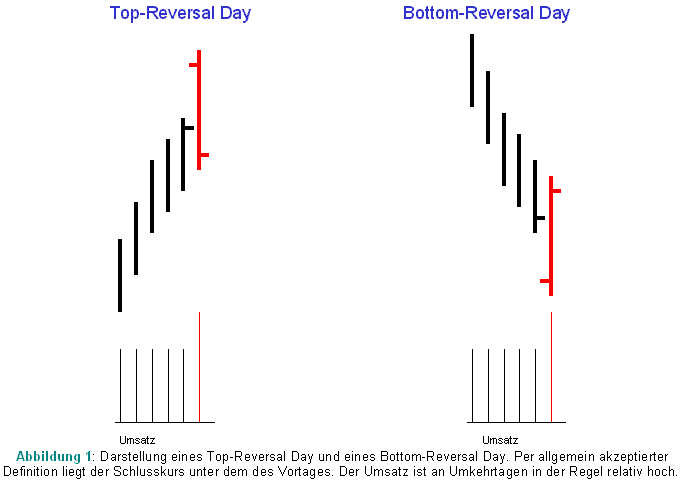

Eine allgemein akzeptierte Definition eines oberen Umkehrtages ist das Erreichen eines neuen Hochs (üblicherweise am oder nahe des Eröffnungskurses) in einem Aufwärtstrend, gefolgt von einer Abschwächung des Kurses und einem tieferen Schlusskurs am selben Tag. Dieser Schlusskurs notiert tiefer als der Schlusskurs des Vortages.

Ein unterer Umkehrtag bedeutet demzufolge das Erreichen eines neuen Tiefs in einem Aufwärtstrend (üblicherweise gegen Handelsende) in einem Abwärtstrend, gefolgt von einem Anstieg der Kurse und einem höheren Schlusskurs am selben Tag. Dieser Schlusskurs überschreitet per definitionem den Schlusskurs des Vortages.

Signifikante Umkehrtage besitzen in der Regel eine große Tagesspanne, das heißt, dass Hoch- und Tiefstkurs relativ zu den vergangenen Tagen der letzten Wochen beträchtlich sind.

In der folgenden Abbildung 1 sehen Sie die entsprechenden Chartmuster für ein Top-Reversal Day und ein Bottom-Reversal Day.

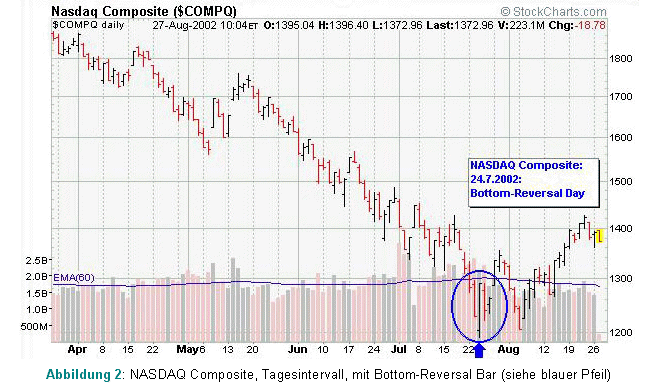

In der Abbildung 2 sehen Sie ein Beispiel aus der realen Welt: Der NASDAQ Composite, Tagesintervall, bildet ein Bottom-Reversal Day am 24.7.2002.

Es muss unbedingt erwähnt werden, dass die One-Day Reversal Formation für sich allein keine tradingentscheidende Bedeutung hat. Doch im Zusammenhang mit anderen technischen Informationen, auf die wir noch zu sprechen kommen werden, kann sie eine wertvolle Signifikanz beinhalten.

Warum formen sich One-Day Reversals?

Wie bereits erwähnt, besitzen signifikante Umkehrtage eine beträchtliche Kursspanne relativ zu vergangenen Tagen der letzten Wochen. Insbesondere wenn Sie an große Preis-Spikes denken, bei welchen intra day eine Umkehr der Preise stattgefunden hat, liegt der Verdacht auf ein „Stop Running“ nicht fern. Unter Stop-Running versteht man folgenden Vorgang: Stellen Sie sich im Falle eines unteren Umkehrtages eine Serie von Stop-Loss Orders vor, die aufeinanderfolgend unter den augenblicklichen Preis gesetzt wurden. Es bedarf keiner besonderen Kursdynamik gen Süden, um den ersten Stop auszulösen. Wenn die Anzahl der verkauften Aktie groß genug ist und die Short Sellers und die Market Makers den fallenden Preisen assistieren, dann könnte der Preis noch tiefer fallen. In diesem Szenario könnte dann der nächste Stop ausgelöst werden und so weiter. Der Preis stürzt solange in die Tiefe bis die entmutigten Inhaber von Long-Positionen endlich bei hohen Umsätzen aus dem Markt geworfen werden. Das nachfolgende Fehlen von Verkaufsdruck hat ein Vakuum im Markt zur Folge und der kaskadenartige Verkauf wird gestoppt. Dieses Stop Running (auch „Gunning the Stops“ genannt) wurde absichtlich erzeugt und erfüllt seinen Zweck: Wenn es vorbei ist und alle Marktteilnehmer, die ihre Aktien verkaufen wollten, schon verkauft haben, so dass eine überwältigende Kaufnachfrage entstehen kann, beginnt der Preis sein Recovery. Und zwar zu dem Punkt, wo er am Tag startete. Im Schlusshandel erscheint eine lange dünne Linie in einem Bar Chart, welche die beschriebene große Kursspanne darstellt. Die Preise starteten ungefähr dort, wo sie enden aber in der Zwischenzeit loten die Preise einige Punkte aus.

Identifikation

Wie identifiziert man jetzt genau ODRs? Oder anders gefragt: Welche Spezifikationen sollte ein ODR aufweisen?

Im einzelnen:

a) Preistrend

Zunächst einmal muss es einen Preistrend geben. In vielen Fällen tritt ein ODR am Ende eines längeren und stetigen Kursverfalls (oder einem entsprechenden Kursanstieg) auf. In einigen Fällen kann der zurückliegende Trend über mehrere Monate hinweg in das Chart gezeichnet werden. Einige ODRs treten hingegen nach Preisbewegungen von nur wenigen Wochen auf. Auf diese Weise wechseln sie ihren Standort von Formation zu Formation. Für Top-Reversal Days sollte der Trend steigend sein, für Bottom-Reversal Days fallend. Achten Sie darauf, einen oberen Umkehrtag in einem fallenden Markt als nicht zwingend notwendige Ein-Tages-Umkehrformation für einen Trendwechsel des Intermediate Swing zu betrachten. Ebenso ist die Wahrscheinlichkeit, dass aus einem Bottom-Reversal Day in einem steigenden Preistrend eine Umkehr des mittelfristigen Trends erfolgt, eher gering. Obwohl diese temporären Spikes als Konsolidierungen wirken können, ist es am sinnvollsten, die ODRs nach Trendwechseln zu selektieren.

b) Schlusskurs

Eine andere Identifikationsrichtlinie sieht vor, zu betrachten, wo die Preise schließen. Für Top-Reversal Days sollte der Schlusskurs am oder nahe dem Tagestief sein. Bottom-Reversal Days weisen genau die gegenteilige Konstellation auf: Der Schlusskurs sollte nahe dem Tageshoch sein. Der Schlusskurs nahe oder am Ende der Range lässt jeweils vermuten, dass die Preise wahrscheinlich weiter in die neue Richtung tendieren werden. Wie bereits eingangs erwähnt, schließen beispielsweise untere Umkehrtage laut allgemein akzeptierter Definition über dem Schlusskurs des Vortages. Ob diese Definition jedoch die Signifikanz und Profitabilität von ODRs erhöht, darf berechtigt in Zweifel gezogen werden. Denn sehr oft erweisen sich beispielsweise im Falle des unteren Umkehrtages Schlusskurse über dem Schlusskurs des Vortages als relativ schlechte Signalgeber für mögliche Trendumkehrungen. Die Bedingung stellt sich also als schwach heraus. Meiner Meinung nach sollten Sie dazu tendieren, einen unteren Umkehrtag als einen Tag zu definieren, der bei einer Abwärtsbewegung ein neues Tief erreicht, dann dreht und über dem Vortageshoch schließt. Diese Konstellation hat sich mir gegenüber in den meisten Fällen als die validere Formation erwiesen. Versuchen Sie, sich ein eigenes Bild zu machen, indem Sie ODRs in ihren Charts unter dem beschriebenen Aspekt betrachten.Wenn Sie wünschen, können Sie die Bedingungen selbstverständlich noch strenger definieren, indem beispielsweise das Hoch vor zwei Tagen auch noch überboten werden muss. Diese strengere Definition reduziert meiner Erfahrung nach jedoch auch die Anzahl an Fehlsignalen umso mehr als sie im Nachhinein gültige Signale unterdrückt. Jedoch kann auch die Marktdynamik unterschiedlicher Märkte dafür ausschlaggebend sein. Deshalb möchte ich Sie ersuchen, in den Märkten, die Sie handeln, Untersuchungen anzustellen und Rückschlüsse für ihren Tradingstil zu ziehen.

c) Volumen

Gewöhnlicherweise wird ein ODR, egal ob es sich um ein Bottom-Reversal Day oder ein Top-Reversal Day handelt, von hohem Volumen begleitet. Dieses „hohe“ Volume sollte höher als das Volumen des Vortages sein, noch besser: höher als das Volumen der letzten Wochen oder gar Monate, denn dann erhöht sich natürlich die Signifikanz der Umkehrformation. Eine weitere Beobachtung: Das Volumen scheint an Böden höher als an Gipfeln zu sein. Diese Augenscheinlichkeit unterstützt die Ansicht, dass steigende Preise einen Push brauchen, während fallende Preise aufgrund ihres eigenen Gewichtes fallen können.

d) Preisspanne

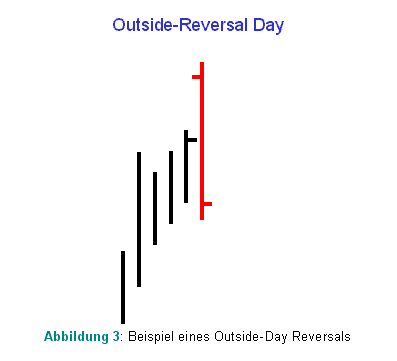

Wie geschildert bilden ODRs relativ große Preisspannen aus. Teilweise sind diese Spikes (mehr als) doppelt so groß wie die durchschnittliche Spikegröße der vergangenen Wochen und Monate. In diesen Fällen ist das Pattern natürlich besonders signifikant. Aber wo fängt im Allgemeinen die Signifikanz an und wo hört sie auf? Leider lässt sich das nicht für alle Märkte und Marktphasen einheitlich beschreiben. Aus diesem Grunde sollten Sie auch diese eher allgemein gefasste „Richtlinie“ anhand der von Ihnen gehandelten Märkte überprüfen und für ihre eigenen Zwecke relativieren. Vielleicht stellen Sie dabei ja fest, dass andere „Richtlinien“ gelten oder dass andere Spikegrößeneinteilungen sinnvoller erscheinen. Für Swing-Trader kann es zum Beispiel hilfreich sein, die Handelsspanne des ODR in Beziehung zu den Preisspannen der letzten 4 beziehungsweise 7 Handelstage zu setzen. Wenn die Preisspanne des ODR die der letzten 4 beziehungsweise 7 Handelstage übertrifft, dann liegt ein „WR4“ (Widest Range bar of last 4 bars) oder WR7 vor, der Ihnen eine wertvolle Indikation sein kann. In verwandtem Sinne sind Outside Reversal Days (Kursbalken, welche die Preisspanne des Vortages umschließen, siehe Abbildung 3) auch keine Voraussetzung für einen Umkehrtag, jedoch erhöhen sie dessen Signifikanz.

e) Kursdynamik

Bei einem One-Day Reversal Top ziehen die Kurse von Handelsbeginn an stark an. Oft notieren die Eröffnungskurse schon weit über (oder unter) dem Schlusskurs des Vortages, so dass auf dem Chart eine große Gap (Kurslücke) erscheint. Ehe der Kursaufschwung oder der Kursverfall zum Stillstand kommt, bewegen sich die Kurse meist im ersten Drittel des Handels so weit in die Höhe beziehungsweise in die Tiefe, wie es sonst nur in zwei, drei oder vier Handelstagen möglich erschienen wäre. Aber schließlich kommen sie doch zum Halten. Dieses Halten kann sowohl innerhalb der ersten Handelsstunde als auch erst spät am Tag erfolgen. Die Notierungen treten dabei auf der Stelle. Ihre Schwankungsbreite verringert sich. Plötzlich kehrt sich der zu Handelsbeginn eingeschlagene Trend um. Die Kurse bewegen sich in einem ebenso hohen Tempo wie vorher, aber jetzt in der umgekehrten Richtung. Gen Handelsschluss werden größere Umsätze generiert. Die Kurse steigen (bzw. sinken), unterbrochen von nur kurzen Pullbacks, nahezu unaufhaltsam. Die Kursdynamik ist so gewaltig, dass die Kurse nach ihrer anfänglichen langen Reise in die entgegengesetzte Richtung zum Schluss über dem Eröffnungskurs notieren. Zwar ist der Umsatz an ORDs, wie schon erwähnt, sehr hoch, jedoch ist es sehr oft der Fall, dass die Netto-Kursveränderung gegenüber dem Vortag am Ende des Handels eher gering ist.

Bottom-Reversal Days vor allem in den Indices

Top-Reversal Days erscheinen unter bestimmten Voraussetzungen recht häufig in den Charts marktenger Aktien. Damit sind Werte gemeint, bei denen nur relativ wenige freie Aktien einen schnellen Kursaufschwung ermöglichten und die Aufmerksamkeit vieler Marktteilnehmer auf sich ziehen.Top-Reversal Days in den Indices entwickeln sich hingegen seltener. Bottom-Reversal Days finden sich hingegen in auffälliger Weise gerade in den Indices am Ende eines panikartigen Kursverfalls.

One-Day Reversals und Major Trend

ODRs besagen nichts über die Entwicklung des Major Trend. Eher sollte den ODRs zunächst sicherheitshalber eine stärkere Evidenz im Rahmen eines Minor Trends beigemessen werden. Oft kommt es vor, dass der umgekehrte Trend für ein paar Tage in einer Zone verweilt und teilweise auch eine Art Formation aufbaut, bevor sich die Kurse in einem Intermediate Swing, also einem mittelfristigen Trend, aus der Zone entfernen.

One-Day Reversals und Formationen

ODRs kommen sehr häufig innerhalb oder zu Beginn einer technischen Formation vor, die eine größere Trading-Möglichkeit bietet. In diesen Fällen geben ODRs einen wichtigen Hinweis auf wahrscheinliche Entwicklungen des Trends. In jedem Falle sollte das ODR als eine Aufforderung verstanden werden, jenen Chart besonders sorgfältig zu prüfen und zu beobachten. Denn die Formation, die sich entwickeln kann, mag eine größere Bewegung ankündigen. Darauf sollte man vorbereitet sein.

Nicht unerwähnt bleiben sollte, dass ein False Move (siehe frühere Lesson à „Fehlsignale“) oder eine Shake-out-Bewegung an der Spitze eines Symmetrical Triangle (symmetrischen Dreiecks) oft die Gestalt eines One-Day Reversal annimmt.

Aber auch zu Beginn eines Symmetrical Triangle mag ein ODR auftreten, nämlich auf den ersten Peaks. Dies kann auch der Fall sein, wenn das Triangle einen vorangegangenen Uptrend nur konsolidiert und nicht umkehrt. Immerhin warnt es Sie auch dann vor einer zumindest nur kurzfristigen Erschöpfung der Auftriebskräfte.

Ein ODR kann genau auf dem Top eines langen Kursaufschwungs auf der höchsten Spitze einer Kopf-Schulter Formation erscheinen, der dann ein längerer Kursverfall folgt. Jedoch sollte bedacht werden, dass der Grund für einen solchen längeren Kursverfall dann nicht im ODR zu suchen ist, denn das ODR signalisierte nur die Trendumkehr innerhalb des Kopfes selbst.

Nach unten erscheint ein One-Day Reversal oft in vergrösserte und auffälliger Form am Ende einer Panik. Dann wird es oft als „Climax-Day“ oder „Selling Climax“ (Verkaufshöhepunkt) (siehe auch frühere Lesson à „Prinzipien der Volumen-Interpretation“) bezeichnet. Auf diese Erscheinungsform wird im folgenden noch genauer eingegangen.

Das Selling Climax

Das Selling Climax (panikartiger Verkaufshöhepunkt) repräsentiert ein Auslöschen des Angebot-Überhangs. Solche Preisverfälle werden typischerweise von schlechten Nachrichten getriggert. Dabei werden schwache und uninformierte Marktteilnehmer provoziert, zu jedem Preis zu verkaufen. Wenn dann der Preis einmal ausreichend niedergeschmettert wurde, treten Käufer in den Markt, die besser informiert sind und fähig sind, nach vorne zu schauen. Sie sammeln das restliche Angebot auf und die Preise drehen wieder nach oben.

Selling Climaxes repräsentieren entweder einen Boden oder es folgt eine Rallye mit einer nachfolgenden Bewegung zu einem neuen Tief. In beiden Fällen aber hält der Boden, der mit dem Selling Climax markiert wird, einen längeren Zeitraum. Wie lange dieser „längere Zeitraum“ ist, hängt von der

Zeitspanne des Charts ab. Natürlich wird in diesem Zusammenhang das Selling Climax in einem Intraday Chart niemals auch nur annähernd so stark sein wie das Selling Climax in einem Monatschart.

In früheren Zeiten konnte man Aktien mit einer Einzahlung von nur 10% ihres Wertes erwerben, und es gab nur dürftige Restriktionen für Short-Verkäufe. Berufsspekulanten konnten sogenannte „Bear-Raids“ (Überfälle der Baissiers) organisieren (und die Überlieferung will, dass sie es auch oft taten).

Diese Aktionen hatten das Ziel, übermäßig beliehene Depots „auszuschütteln („Shake-out“), dass heißt zum Zwangsverkauf zu bringen. Wenn das „Publikum“ zu sehr auf Kredit gekauft hatte, suchten sie sich einen günstigen Moment aus und verkauften in großem Umfange Aktien short („Leerverkäufe“). Dadurch brachten sie die Kurse zum Zusammenbruch. Die Broker verlangten von den betroffenen Kunden per „Margin Call“ Nachschüsse. Viele Kunden wollten oder konnten aber kein Geld nachschießen. So kam es, dass ihre Aktien zwangsweise liquidiert wurden und das drückte damit zusätzlich auf den Markt. Das hatte wiederum weitere Kursrückgänge zur Folge. Die betreffenden Spekulanten konnten dann aktiv werden, ihre Leerverkäufe (Short-Verkäufe) mit Gewinn eindecken und weitere Aktien für die Erholung billig aufkaufen.

Bear-Raids dieser Art wurden durch die Einrichtung der SEC und ihrer Regulationen relativ wirkungsvoll verhindert. Aber Nachschussforderungen und Zwangsverkäufe werden natürlich solange existieren, wie Aktien auf Kredit gekauft werden können. Und sie werden immer ins Spiel kommen, sobald die Kurse nach einer starken Beteiligung des Publikums ausgedehnte Rückgänge erleiden.

Bedenken Sie, dass die meisten, wenn nicht alle Fälle eines echten Selling Climax durch Notverkäufe verursacht werden. Und zwar so, wie sie eben beschrieben wurden. Sie kommen am Ende eines schnellen und breiten Kursabschwunges, der die Reserven vieler Marktakteure überstrapaziert und sie zwingt, ihre Aktien zu jedem nur möglichen Preis an der Börse zu veräußern. Dieser Prozess ist fortschreitend – er nährt sich sozusagen selbst. Jede Welle erzwungener Verkäufe bringt neue Margin Accounts zum Einsturz, bis zum Schluss soviel Aktien über Bord geworfen werden, dass es zum endgültigen „Auswaschen“ kommt. Das ist der Selling Climax, bei dem der Gesamtumsatz jeden Tagesumsatz aus dem vorhergehenden Aufschwung übertreffen kann. Es ist die Erntezeit für diejenigen, die sich am Top vom Optimismus nicht haben anstecken lassen und Kapital in Reserve haben, um Aktien zu Panikpreisen einzukaufen.

Wie Sie sehen, kehrt ein solcher „Aufwaschtag“ (Clean-Out day) oder ein Selling Climax die technische Situation der Börse völlig um. Bei dieser Entwicklung sind die Aktien zu sehr niedrigen Kursen aus schwachen Händen in starke übergegangen.

Ein Selling Climax muss nicht innerhalb eines einzigen Tages zu Ende gehen und die Umkehr zu Ende gehen. Ein One-Day Reversal kann sich auch in einer speziellen Form über 2 Tage erstrecken. In diesen Fällen erschöpft sich der Abschwung erst spät am ersten Tag. Zu spät, um eine ausgedehnte Erholung zu ermöglichen. In der Regel kommt es daher am zweiten Tag von Handelsbeginn an zu einer starken Rallye. Es ist nämlich offenbar geworden, dass kein weiterer Verkaufsdruck auf der Börse lastet.

Schlussbetrachtung

Grundsätzlich kann ich nicht dazu raten, ODRs als alleinige Indikation für Trading-Entscheidungen heranzuziehen. Vielmehr sollte Ihnen die Identifikation von ODRs entweder als Hinweisgeber für schon bestehende Positionen oder als zusätzliche Information in einem technischen Zusammenhang dienen, welche für das Eröffnen einer Position genutzt werden kann. Denken Sie bitte daran, dass ein One-Day Reversal kein verlässlicher Indikator für den Primary Trend ist. Auch erscheint ein Selling Climax normalerweise nicht am endgültigen Boden eines Bear Market. Optimieren Sie die Indikation von ODRs, indem Sie beispielsweise die erläuterte Bedingung für den Schlusskurs erhöhen und/oder mit WR7- und WR4-Patterns arbeiten.

Autor: Frank Thönnißen - Co-Investment Advisor bei STRADIVARI (Luxemburg)

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.