Ölpreis: Wie geht es weiter? - Jetzt alpha-traden ?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

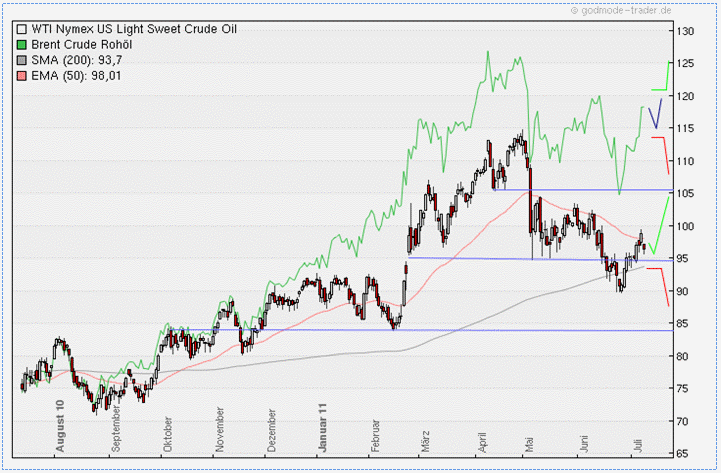

Betrachtet man Brent und WTI im Langfristchart fällt eines sofort auf: WTI ist gegenüber Brent ein deutlicher Underperformer. Während Brent im April wieder auf Rekordkurs war und sich seit einem halben Jahr souverän über der 100 Dollar Marke hält, konnte WTI diese Marke nur kurz überspringen. Kostete WTI im langfristigen Mittel immer ein wenig mehr als Brent, verhält es sich derzeit umgekehrt. Die Umkehr der Preisdifferenz begann Ende 2010 und hängt maßgeblich von der wirtschaftlichen Entwicklung der USA ab. So konnte Brent am 8.7. leicht zulegen, während WTI über 2% verlor. Der Arbeitsmarktbericht hatte Zweifel an der Erholung der US Wirtschaft aufkommen lassen. Bis Mitte Februar hat sich der Spread von wenigen Dollar auf fast 18 Dollar ausgeweitet. Seitdem schwankt der Spread zwischen 12 und 22 Dollar. Vergangenen Freitag erreichte der Spread mit 21,88 Dollar beinahe wieder sein Allzeithoch von 22,50 Dollar. Solange die wirtschaftliche Erholung der USA weiter schwach bleibt, ist nicht davon auszugehen, dass sich der Spread wieder normalisiert. Eine vollkommene Normalisierung kann noch viele Monate dauern und sich problemlos in das kommende Jahr ziehen.

In einer Analyse zu Brent habe ich ein Kursziel von 120 USD genannt (http://www.godmode-trader.de/nachricht/OElpreis-Korrektur-Rally-Und-eine-erste-Bilanz,a2579469.html). Dieses Ziel wurde mit119 USD beinahe erreicht. In diesem Bereich ist davon auszugehen, dass Brent nicht sofort weiter gegen sein Jahreshoch strebt. Es ist also derzeit unwahrscheinlich, dass Brent die 120er Marke schnell überwindet und das kleine Doppeltop bei 126 Dollar überspringt. In dieser Handelwoche wird sich zeigen, ob es zunächst einen Rücksetzer gibt oder Brent gleich bis 126 ansteigen kann. Der zentrale Punkt ist hier, dass das Aufwärtspotential von Brent zunächst mit 5-8% begrenzt ist. Brent ist derzeit in einer Range von 110-122 gefangen. Bei WTI sieht die Lage etwas anders aus. Bei der EMA50 ist WTI nachrichtenbedingt nach unten abgeprallt. Die nächste Unterstützung befindet sich bei 95 und der SMA200 bei 93,8. Werden diese Marken nach unten durchbrochen liegt nach 90 das Kursziel bei 85. Ein Anstieg über 98 hingegen ermöglicht Gewinne bis in den Bereich 105 USD, was das favorisierte Szenario ist. Dennoch ist bei Brent und WTI kein mittelfristiger, klarer Trend auszumachen. Bei einem Ausbruch nach oben hat WTI derzeit jedoch mehr Aufwärtspotential als Brent. Bei einem Ausbruch nach unten verhält es sich ähnlich.

Wie lässt sich nun von dieser zugegebenermaßen komplizierten Situation profitieren?

Der Schlüssel zum Erfolg ist der eingangs erwähnte Spread der beiden Sorten. Für die eigentlichen Kurse gibt es viele Szenarien. Während die Kurse selbst also sehr volatil sind, bewegt sich der Spread in einer Range von 12-25 Dollar. Anstatt auf die einzelnen Kurse ohne eindeutigen Trend zu setzen, lässt sich mit der Preisdifferenz Gewinn erwirtschaften. Nach dem favorisierten Szenario sollte die Spreadausweitung noch maximal 0,5-2 Dollar betragen und sich der Spread in der Folge um 6-9 Dollar verengen. Das Alpha Zertifikat DE000SG12KE0 setzt auf diese Spreadverengung. Es handelt sich um ein open end Zertifikat. Es werden immer die nächsten Future Kontrakte gehandelt. Es kommt bei längeren Haltedauern also zu Rollverlusten, wenn der eine Kontrakt durch den nächsten ersetzt wird (z.B. Verkauf des August Kontrakts und Kauf des September Kontrakts). Weiters hat das Zertifikat einen Hebel von 3. Dieser Hebel gilt auf die Performancedifferenz. Gewinnt WTI etwa 2%, Brent aber nur 1%, dann steigt der Wert des Zertifikats um 3%. Bei 15 Euro hat das Zertifikat einen integrierten Stop Loss. Tritt das favorisierte Szenario ein, hat das Zertifikat ein Renditepotential von 20% auf Sich von 2-4 Wochen. Fällt der Spread wieder unter die 15 Dollar Marke, ist eine Gegenposition mit dem Zertifikat DE000SG03N20 überlegenswert. Dieses setzt auf eine Ausweitung des Spreads, ebenfalls mit einem Hebel von 3. Das Renditepotential liegt ebenfalls im 20% Bereich auf Sicht von 3-6 Wochen. Vor einem Kauf der Gegenposition sollten die Gegebenheiten genau analysiert werden, um nicht in die Falle zu tappen, dass der Spread wieder auf ein Normalniveau zustrebt.

Viel Erfolg

Clemens Schmale

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.