Öl bleibt teuer!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

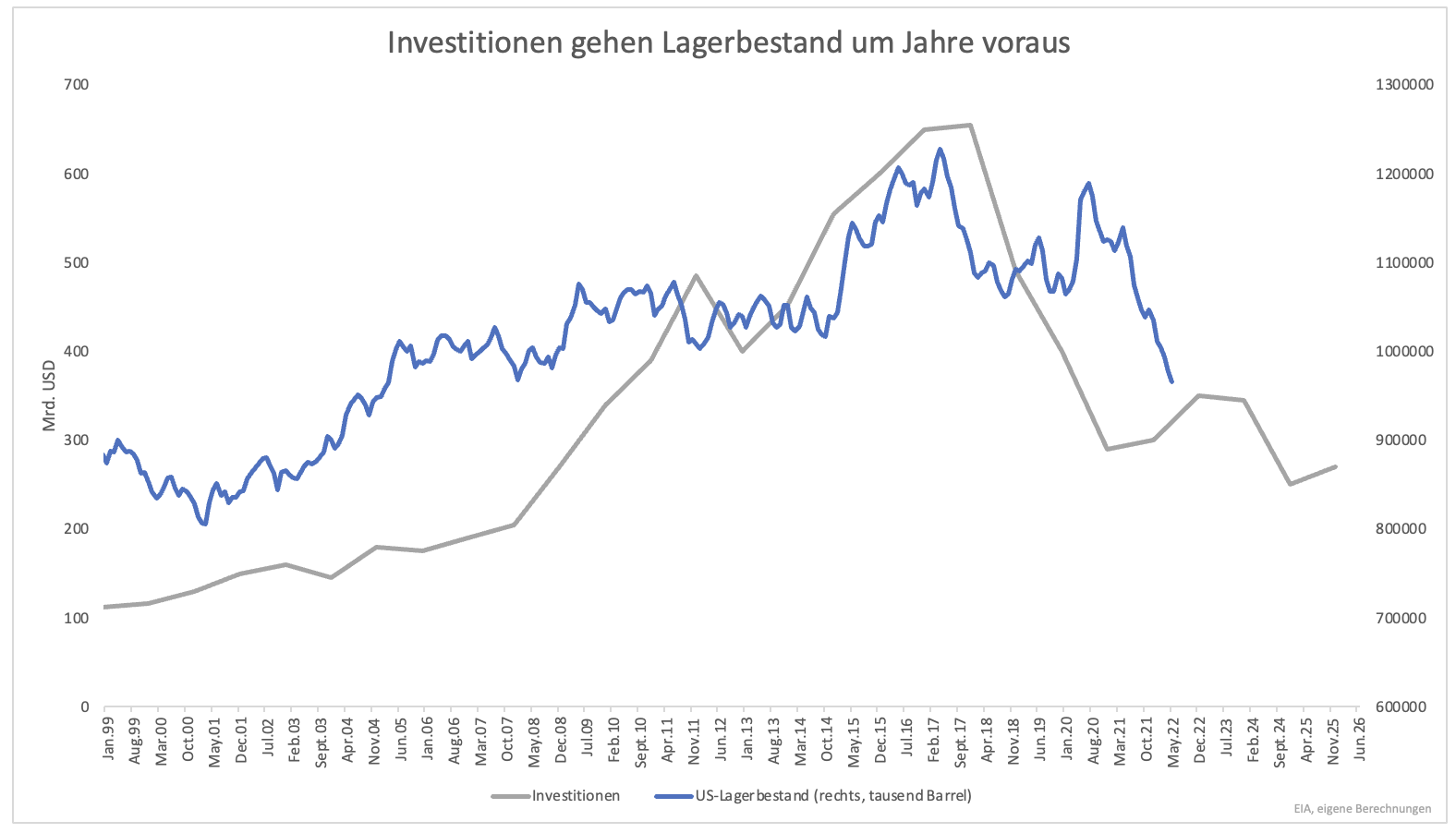

Gegen hohe Preise helfen nur hohe Preise. Das klingt zunächst widersprüchlich, entspricht der Realität jedoch ganz gut. Ist der Ölpreis hoch, lohnt es sich für Unternehmen in die Erschließung neuer Vorkommen zu investieren. Ist der Preis hingegen niedrig, wird weniger investiert. Das führt mittelfristig zu geringerem Angebot und damit steigenden Preisen. Diese Logik gilt bei Rohstoffen und anderen Produkten seit jeher. Es verwundert daher nicht, dass Investitionen in die Erschließung und Förderung von Vorkommen parallel zum Ölpreis verlaufen (Grafik 1). Die vergangenen Jahre waren jedoch besonders schwierige für die Ölindustrie.

Begonnen hatte alles mit einem Überangebot im Jahr 2014. Die US-Fracking-Industrie investierte hunderte Milliarden und als das Angebot auf den Markt kam, reichte die Nachfrage nicht aus. Der Ölpreis kollabierte. Zu allem Überfluss kämpften Saudi-Arabien und andere Produzenten um Marktanteile und fluteten den Markt regelrecht mit Öl. Jeder Tropfen, der aus dem Boden geholt werden konnte, wurde gefördert.

Schieferölproduzenten hielt das nicht davon ab, weiter zu investieren. Die Preise erholten sich daher nur bedingt. Dann kam die Pandemie. Wieder war das Angebot zu hoch. Nach fast einem Jahrzehnt, in dem der Cashflow häufig negativ war, Verluste ausgewiesen werden mussten und Investoren auf Dividenden und Aktienrückkäufe verzichten mussten, war Schluss. Ölfirmen änderten ihre Strategie.

Der Strategiewechsel hat nicht nur mit Ölpreisen zu tun, sondern auch mit dem Klimawandel. Der Druck wird größer, nicht mehr in Öl zu investieren. Stattdessen sollen Ölfirmen in Erneuerbare investieren und Treibhausgasemissionen senken. Das geht nur, wenn weniger Öl gefördert wird.

Unternehmen investieren, was sie investieren müssen und keinen Cent mehr. Das erfreut Aktionäre. Die Dividenden waren selten so üppig, die Aktienrückkäufe selten so hoch. Der Strategiewandel führt nun dazu, dass die Investitionen nicht zusammen mit dem Ölpreis steigen.

Die Nachfrage kann aktuell bedient werden. Da in den vergangenen Jahren wenig investiert wurde und Ölquellen mit der Zeit weniger Öl liefern, wird das Angebot erst in den kommenden Jahren unter den niedrigen Investitionen leiden. Grob lässt sich das an der Lagerbestandsentwicklung in den USA und den weltweiten Investitionen erkennen (Grafik 2). Der Lagerbestand steigt ca. vier Jahre nach höheren Investitionen an.

Die Unterinvestierung der letzten Jahre führt so aller Voraussicht nach bis 2026 zu begrenztem Angebotswachstum. Dies berücksichtigt nicht einmal das Öl, welches aus Russland fehlen wird. Ölsanktionen sind nur eine Frage der Zeit. Ölknappheit und höheren Preisen kann man nur entgehen, wenn sehr schnell auf Erneuerbare umgestellt wird. Es ist nicht ersichtlich, dass diese Kraftanstrengung gelingt. Öl wird unter der üblichen Volatilität für viele Jahre teuer bleiben.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inklusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.