Notenbanken können immer noch für Crashes am Aktienmarkt sorgen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Es gab Zeiten, da kommunizierten Notenbanken gar nicht mit dem Finanzmarkt. Zinsentscheide wurden heimlich gefällt und der Markt wurde mit vollendeten Tatsachen konfrontiert. Das hat mehrfach zu bösen Überraschungen geführt. In der Folge kam es zur Unruhe am Finanzmarkt und genau das ist nicht im Interesse einer Notenbank. Aus diesem Grund wird heute viel kommuniziert. Vor einem Zinsentscheid bereiten Notenbanker den Markt auf das vor, was beschlossen wird. Überraschungen sollen so vermieden werden. Notenbanken und Anleger unterliegen allerdings dem Irrglauben, dass Transparenz und das Fehlen von Überraschungen für Ruhe sorgen. Es reicht nicht aus, nicht zu überraschen. Notenbank und Markt müssen auch die gleiche Meinung vertreten. Nur weil eine Notenbank ihr Vorhaben transparent ankündigt und eine Überraschung ausbleibt, bedeutet das nicht, dass der Markt die Entscheidung nicht für falsch halten kann. Wird eine Entscheidung getroffen, die Anleger für einen Fehler halten, kommt es zur Unruhe.

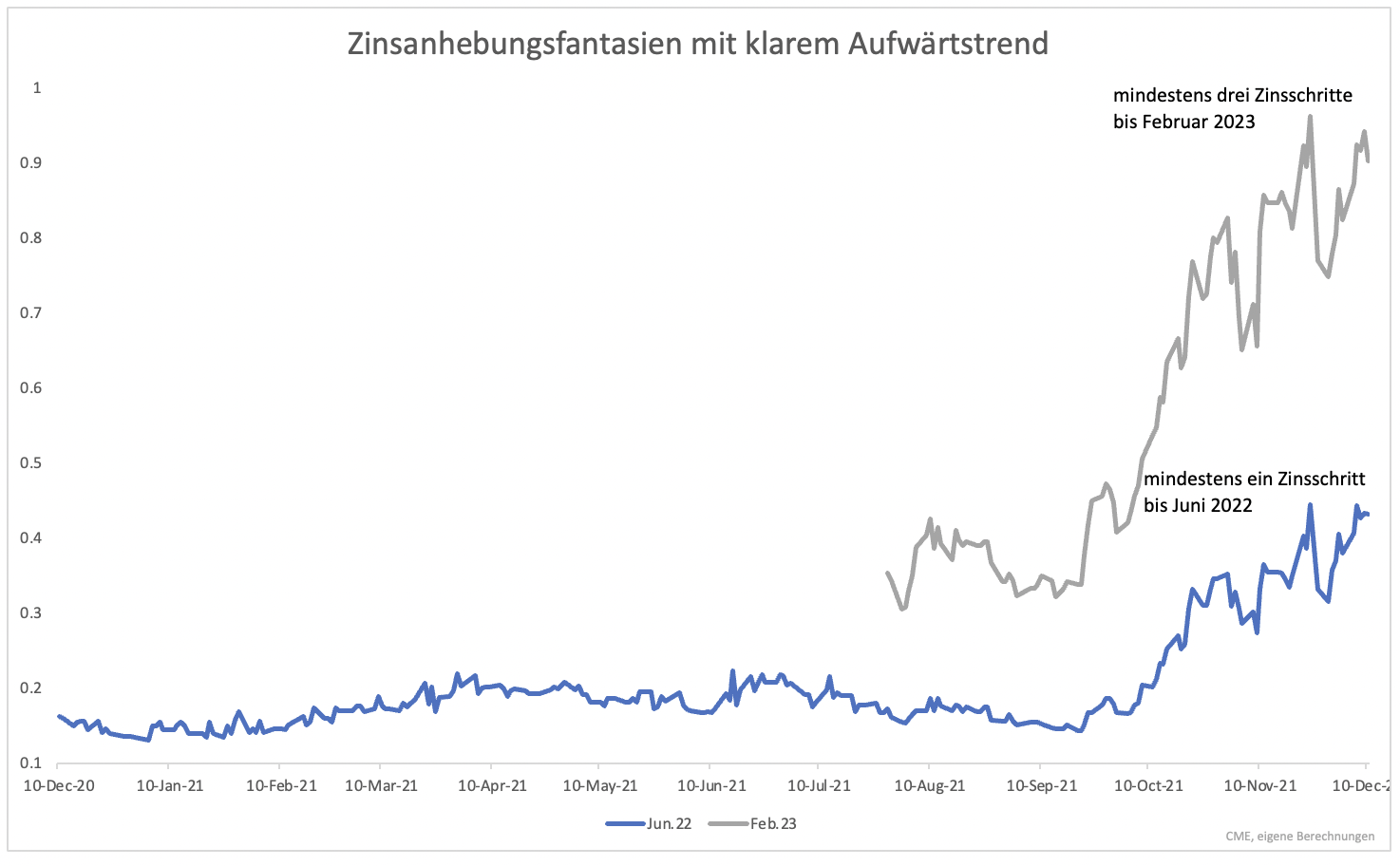

Genau darauf kommt es am Mittwoch an. Eine schnellere Reduktion der Wertpapierkäufe wird erwartet und ist akzeptiert. Marktteilnehmer befürchten jedoch, dass dem rascheren Ende von QE auch raschere Zinsanhebungen folgen. Bis Juni 2022 wird mindestens ein Zinsschritt erwartet und bis Anfang 2023 sind es mindestens drei (Grafik 1).

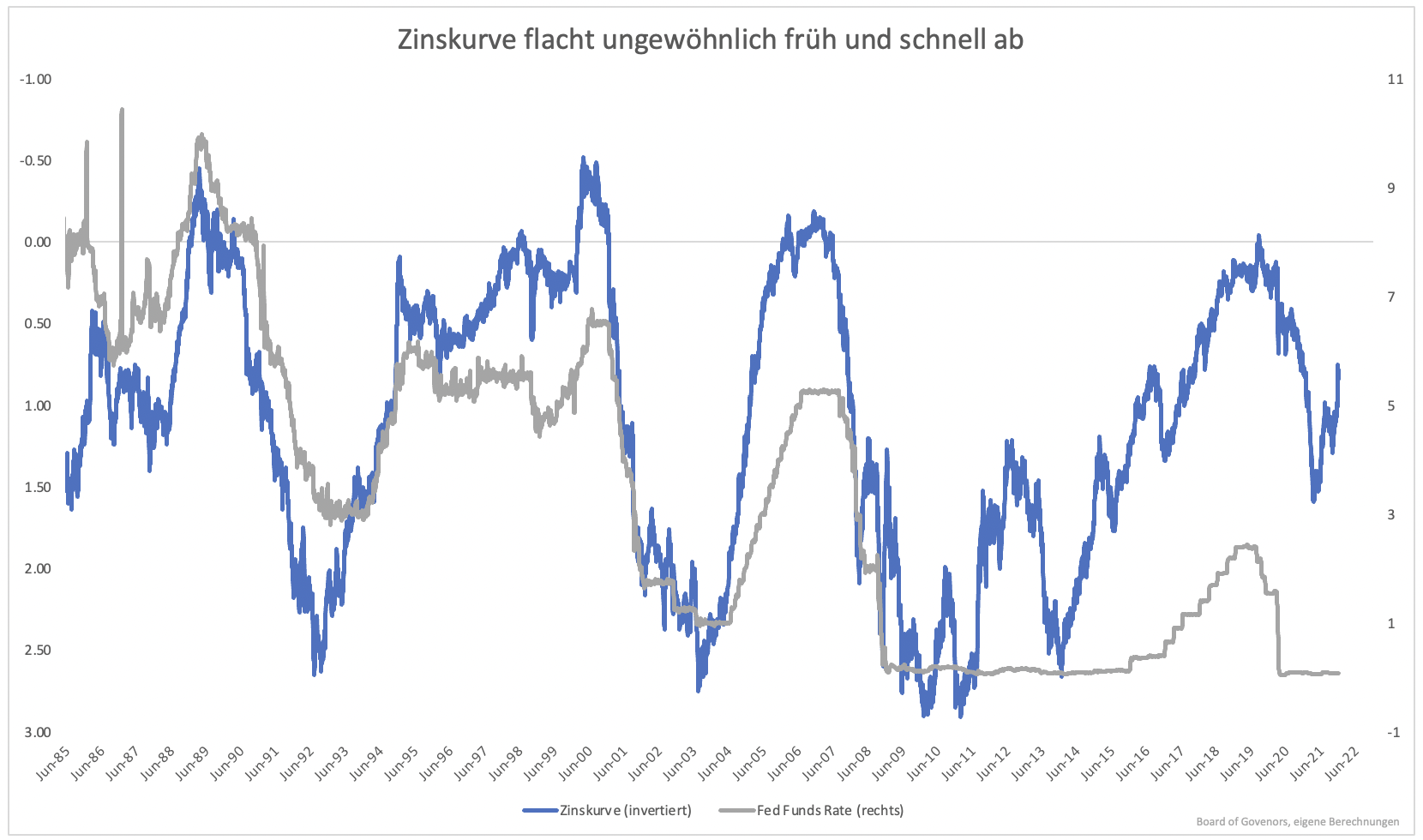

Die Fed kann diese Erwartung am Mittwoch bestätigen oder einen anderen Plan ankündigen. Eine Bestätigung der Erwartung ist keine gute Neuigkeit, denn Anleger halten eine rasche Zinswende für falsch. Das zeigt sich anhand der Zinskurve. Diese flacht rasant ab. Je flacher die Zinskurve, desto geringeres Wachstum wird erwartet, eine direkte Folge von zu vielen und schnellen Zinsschritten (Grafik 2).

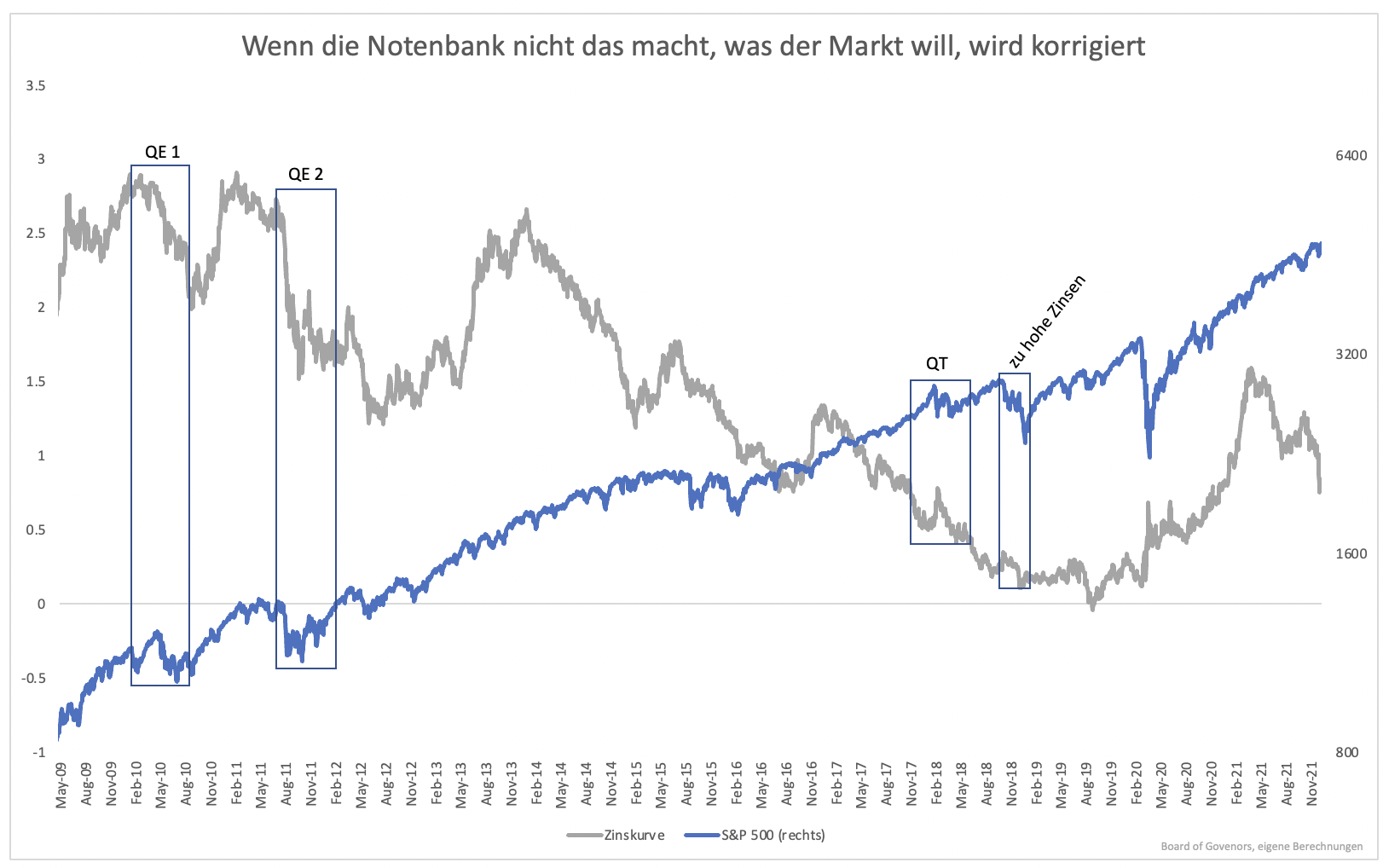

Bis zur Finanzkrise entwickelte sich die Zinskurve entlang der Leitzinsentwicklung. In den vergangenen 10 Jahren kam es immer wieder zu einer Abflachung, obwohl sich die Zinsen nicht bewegten. Dafür war das Ende vom ersten und zweiten QE Programm verantwortlich. Der Markt hielt das Ende für falsch. Die Zinskurve flachte ab, der Aktienmarkt korrigierte (Grafik 3).

2018 wurde die Reduktion der Bilanzsumme für falsch gehalten und später im gleichen Jahr die rasch aufeinanderfolgenden Zinsschritte. All diese geldpolitischen Veränderungen kamen nicht überraschend. Sie wurden erwartet. Da sie aber für falsch gehalten wurden, kam es zur Korrektur.

Die Aufgabe der Fed ist am Mittwoch nicht einfach nur transparente Kommunikation, sondern Überzeugungsarbeit. Sie muss Anleger davon überzeugen, dass die Fed Recht hat. Das ist wesentlich schwieriger als das Vermeiden von Überraschungen. Gelingt dies am Mittwoch nicht, droht Unruhe.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.