Noch eine Inflationsentwarnung: Diese Preise sinken sogar

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Auf Monatssicht stagnierten die Preise in den USA, wenn man das allgemeine Preisniveau betrachtet ("Headline Inflation"). Gefeiert wurde dies ausgiebig, nicht zuletzt, weil Notenbankchef Powell während der letzten Pressekonferenz darauf hinwies, dass die Fed die Headline Inflation unter Kontrolle bringen will. Alle anderen Preisindizes sind nun Nebensache. Jahrelang blickte die Welt auf unterschiedliche Kerninflationsraten, nun auf die Headline Inflation. Bisher verwies die Fed auch gerne auf die Kerninflation, änderte ihren Fokus in den vergangenen Monaten aber. Dass die Börse die auf Monatssicht stabilen Preise und auf Jahressicht die rückläufige Inflationsrate feiert, hat sich die Notenbank selbst eingebrockt. Nun muss sie zurückrudern. Notenbanker werden nicht müde zu betonen, dass das Ziel noch weit entfernt ist. Damit haben die Notenbanker zwar Recht, aber trotzdem gibt es nach den Zahlen vom Mittwoch weitere gute Neuigkeiten.

Während die Verbraucherpreise (Headline Inflation) stagnieren, gehen die Erzeugerpreise zurück. Im Juli fielen sie gleich um mehr als 3 %. Alles, was am Ende verbraucht wird und in den Verbraucherpreisen landet, muss zunächst erzeugt werden. Sinken die Erzeugerpreise, wirkt sich dies früher oder später positiv auf die Verbraucherpreise aus.

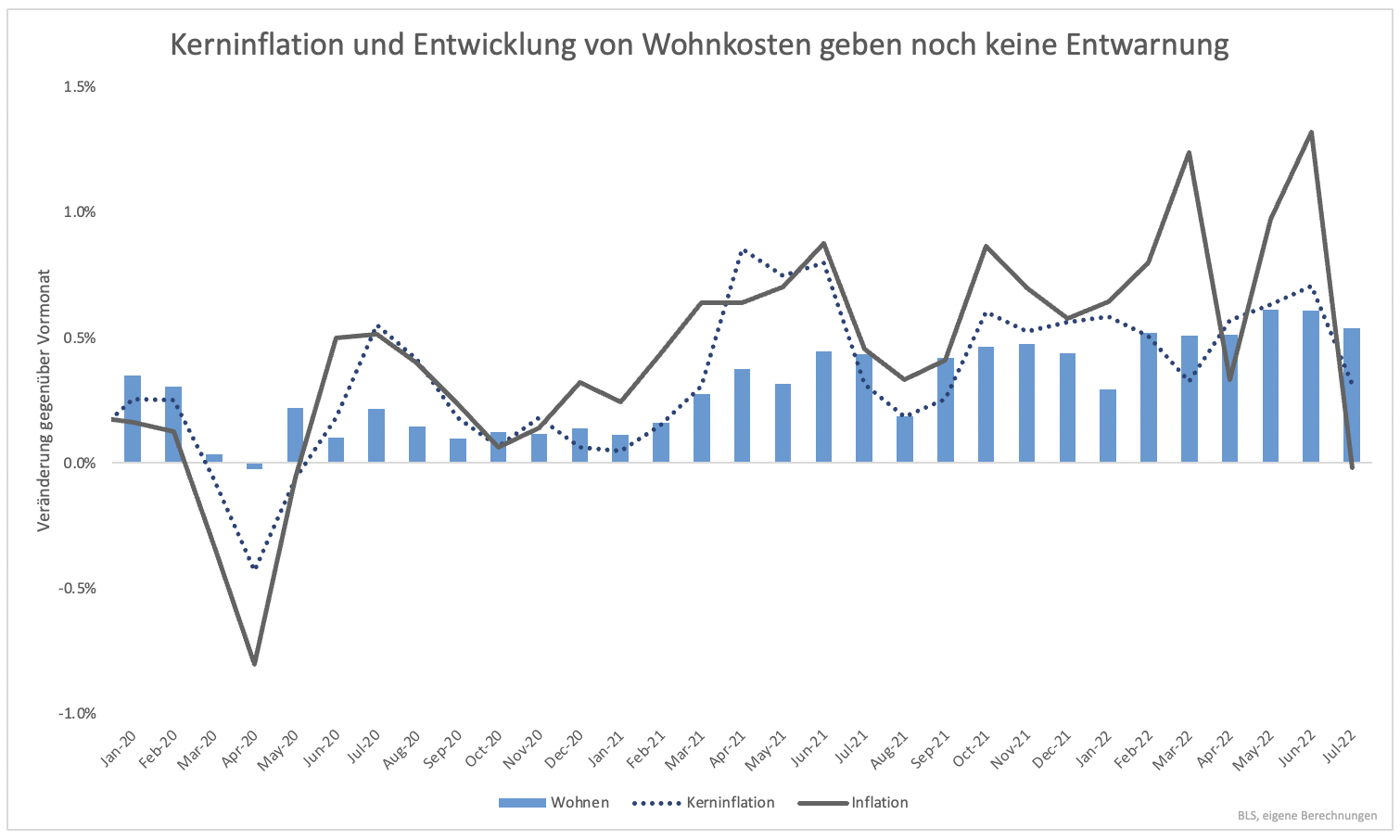

Der Wermutstropfen der sinkenden Preise: Sie sind fast ausschließlich auf einen Rückgang der Energiepreise zurückzuführen (Grafik 1). Damit gibt es keine allgemeine Entwarnung. Dies gilt insbesondere deswegen, weil die Wohnkosten unvermindert ansteigen.

Wohnkosten machen ein Drittel der Headline Inflation aus und hier liegt die monatliche Teuerung immer noch sehr hoch. Auch die Preise der Kerninflation stiegen im Juli weiter an (Grafik 2). Entwarnung sieht anders aus.

Auch andere, alternative Inflationsraten geben noch kein grünes Licht. Preise, die sich nur langsam verändern (Sticky Price Inflation) tendieren weiter aufwärts. Auch die Inflationsrate, bei der Extreme nicht berücksichtigt werden (Trimmed Inflation) tendiert weiter nach oben. Immerhin geht der mittlere Preisanstieg (Median Inflation) etwas zurück (Grafik 3).

Das Inflationshoch wird möglicherweise zu früh gefeiert. Das liegt nicht daran, dass das Inflationshoch nicht erreicht ist. Die Wahrscheinlichkeit, dass die Inflationsrate nun kontinuierlich sinkt, ist hoch. Die Feierlaune dürfte verfrüht sein, weil die Erwartungen an der Realität vorbeigehen.

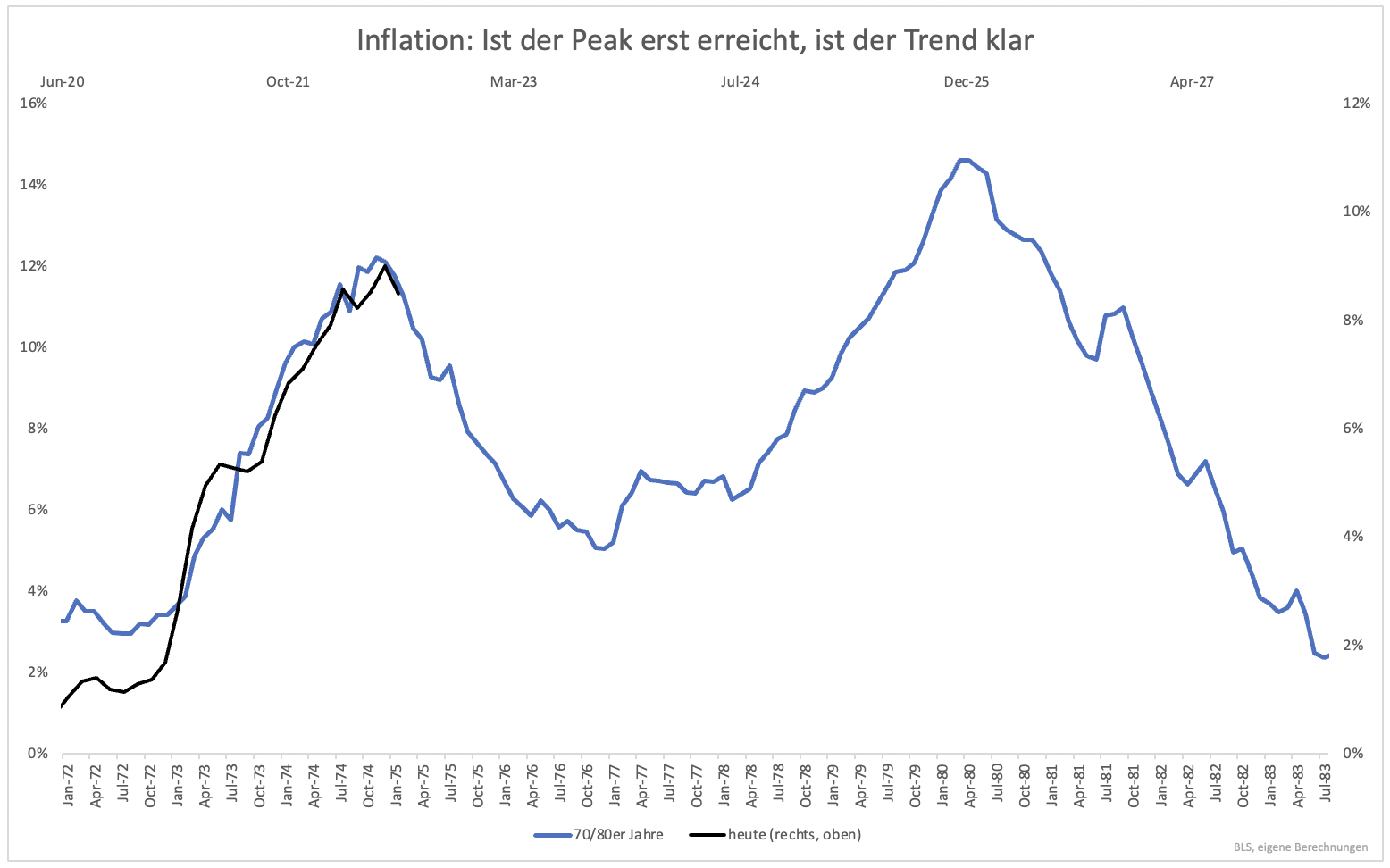

Ein Inflationshoch bedeutet nicht, dass die Inflationsrate gleich morgen wieder das Ziel der Notenbank erreicht. In den 70er Jahren und Anfang der 80er Jahre dauerte es jeweils mehr als anderthalb Jahre, bis sich die Inflationsrate halbierte. Beim ersten Inflationshoch 1975 sank die Inflation zwar, fiel jedoch nie unter 5 % (Grafik 4).

Selbst wenn die Notenbank so erfolgreich ist wie unter Paul Volcker, steht die Inflationsrate Ende 2023 noch bei 4,5 %. Das ist weit entfernt vom Ziel von 2 %. Die Erwartung, dass die Fed nun die Zinsen deutlich weniger anheben wird und sie früher wieder senkt, ist abwegig. Die Börse feiert die Zahlen so, als läge die Inflation schon wieder bei 2 %. Die Richtung mag stimmen, aber das Niveau ist mit 8,5 % immer noch sehr falsch.

Die Erkenntnis wird an der Börse nicht sofort ankommen. Es kann bis Oktober oder November dauern, bis die Feierlaune (Richtung der Inflationsentwicklung) von der Realität (Niveau der Inflation) eingeholt wird.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.