Nach Banken Shortsqueeze nun der US-Dollar Squeeze - CRASH in Gold, Silber, Öl als Folge!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Verehrte Leserinnen und Leser, was sich an den Finanzmärkten im Verlauf dieses Jahres abspielt, ist wirklich ohne Beispiel. In den USA platzen gleich mehrere Blasen in Folge. Angefangen hat es mit der Immobilienblase, die Auslöser für die Kreditkrise war. Die Maßnahmen der US Notenbank in Form von Liquiditätsmaßnahmen auf unterschiedlichsten Ebenen führten dazu, dass der US-Dollar nach mehrjährigem Bärenmarkt regelrecht kollabierte.

US-Dollar Crash bis März 2008

Im September 2007 brach der US-Dollar unter eine jahrzehntealte Unterstützung bei ca. 80 Punkten ein und löste damit ein neues mittelfristiges Verkaufssignal aus. Die US-Dollarabwertung ist gleichbedeutend mit Inflationsdruck, die Rohstoffpreise begannen regelrecht zu explodieren. Klar. Wenn der US-Dollar immer weniger wert ist, steigt die US-Dollarmenge, die für ein Barrel Öl bezahlt werden muß.

USA in Richtung Energiekrise - Das Inflationsproblem

Die US-amerikanische Wirtschaft wurde nun zusehends aus mehreren Richtungen in die Zange genommen. Steigende Spritpreise führten dazu, dass a) der PKW Absatz in den USA drastisch einbrach und b) mit den verbliebenen PKWs weniger Meilen gefahren wurden. S. entsprechende Daten der US Transportbehörde. Ein Börsianer, der sich erstmals mit dem US Markt befaßt, erfährt schnell, dass die US Konjunktur sehr stark vom Konsum abhängig ist. Wenn die Amerikaner nicht mehr konsumieren, bekommt die Weltwirtschaft ein echtes Problem. Die deutsche Wirtschaft zwar nicht mehr so, weil in den letzten Jahren immer mehr nach Rußland und China exportiert wurde. Aber,wenn China nicht mehr stark wachsen könnte, weil chinesische Produkte in den USA nicht mehr gefragt sind, dann könnten im nächsten Schritt deutsche Produkte weniger Anklang in China finden. Übergeordnet eigentlich einfache Zusammenhänge.

Der organisierte Shortsqueeze im US Bankensektor

US Notenbank und US Bankenaufsicht gelang es in den zurückliegenden Monaten den Trend bei US Bankaktien zu drehen. Durch konzertierte Aktionen konnte ein massiver Short Squeeze eingeleitet werden. Bei einem Short Squeeze handelt es sich um Zwangseindeckungen zuvor leerverkauften Positionen. Positionen also, die zuvor insbesondere von Hedgefunds leerverkauft wurden, um an fallenden Kursen zu profitieren. Es handelt sich also in erster Linie nicht um "echte" Käufe. Wir beraten eine Reihe von Hedgefunds und stellen dabei fest, dass einige von ihnen ihre Positionen direkt gedreht haben. Von short auf long. Warum ? Nun, um auf Sicht einiger Monate von eben diesem Short Squeeze nach oben zu profitieren.

Und plötzlich steigt der US-Dollar an - Auch hier ein Short Squeeze vor der Tür ?

Seit 2-3 Wochen kann der US-Dollar steil nach oben ansteigen. Er wertet relevant auf. Die mehrmonatige Range seit März konnte signifikant nach oben gebrochen werden. Im US-Dollar liegt ein mittelfristiges Kaufsignal vor. Was im US Bankensektor geklappt hat, könnte nun auch im US-Dollar funktionieren: Das Einleiten eines Short Squeezes. Das Sentiment für den US-Dollar war sehr bärisch und konnte als Kontraindikator gewertet werden.

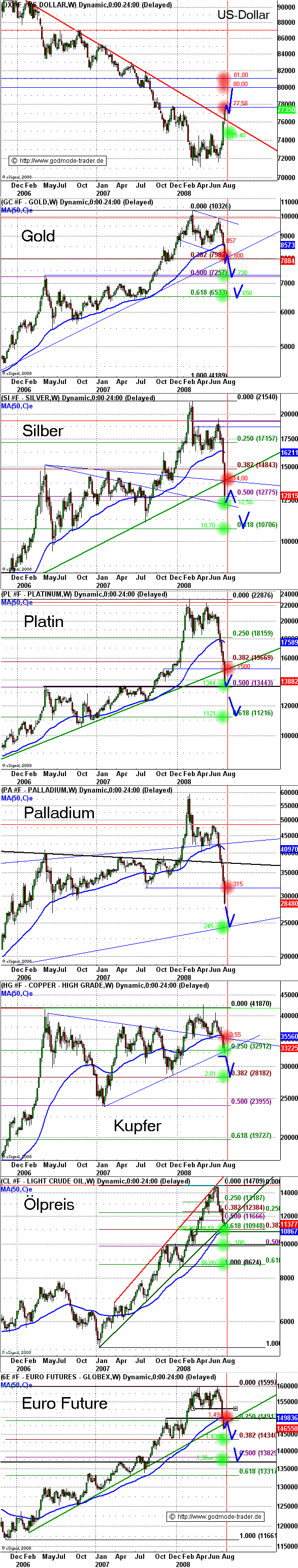

Im Folgenden sehen Sie im direkten Vergleich die Kursverläufe seit November 2005 vom US-Dollarindex sowie von Gold, Silber, Platin, Palladium, Kupfer, Öl und vom Euro Future. Es handelt sich um Wochencharts. Eine Kerze repräsentiert also jeweils eine Woche.

Diese direkte Gegenüberstellung soll Ihnen nochmals den Zusammenhang veranschaulichen, der wie folgt aussieht.

Fällt der US-Dollar, steigen die Rohstoffpreise in der Tendenz.

Steigt der US-Dollar hingegen, bedeutet dies tendenziell fallende Preisnotierungen bei den Rohstoffen.

Diese gegenläufige Korrelation war in der Vergangenheit mal mehr, mal weniger ausgeprägt. In der aktuellen Marktphase, seit einigen Jahren, liegt eine recht starre gegenläufige Korrelation vor. Insofern ist die Wahrscheinlichkeit erhöht, dass angesichts gleicher zugrundeliegender fundamentaler Sachverhalte die gegenläufige Verlaufsrichtung weiter Bestand haben sollte.

Sie sehen, wie wichtig es derzeit ist, den US-Dollar im Blickfeld zu haben. Solange der nämlich nicht zurückkommt, bleibt der Verkaufsdruck auf die Edelmetalle und Energiefutures erhalten.

Wie können Sie den US-Dollar ganz konkret im Blick behalten.

Dazu verweise ich auf die Devisenseite : http://www.godmode-trader.de/devisen/

Dort erscheinen ALLE unsere Nachrichtenmeldungen, Analysen und Einschätzungen zu Devisen. Dort entgeht Ihnen keine Meldung. Und dort finden Sie unsere Analysen von dem US-Dollarindex und vom Währungsverhältnis Euro gegenüber US-Dollar.

Kommen wir nun zur Besprechung des Charts ...

Wie sieht die Prognose für den US-Dollar konkret aus ?

Bei 77,35 Punkten hat der US-Dollar die Woche beendet. Der US-Dollar bewegt sich seit 2001/2002 in einem starken übergeordneten Abwärtstrend. Er wertet ab, er verliert an Wert. März bis August bildete sich eine Range zwischen 71,20 und 64,65 Punkten aus, aus der der US-Dollar seit vergangener Woche impulsiv nach oben ausbricht. Damit liegt ein mittelfristiges Kaufsignal vor. Unter anderem auch, weil wesentliche deckelnde Chartstrukturen wie beispielsweise die exp. GDL 50 (EMA50) bei 75,40 und die allesentscheidende mehrjährige Abwärtstrendlinie seit 2002 in Höhe 76,75 nach oben gebrochen werden konnten.

Mittelfristig ist mit einer Aufwertung des Greenbacks zu rechnen. Mittelfristig dürfte der US-Dollarindex bis in den Bereich von 80,00 Punkten ansteigen können. Dort wird sich dann die weitere Verlaufsrichtung entscheiden. Bei ca. 80,00 bis 81,00 Punkten liegt ein starker Widerstand im Markt, der zu fallenden Notierungen führen kann. Kommende Woche trifft der US-Dollarindex bereits bei 77,58 Punkten auf Widerstand. Aufgrund der Impulsivität des laufenden Ausbruchs gehe ich aber davon aus, dass dieser Widerstand überrannt werden kann.

US-Dollar Aufwertungsprognose bereits vor dem Ausbruch auf GodmodeTrader.de

Am 30.07.08 bei einem Punktestand von 73,50 Punkten als der US-Dollar noch in seiner Range stand (also noch vor dem laufenden Ausbruch) wiesen wir auf die Möglichkeit einer mehrmonatigen US-Dollaraufwertung hin. Titel der Meldung : "US-Dollar - Das Pflänzchen auf verbrannter Erde - Wer hätte das gedacht?"

Anbei der Link zu US-Dollar-Analyse : Bitte hier klicken.

Bei 75,40 Punkten liegt ab jetzt eine starke Unterstützung, die mögliche Korrekturen abfangen sollte.

Also nur durch die Beschau dieses US-Dollarindex Charts läßt sich die Aussage tätigen, dass die Edelmetalle, Basismetalle und auch die Energiefutures, allesamt die Underlyings aus dem Rohstoffsektor, die besonders stark gegenläufig zum US-Dollar tendieren, unter Abgabedruck bleiben dürften.

Gold steht auf der Kippe - Die Korrektur kann sich noch deutlich weiter ausdehnen!

Am 17.03.08 bildete der Goldpreis bei 1.032 $ pro Feinunze sein Allzeithoch und Jahreshoch 2008 aus. Seitdem kommt es zu einer Korrektur, die bisher zweiteilig verläuft. Ende dieser Woche nimmt der Goldpreis die Chance nicht wahr, um nennenswert auf dem Unterstützungsniveau bei 800 $ nach oben abzuprallen. Hätte er es gemacht, hätte man die Korrektur in ein bullisches Kursmuster, nämlich in eine bullische Flagge, einkleiden können. Hat er aber nicht. Und das ist negativ zu werten.

Bei 730 $ wartet die nächste relevante Kreuzunterstützung, die es in sich hat. Zum einen ergibt sie sich über das Preisniveau des Hochs von Mai 2006, zum anderen liegt hier das 50% Retracement der abgesetzten verschärften Aufwärtstrendphase seit Juli 2005 ausgehend von 420 $. Bei normalen Marktverhältnissen würde eine solch starke Unterstützung eine deutlich Kurserholung einleiten. Normale Marktverhältnisse liegen aber nicht vor. Unterstützungen werden in der Regel im Rahmen von crashartig verlaufenden Korrekturbewegungen gerissen. Die Stops, die darunter lokalisiert sind, werden mindestens noch abgeholt.

Der Abverkauf dürfte weiter verlaufen. Deswegen seien in dieser Analyse weitere wichtige Unterstützungsniveaus genannt. Zum einen das 61,% Retracement bei 650 $ und anschließend der übergeordnete langfristige Aufwärtstrend seit 2001 bei ca. 600 $.

Bisherige BIAS-führende Analysen von mir zu Gold anbei. Nach dem Fehlausbruch über die 957 $ Marke schwante mir bei einem Goldpreis zwischen 900 und 930 $, dass sich das Blatt für Gold zunächst mittelfristig wenden könnte. Entscheidend ist im Rahmen der charttechnischen Analyse möglichst an den richtigen Stellen das BIAS zu drehen. Grundrauschen ausblenden und Trendwenden erkennen, muß das Ziel sein.

GOLD - Kommt der Crash? - Wie sicher ist Gold ?

Amex Gold BUGS Index - Achtung Trendwende!

Was passiert gerade in den USA ? - Die Rohstoffblase platzt ersteinmal - US-Dollar sei Dank!

GOLD - Passiert das Unvorstellbare ? Was ist ...

Der neue Gold und Silber Tradingservice mit +3%,+113%,+216% Profit über gehebeltes Trading

Ein Shortzertifikat auf den Amex Gold BUGS Index, ein Shortzertifikat auf Gold und ein Shortzertifikat auf den Euro im Verlauf dieser Woche. Getätigt wurden diese Trades auf unserer Rohstoffseite in der Rohstoff-Trackbox (unten!) .

http://www.godmode-trader.de/rohstoffe

Die folgende ausführliche rekapitulierende Meldung wurde gestern veröffentlicht :

Lesen Sie selbst die Details - Bitte hier klicken.

Unsere Marktanalysen zum Thema Rohstoffe, insbesondere Edelmetalle haben extrem hohe Zugriffsraten. Diese Analysen werden von einer sehr großen Leserschaft verfolgt. Das Interesse ist anhaltend hoch, es steigt sogar immer weiter an. Also haben wir uns entschlossen, auch ein Tradingpaket für Gold, Silber, US-Dollar sowie zusätzlich einige ausgewählte Rohstoff-Basiswerte in unserem PREMIUM Bereich einzuführen.

Auch Rohstoffe bewegen sich in schnellen sich verschärfenden Trends, sowohl nach oben als auch nach unten. Es macht durchaus Sinn, diese Trends aktiv zu handeln. Und zwar long und bei Gelegenheit auch zeitweise short. Ein weiterer Anstoß für uns, dieses Tradingpaket zu entwickeln war jener, dass die Performance vieler Rohstoff- und Edelmetallfonds nicht sehr befriedigend ist. Die Rohstoffmärkte sind in den vergangenen Jahren haussiert, wenn man sich aber die Equity Curves von einigen Rohstoff-Fonds anschaut, sieht man eine nicht unerhebliche Underperformance. Insofern eine Herausforderung an uns, dies möglicherweise besser zu machen.

Weiter geht es mit den Analysen ... Kommen wir zu Silber.

Bei Silber sehen wir seit 2 Wochen einen Crash! - Wer um Gotteswillen macht sowas?Alleine in den beiden zurückliegenden Wochen hat der Silberpreis um ca. 27% verloren. In Crash-Situationen orientieren sich Kurse nicht mehr gut an Chartunterstützungen. So geschehen auch bei Silber. Sehr starke Unterstützungen bei ca. 15 $ und dann bei ca. 14 $ wurden wie Butter durchschlagen.

Der Abverkauf kam Ende dieser Woche auf einer Unterstützung bei ca. 12,50 $ pro Feinunze zum Stehen. Werfen Sie einen angestrengten Blick auf die beigefügte Chartübersicht. Vergleichen Sie den US-Dollar oben und den Silberpreisverlauf. Sie sehen, dass Silber auf die US-Dollaraufwertung der vergangenen Wochen hypersensibel reagiert.

Wenn bei Silber der Unterstützungsbereich von 12,50 $ nicht hält, müßte mit einer Ausdehnung des Abverkaufs in den Bereich von 10,70 $ gerechnet werden. Ich habe mich nicht getraut einen solchen Tendenzpfeil in die Chartgrafik einzuzeichen. Vor allem ist diese 12,50 $ Zone wirklich sehr stark. Hier verläuft nämlich auch der exp. GDL 200 auf Wochenbasis.

Wenn man die Preisentwicklung von Silber in den zurückliegenden Wochen sieht, fehlen einem einfach die Worte. Das ist total verrückt. So schnell können sich die fundamentalen Rahmendaten für diesen Basiswert nicht verändert haben, als dass eine solche Preisentwicklung nachvollziehbar wäre. Wer um Gotteswillen macht sowas? Wie kommt eine solche Preisentwicklung zustande? Ich meine, das sind keine Marsmenschen, die die Rohstoffe handeln. Man kommt nicht umhin zu spekulieren, dass Rohstoffe doch von deutlich mehr spekulativ ausgerichteten Marktteilnehmern gehandelt werden, als man denkt. Spekulative Marktteilnehmer, das sind zum Beispiel Hedgefunds mit ihren vornehmlich eingesetzten Trendfolgemodellen. Das Problem scheint zu sein, dass diese Fonds mit ihren hohen Volumina nicht schnell genug aus ihren Positionen kommen. Oder aber sie zögern Verkäufe sträflich lange heraus, dehnen ihr Risiko aus, um dann zu egal welchen Preisen verkaufen zu müssen.

Der Bereich um 14 $ fungiert ab jetzt als Widerstand. Sollte Silber bis dahin ansteigen können, wäre hier die Wahrscheinlichkeit für wieder einsetzende Verkäufe hoch.

Platin, das Hypersensibelchen gegenüber dem US-Dollar oder ?

Noch extremer als bei Silber verläuft der Abverkauf bei Platin. Wissen Sie was ? Wenn man solche Kursverläufe bei geringkapitalisierten Aktien beispielsweise aus dem SDAX sieht, dann spricht man von so genannten Tannenbäumen. Erst immer steiler hoch, dann immer steiler herunter ... ganz herunter.

In dieser Woche wurde sogar eine mehrjährige mehrfach bestätigte Aufwärtstrendlinie nach unten gebrochen ohne vorher gegenzureagieren. Zum Ende dieser Woche steht Platin mit einem Preis von 1.388 $ auf einem sehr starken Unterstützungsniveau. Neben einer wichtigen formationstechnischen horizontalen Linie verläuft hier im Wochenchart nämlich die exp. GDL 200.

Platin reagiert noch empfindlicher als Silber auf die US-Dollaraufwertung. Entweder der US-Dollar kommt nicht mehr weiter voran oder aber die gegenläufige Korrelation entkoppelt sich oder aber, - und das ist leider das wahrscheinlichste Scenario - , Platin wird weiter fallen.

Auf der Unterstützung von 1.344 $ kann der Platinpreis nach oben abprallen, hier kann es zu einer kurzfristigen Wende nach oben kommen. Ich möchte Ihnen überlassen, dieses 1.344er $ Niveau einzuschätzen. Vielleicht habe Sie Argumente fundamentaler Natur, dass Platin hier eine große Trendwende nach oben ausbilden könnte. Ich habe bisher (!) noch immer keine Argumente dafür.

Und deshalb nenne ich vorsichtshalber schon einmal die nächsttiefere Unterstützung bei 1.121 $. Der Bereich um 1.500 $ fungiert ab jetzt als Widerstand. Sollte Platin bis dahin ansteigen können, wäre hier die Wahrscheinlichkeit für wieder einsetzende Verkäufe hoch.

Palladium - Ohne Worte

Niemand benötigt mehr Palladium, niemand will Palladium haben, Palladium scheint ein Ladenhüter geworden zu sein. Das zumindest signalisiert der massive Preisverfall. Ich will nicht noch weitere leere Worte dazu schreiben. In dieser Woche hat Palladium ohne Gegenwehr auch die Unterstützung bei 315 $ gebrochen. Nun wartet bei ca. 245 $ eine abgeflachte Aufwärtstrendlinie. Bei 245 $ besteht wieder eine Möglichkeit einer Wende nach oben bzw. einer mindestens kurzfristigen Kurserholung.

Kupfer ist schon stärker - Noch ...

Mit 3,32 $ geht das NYMEX/COMEX Kupfer aus der Woche. In dieser Woche traf der Preisverfall auf eine Kreuzunterstützung bei 3,29 $ bestehend aus Aufwärtstrendlinie und Fibonacci Retracement. Ein Wochen-Doji hat sich ausgebildet. Sollte Kupfer kommende Woche unter 3,21 $ abfallen, würde dies ein Verkaufssignal in Richtung 2,81 $ auslösen. Bei 3,55 $ hat Kupfer ab jetzt einen Widerstand. Bei 3,55 $ dürfte Kupfer, sofern dieses Niveau erreicht werden sollte, nach unten abprallen. Kupfer kann man also shorten, wenn es nochmals bis 3,55 $ ansteigen oder aber unter 3,21 $ abfallen sollte.

Ölpreis vor wichtigen Unterstützungen - Wie geht das weiter ?Bei 111 $ verläuft die Aufwärtstrendlinie seit Anfang 2007. Sie wirkt als Unterstützung. "Normalerweise" müßte der Ölpreis hier nach oben abprallen. Seit 4 Handelstagen stagniert der Ölpreis direkt auf dieser Trendlinie, kann sich aber nicht nennenswert nach oben absetzen. Es fehlen einfach die Käufer. Der Ölpreis auf einer wichtigen Unterstützung und gleichzeitig Nachrichten aus dem Kaukasus, die unter den Haussebedingungen der vergangenen Monate zu einer Kursexplosion geführt hätten, dies aber derzeit nicht tun.

In der Chartgrafik habe ich wichtige Unterstützungen bei 108,00-109,50 $ und 98,00-100,00 $ mit grünen Punkten markiert. Es handelt sich um potenzielle Wendebereiche nach oben laut Charttechnik.

Am 17.07.08 wurde bei einem Preislevel von 134 $ eine Analyse mit dem Titel "ÖL leerverkaufen ! - Der Ölpreis dürfte jetzt korrigieren " veröffentlicht. Öl haben wir charttechnisch gut prognostisch im Griff.

Auf das Währungsverhältnis Euro versus US-Dollar gibt es einen Future. Die Chartgallerie schließt mit dem Euro Future ab. Dessen Verlauf ist nahezu identisch mit dem Währungsverhältnis.

Lesen Sie sich hierzu die folgende ausführliche Analyse durch : Bitte hier klicken.

Die BNP Paribas Tour 2008 als die größte Tradingveranstaltung in 2008 findet an folgenden Terminen statt:

08.09.2008 Düsseldorf, 09.09.2008 Stuttgart, 15.09.2008 München, 16.09.2008 Frankfurt, 22.09.2008 Berlin, 23.09.2008 Wien[Link "BNP PARIBAS TRADING TOUR 2008 - LIVE Charting/LIVE Marktanalyse - Detailinformationen und Anmeldemöglichkeit." auf www.finanzbuchverlag.de/... nicht mehr verfügbar]

Wichtige Anmerkungen und Hinweise - Wie gehe ich mit der aktuellen Marktsituation vor ?

1.) Wenn Sie feststellen, dass Sie aufgrund der hohen und unberechenbaren Volatilität mehr Fehltransaktionen machen, sollten Sie das Risiko herunterfahren. Nicht mehr 1% Risiko pro Transaktion, sondern beispielsweise nur 0,5% Risiko.

2.) Wenn größere Verluste anlaufen, legen Sie eine Pause ein. Stellen Sie den Computer aus und warten Sie ab. Zwingen Sie sich dazu! Warten Sie eine Beruhigung der Marktsituation ab und beginnen Sie wieder vorsichtig in kleinen Schritten. Weniger Transaktionen und weniger Risiko pro Transaktion.

3.) Auf keinen Fall auf die Idee kommen und versuchen mit der Brechstange Verluste schnell wieder aufholen zu wollen. Das hat fast immer fatale Folgen.

4.) Lernen Sie die Regeln des Risiko- und Moneymanagements. Risiko- und Moneymanagement - Die unbedingte Basis für stetigen Erfolg an Finanzmärkten : Bitte hier klicken.

5.) Haben Sie Geduld und warten Sie auch im Rahmen der Korrektur des Rohstoffsektors auf absolute Extremwerte. Was wir im Rohstoffsektor sehen, ist eine Marktbereinigung. Entweder Sie versuchen sich im Bereich sehr starker Unterstützungen einzukaufen oder aber sie warten das erste Abprallen ab und lassen den Markt nach oben vorlaufen. Bei letzterem erwischen Sie zwar keinen Tiefpunkt, haben aber eine größere Gewißheit auf Erfolg, wenn bereits eine Bodenbildung vorliegt.

6.) In starken Ausverkaufsphasen sollten auch noch so starke Chartunterstützungen mit Vorsicht genossen werden. Auch sie halten nicht. Und die Tatsache, dass sie nicht halten, veranschaulicht sehr gut die enorme Stärke des Verkaufsdrucks und die Ratio zwischen Käufern und Verkäufern, die stark zugunsten der Verkäufer verrückt ist. Eine sinnvolle Möglichkeit wäre noch jene, dass man den Kurs eine starke Unterstützung zuerst brechen läßt, um dann in eine Rückkehrbewegung zurück über die zuvor gebrochene Unterstützung zu kaufen ... sofern eine solche Rückkehrbewegung zustande kommt.

7.) Haben Sie realistische Vorstellungen vom Anlegen.

Ja, es gibt auch einmal größere Verlustserien.

Ja, diese Verlustserien kann man nur mit einem durchdachten Moneymanagement überleben.

Ja, es wird wieder Marktphasen geben, in denen man das Risiko erhöhen kann und hohe Profitmöglichkeiten pro Zeiteinheit hat.

Ja, die derzeitige Marktphase ist für Trendläufer und Relative Stärke Händler schwierig.

Ja, die derzeitige Marktphase ist für Investoren schwierig, die sich fortlaufend die Frage stellen "Wo ist wirklich tief".

Aber eines ist auch klar. Eingefleischte Investoren kaufen Qualitätstitel in solchen Marktphasen wie der akltuellen. Sie kaufen dann, wenn andere in Panik verkaufen. Aber Vorsicht! Investieren heißt nicht, dass man einfach in fallende Messer kauft und anschließend beginnt zu hoffen. Aktionäre der Deutschen Telekom können lange hoffen. Es wird sehr lange dauern bis sie ihren Einstandskurs wieder sehen könnten, wenn überhaupt ...

8.) Wenn Sie an der Börse aktiv sind, überlegen Sie sich genau Ihre Strategie. Wie gehen Sie vor. In welchem Zeitfenster beabsichtigen Sie zu handeln ? Sind Sie kurz- bis mittelfristig aktiver Marktteilnehmer oder aber langfristiger Investor ? Starten Sie auf keinen Fall eine Transaktion mit der Absicht kurzfristig zu handeln, um dann bei unerwarteten Verlusten aus dem kurzfristigen Trade ein langfristiges Investment zu machen.

9.) Egal welchem Lager der Anleger Sie sich zurechnen, die oberste Priorität muß der Kapitalerhalt sein. Erst an zweiter Stelle kommt die berechtigte Absicht und Zielsetzung, Gewinne zu machen.

10.) Ganz entscheidend. Lassen Sie sich von der Börse nicht die Stimmung aufdrängen. Börse, Kurse, Angst, Gier, Verlustrisiken, Profitmöglichkeiten ... das ist mit starken Emotionen verbunden. Wenn die Finanzmärkte Kapriolen schlagen wie in diesem Jahr, kann das die Nerven strapazieren, sollte aber nicht zu manisch-depressiven Zuständen führen. Die Finanzmärkte verhalten sich wie ein manisch-depressiver Patient, sie kippen von einem Extrem ins nächste. Der Hausse folgt die Baisse und dieser die nächste Hausse. Aber Sie sind nicht der Finanzmarkt!

Herzliche Grüße und viel Erfolg am Markt,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

GodmodeTrader ist ein Service der BörseGo AG : http://www.boerse-go.ag/

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.