Musterdepots: Jetzt wird es spannend

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

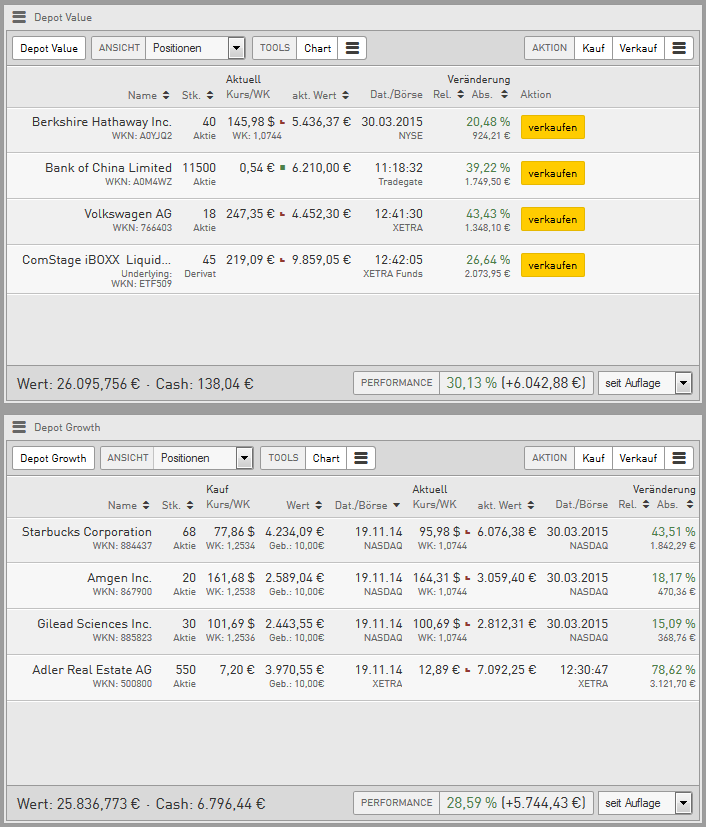

Im Oktober 2014 fiel der Startschuss für neue Musterdepots auf der Investment- und Analyseplattform Guidants, in denen nach dem Value- bzw. dem Growth-Ansatz investiert wird. In den vergangenen Monaten konnten sich beide Depots erfreulich entwickeln und stehen aktuell mit knapp 30 Prozent im Plus - ganz ohne den Einsatz von Hebelprodukten.

Neben der glücklichen Hand beim „Stock-Picking“, also der Selektion vielversprechender Einzeltitel aus dem Universum der handelbaren Wertpapiere, profitierten beide Depots auch von der allgemeinen Rally an den Aktienmärkten. Oder wie es ein Kollege vor Kurzem ausdrückte: In den vergangenen Monaten konnte man an Aktien eigentlich kaufen was man wollte, fast alles legte kräftig zu. Die Euro-Schwäche führte bei den außereuropäischen Werten in den Musterdepots außerdem noch zu einem zusätzlichen Kursplus.

Doch nachdem es in den vergangenen Monaten so erfreulich nach oben ging, wird es in den beiden Musterdepots jetzt Zeit für Gewinnmitnahmen und Depotumschichtungen. Denn der Fokus hat sich ziemlich deutlich vom US-Aktienmarkt hin zu den europäischen Märkten verlagert. Während die neue EZB-Geldflut den Euro entwertet und die europäischen Aktienmärkte beflügelt, wird die Wall Street von der Angst vor bevorstehenden Leitzinserhöhungen gelähmt. Die Konjunkturdaten sehen inzwischen in Europa weit erfreulicher aus als noch vor einigen Monaten, während in den USA zuletzt viele Daten enttäuschten.

In den beiden Musterdepots auf meinem Guidants-Desktop soll deshalb der Fokus stärker von außereuropäischen Werten hin zu europäischen Aktien verlagert werden. Wir werden in dieser Woche die entsprechenden Transaktionen in den Depots vornehmen und einerseits einen Teil der aufgelaufenen Kursgewinne mitnehmen und andererseits in vielversprechende Aktien aus Deutschland und Europa investieren, bei denen noch Kurspotential vorhanden sein könnte.

Die Transaktionen auf Guidants werden im Laufe der Woche erfolgen. Los geht es wahrscheinlich schon am Nachmittag. Sie können die Transaktionen auf meinem Guidants-Desktop verfolgen.

Wenn Sie keine Änderungen in den Musterdepots mehr verpassen wollen, können Sie mir außerdem auf Guidants folgen. Dazu klicken Sie einfach auf den entsprechenden Button am Anfang dieses Artikels.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

mal meine 3 Cents dazu (Ausschlag war die Durchsichtung eines Depots eine Bekannten) in ähnlicher Größenordnung.

a) Es sollte dabei stehen wozu das dient, einige Musterdepots sind ja mittlerweile handelbar.

(siehe wikifolio) Bin da schon selber am überlegen eines zu veröffentlichen, warum nicht dann später.

Was mir gut gefällt, wenig Werte (nicht 100 mit 1% Anteil), realistische Gebühren simuliert, was fehlt oder ich nicht erkennen kann sind Steuer-Simulationen und FIFO-Regeln.

Was heißt eigentlich "WIR"? BörseGo?

Ich bin mir ziemlich sicher, das wikifolio nicht funktionieren KANN, ich habe nur noch keine rechnerische Maßeinheit gefunden, quasi ein Leistungssystem um 30-40% zu "kastrieren" und den realen tatsächlichen G/V im Mittel auszuweisen. 100 Werte pflegt kein Mensch, nicht einmal eine Maschine, dafür bräuchte es ein Team von 4-5 Mann Vollzeit. Journalisten dürften das vllt. nicht erläutern da es sonst Ärger hinten rum gibt....

1) Die Namensgebung irritiert mich meist, die Aufspaltung ergibt nur einen Marketing-Sinn.

Zum Value

Berkshire ist seit 10 Jahren ein Swing-Trade. Man kann sich auch ohne sehr wohl fühlen.

Er macht langfristig wenig Sinn, außer ich spekuliere auf den Dollar. Kann ich mir analog eine MüRü, oder in meinem Fall eine Swiss Rü reinlegen. Berkshire ist vor allem eine Rückversicherung, Anlage mit Fremdgeld.

Als LT (Long term) geht dann auch gleich Blackrock (dt. Idee, auf USD, investiert in europäische Werte, Schwerpunkt BRD), die ishares sind doch auch nichts anderes.

BoC ist auf €, immer noch ein MUST, nur sollte man erzählen das es eine zusätzliche Währungsspekulation ist.

Finde ich etwas dünn, analog einem Gold-Bug, der immer Bulle ist, nur kauft (Brief), nie Geld kontrolliert und nie erwähnt das ein Währungsswitch eigentlich mehr gebracht hätte. (Bei 100% Liquidität, von Zinsen auf Fremdwährungskonten im Ausland ganz zu schweigen)

Dann wird halt wieder Gold in Euro betrachtet und der Barren gestreichelt und wieder in den safe gelegt, naja...

Wenn Gold eine Währung ist, dann ist es USD, außer man lebt in Asien und zockt Touris mit Thai-Schmuck ab.

Fangen wir mal bei A wie ALV an und hören bei Z wie Zürich Insurance auf

Die Umschichtung ist mEn zu spät. Bin da länger bei den Yankees raus, (bin aber privat immer noch zu Euroabhängig und Dollarlastig). US-Stocks sind einmal Währungsrisiko und zweitens Steuer aufwändig. Value und Grow Ohne Franken-Werte geht imho nicht.

Swiss Rü kommt Ende des Monats, BC/Barry Callebaut war gerade, ZÜ auch zu spät meine Herren :)

Eine Shell bietet scrip, die kann ich über Positionen das komplette Jahr handeln und da habe ich auch keine Angst, wie einige hier, wenn der FDAX mal hundert Punkte pendelt.

Grow und Immo-Werte ist auch paradox. Die Immo-Fonds haben ein Agio das ich der Meinung bin, time is over.

Nun gut muss jeder selber wissen und demnach agieren. Ich vertrete die Meinung, das einige Werte ein MUST sind, das sind dann Einzelpositionen, diese werden solange "gestückelt, positioniert, geritten" bis ein Einstand erreicht ist, an dem mich ein Buchwert nicht mehr wirklich interessiert und ich vor allem Buchwerte nicht mit Gewinn verwechsle. Ab diesem Zeitpunkt machen sie keine Arbeit mehr und liegen da, als WERT. Das ist immens aufwendig, lässt sich schwer per anno darstellen und ist vor allem Buchhaltung. Auf Hebelprodukte zu verzichten ist damit auch Quark, wichtiger ist MM auf der Größe der Einzelposition betrachtet. Und da wird mir teilweise auch übel. CFD´s auf stocks sind gebührentechnischer Selbstmord, nur geht es leider nicht ohne. Die Bank grinst mehr als ich.

Zwischendurch ist das Risiko auf einer Einzelposition halt mal Faktor 5 größer, na UND?

Ein Beispiel wäre hier sich eine Beiersdorf, BASF, Bayer, Roche, Nestle oder Shell als Neuposition aufzubauen.

Das geht nicht per anno, ist aber ein Substanz oder Value und über die Jahre sicher genug zu tun um die zu bearbeiten. Angeblich langweilige Werte haben dann im Chart wenig "Zauber", runterskaliert sieht es ganz anders aus.