Mieten sind die neuen Zinsen!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Beni Stabili S.p.A. SIIQAktueller Kursstand:VerkaufenKaufen

Es heißt immer häufiger, dass Dividenden die neuen Zinsen seien. Das ist wahrscheinlich korrekt. Damit ist die Geschichte aber noch nicht zu Ende erzählt. Mieteinnahmen gehören inzwischen ebenso zu den Favoriten wie Dividenden. Mieteinnahmen haben gegenüber Dividenden auch noch einen anderen großen Vorteil: die Rendite ist höher als bei Dividenden.

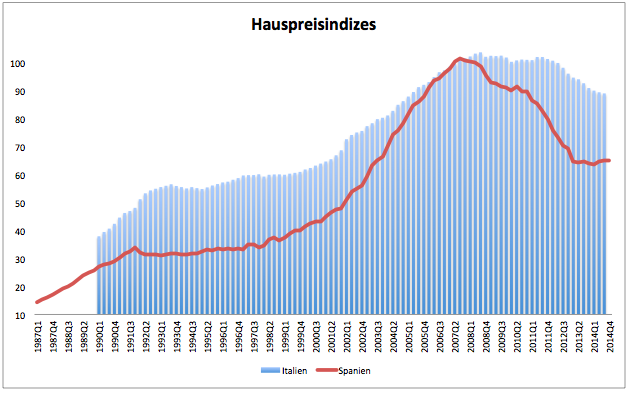

Je nach Land sind die Renditen für Immobilien sehr verschieden. Sie reichen von 4 bis 10%. Das ist deutlich höher als die meisten Dividendenrenditen. Diese hören bei 4% für gewöhnlich auf. Die Risiken von Immobilien sind nicht größer als die von Aktien. Beide können gut und gerne 50% an Wert verlieren. Im Gegensatz zu Aktien, deren Kurse sich von den Tiefs schon wieder fast verdoppelt haben, sind Immobilienpreise noch immer moderat. In den kommenden Jahren wird sich das wohl wieder ändern.

Einen Anstieg der Preise um 50% innerhalb kurzer Zeit wird es nicht geben. Dafür ist das Transaktionsvolumen noch zu gering. Grafik 2 zeigt das gesamte Transaktionsvolumen auf dem Immobilienmarkt von 2007 bis 2014. 2015 ist eine erste, vorsichtige Schätzung. Mit Zinsen, die noch für Jahre extrem niedrig sein werden und einem Anlagenotstand, wie ihn die Welt noch nicht gesehen hat, dürfte das Transaktionsvolumen in den kommenden Jahren wieder auf den Vorkrisenwert steigen. Dazu braucht es nicht einmal inländische Investoren. Derzeit suchen vor allem US Investoren händeringend nach Kaufmöglichkeiten. Der EUR/USD Kurs macht das derzeit sehr attraktiv.

Anleger können über den Kauf von REIT (Real Estate Investment Trust) Aktien von dem Trend profitieren. Viele REITs konnten bereits 2014 deutliche Kursgewinne zeigen. Insgesamt ist der Sektor aber noch immer attraktiv. In Italien gibt es z.B. den REIT Beni Stabili. Das Unternehmen ist an der Börse mit 1,7 Mrd. Euro bewertet. Das Immobilienportfolio ist derzeit 3,9 Mrd. wert. Demgegenüber stehen Verbindlichkeiten von 1,2 Mrd. Euro. Zieht man die Verbindlichkeiten von dem Immobilienwerten ab, dann bleiben 2,7 Mrd. übrig. Das Unternehmen ist allerdings nur 1,7 Mrd. wert. Selbst wenn die Immobilienpreise weiter sinken ist der Puffer relativ groß.

- ()-VerkaufenKaufen

In Spanien sind die wenigen REITs, die es gibt, bereits sehr gut gelaufen. Merlin Properties ist allerdings noch eine Überlegung wert. Hier liegt der Börsenwert über den Nettovermögenswerten. Anleger erwarten hier bereits eine positive Entwicklung in den kommenden Jahren. Der Aufschlag beträgt ca. 300 Mio. oder 15%. Schöner wäre natürlich ein Abschlag. Trotzdem ist der Aufschlag noch relativ moderat. In Spanien steigen die Immobilienpreise wieder. Allein dadurch erhöhen sich die Vermögenswerte. Gleichzeitig macht Merlin 50 Mio. EUR Gewinn. Dieser Wert dürfte sich in den kommenden Jahren deutlicher erhöhen. Merlin ist ein relativ junges Unternehmen und befindet sich noch in der Aufbauphase eines Portfolios nach dem Börsengang. Der kleine Aufschlag ist durchaus gerechtfertigt und bei mittelfristigem Investmenthorizont ziemlich gering.

Beide REITs liefern zwischen 3 und 4% Dividendenrendite. Darüber hinaus hat der Aktienkurs ein deutliches Potential nach oben.

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Sehr interessant ... jetzt verstehe ich auch den Namen dschungelgold ;-)

In Kambodscha muss man sich die Banken aber gut ansehen bevor man da was macht.

Geparkt wird das Geld dann auf Kanadischen Banken in Kambodscha in $ und Thai bhat. z.Z. bis zu 6% aber lieber in Goldbarren im Banksafe. Von Phnom Penh rausfliegen nach HK ohne Probleme.

Ueber Overvoting Company Ltd.(vote buying) . Das Geld kann man problenlos ueber die Spielbanken im Niemandsland Kambodscha Thailand legalisieren. Gewusst wie ist alles. Geht auch ueber langfristige Pachtvertraege mit Verkaufsoption. Muss man sich nur mit beschaeftigen.;-))))Gerade durch den Wechselkurs(zum Kauf bei 53Bhat/€ beim Verkauf jetzt 35bhat/€) sind die Gewinne zusaetzlich noch gestiegen in Euro. Plus habe ich eines der Haeuser noch selbst 10 Jahre bewohnt.

Wenn die "Profis" schon Probleme haben das zu kalkulieren, wie soll es dann mit so Bsp. laufen?

Das sind Rechenmodelle. Denkte mal an einen Bausparer der erstmal für die meisten ein mickriges 1% Provision aufschlägt und wie lange es dauert, bis das Teil auf pari läuft.

2 Wohnungen in FRA für 100k

Was soll das sein, zwei Arbeiterschlafwohnung in Mühlheim oder was für Schwalben mit 35 qm²?

Mit Afa wäre das ein Altbau, also eher/besser eine Sozialwohnung für Omi

Bei 100k und 15 Jahren muss sich das Teil verdoppelt haben, alles andere ist verrechnet oder Pech (Instandhaltung) gehabt. Wer schreibt eine sonstige Anlage auf 15 Jahre ab?

Vor 15 Jahren dürfte Kaufnebenerwerb bei 10% und Zins auf 4,25 % gelegen haben.

KGV schon damals bei ca. 20 (Mit 3% ohne Sondertilgung gerechnet) und wir fangen die Rechnerei bei min. 114 k an...

Gehe hier aber von 100% cash aus, dann wird nur nichts aus Zinsabschreibung und E aus V&P gegenrechnen. Zu der Zeit sind viele in ostdeutsche Immo´s gesprungen, Verluste gibt der Mensch nur ungern preis. Kann man ja nicht damit angeben. Ist was anderes wie eine Blondine. Wo man hinterher nur meint, war ein teurer Spass, egal und dennoch grinst oder lacht.

In dem anderen Bsp. ist es ein Neubau. Größter Wertverlust (ähnlich einem KFZ) in den ersten 5 Jahren (rund. 30%) Altbau wird es erst nach 2 Jahren.

Nur Eigentumswohnung als Eigennutzer? Viel Spaß mit den Nachbarn...

Rechnung ist egal, man will das Ding ja, also muss es her.

Da ist der Buchwert auch sowas von egal. Ist ja Besitz.

Es braucht alleine bei 50% cash rund 10 Jahre mit fester Zinsbindung, 7 mit freier und 100% Sondertilgungsmöglichkeit.

Nach 10 Jahren die erste Renovierung...

Warum will die Bank einen so langfristig binden? Ist noch in der Phase der Spekusteuer!

Derjenige der das macht, kommt aus der Nummer nie mehr raus und wenn nur mit 30-40% Risk VOR Steuer

Ruhig schlafen könnte ich da nur als Immo-Makler oder als Bänker der den Kredit verkauft hat.

Demnach wäre die Schweiz sogar günstiger. 1 EFH (980 m²/168 m² Wohnfläche) Neubau geheizt wird mit Strom (Luft-Luft-WT) 1 Mio sFr, 80% Beleihung 0,56% effektiv. Warmkosten damit fix. Zinsberechnung monatlich (PAN). Zinsbindung leider nicht unter 5 Jahre. Und dort tilgt niemand den Kredit auf Null, da werden Restwerte immer mit bis zu 30 % stehen gelassen.

Die Zahlen sind aktuell, sind von einem Bekannten.

Wenn ich mir meine Finanzierung ansehe, habe ich nur einen riesen Fehler gemacht, ich hatte zuviel getilgt. Ich wollte innerhalb von 5 Jahren unter 10% kommen. Habe das zwar geschafft, aber wirklich clever in Form von Invest war das nicht.

Siehe oben im Artikel. Die Renditen sind nicht höher, selbst mit AFA und der damaligen staatlichen Eigenheimzulage nicht immer.

TAG Immo ist einstellig wieder interessant, Unibail bei 150€

Und die Werte sind vielleicht sogar Beton-Gold im depot, können dafür variabel skaliert werden.

Was man aber derzeit sieht, ist die Tatsache, dass Leute in Immos regelrecht gejagt werden. Ich war gestern in Oberursel, wo Stadtvillen in einer sehr guten Wohnlage gebaut werden. Für eine EG 209qm Wohnung muss man 1.060.000 EURO zahlen inkl. 2 TG Plätze. Die Finanzierung ist zu 100, 80 und 60% möglich. Bei 60% EK zahlt man für 10 Jahre 1,05% effektiv. Das ist Wahnsinn.

Die Leute vergessen dann nur a) dass sie dann noch ca. 400.000 abbezahlen müssen und b) sich ggfs. im Verhältnis zum Gesamtvermögen ein zu großes Exposure ans Bein binden, bei dem der Schuss irgendwann nach hinten losgehen wird.

Naja Herr Kühn, seltsame Rechnung, habe mich auch geschüttelt.

Klingt fast wie die BS-Schule aus der Sparbüchse.

"Übrigens, wenn der Hypotheken- Zins unter 2% liegt wie aktuell, dann kann man mit einem Multiple von 40 immer noch ganz locker den Zinsaufwand aus der Nettokaltmiete bestreiten."

Meiner Ansicht nach ist V&P in Deutschland totaler Quark.

Das rechnet sich nur noch mit Asylantenheimen.

Also, Drittklasse-Immo´s die abgewrackt werden.

Wir sind bei immo´s in der VK nicht Kaufphase. Objekte gibt es immer, was aber sehr aufwändig ist.

Bei Eigennutzung sehe ich das mal anders, was man haben muss soll man sich ruhig anschaffen, unterhalten und betreiben. Aber sicher nicht Vermietung.

Es sind in Deutschland alleine die Nebenerwerbskosten um gut das doppelte gestiegen.

Das war mal unter 7% ist regional teilweise auf 15% gestiegen. Dürfte auch für Italien und Spanien stimmen, nur Portugal dürfte günstiger sein.

Das wird auf den kompletten KP aufgeschlagen, das abzuzinsen dauert schon eine Kinderstube.

Zusätzlich sind die Immo´s im Mittel auf 40% gestiegen, bei fallender Bevölkerung, gestiegener Scheidungsrate und verlangter größerer Mobilität der Arbeitnehmer. Da hilft kein Zins unter 2%

Zinsaufwand ist übrigens bei Mietobjekten Aufwand, der einem steuerlich nutzt.

Eigenquote ist da auch unproduktiv, was letztlich gesteigertes Risiko bedeutet.

Verwaltung kann zwar angesetzt werden, bringt´s aber nicht, da hier zu viele versteckte Kosten enthalten sind. Alleine die Grundgebühren und Instandhaltungskosten sind um 300-500% gestiegen.

Ich habe die letzte Bude daher selber gestrichen.

Es gab mal eine alte Faustregel, das Mieteinnahmen pa. nach Abzug der Kosten Faktor 4-5 größer sein muss als Dividende sonst rechnet es sich tot. Denke das gilt noch immer. Daher war die Titelzeile irreführend zumindest aus Fundi-Sicht.

"Kleiner italienischer Substanz-Nebenwert-Zock" wäre auch nicht schlimm gewesen. aber mehr aus dem Chart.

Und wenn ich es mir persönlich ansehe und Erträge monatlich zur Tilgung verwendet habe, komme ich selbst mit Tilgungen im zweistelligen Bereich auf Kreditkosten (Total SUM) auf 16-18% Diese sind auf den damaligen KP aufzuschlagen, und ich war in 7 Jahren durch..Bei Eigennutzung kann ich die nicht ansetzen, sind reine Unkosten. Solche Darlehen werden von keiner Bank mehr angeboten. Angeblich wäre meine alte Finanzierung verboten, so ein Unsinn.

Mein eingereichter Vorschlag, ich hätte gerne ein reines Verrechnungskonto auf dem die Zinsen pa fixiert werden und ich monatlich wie bei einem Festgeldkonto rauf und runterbuchen kann, treibte dem Vorstand meiner Bank die Schamröte in´s Gesicht.

Warum wohl:) Ich wäre da sogar mit 3-4% Aufschlag zufrieden.

Ich habe das immer als Volltilger mit möglichst kurzer Zinsbindung gemacht und halte das immer noch für die beste Lösung. Selbst bei derzeitigen Sätzen steigt der nicht innerhalb von einem Jahr.

Ich würde demnach in der BRD nicht einmal einen Parkplatz mehr kaufen.

Und wenn sie sich in der BRD nicht rechnen wo dann? Mietausfall ist Risiko.

Da wird selbst den CZ´s Angst und bange.

Was seltsamerweise interessanter ist, sind Immo´s in der CH.

Auf den ersten Blick schweineteuer, aber die rechnen mit 0,55% UND bieten zT noch Zinsberechnung nach PAN ohne Gebühren bis 75% Beleihung. Macht aber mehr aus Rappen-Sicht Sinn, derzeit würde ich sogar das Währungsrisiko eingehen.

Herrn Schmale kann ich nur zustimmen. Ich habe zwei Mietswohnungen in Frankfurt. Gekauft 1990 für 100. Umgerechnet auf den Kaufpreis liegt die Kaltmiete derzeit bei 7,92%. D.h. verkaufen würde ich nur für 200 ;-).

Oder ich warte noch drei bis vier Jahre und verkaufe dann für 300 ;-).

Lieber Herr Schmale.

Wie kommen Sie auf sowas? Derweil ist in den Ballungsgebieten bis zu 40 Jahre Miete der Kaufpreis. Wie soll da Rendite erwirtschaftet werden? Immobilien in D sind derweil ein klares Minusgeschaeft, wenn sie nicht selbst genutzt werden. Das sollte auch Ihenen eigentlich bekannt sein.