MCD - Gratwanderung zwischen der Zielsetzung "Sicherheit" und "Gewinn"

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Wie bringe ich einen Trade mit Profit ins Ziel? Wie erreiche ich dabei als Ausgangsbasis den Erhalt meines Kapitals?

McDonalds - Kürzel: MCD - ISIN: US5801351017

Börse: NYSE in USD / Kursstand: 52,17 $

Bezugnahme auf die beispielhafte Tradingvorstellung vom 03.05.07 hier im Kommentarbereich von GodmodeTrader.de.

Der Trade wurde vorgestellt, um das maßgebliche Prinzip des Moneymanagements zu erklären.

Verluste begrenzen, Gewinne laufen lassen. Was verbirgt sich hinter dieser Floskel?

Ausgangspunkt der Konzeption eines Investments oder Trades ist nicht der mögliche erzielbare Gewinn, sondern der mögliche Verlust.

Wieso das?

Anbei eine Tabelle aus dem Trading-Lehrgang meines geschätzten Kollegen Frank Thönnißen. Die Tabelle zeigt auf, wie sich die Schlinge um Ihren Hals immer weiter zuzieht, je weiter sich Verluste in Ihrem Depot ausdehnen. Wenn Sie 10% Verlust erleiden, müssen Sie anschließend 11% Gewinn erwirtschaften, um den Verlust wieder auszubügeln und auf break-even zu kommen. Bei einem Verlust von 30%, sind Sie bereits klar in der Defensive. Um einen Verlust von 30% wieder aufzuholen, müssen Sie anschließend 43% hinzugewinnen, um den Verlust wieder wettgemacht zu haben. Richtig brutal wird es für Sie, wenn Sie 50% verloren haben. Denn dann müssen Sie 100% performen, nur um den Verlust wieder aufzuarbeiten. Sie sehen, wie wichtig es ist, Verluste strikt zu begrenzen.

| Drawdown in % (arithmetisch) | Performance to Recovery in % (geometrisch) |

| -10 | 11 |

| -20 | 25 |

| -30 | 43 |

| -40 | 67 |

| -50 | 100 |

Abbildung 1: Drawdown und Performance to Recovery

Der Ausgangspunkt ist demzufolge die Zielsetzung, das bestehende Kapital zu erhalten. Und wie werde ich dieser Zielsetzung gerecht?

Wieviel bin ich bereit pro Investment oder pro Trade zu verlieren?

Für mittelgradig erfahrene Marktteilnehmer bietet es sich an, ein Risiko von 1% pro Trade einzugehen. Scrollen Sie in dieser Meldung nach unten. Dort ist genau erklärt, was mit 1% Risiko genau gemeint ist und wie Sie selbst bezogen auf Ihr Kapital die richtige Positionsgröße bestimmen.

Wenn Sie zum Thema Money Management mehr erfahren wollen, werfen Sie einen Blick auf unseren Wissensbereich :

Artikel 1: http://www.godmode-trader.de/wissen/chartlehrgang/?ida=603737

Artikel 2: http://www.godmode-trader.de/wissen/chartlehrgang/?ida=493614

Artikel 3: http://www.godmode-trader.de/wissen/chartlehrgang/?ida=530487

Artikel 4: http://www.godmode-trader.de/wissen/chartlehrgang/?ida=607143

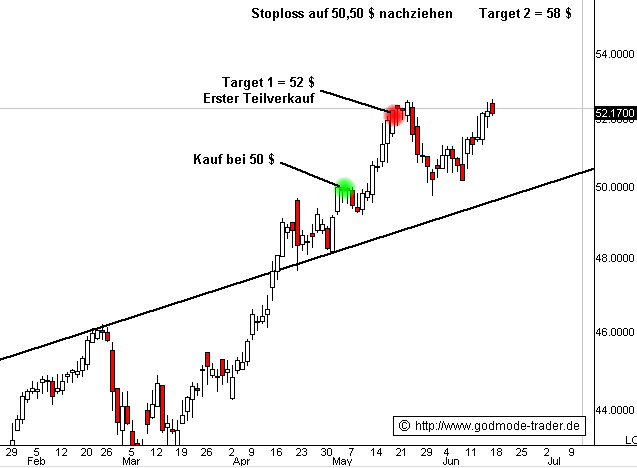

Abschließend eine kurze Zusammenfassung des MCD -Trades.

Gekauft wurde zu 50 $. Der erste Teilverkauf erfolgte wie in der Eröffnungsmeldung angegeben bei 52 $, was einem moderaten Profit von ca. 4% der ersten Teilposition entspricht. Davon müssen Transaktionskosten sowie Slippagekosten abgezogen werden, wobei letztere aufgrund des direkten Handels der Aktie und der guten Liquidität der Aktie gering sind.

Der Verkauf der ersten Teilposition steht noch immer unter der übergeordneten Zielsetzung, bestehendes Kapital zu erhalten. Der eigentliche Gewinn wird über die zweite Positionshälfe eingefahren, die nach dem Grundsatz "Gewinne laufen lassen" gemanagt wird.

Viele Grüße,

Harald Weygand - Head of Trading bei GodmodeTrader.de

Tradernotizen: Wir wollen MCDONALDS traden - Nur mit welchem Risiko? - 03.05.2007 - Uhrzeit 06:01

Die Aktie von MCDONALDS (MCD) befindet sich in einer soliden Ausbruchbewegung. Da geht noch einiges. Wir wollen das Papier traden. Wie sieht der konkrete Tradingplan aus? Einerseits möchten wir von der Rallye profitieren, andererseits möchten wir nicht haben, dass es uns die Ohren abreißt, wenn der Trade gegen uns laufen sollte.

Was ist für den Tradingplan wichtig?

a) Der Einstieg. Sinn der charttechnischen Analyse ist es, Einstiegspunkte zu sondieren, in deren Bereich die Wahrscheinlichkeit auf unserer Seite ist. Selbstverständlich geht es ganz klar auch darum eine hohe Trefferquote zu erzielen. Bei einem ausgeklügelten Money und Risikomanagement reicht im Extrem sogar eine Trefferquote von lediglich 15%, um erfolgreich zu sein. Das ist aber kein Argument dafür, dass man die Trefferquote der Trades vernachläßigen sollte. Wenn ich seitens des einen oder anderen Moneymanagement-Papstes höre, dass der Einstieg völlig egal sei und Money Management alles, muß ich doch etwas schmunzeln. Das sehe ich nicht so. Ich möchte eine hohe Trefferquote und ich möchte ein sauberes Money-Management. Ich will beides!

b) Risiko-Management. Sofort mit dem Einstieg muß das protektive Stoploss festgelegt werden. Und zwar nicht irgendwo im kurstechnischen Niemandsland nach Bauchgefühl. Nein. Es sollte der Bereich sein, ab dem das erwartete Kursverlaufscenario schlagartig zu kippen beginnt. Der Bereich also, ab dem sich die Wahrscheinlichkeit, dass wir mit dem Trade Profit machen werden, schlagartig gegen uns wendet.

c) Money-Management. Wieviel setze ich pro Trade ein? Wer zuviel pro Trade riskiert und damit automatisch eine hohe Trefferquote und/oder ein hohes Chance-Risiko-Verhältnis pro Trade einplant, hat es sehr schwer im Markt. Anders formuliert, er steuert mit hoher Wahrscheinlichkeit auf seinen finanziellen Ruin zu. Wir sind nicht beim Lotto-Spielen nach dem Motto "Wenn ich 1 Mio. $ gewinne, dann kaufe ich mir ...". Nein. Wir agieren an den Finanzmärkten, in einem Haifischbecken, hier geht es knüppelhart zur Sache. Wer schon länger professionell Trading betreibt, weiß mit Sicherheit, was ich meine. Kein Wunder, dass die großen Buben, die zentrale Funktionen im Eigenhandel größerer Bankhäuser haben, nicht selten bereits nach wenigen Jahren "herausrotiert" werden.

d) Exit-Strategien. Wenn ein Trade tatsächlich in Profit läuft, wie manage ich den anlaufenden Gewinn? Es gilt charttechnische Kursziele zu ermitteln. Es gilt Chance-Risiko-Verhältnisse zu bestimmen. Und zwar realistische Ratios. Neben der Kenntnis um die Notwendigkeit dieser Ratio, muß ich für mich konstatieren, dass ich sie nicht ganz so sehr mag. Warum? Weil man Gefahr läuft, sich selbst etwas vorzugaukeln, indem zu hohe Minimal-Kurszielmarken ermittelt werden. Enges Stopp, hohes Minimal-Kursziel und schon liegt eine phänomenale C/R Ratio vor. In den PREMIUM Paketen von GodmodeTrader.de werden beim Führen der Musterdepots verschiedene Exit-Strategien angewandt. Besonders beliebt ist aber jene, wonach nach einem ersten Impuls in die erwartete Richtung zwecks erster Gewinnsicherung eine Hälfte der Position verkauft wird. Mit der zweiten Hälfte wird dann der eigentliche Gewinn gemacht nach dem Motto "Gewinne laufen lassen".

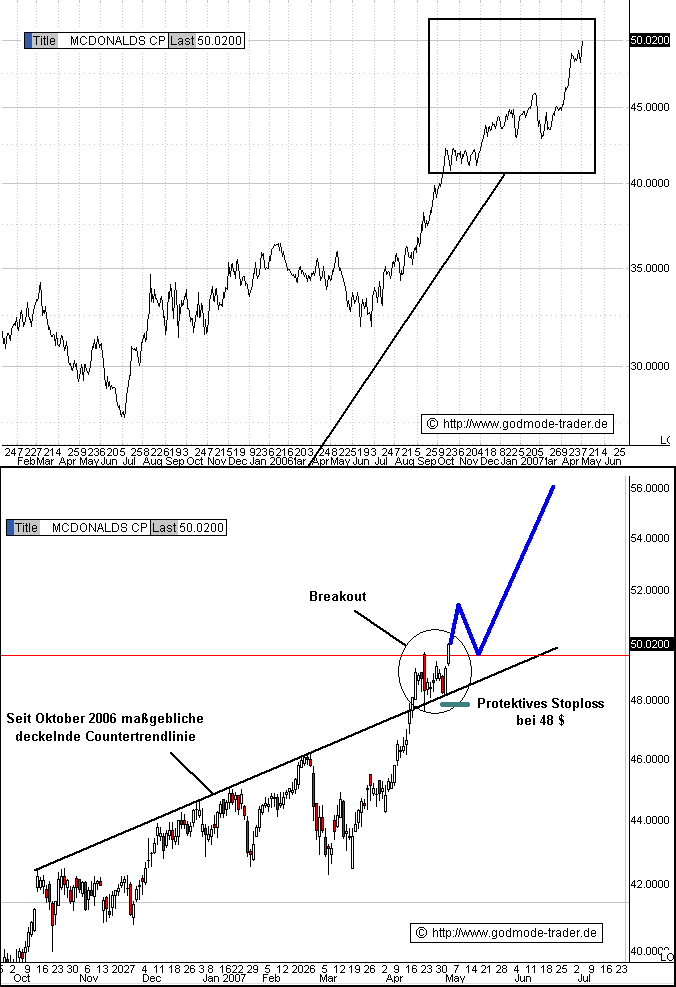

Kommen wir nun zur Aktie von MCDONALDS (US-Symbol: MCD). Die Aktie ist u.a. im DOW Jones gelistet.

Kursstand: 50,02 $

Kursverlauf (oben) von Januar 2005 bis 03.05.2007 (log. Linienchartdarstellung)

Kursverlauf (unten) von Oktober 2006 bis 03.05.2007 (log. Kerzenchartdarstellung / 1 Kerze = 1 Tag)

Seit Juni 2006 ausgehend von 33 $ befindet sich die Aktie von MCDONALDS in einer schönen Aufwärtsbewegung. Betrachtet man den Zeitraum seit Oktober 2006 (untere Chartgrafik), dann erkennt man eine sehr offensichtliche mehrfach bestätigte Countertrendlinie. In den vergangenen Monaten prallte der Aktienkurs an dieser Trendlinie immer wieder nach unten ab. Die Trendlinie fungierte als Widerstand. In den vergangenen Wochen gelang dem Papier nun der Ausbruch über diese bisher deckelnde Trendlinie. Der Upswing seit März dieses Jahres hat sich gegen diese Widerdstandslinie durchgesetzt. Oberhalb der überwundenen Trendlinie konnte sich außerdem ein relativ angeordneter Doppelboden etablieren. Charttechnisch liegt ein starkes Kaufsignal vor. Nach dem Alternationsverfahren, hat die Aktie unserer Ansicht nach Aufwärtspotenzial bis 58,00 $. Das sind immerhin 15% Aufwärtspotenzial.

a) Der Einstieg erfolgt heute direkt zum US Opening um 15:30 Uhr, da der Doppelboden durch Anstieg über die Nackenlinie erst-bestätigt ist.

b) Das protektive Stoploss wird bei 48 $ platziert. Also unterhalb der Basislinie des Doppelbodens und gleichzeitig unterhalb der überwundenen mehrmonatigen Countertrendlinie. Sollte MCDONALDS wider Erwarten unter 48 $ abfallen, würde dies schlagartig für den Beginn einer Korrektur sprechen. Und da wir eine Korrektur nicht mitgehen wollen, wird ein Long-Trade unter 48 $ ausgestoppt.

c) Unter professionellen Tradern besteht weitgehend Konsens darüber, dass es unter statistischen Gesichtspunkten sinnvoll ist, ein "Risiko von 1-2 % zu gehen". Was heißt das? Wie berechnen Sie dieses 1-2% Risiko bezogen auf das Ihnen zur Verfügung stehende Kapital? Anbei die Erklärung anhand eines konkreten Beispiels. Sie gehen 1% Risiko". D.h., Sie sind pro Trade bereit 1% des zur Verfügung stehenden Kapitals zu verlieren. MCDONALDS wird bei bei 50 $ gekauft. Das Stoploss wird bei 48 $ platziert. Damit wird der Position 2 $ Spielraum gewährt. Angenommen Sie verfügen über ein 10.000 $-Konto. Sie gehen 1% Risiko. Sie riskieren also 1% von 10.000 $. Das sind 100 $. Teilen Sie diesen riskierten Betrag von 100 $ durch den Spielraum von 2 $, den Sie der Position zugestehen. Das Ergebnis ist die Stückzahl der Aktien, die Sie tatsächlich bei 1% Risiko kaufen können; nämlich 100 : 2 = 50 Stück. Sie können also 50 MCDONALDS Aktien kaufen. Das Aktienpaket hat demzufolge einen Wert von 2.500 $. Transaktionsgebühren und Slippage sollen in diesem Beispiel einmal ausgeklammert bleiben.

d) Die erste Positionshälfte kann bei 52,00 $ verkauft werden, die zweite Hälfte, wenn das Ziel von 58,00 $ erreicht werden sollte.

Der Trade hat ein sinnvolles Chance/Risiko Verhältnis. Die Absicherung bei 48 $ dient der Verlustbegrenzung im Falle eines kippenden Marktes. Et voila, der Tradingplan ist fertig.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.