Marktstrukturen - Inside & Outside Days und das Finden von Swingpattern

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Chartisten verwenden teilweise eigenartige Bezeichnungen für nahezu jeden Wackler in den Charts. Scheinbar wird dabei immer ein wesentlicher Punkt vergessen, nämlich dass der Preis von Tagesbalken repräsentiert wird, bei denen das Top der höchste Punkt ist, an dem der Preis an diesem Tag gehandelt wurde und der Bottom den tiefsten Kurs des Handels am entsprechenden Tag darstellt. Dadurch, dass sich in einem Tageschart Kursbalken an Kursbalken reiht, können wir - so einfach das auch klingen mag - mit Hilfe dieser beiden Punkte den Markt „lesen“. Wie funktioniert das?

Zunächst wollen wir lernen, wie die Marktaktivität die Formation eines kurzfristigen Hochs oder Tiefs verursacht. Wenn Sie diesen basalen Punkt verstehen, dann wird Ihnen die Bedeutung aller Marktstrukturen im Laufe dieser Lesson nach und nach klar werden.

Kurzfristige Marktstruktur

Ein kurzfristiges Tief können wir auf folgende einfache Weise definieren: Immer dann, wenn ein Tagestief ausgebildet wird, das höhere Tiefs auf beiden Seiten des Kursbalkens hat, dann ist dieses Tief ein kurzfristiges Tief. Es ist ganz simpel: Wenn Sie einen Markt beobachten, dann werden Sie feststellen, dass die Preise in den Tag mit dem kurzfristigen Tief sinken und daraufhin daran scheitern, ein neues Tief auszubilden. Der Preis tendiert nach oben und hinterlässt ein kurzfristiges Tief.

Ein kurzfristiges Hoch wird genau andersherum gebildet. Hier sehen Sie ein Hoch mit tieferen Hochs auf beiden Seiten. Der Preis steigt also bis zum Zenit des mittleren Tages, dann beginnt er wieder zu sinken, und innerhalb dieses Prozesses formt er ein kurzfristiges Hoch.

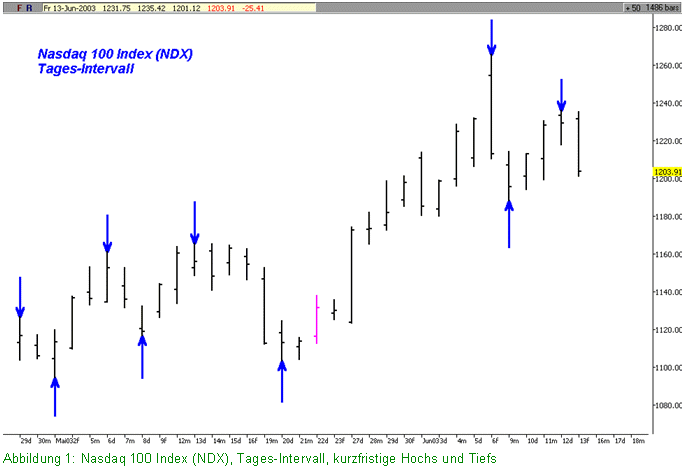

In der Abbildung 1 sehen Sie mehrere kurzfristige Hochs und Tiefs. Nehmen Sie sich kurz Zeit, um zu sehen, um was es bei dieser Formation geht.

Wenn Sie dieses Konzept verstehen, dann können wir damit beginnen, die einfachen Strukturelemente, sprich die kurzfristigen Hochs und Tiefs zusammenzufügen. Auf diese Weise erhalten wir dann Preisschwünge, welche die kurzfristig entscheidenden Marktbewegungen darstellen. Diese Preisschwünge lassen sich relativ einfach mittels geeigneter Charting Software mechanisch und automatisch bemessen. Es gibt also keinen Bedarf für komplizierte charttechnische Bezeichnungen, es geht nur um die Preisschwünge von kurzfristigen Tiefs zu Hochs.

Inside Day und Outside Days

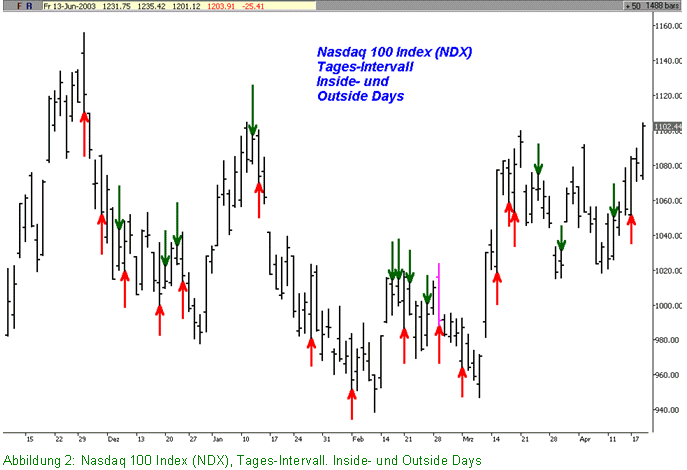

An dieser Stelle müssen zwei spezielle Formen von Handelstagen besprochen werden, denn sie können in unserer basalen Definition Verwirrung stiften. Es handelt sich um Inside- und Outside Days. Zunächst zu den Inside Days. An Inside Days fand der gesamte Handel innerhalb („inside“) der Spanne des vorangegangenen Tages statt. Infolgedessen weisen Inside Days tiefere Tageshochs und höhere Tagestiefs aus; sie werden sozusagen von der Handelsspanne des vorhergehenden Tages eingeschlossen. Nun zu der eben angedeuteten Einschränkung unserer basalen Definition: Für die Identifikation unserer kurzfristigen Schwungpunkte, also der kurzfristigen Hochs und Tiefs, werden wir Inside Days und die möglichen kurzfristigen Schwungpunkte, die sie produzieren, ignorieren. Dies wird verständlich, wenn man bedenkt, dass der Markt sich an Inside Days eine Verschnaufpause gönnt. Der aktuelle Schwung geht also nicht in die eine oder andere Richtung weiter und der Markt dreht auch nicht. In diesem Sinne müssen wir diese „Verschnauftage“ abwarten und dementsprechend beziehen wir Inside Days nicht in unseren Identifikationsprozess für die Marktstruktur.

Inside Days treten je nach Markt und Marktphase in zirka 5-10% der Zeit auf, insofern ist es recht einfach, sie aus dem Spiel zu lassen.

Noch einfacher dürfte uns das bei den Outside Days fallen. Diese treten nur in zirka 5% der Zeit auf, auch hier wieder in Abhängigkeit vom Markt und der Marktphase. Outside Days sind leicht zu erkennen: Sie besitzen ein höheres Hoch als der Vortag und bilden ein tieferes Tief. Im Gegensatz zu den Inside Days, die von der Handelsspanne des vorangegangenen Tages umschlossen werden, umschließen die Outside Days die Handelsspanne des vorhergehenden Tages. In Abbildung 2 sehen Sie Inside- und Outside days.

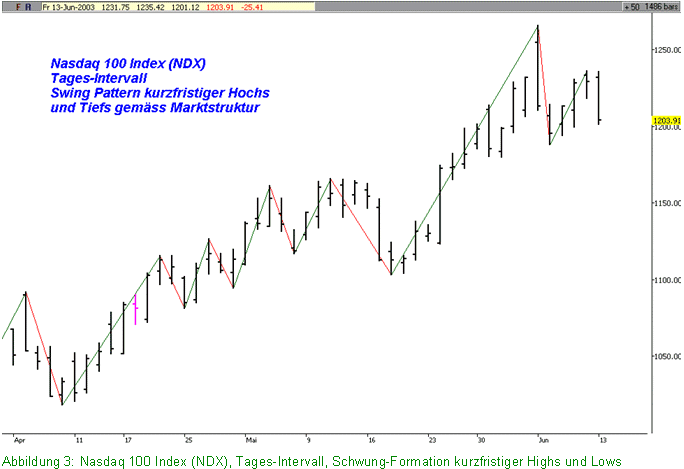

Nun sollten Sie das basale Konzept verstanden haben und fähig sein, zu sehen wie sich die Preise - aufgrund unserer Definition mit den eben gemachten Einschränkungen - von einem Hoch zu einem Tief schwingen. In der Abbildung 3 habe ich diese Schwungpunkte markiert und die einzelnen Schwungpunkte durch eine gerade Linie miteinander verbunden, um die Schwung-Formation („Swing Pattern“) zu zeigen.

Mittelfristige und langfristige Marktstruktur

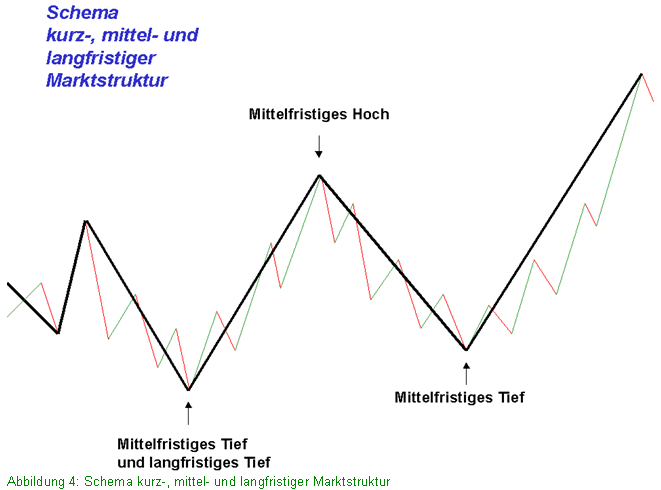

Lassen Sie uns nun einen Schritt weiter gehen. Wenn wir ein kurzfristiges Hoch als einen Tag mit tieferen Hochs (außer den eben erwähnten Inside Days) auf beiden Seiten, identifizieren können, dann können wir auch ein mittelfristiges Hoch identifizieren, oder?! Wie sähe so ein mittelfristiges Hoch aus? Es ist auch hier wieder recht simpel: Jedes kurzfristige Hoch mit tieferen kurzfristigen Hochs auf beiden Seiten wäre ein mittelfristiges Hoch. Natürlich können wir jetzt noch weiter gehen, und ersehen, dass jedes mittelfristige Hoch mit tieferen mittelfristigen Hochs auf beiden Seiten ein langfristiges Hoch ist.

Sie sehen: Innerhalb kurzer Zeit können wir die drei dominanten Preisschwünge in einem Markt, die von kurz-, über mittel- bis zu langfristigen Preisschwüngen reichen, definieren.

Die Identifikation von Markttiefpunkten wird natürlich genau in der gleichen Art und Weise durchgeführt: Zuerst finde man einen Tag mit höheren Tiefs auf beiden Seiten, das ist - wie schon beschrieben - ein kurzfristiges Tief. Dann finde man ein kurzfristiges Tief mit höheren kurzfristigen Tiefs auf beiden Seiten, das ist dann ein mittelfristiges Tief. Ein langfristiges Tief zu lokalisieren ist ebenso einfach, denn es ist ein mittelfristiges Tief mit höheren mittelfristigen Tiefs auf beiden Seiten.

Nun ist es Zeit für ein Bild, das alles einmal auf einen Blick zeigt, siehe Abbildung 4.

In der Abbildung 4 habe ich alle kurzfristigen Tiefs markiert, dann die mittelfristigen Schwungpunkte lokalisiert und zum Schluss den langfristigen Schwungpunkt markiert. Das Chart sagt alles. Alles ist in einem einfachen Format zu erkennen. Wenn Sie jetzt das Chart genauer studieren, dann werden Sie verstehen, was Marktstruktur ist und wie man viel Ordnung in eine Menge Chaos bringen kann.

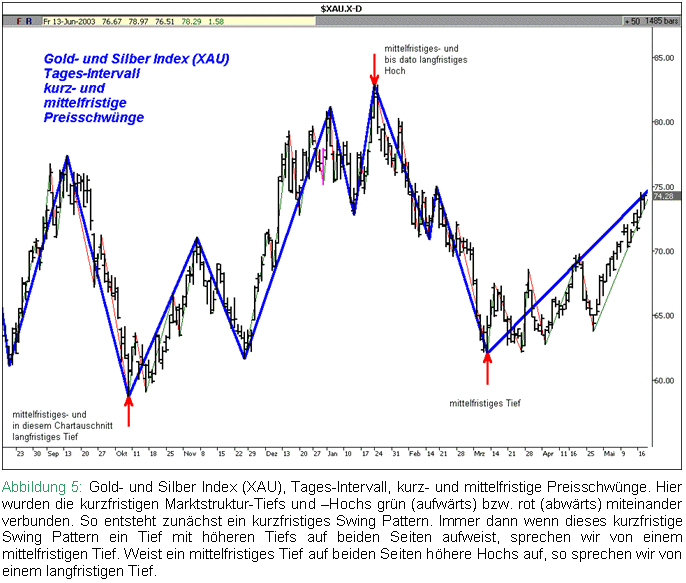

In der Abbildung 5 sehen Sie Charts des Gold- und Silber Index (XAU). Hier noch mal die Vorgehensweise: Zuerst alle kurzfristigen Schwünge einzeichnen, dann diese Schwung-Formation der kurzfristigen Hochs und Tiefs mit der mittelfristigen Schwung-Formation überlegen, bis die langfristigen Schwung-Formation ersichtlich ist.

Welchem Zweck dient das Erkennen der Marktstruktur?

Wenn Sie erst einmal das Verständnis von Marktstruktur entwickelt haben, dann wird es Ihnen leicht fallen, früh Marktwendepunkte zu erkennen. Sie wissen dann zum Beispiel immer, dass ein kurzfristiges Tief gemacht wurde, wenn der Preis über das Hoch eines Tages mit einem niedrigeren Tief als am Vortag steigt. Sobald dieser Punkt überschritten wird, wissen wir also, dass ein kurzfristiger Abwärtsschwung beendet wurde. Immer dann, wenn die Preise unter das Tief eines Tages mit einem höheren Hoch als der Vortag fallen, dann wurde ein kurzfristiges Hoch geformt. Das bedeutet auch, dass wir während des Handels wissen können, wann diese Punkte etabliert werden.

Kurzfristig orientierte Trader können auf diese Wiese ebenso feststellen, wann mittelfristige Hochs und Tiefs gebildet werden. Wie geht das? Ganz einfach, wenn die Formation eines kurzfristigen Hochs ein mittelfristiges Hoch bestätigt, welches wiederum ein langfristiges Hoch bestätigt, erhalten kurzfristig orientierte Trader gute Einstiegspunkte.

Alles dreht sich also nur um die Verschachtelung von Preisschwüngen. Diese Preisschwünge gilt es, wie die Teile eines Puzzles zusammenzufügen, um ein Verständnis für die Marktstruktur der Marktaktivität zu erhalten. Das Wertvollste daran ist, dass Sie nun zu jeder Zeit und in allen Märkten schnell feststellen können, ob der Trend (basierend auf der Preisstruktur) aufwärts oder abwärts gerichtet ist und dementsprechend können Sie sich Punkte ausfindig machen, um in den Markt einzusteigen beziehungsweise um eine Position zu schließen. Die einzelnen Punkte der Marktstruktur bieten nicht nur Kauf- und Verkaufspunkte, sondern sie stellen auch wichtige Unterstützungs- und Widerstandslevels dar. Sie sind signifikant und die Über- bzw. Unterschreitung dieser Punkte bietet eine wichtige Information hinsichtlich des Trends und einer Trendveränderung. Auf diese Weise können Sie die Marktstruktur auch für das Platzieren eines Stop-Loss entweder zur Absicherung eines Gewinnes oder zum Einstieg in eine Position verwenden.

Bevor Sie das Konzept der Marktstruktur im realen Trading einsetzen, sollten Sie es testen und kritisch auf seine allgemeine Gültigkeit und hinsichtlich seiner Verwendbarkeit prüfen, denn nicht immer ist die Marktstruktur so leicht ersichtlich wie in den obigen Beispielen.

Autor: Frank Thönnißen - Co-Investment Advisor bei STRADIVARI (Luxemburg)

http://www.trading-lehrgang.de

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.