Liquidität regiert den Aktienmarkt - und da sieht es mau aus

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Für Anleger gab es schon einfachere Umstände. In normalen Zeiten reicht eine grobe Prognose des konjunkturellen Verlaufs, um zu entscheiden, ob der Markt steigt oder fällt. Derzeit sind die Zeiten alles andere als normal. Es kommt zwar immer noch darauf an, ob die Wirtschaft wächst oder nicht, doch zu bestimmen, ob dies der Fall ist, ist schwer. Hohe Inflation beeinflusst das Konsumverhalten. Die Inflation ist wiederum stark vom Rohstoffmarkt getrieben und dieser reagiert unter anderem auf den Ukrainekrieg. Dies gilt vor allem für Energierohstoffe. Andere Rohstoffe, z.B. Industriemetalle, korrigierten zuletzt. Wachstumsängste haben die Oberhand gewonnen. Die unübersichtliche Lage in eine kohärente Story für den Aktienmarkt zu übersetzen, ist nicht leicht. Alle Aspekte fließen aber am Ende in die Geldpolitik ein. Anstatt zahllose Daten zu analysieren und im Dunklen herumzustochern, kann man sich einfach auf die Geldpolitik konzentrieren. Geldpolitik umfasst ebenfalls mehrere Aspekte, z.B. die Leitzinsentwicklung, Anleiherenditen und die Bilanzsumme der Notenbank. Man kann es sich glücklicherweise sehr einfach machen und sich auf die Liquidität konzentrieren.

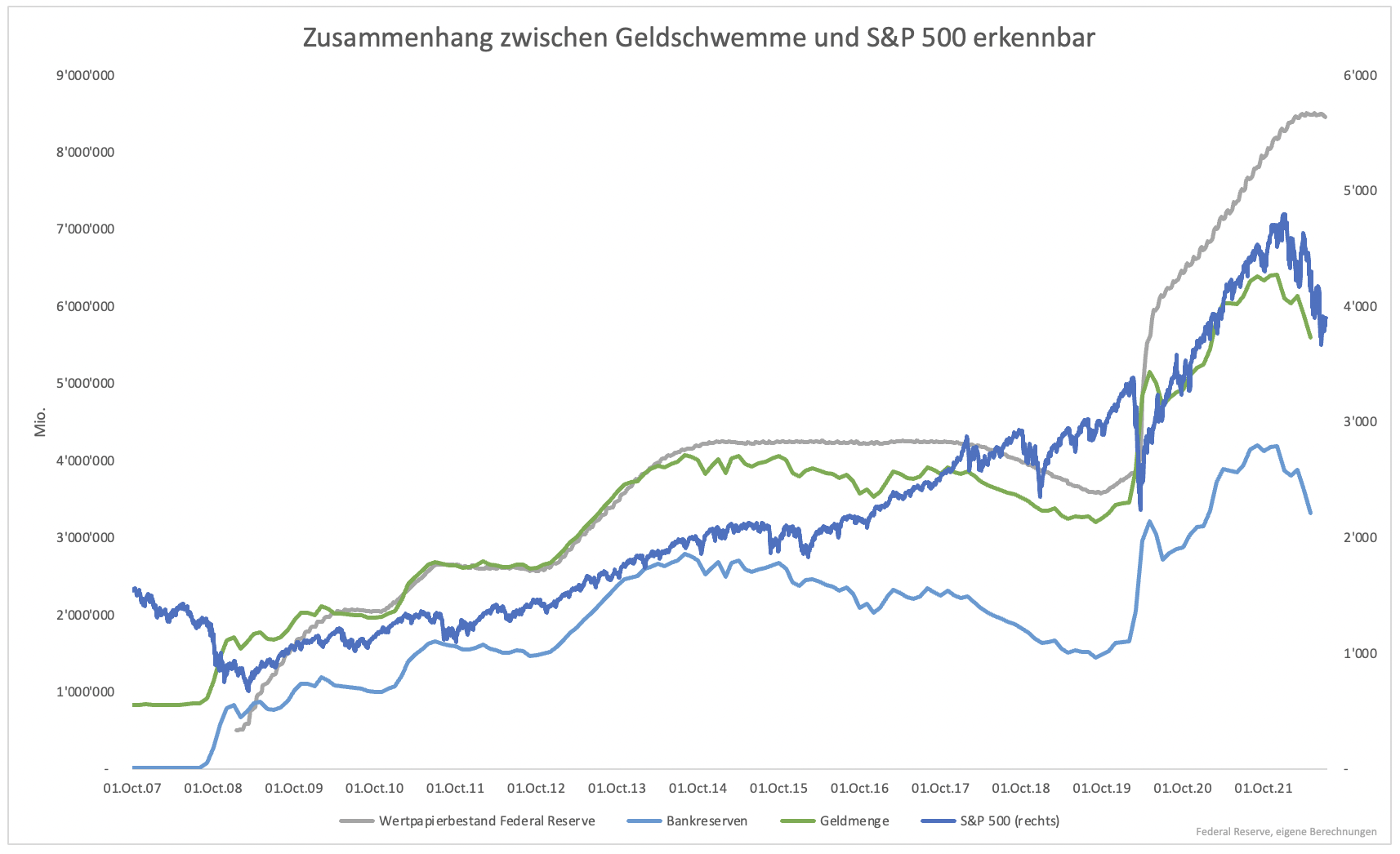

Liquidität (überschüssiges Geld) lässt sich anhand der Geldmenge oder anhand der Bankreserven darstellen (Grafik 1). Beide werden vom Wertpapierbestand der US-Notenbank bestimmt.

Die Unterscheidung zwischen Bilanzsumme und Liquidität ist wichtig. Obwohl der Wertpapierbestand der Fed zwischen 2014 und 2017 stabil blieb, fielen die Bankreserven. Die Wirtschaft wuchs im gleichen Zeitraum. Wächst die Wirtschaft, saugt dies überschüssiges Geld ab. Die Bilanzsumme einer Notenbank ist daher nicht der beste Maßstab. Am besten sind die Bankreserven geeignet, da diese mehr oder weniger direkt überschüssiges Geld repräsentieren.

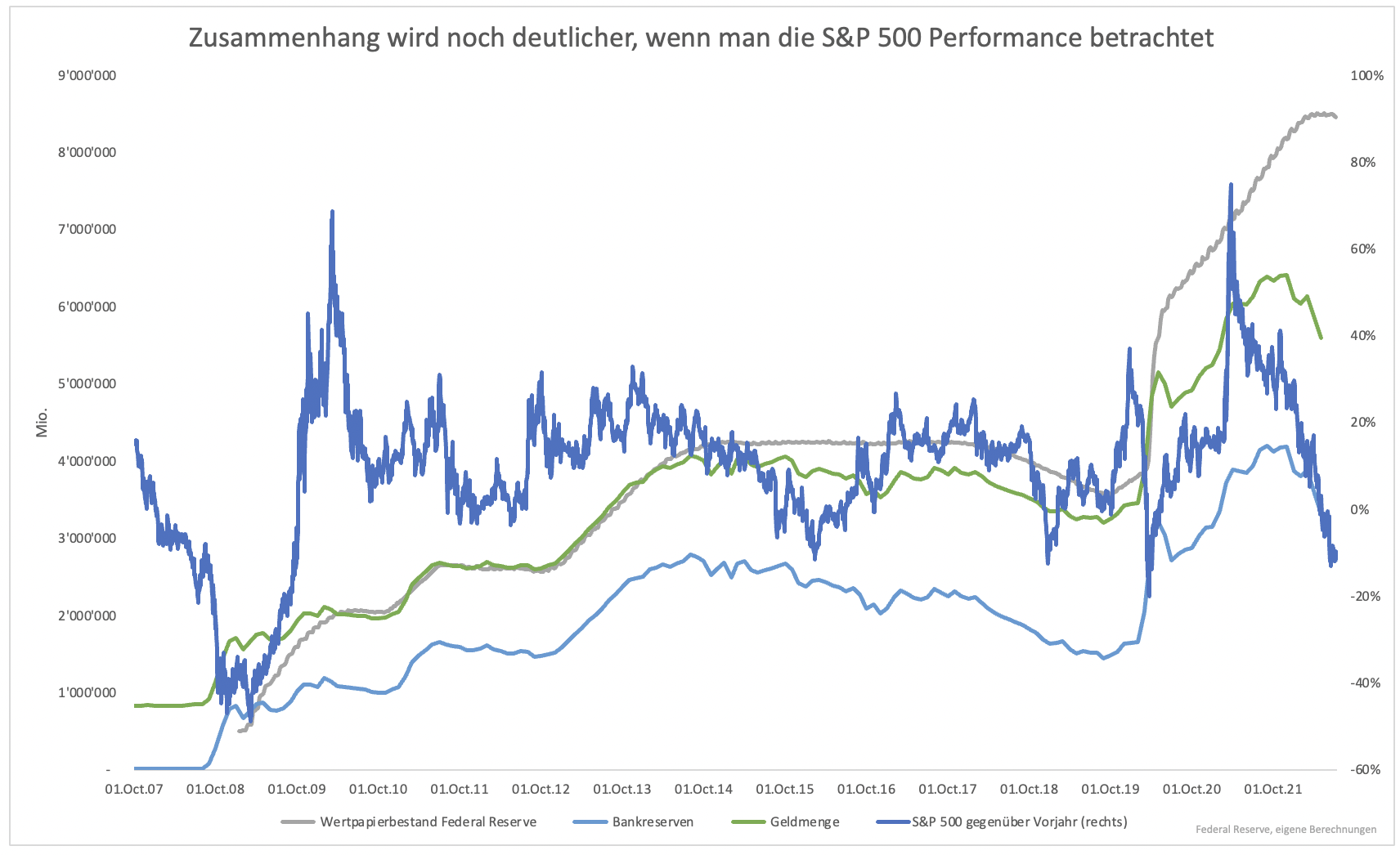

In Grafik 1 ist der Zusammenhang, der zwischen Kursentwicklung und Liquidität besteht, erkennbar. Die Korrelation wirkt aber nicht unbedingt bestechend. Etwas deutlicher wird es, wenn man die Performance des Aktienmarktes mit der Bilanzsumme, Geldbasis und Bankreserven vergleicht (Grafik 2).

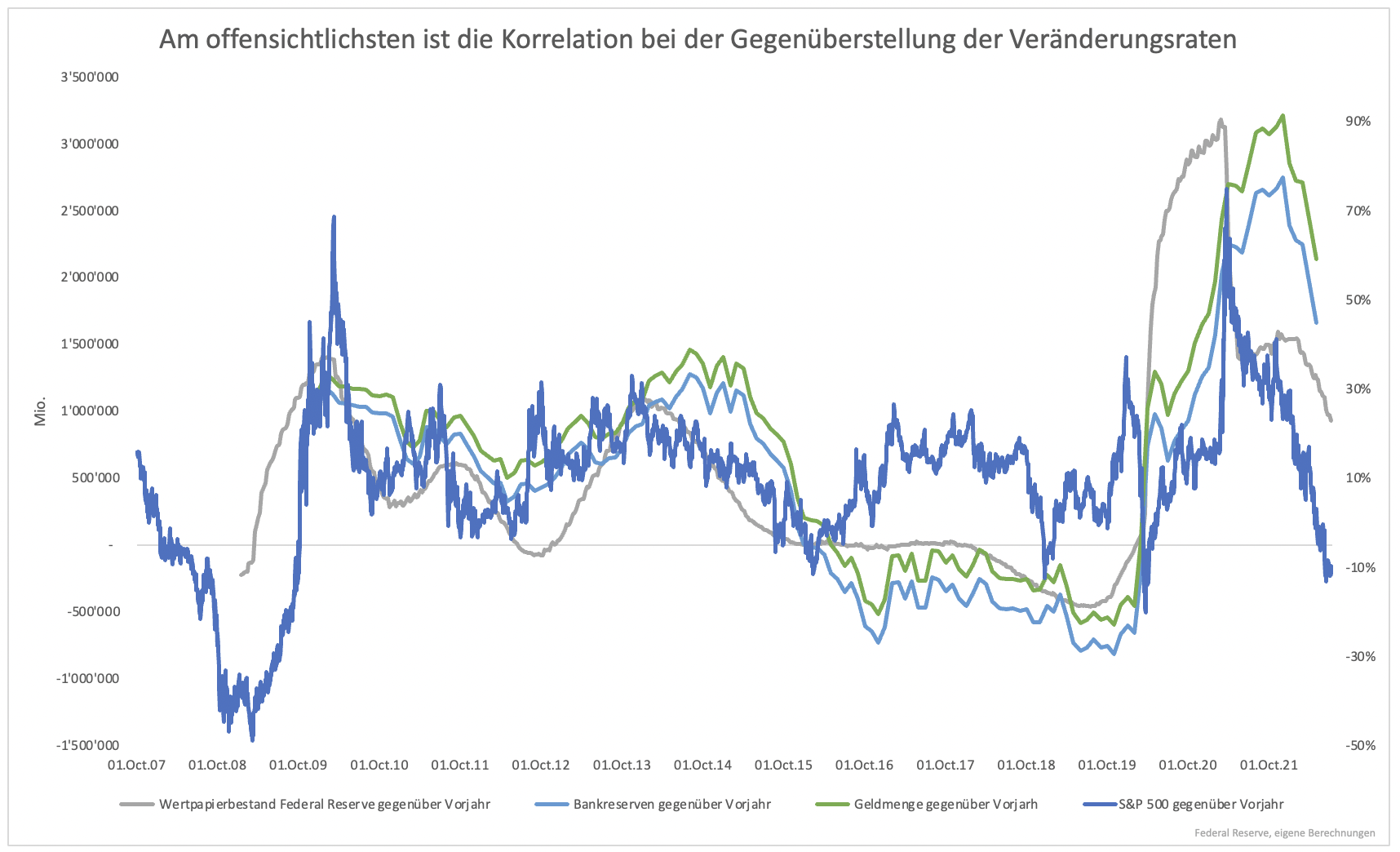

Es geht noch besser. Betrachtet man die Veränderungsrate (Veränderung gegenüber Vorjahr), lässt sich eine sehr hohe Korrelation erkennen (Grafik 3). Derzeit liegen die Bankreserven höher als vor einem Jahr. Das Tempo, mit dem die Reserven gegenüber dem Vorjahr zugenommen haben, hat sich jedoch deutlich verlangsamt.

Für den Aktienmarkt zählt nicht unbedingt das absolute Niveau, sondern ob sich das Wachstum beschleunigt oder verlangsamt. Da die Notenbank im Normalfall im Voraus ankündigt, was sie zu tun gedenkt, läuft der Aktienmarkt der tatsächlichen Liquiditätsentwicklung voraus. In Grafik 3 lässt sich das daran erkennen, dass die Performance des S&P 500 ab Frühjahr 2021 zu fallen begann, während bei Bankreserven das Wachstum noch zunahm.

Was in naher Zukunft geschieht, ist bekannt. Die Fed entzieht dem Markt weiterhin Liquidität. Solange sich daran nichts ändert, ist ein neuer Bullenmarkt nur schwer vorstellbar.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.