Kommt jetzt doch noch die Lohnpreisspirale?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

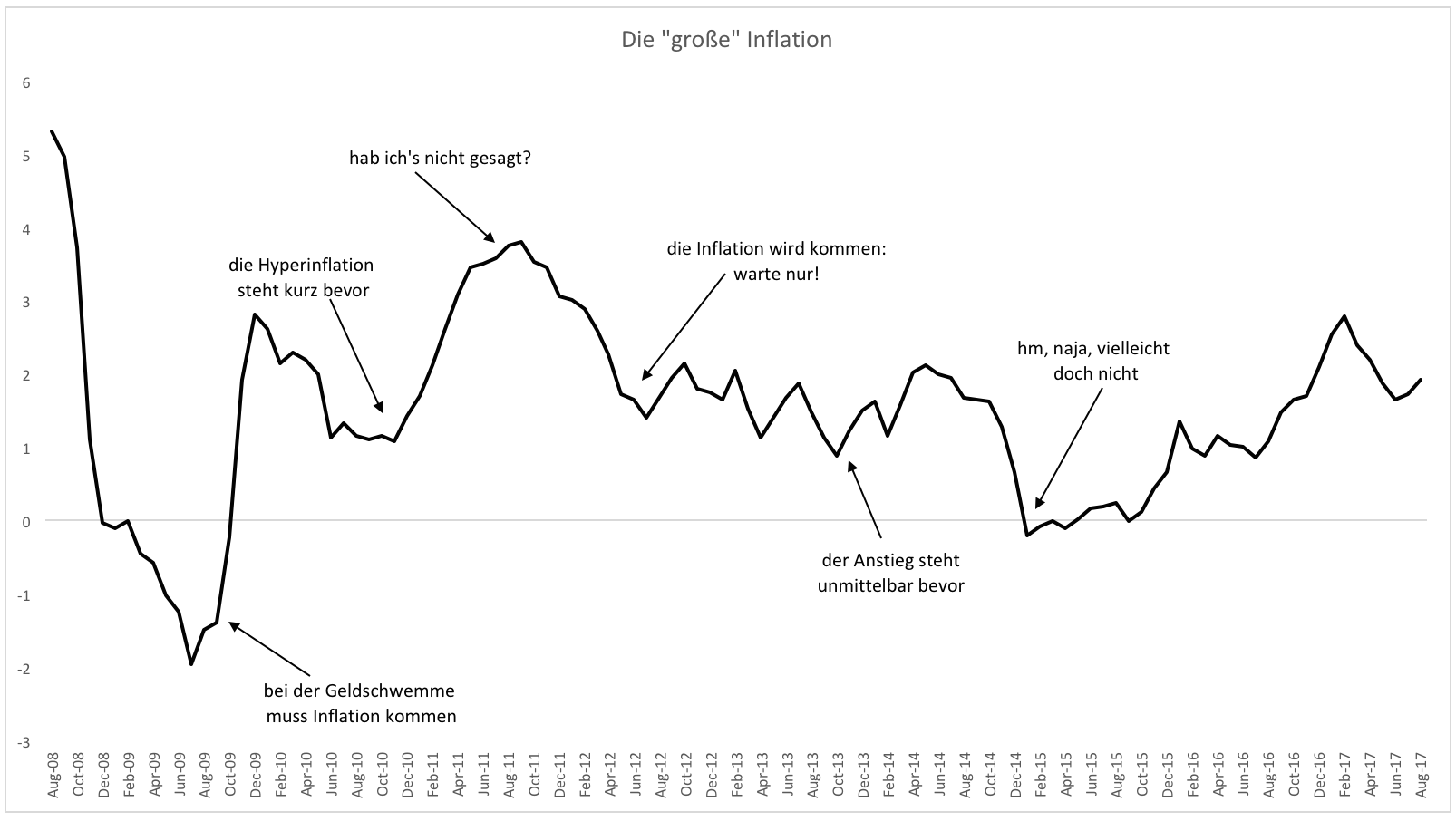

Als die US-Notenbank ihr QE Programm aufsetzte, war einigen sofort klar, dass Inflation folgen muss. Das kann man ihnen nicht verübeln. Jahrzehntelang wurde uns eingeredet, dass Inflation ein monetäres Phänomen sei. Sprich: wird Geld gedruckt, steigt die Inflation. Die letzten Jahre haben gezeigt wie schwach der Zusammenhang ist.

Gelddrucken alleine bringt die Inflation nicht in Gang. Inflation ist und bleibt ein Nachfragephänomen. Wenn mit dem frisch gedruckten Geld nichts gekauft wird, bleibt die Inflation, wo sie ist. Und so kam es dann auch. Obwohl global fast 15 Billionen Dollar Geld per Knopfdruck erschaffen wurden, blieb der Inflationsschub aus (Grafik 1).

Kritiker verstummten nicht. Das lag auch daran, dass nach den USA auch Japan ein QE Programm aufsetzte. Auch mit jeder Verlängerung der QE Programme in den USA wurden die Prophezeiungen erneuert. Seit 2015 hört man davon nichts mehr, obwohl damals die EZB die Geldschleusen ebenfalls öffnete.

Die Teuerung kam nicht vom Fleck, zumindest nicht dort, wo es viele erwartet hatten. Die Teuerung zeigte sich andernorts. Notenbanken kauften mit dem frisch hergestellten Geld keine materiellen Güter, dafür aber Anleihen. Die Preise der Anleihen stiegen massiv an. Es gab also eine Form der Teuerung, halt nur nicht bei den Produkten des alltäglichen Lebens.

Inzwischen ist nichts mehr von vollmundigen Inflationsankündigungen zu hören. Vielleicht ist das ein Signal, dass es nun tatsächlich soweit ist. Das liegt dann zwar nicht an der Geldpolitik, aber es ändert nichts an der Möglichkeit einer steigenden Inflationsrate. Das wäre für viele eine große Überraschung, wenn es denn tatsächlich dazu kommt.

Die vielen Jahre mit niedrigen Inflationsraten haben fast jeden, der einen Anstieg erwartete, zermürbt. Inzwischen glaubt niemand mehr daran, dass Notenbanken die Zinsen anheben müssen, um die Inflation wieder nach unten zu drücken. Genau das könnte jedoch 2018 notwendig sein.

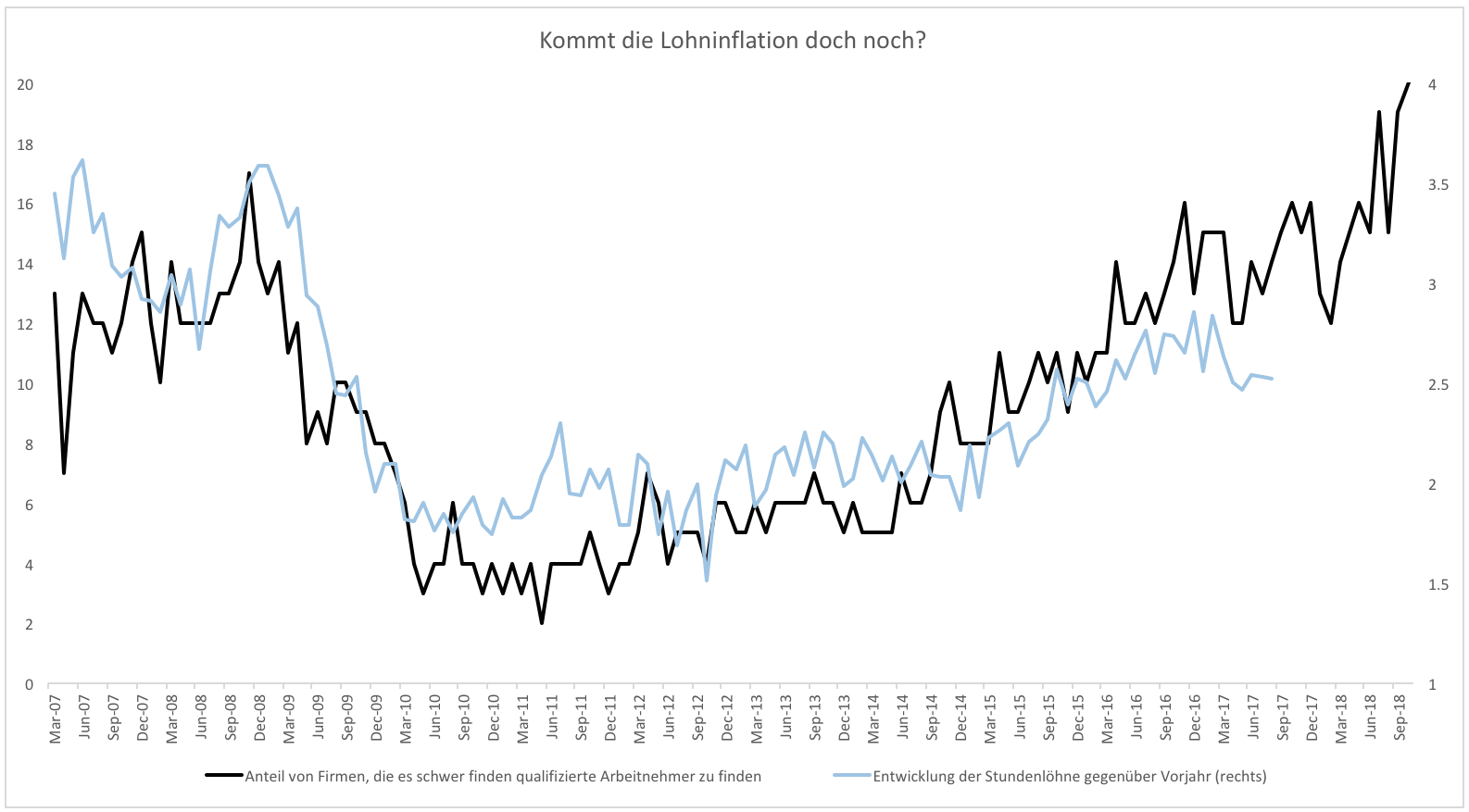

In den USA ist die Notenbank immer noch zurückhaltend, weil sie auf Lohnerhöhungen wartet. Diese wollen sich einfach nicht einstellen. Ohne höhere Löhne kann auch die Nachfrage nicht schnell genug steigen, um Inflation zu erzeugen. Am Horizont zeigen sich nun Anzeichen für eine Trendwende.

Vergleicht man die Entwicklung der Stundenlöhne mit Aussagen von Unternehmen, stehen Lohnerhöhungen kurz vor der Tür (Grafik 2). Unternehmen geben vermehrt an, dass sie Probleme haben, qualifizierte Arbeitnehmer zu finden. Dies übersetzt sich nicht sofort in höhere Löhne. Für gewöhnlich hinken Lohnerhöhungen 15 Monate hinterher. Das würde bedeuten, dass es in der zweiten Jahreshälfte 2018 zu einem deutlichen Anstieg kommen sollte. Die Inflation folgt dann relativ bald.

Es gibt viele Argumente, weshalb die Löhne und damit auch die Inflation nicht steigen sollten. Ich würde mich darauf allerdings nicht zu 100 % verlassen. Es baut sich ein gewisser Druck hinter den Kulissen auf.

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Zwei kurze Bemerkungen dazu: Das erste ist, wenn qualifizierte Beschäftigte knapp werden, dann hilft ein höheres Lohnangebot der Statistik nicht auf die Sprünge. Denn die Abwerbung eines Facharbeiters oder Ingenieurs führt nur dazu, dass hernach der andere Betrieb nach Fachkräften sucht. Das zweite ist die Frage, wo bleibt denn das für die Anleihen gezahlte, "frisch gedruckte" Geld von FED oder EZB, wenn es nicht irgend eine Nachfrage darstellt? Ich vermute, es stopft irgendwelche Löcher in Haushalten, die nicht so explizit bekannt gemacht werden. Die Transparenz ist ja auch in Deutschland noch nicht so groß, dass man da wirklich rein schauen könnte, um sich ein Urteil zu bilden. Auf einfach gesagt, das Geld ist vermutlich schon ausgegeben, also schon in alten ökonomischen Daten enthalten.

Es ist übrigens auch ein Mythos, dass die Wirtschaft, um zu wachen, eine Steigerung der Geldmenge braucht. Denn das Wachstum kommt durch die Steigerung der Produktivität zustande. Diese Steigerung führt zu niedrigeren Preisen, wodurch sich die Menschen mehr Güter für gleich viel Geld leisten können. Das bedingt, dass mehr und ganz neue Güter, die es vorher nicht gab, produziert werden können. So ist ja auch das Wachstum durch die Industrialisierung zustande gekommen. Dieser Prozess ist noch nicht zu ende. Das Wachstum wird allerdings massiv durch die Geldpolitik der Zentralbanken behindert, denn diese verhindert, dass die Menschen in den Genuss der Proruktivitätssteigerung kommen, den die arbeitende Bevölkerung in den Wirtschaftsunternehmen erzielt hat. Die geringe Steigerung der Produktivität in den letzten Jahren hat also etwas mit der gigantischen Geldschöpfung der letzten Jahre zu tun.

"Central Banks Have Purchased $2 Trillion In Assets In 2017

central bank balance sheets have grown by $11.26 trillion since Lehman to $15.6 trillion"

http://www.zerohedge.com/news/2017-09-08/central-banks-have-purchased-2-trillion-assets-2017

"Jahrzehntelang wurde uns eingeredet, dass Inflation ein monetäres Phänomen sei."

Das ist sie auch! Denn sie findet sich ja bei den Aktien und Immobilien. Dort schwindet die Kaufkraft des Geldes ja. Inflation ist ja auch nicht gleichzusetzen mit Teuerung. Immerhin hat ja der Dollar seit 1950 91% seiner Kaufkraft verloren. Aber auch die Teuerung ist wohl nicht so gering, wie die offiziellen Zahlen suggerieren, denn: "Real dürfte dies hingegen wohl eher 6% bis 8% Geldentwertung pro Jahr entsprechen, wenn man den Produktivitätszuwachs berücksichtigt und einen realistischeren Konsumentenpreisindex heranzieht. Auch langfristige Analysen zeigen, dass die Kaufkraftentwertung des Euros eher im Bereich von 8% bis 10% liegen dürfte, was der durchschnittlichen Rendite des Goldpreises von 8,2% seit der Jahrtausendwende sehr nahe kommt" ( http://goldseitenblog.de/tim-schieferstein/ezb-will-die-kontrolle-ueber-die-pensionsfonds/)

Die Steigerung der Produktivität führt nämlich zu niedrigeren Preisen, sodass sich die Bürger für die gleiche Menge Geld mehr Güter leisten können, womit ihr Wohlstand steigt. Dies wird aber durch die Inflationierung des Geldes zunichte gemacht und ins Gegenteil verkehrt. Wenn man nun noch bedenkt, dass zahlreiche Güter aus Ländern durch die Globalisierung der Märkte im Preis gefallen sind. Zeigt sich die Wirkung der Geldschöpfung auch bereits bei der Teuerung sehr deutlich.

Bei einer gegebenen Geldmenge könnten die Preise nicht aufgrund von Angebot und Nachfrage allgemein steigen, sondern lediglich bei einigen Gütern, im Gegenzug müssen aber dafür Preise bei anderen Gütern fallen. Insgesamt bleiben die Preise gleich, weil ja nicht mehr Geld zur Verfügung steht. Inflation ist somit kein Nachfragephänomen!

Herr Schmale,

wie Sie zu der Erkentniss kommen es gäbe keine Inflation ist mir echt ein Rätsel.

Mein Leben wird jedes Jahr immer teurer und das nicht, weil ich immer mehr konsumiere!

Über Asset Klassen wie Immos , Oldtimer oder der Aktienmarkt brauchen wir gar nicht erst zu reden.

so so Fachkräftemangel....

Die Bonigier, abhängig vom Aktienpreis, und die Gier der Aktionäre nach Höschen Dividenden damit Druck, treibt die Unternehmen in die Blockchain, diese wird sehr viele Menschen arbeitslos machen.

Ich würde mich nicht auf ihre These der Inflation, eher auf ein Crash einstellen, wenn das konsumsysstem zusammen bricht, wenn die Masse verarmt ist für einige wenige 100000 Menschen.

Dann ist Fiat Geld nichts mehr wert weil sie damit alles kaufen können, die 100000 die Masse aber nichts, weil ihr lohne für ihre Arbeit nichts mehr wert ist.

In Deutschland wie in den USA hat sich die erwerbsarmut seit 2008 verdoppelt, was sagt Ihnen das?

Und beschleunigt sich weiter.

Und eine dezentrale ist sogar völlig wartungsfrei für den Nutzer, null kosten!

Eine Datenbank ohne Limits.

https://www-03.ibm.com/press/de/de/pressrelease/50083.wss

https://www.ibm.com/de-de/blogs/think/2017/08/08/d...

https://www.computerwoche.de/a/zf-friedrichshafen-...

Heute

https://www.btc-echo.de/ibm-vor-microsoft-als-fueh...

Sehr guter Artikel. Aber vielleicht muss man die BRD regional und branchenspezifisch differenziert betrachten. Hier im Norden, nördlich von Hamburg und Elbe, ist ausserhalb der kaum vorhanden größeren Arbeitgeber keine Möglichkeit einen höheren Lohn zu erhalten (Ausnahme ist der öffentliche Dienst). Lösung der Arbietnehmer im Norden ist daher Arbeit nach Vorschrift und das kann dauern, Fehler inklusive. Einge Branchen hier im Norden bekommen fast keine Arbeitnehmer mehr. Fazit: Kein Geld führt zu keiner Arbeit oder nur so viel wie unbedingt notwendig ist, bevor die Kündigung kommt.

Herr Schmale wieso finden sie das denn peinlich? Wieso sollten logische Schlussfolgerungen peinlich sein. Das würde nur jemand behaupten der es nicht verstanden hat. Warten wirs ab ich denke die Zeit spielt eine wesentliche Rolle.

Gratulation! Selten dass jemand im deutschen Sprachraum das grandiose Scheitern neoklassischer Ökonomie /Ökonomen anspricht. Warum peinlich? Inflation ist einer der 3 zentralen Parameter jedes ökonomischen Modells. Und wenn man Zusammenhänge behauptet und einer, in diesem Fall der zentrale Parameter wird in maximaler Weise über Jahre verfehlt dann stellt sich die Frage nach der Gültigkeit des Modells. Es gibt nichts zu diskutieren: alles was Neoklassiker, Chicago economists und Austrian school of economics behaupten ist in einem zentralen, nicht verhandelbaren und nicht retuschierbaren Maß von praktischen Erfahrungen (weltweit) widerlegt worden. Das ganze ist wie der Versuch aufbauend auf enem Modell einer Erdscheibe gültige physikalische Ausagen zu machen.

Was die Sache so schmerzhaft macht ist

1. die Ereignisse post 2008 sind nach den zwanziger Jahren der zweite Beweis dass Weltbild und Politik konservativer Ökonomen/Parteien Krisen zwar erzeugen aber auf Basis ihrer Modelle absolut nicht lösen können bzw sie immer weiter zu verschlimmern versuchen .

2. the clear and only winner are ... economics auf Basis einer keynsianischen Wetsicht. Wie in den Dreissigern beweist die fortdauernde Fehleinschätzung (Hyperinflation?! Goldbindung?! Austerity als Notwendigkeit?! effiziente Märkte?!) dass Weltbild und Politik seit der Reagan/Thatcher Revolution auf einem, wenn auch für viele sehr einträglichen, Trugbild beruhen.

Das Experiment geht nun schon ins 9. Jahr. Für deutsche Konsumenten leicht nachvollziehbar anhand der Aussagen und Politikempfehlungen von der Herren unSinn, Weidmann oder Schäuble gibt es bis heute kaum Bereitschaft von den Grundprinzipien konservativer Ökonomie abzugehen. Bernanke, Draghi, Jellen (alle keynsianisch geprägt) halten den staus quo gegen regelmässige Kritik sowohl von Neoliberalen als auch konservativen (deutschen) Ökonomen und Politikern aufrecht.

Wenn Herr Schmale von peinlich spricht meint weist er wohl in sehr höflicher Form darauf hin dass es die Protagonisten eines umfassend, will heissen bis über den Rand einer Weltwirtschaftskrise hinaus diskreditierten Form ökonomischen Denkens bis heute keinerlei Einsicht zeigen. Nachzulesen sowohl bei Redakteuren auf Gdmode als in der deutschen wirtschaftspoliischen Szene überhaupt. Was zu denken gibt: nicht mal Herr Trump liegt bei diese Thema so weit daneben (die "traditionellen" Republikaner ala Ryan, Paul aber sehr wohl).

"Als die US-Notenbank ihr QE Programm aufsetzte, war einigen sofort klar, dass Inflation folgen muss. Das kann man ihnen nicht verübeln. Jahrzehntelang wurde uns eingeredet, dass Inflation ein monetäres Phänomen sei. Sprich: wird Geld gedruckt, steigt die Inflation. Die letzten Jahre haben gezeigt wie schwach der Zusammenhang ist."

die hauptstromschreiberlinge werden nie begreifen, dass inflation immer monetär bedingt ist, folgen der geldaufblähung (druckerpresse, entwertung der schon vorhandenen geldeinheiten) ist die teuerung. wo diese auftritt, weiss niemand, dass sie auftritt (und die inflationierung der geldmenge zweifelsfrei belegt) ist allgegenwärtig (immobilien, aktien, anleihemärkte).